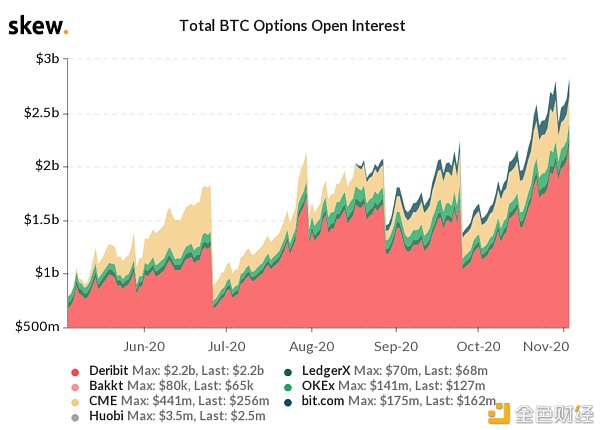

小鸟矿池研究发现,比特币(BTC)未平仓的期权合约创下了历史新高,达到29亿美元。有趣的是,这一壮举仅发生在十月期满——清算了价值4亿美元的期权之后的五天之内。

比特币期权的总持仓量 | 资料来源:Skew 在过去的六个月中,期权市场增长了三倍,使投资者对即将到来的到期期权对比特币价格的潜在影响越来越好奇。

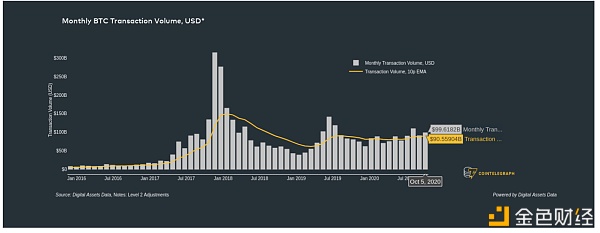

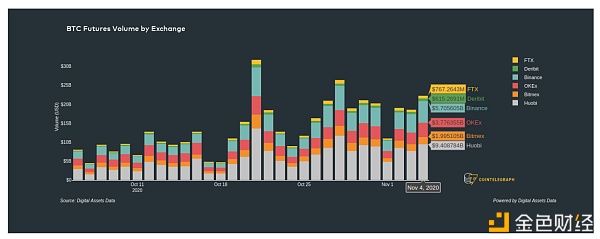

每月BTC交易量(USD)| 来源:加密货币资产数据 数据还显示,自10月底以来,比特币每月的交易量和期货交易量一直在增长。

BTC期货交易量 | 来源:加密货币资产数据 在分析期权时,25%的Delta偏斜指标是最相关的指标。该指标并排比较相似的看涨(买入)和看跌(卖出)期权。 当看跌期权的权利金高于类似风险的看涨期权时,它将变为负数。负偏斜意味着更高的下行保护成本,表明看涨。 当做市商看跌时,情况恰好相反,导致25%的Delta偏斜指标获得了积极的基础。

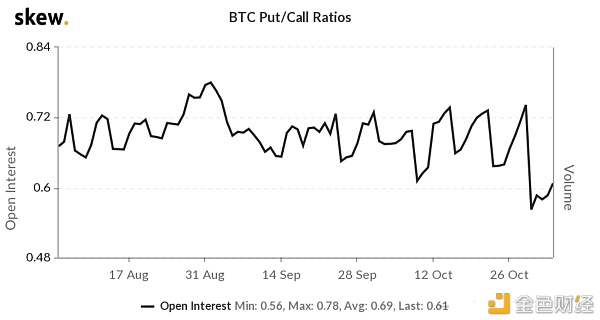

比特币3个月期权25%Delta偏斜指标 | 资料来源:Skew -10%(略微看涨)和+ 10%(略微看跌)之间的振荡被认为是正常的。自从10月19日以来情况就不是这样了,当时比特币突破了11,600美元的水平,再也没有回头。 该指标是对衍生品感兴趣的交易者需要认识到比特币期权当前情绪的最重要证据。 观察看涨期权比率,以进行进一步确认 为了进一步研究这些工具如何用于交易者的策略中,必须深入研究看跌期权的比率。看涨(买入)期权通常用于中性和看涨策略,而看跌(卖出)期权则相反。 通过分析看跌期权和看涨期权之间的未平仓利率,可以大致估计交易者的看跌或看涨程度。

比特币期权的看涨期权比率 | 资料来源:Skew 看涨期权的未平仓头寸一直比看涨的看涨期权落后30%。10月到期后,随着指标达到3个月来的最低水平,这种差异增加了。 根据偏斜指标显示的当前状况和看涨看涨期权的比例,几乎没有理由担心持仓量的增加。 市场已经表明了看涨的意图,而流动性衍生品市场正在允许更大的参与者对冲并进入现货市场。 从BTC期权的角度来看,当前牛市的一切都将持续下去。 —————————————————————————— 原作者 ?| ?MARCEL PECHMAN 编译 ?| 小鸟矿池 参考原文来自cointelegraph,为方便理解,文中有做适量删增。 转载请注明出处。 —- 编译者/作者:小鸟矿池xnpool 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

从比特币期权合约看最近反弹走势

2020-11-05 小鸟矿池xnpool 来源:区块链网络

- 上一篇:11.5深度分析BTC急需走出方向

- 下一篇:哈希派:利好拉爆市场ETH有望接力大饼

相关阅读:

- 11.5深度分析BTC急需走出方向2020-11-05

- 老猫解币:比特币再度突破压制刷新高上涨势头是否还会持续2020-11-05

- 互联网金融的贷与筹2020-11-05

- 丁君羡:比特币高点不断刷新以太坊2.0能否助推币价2020-11-05

- 11.5早评币圈达人陆淼:美选争夺火热行情蓄势待发2020-11-05