去中心化交易所 Bancor 在过去一个月完成许多里程碑,包含允许提供单边流动性、避险无常损失等、并启动了 BNT 流动性挖矿、还有整合 Zapper 与 DeBank 等等。我们就来聊聊 Bancor V2 和 V2.1 做了哪些升级,即他的 BNT 流动性挖矿计划。

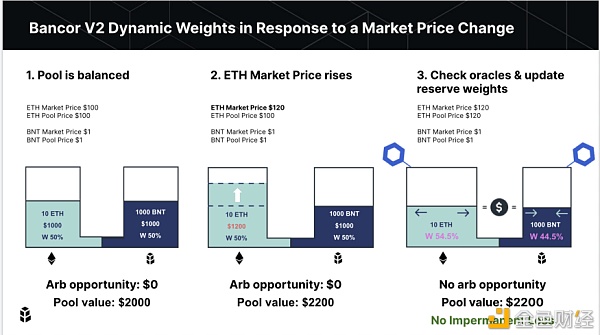

◢▏什么是Bancor 与Uniswap一样,Bancor也是去中心化交易所。Bancor 协议使智能合约区块链上的自动价格发现和自主流动机制成为可能。这些智能代币拥有一个或者多个连接器,连接到持有其他代币的网络,允许用户直接通过智能代币的合约,按照一个持续计算以保持买入卖出交易量平衡的价格,立即为已连接的代币购买或清算智能代币。BNT为Bancor协议代币,价值来自部分手续费收入。 ◢▏BancorV2做了什么革新? 作为 AMM 开创者,他们深知 AMM 固有的痛点: 无常损失 (Impermanent Loss, IL)、高滑价 (Price Slippage) 和无法提供单边流动性 (Liquidity) 等,Bancor V2?就是针对这些提出解决方案。此外也启动了 BNT 流动性挖矿! 由于传统 AMM 是采用资金池内 Token 比例来决币价,这导致了当市场币价波动产生时,会有人进场套利,而其所套利所得就是 AMM 流动性提供者 (Liquidity Provider, LP) 的无常损失。Bancor V2 透过整合 Chainlink 预言机,使资金池可以根据市场的币价,在市场币价差生变化时立刻调节池内资金权重,以此直接清除套利者进场套利的机会,几乎消除了 IL 的根本原因。

有在 AMM 提供过流动性的朋友都知道,假设我想存入 ETH 到 ETH / BNT 池,实际上只能将 ETH 拆成这两种代币各一半 (依照资金池权重可能不同) 来存入。这让只想持有 ETH 的投资人,如果在此 AMM 做 LP 则必须减少一半的 ETH。 在 Bancor V2,他们透过一种「弹性权重机制」使用户可以选择提供单边流动性。简单来说,传统上 AMM 的一个资金池两种 Token 权重如果是 50/50,那么它永远都是 50/50。而当有 LP 向 Bancor V2 资金池的特定一边投入大量流动性时,该池会自动将其权重调高,以避免此举影响到池内 Token 交易比率。 举例而言,池内原有等值的 BNT 与 ETH,权重为 50/50,如果有 LP 增加 ETH 到流动性,则池内比重将重新平衡至 50 / 50+y。此外,提供不同的 Token 流动性会取得的权证代币 (LP Token) 也不同,以就是说每个 BNT 资金池有两种不同的 LP Token。 这种弹性权重机制,除了在 LP 添加流动性时,在交易者进场交易而改变池内资金比例时也会重新平衡权重。这让 V2 的 AMM 定价模型更加平滑。从而减少大额交易面临的滑价问题。 Bancor 的治理社群同意分发其治理代币?BNT?给提供流动性的用户们作为奖励,初步开放 8 个资金池,每周提供 200,000 BNT。治理社群每周会再投票决定出 2 种代币,其资金池也可以获得 BNT 奖励,最新的投票结果是 YFI 和 REN!如果你将 LP Token 进行 Staking,可以再将奖励乘上最高 2 倍。 ◢▏Bancor与AMM的未来发展 一个 AMM 要长期健全发展,必须具备的是优秀的滑价控制、方便的流动性提供方式、以及从根本上降低 IL 的机制。而非像有些其他 AMM,单纯的以流动性挖矿奖励补贴 LP,毕竟币价不稳定且不可能一直发放奖励。Bancor 从 V2 到 V2.1 每一个改进几乎都是往上述几个方向前进,尽管控制 IL 的机制会直接减少套利者的交易,并间接减少交易手续费,但目前看来 Bancor 的 APR 还是不错的。而长期而言,如果 Bancor V2 能取得成功,这将使整个 DEX 生态更加的健全。 —- 编译者/作者:小巴社区 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Bancor解决自动做市商3大痛点开启流动性挖矿

2020-12-09 小巴社区 来源:区块链网络

LOADING...

相关阅读:

- ETH 2.0更新:每天价值2200万美元的ETH2020-12-09

- Union平台打造全球领先去中心化链上交易平台UNION官网交易所雷达币跳跃2020-12-09

- 金佳说币:12.9以太坊晚间行情分析与操作建议:2020-12-09

- 比特币回到R $ 93,000,失去重要支撑2020-12-09

- 比特币和山寨币价格下跌表示“我要来了”2020-12-09