1.概览 BitZ币在研究院一直密切关注波卡生态及其PLO竞拍,在波卡平行链竞拍即将开始之前,我们把对波卡平行链竞拍规则、竞拍的经济模型测算等研究成果向大家分享,希望可以帮助要参与PLO竞拍的项目方设计一套行之有效的激励方案。 在本文中,我们重点介绍了波卡平行链是什么、波卡平行链的竞拍规则、PLO的无风险收益率及其预期收益率决定模型。核心结论是: 1)可以发现参与PLO项目的激励方案收益率核心影响因子为DOT的质押收益率、预期DOT锁仓时间T、在T时间内预期DOT的最大涨幅以及风险溢价; 2)在DOT年化质押收益率 Rs 取平均值15%、质押时间T取1年的假设下,PLO激励的预期收益率Y最小值的理想值为161%。即项目方提供的代币激励方案,需要给参与众筹的用户创造的激励预期收益大于等于161%时,才会有较为明显的激励效果。 币在·BitZ交易所对于波卡生态及平行链竞拍做了很多的研究及准备工作,十分愿意与波卡生态内希望参与PLO竞拍的项目方一起设计竞拍方案,并且提供包括众筹资金在内的多方位帮助。 2.波卡平行链介绍 2.1 波卡网络架构 根据Polkdot(波卡)官方文档,波卡整个网络由中继链、平行链和转接桥三个部分构成: 1)平行链Parachain:平行链是平行于波卡网络的区块链,每个平行链都可以根据不同的业务需求独立设计自己的架构。平行链也会用来并发交易提高扩展性,其通过连接中继链保证其安全。 2)中继链Relaychain:中继链连接着波卡网络。中继链确保平行链的安全并且实现平行链之间的通信,通信的内容可以是交易或者任意形式的数据。 3)转接桥Bridges:连接 Polkadot 和外部区块链网络转接桥是一种特殊的平行链,它允许波卡网络和独立的区块链网络通信。这些独立的区块链网络不通过波卡中继链进行安全验证,而是使用自己的安全机制,例如比特币和以太坊。 如下图所示:Polkadot网络本质上是一个异构多链的区块链网络,这里的多链值得就是数量大约为 100 的平行链。每条平行链都有自己特有的数据、P2P网络架构,并通过卡槽 Slot 链接到 Polkadot 中继链来一起共享安全性。

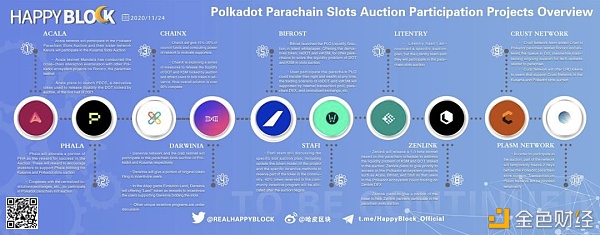

来源:波卡官网 2.2 波卡平行链定义 从平行链到中继链上的数据消息传输、中转和验证确认等非常重要的事务,都需要中继链上的验证者来完成的。每个验证者本身不会包含太多的数据,不需要占用网络的太多带宽和资源,以此来保证波卡网络可以不断拓展。 平行链通过「插槽」Slot与波卡主链进行链接,但是由于插槽数量有限,仅为100个左右,并且还不是一次性开放。所以在早期的时候,卡槽的拍卖数量将十分有限,在一个特定时期内仅会释放一个卡槽Slot,那么数量众多的波卡生态项目需要通过竞拍来获得成为【平行链】的资格,根据Happy Block整理的初期会参与平行链竞拍的波卡生态项目大约有10个项目,分别为Acala、Phala、ChainX、Darwinia、Bifrost、StaFi、Litentry、Zenlink、Crust Network、Plasm Network,如下图所示:

来源:Happy Block 2.3 平行链种类 波卡的平行链主要分为四大类,分别为加密金融机构私链类、高频交易类、隐私类和智能合约类。目前从波卡披露的项目方来看,主要集中在后三类,而加密金融机构私链类比较少,还未得知。下表是BitZ币在研究院整理的波卡平行链分类及代表项目方: 平行链分类 介绍 波卡生态内代表项目 加密金融机构私链 该类平行链是金融机构构造的私链,不会向公众开放,但是依然可以通过波卡来完成跨链交互。 ~ 高频交易类 该类平行链会通过在安全及效率之间平衡,达到可以处理高频交易的目的 Acala Zenlink 隐私类 该类平行链通过原创的加密货币技术来保存隐私数据,将实现不向外界泄露隐私。 Phala 智能合约类 该类平行链将拥有自己部署的智能合约,处理不同的事务。 ChainX、Darwinia、 StaFi、Bifrost 、Edgeware、 Moonbeam、Crust、Plasm 来源:币在研究院 3.平行链竞拍规则介绍 波卡为了保障Slot的获得方式是公开透明的,将采用蜡烛式拍卖和PLO首次平行链发行方式来进行平行链竞拍。

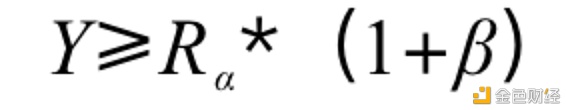

来源:波卡官网 每一个卡槽最大的持续期是2年,分为1、2、3、4一共4个Range,每一个Range时间是6个月,即项目方在竞拍时,租用平行链卡槽的时间最短是1个Range(6个月),最长是4个Range(2年)。 平行链竞拍者需要提交自己愿意质押的DOT数量及对应的平行链卡槽租期,在卡槽租期结束后,质押在合约中的DOT资金将返还给项目方,但在质押期间并没有任何Staking利息产生,这也就决定了参与PLO的项目方在资金缺乏时,需要对参与其众筹的DOT持有人进行激励。 3.1 蜡烛拍卖 根据 Polkadot 在其官方博客披露的竞拍方案,卡槽Slot的价格将采用蜡烛式拍卖规则确定。蜡烛拍卖是公开拍卖的一种变体,区别于传统的公开拍卖价高者得的普适原则外,还夹杂了一个拍卖时间的随机数。即拍卖结束的时间是随机和未知的,当拍卖时间结束后,再按照价高者得的原则,确定竞拍结果。 但区别于普通的蜡烛拍卖,波卡的平行链拍卖规则又做了一些调整:即波卡平行链拍卖有确定的时间,只是在拍卖时间正常结束后,再随机选择一个过去拍卖过程中出现的区块数作为拍卖结束的随机数,在此区块之前出价最高的竞拍人将获成为最终赢家。 根据Web3基金会的研究,波卡平行链之所以选择蜡烛式拍卖,主要是希望改变传统拍卖机制下无法真正对平行链卡槽正确估值的情况。因为蜡烛式拍卖规则下的随机收盘(retroactive close)意味着项目方需要在开拍后就立即报出其认为合理的投标价格,而不能像传统拍卖那样希望一开始报一个低价企图用相对低的价格来拍得卡槽。 3.2 Parachain Lease Offering (PLO) Parachain Lease Offering(PLO),即平行链拍卖公开发行。根据 Web3 基金会 Jack Platts,PLO 是指,对于手中DOT资金储备不足的项目方通过PLO的方式,向其他DOT持有人筹集所需的DOT资金的行为。 波卡网络也开发了'Crowdfunding'众筹模块,当某一个项目方开启PLO时,其他DOT持有人可以将账户中持有的DOT在链上通过众筹的智能合约委托给项目方,联合项目方自己质押的DOT一起存入智能合约中。如果项目方最终拍卖成功,那么就需要在平行链卡槽租期结束后,用户才能取回当时质押的DOT;而如果项目方拍卖未成功,则在拍卖结束后,系统将向用户地址返还DOT资金。 众筹的过程,十分类似于用户参与DOT Staking的过程。所以,项目方需要给予适当的奖励来激励用户参与PLO,帮助其筹集DOT资金。 3.3竞拍失败后选择 如果项目方未能通过竞拍最终获得平行链插槽,并不意味着波卡生态的项目的最终失败,事实上他们还有如下4种备选方案: 1)可以由竞拍平行链转向平行线程Parathread。虽然平行线程不能为他们提供与平行链相同的交易速度和效率,但他们仍然可以按照使用次数付费的方式来获得中继链的安全保障和跨链功能。 2)竞拍 Kusama 的平行链。Kusama的技术框架与共识机制与Polkdot相似,但是所需要的平行链成本比较低,所以如果未能在波卡的平行链竞拍成功,可以尝试在Kusama竞拍平行链。 3)通过Solidity或ink!中的智能合约,将其应用程序或服务部署在现有的平行链上。这具有较高的开发成本,但是对于想要利用支持这些方法的平行链的项目来说不失为一种选择。 4)作为一条独立的公链单独链运行,并通过转接桥或平行线程连接到Polkadot。这需要项目方自己设计共识机制及招募验证人。 4.PLO的经济模型研究 4.1 PLO 的无风险收益率 当项目方设计激励机制来做PLO的众筹时,首先要考虑的就是DOT持有人的无风险收益率,即用户持有DOT资金去参与DOT质押所能获得收益率。只有当PLO项目方给予参与众筹的用户收益率比较显著地高于质押DOT的无风险收益率时,才会让用户参与该项目的众筹是一个合理行为。所以研究清楚DOT持有人的无风险收益率情况,对于设计POL的激励机制十分关键。 设质押DOT的无风险收益率为Rα,则POL激励机制下用户的收益率Y需要:

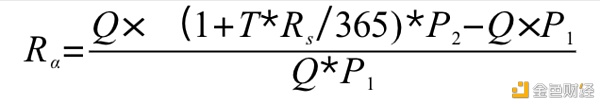

该处β系数是一个常数,可以理解为用户参与POL众筹的风险溢价,该风险溢价与整个市场的风险偏好相关,在一个整体向上的市场上,用户风险偏好会更大,导致β系数会相对低;但是在一个整体向下的市场上,用户的风险偏好将下降,导致β系数会相对高。 显然根据POL收益率公式,在假设市场的风险偏好确定的情况下,需要确定Y值,必须要研究清楚无风险收益率Rα的数值分布。 用户持有DOT的无风险收益率Rα主要由1)质押DOT的Staking年化收益率Rs;2)预期 DOT 在时间T内的最大价格增长。上述两个因素决定了DOT持有人放弃参与DOT Staking,而参与PLO众筹的最大机会成本。其中时间T为用户会默认质押6个月至24个月的时间;

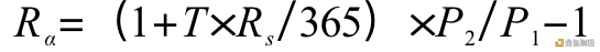

通过化简处理后的结果:

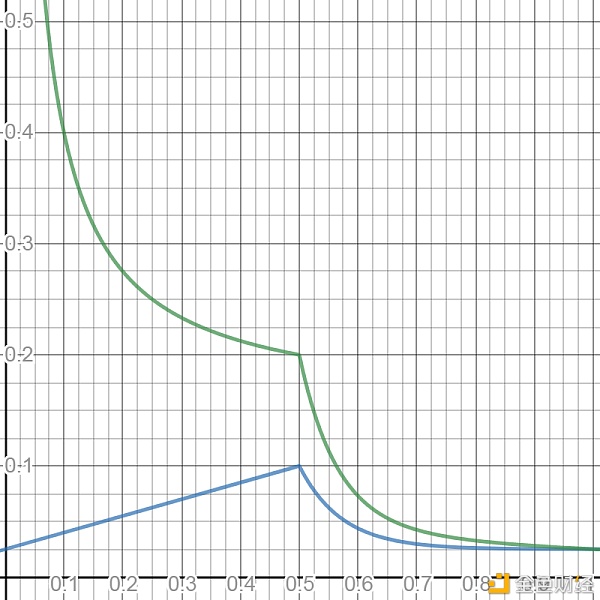

通过上述无风险收益率Rα的计算公式可以看出,波卡网络中平均的质押收益率Rs越高,DOT在未来时间内价格增幅越大,那么无风险收益率Rα也将越高。虽然DOT法币价格的增长的参数完全由市场确定无法准确预估,但是DOT质押收益率是由波卡网络系统所确定,可以较为准确地预估相关数值范围。 4.2 DOT 的质押收益率 Polkdot 的质押收益率是由波卡网络的通货膨胀率和质押率所确定,其中在第一年,Polkdot的通货膨胀率为10%,并且随着整体网络中DOT质押率的上升而会逐年下调。Polkdot设计了一个理想质押率的指标,当网络中DOT质押率从0不断逼近理想质押率时,DOT持有人的质押收益率将上升,进而激励用户不断质押DOT;而当网络中DOT质押率不断超越理想质押率时,DOT持有人的质押收益率将下降,从而使得质押DOT不再那么有吸引力,最终达到一个相对均衡。 DOT 用户质押收益率与质押率的关系如下图所示:

来源:波卡官网 截止目前,币在研究院统计了Polkdot 官网上质押的数据,可以看到当前Polkdot网络中的质押率为66%,对应的年化质押收益率为13.8%,详细信息列示如下: 项目 数值 质押总量 6.72亿 发行总量 10.16亿 质押率 66% 年化质押收益率 13.8% 提名人 7,046 验证人 587 平均质押数量 276万 来源:币在研究院 所以根据Polkdot的质押收益率设计机制,以及当前网络中Staking收益率数据,我们基本上可以认为用户持有DOT的收益率预期在10%~20%,均值在15%。 4.3 PLO 激励的预期收益率 根据我们对POL 的无风险收益率及DOT质押收益率的研究,我们可以发现POL激励的预期收益率将由如下公式决定:

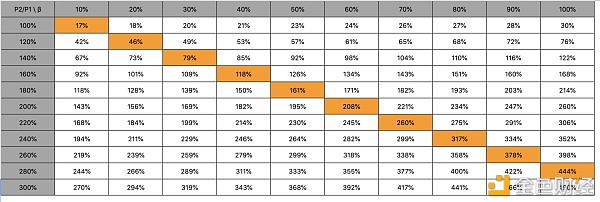

其中年化质押收益率Rs的范围为(10%,20%),时间T的范围为6个月至24个月,事实上对每一个参数进行不同阶梯的假设,即可计算出每一种情况下PLO激励预期收益率的最小值,这样参加PLO项目方只需要保证给予用户的激励年化收益率高于该最小值,就可以保障其激励的有效性。 在这里,为了方便大家可以知晓一般情况下Y值的预期,我们先假设年化质押收益率Rs取平均值15%,时间T取1年,则可以模拟出不同的DOT价格比P2/P1、不同的风险溢价偏好β系数对应的Y最小值:

来源:币在研究院 可以看到假设DOT价格在未来1年的价格比P2/P1波动范围为(100%,300%),即价格涨幅从0到200%,风险溢价β系数波动范围为(10%,100%)时,PLO激励的预期收益率Y最小值波动范围为17%至490%。其中理想值为161%,对应的风险溢价系数为50%,DOT价格涨幅为80%。 5.结论 根据我们对平行链拍卖机制即拍卖模型的研究,可以发现参与PLO项目的激励方案收益率核心影响因子为DOT的质押收益率、预期DOT锁仓时间T、在T时间内预期DOT的最大涨幅以及风险溢价,在Rs取平均值15%、时间T取1年的假设下,PLO激励的预期收益率Y最小值的理想值为161%。即项目方提供的代币激励方案,需要给参与众筹的用户创造的激励预期收益大于等于161%时,才会有较为明显的激励效果。 为了让用户更好地预估众筹的收益率,项目方可以在给众筹用户发放代币激励时设计不同的方案: 1)除了主网币激励外,部分奖励使用稳定币支付; 2)除了主网币激励外,部分奖励使用 DOT 支付; 上述两种方案,都可以给用户创造比单纯空投项目主网币更好的激励预期,当用户对未来收益的预测越容易把握时,都会降低风险溢价系数β的数值,进而可以降低用户对最低收益率的预期。 除了奖励支付方式外,空投代币的锁仓时间也会对最低收益率预期Y有显著的影响。所以,PLO项目方在设计代币空投计划来激励用户参与众筹的时候,可以考虑多种方式来达到想要的预期效果。 币在·BitZ交易所对于波卡生态及平行链竞拍做了很多的研究及准备工作,十分愿意与波卡生态内希望参与PLO竞拍的项目方一起设计竞拍方案,并且提供多方位的帮助。 —- 编译者/作者:币在_BitZ 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

币在研究院:波卡平行链PLO竞拍经济模型探究

2020-12-09 币在_BitZ 来源:区块链网络

相关阅读:

- 波场链是什么?波场链获得哪些收益呢?2020-12-09

- 世界上最古老的银行之一正在Stellar发行欧元稳定币2020-12-09

- 比特币扩展的Defi项目几天就存了3千万美元;一个defi代币上涨了4倍;202020-12-09

- Bancor解决自动做市商3大痛点开启流动性挖矿2020-12-09

- 曲速未来发布:高防云防护与传统硬件高防相比,优势在哪里?2020-12-09