DeFi的异军突起 DeFi从2020年开始逐的成为了一个独角兽,DeFi板块整体锁仓价值不断破前高,尤其是后起之秀BSC以及Heco等的异军突起再一次加速了整个DeFi领域的体量,目前DeFi板块锁仓价值为373亿美元,我们对比两年的数据比如2019年2月中旬DeFi整体锁仓为3.3亿美元,而2020年2月中旬为14亿美元,所以对于DeFi板块在在2020年开始进入到急速加速期。

从2020年上半年开始,Compound在AMM模型的Uniswap上以流动性挖矿的形式上线了自家代币COMP,因为高收益流动性挖矿的玩法逐渐被引燃,此后众多DeFi设施都效仿Compound发行了自家的代币,比如Oikos、Balancer,亦或者是后来的聚合器YFI等等。流动性挖矿,某种程度上可以说是DeFi世界各项数据指数增长的一个导火索。DeFi世界的投资回报可以用疯狂来形容,如果你在早期投资了AAVE,那么你的回报率将超过260倍,而如果你在YFI上线初期参与了头矿,那么你的收益也将在43天超过10000倍。而以此类优质DeFi币种为基础的流动性挖矿,APY动辄超过1000%真的是不算稀奇,DeFi世界逐渐的形成了一个虹吸效应以及FOMO情绪,时至今日DeFi仍旧是一个“貔恘”。 DEX作为流动性挖矿的主战场,也是DeFi世界的交易枢纽,DeFi的火爆也让DEX的交易量激增。在2020年的8月31日,Uniswap 24小时交易量超过4.26亿美元,Coinbase Pro 24小时交易量超过3.48亿美元,这也是DEX龙头Uniswap首度超过CEX龙头Coinbase。 而目前Uniswap交易总量突破了1000亿美元,相较于CEX而言DEX的交易量含金量更高。有报道曾指出,目前各大CEX交易量掺水严重,而对于Uniswap这类的DEX受制于高昂的GAS费,同时区块链浏览器能够实时透明的给予各类数据使得Uniswap等的DEX交易以及用户数据更为真实。虽然目前CEX在功能、交易深度等方面似乎更胜一筹,但是对于DEX来说以目前DeFi的势头看似乎更有潜力。 以太坊的窘境 没有人可以否认DeFi的潜力,而分布式金融DeFi就像轨道上的火车,只有平坦的轨道才能保证列车的速度以及加速度。以太坊作为区块链世界的元老级公链,以智能合约为特点为DAPP提供了一个发展的基础条件,同时经过了2017年底ICO的推动使得以太坊上是当下区块链系统中资产丰富度最好的区块链系统,所以对于众多DeFi设施十分热衷于以以太坊为底层进行搭建的重要原因在于资产丰富度、交易深度以及十足的流动性。而早期的DeFi设施亦或者是目前主流的DeFi也基本都是搭建在以太坊上,所以综合起来以太坊上在DeFi上的地位逐渐的确立起来。 而DeFi的火爆对于加密货币领域亦或者是区块链世界的影响无疑是积极的,但是目前的以太坊以EIP1559矿工费机制为基础,对于链上交易拥堵时优先处理愿意花高GAS费的用户,这使得进入到2020年以来以太坊因为交易的暴增,交易成本以及交易效率大打折扣。而众多投资者也是吐槽,以太坊上进行一些DeFi协议上的操作,频繁的与智能合约交互产生的交易费用甚至高于自身盈利,动辄高达几十美金的交易费用真的使得众多的投资者吃不消,那么基于此一些DeFi协议很多普通投资者也是用不起,比如频繁调用智能合约的交易聚合器等等。以太坊的价格随着DeFi的火爆以及整体市场环境的向好而不断的上涨并逐渐探顶1900美金,这也就意味着以太坊上的GAS费也将随着ETH价格的上涨而不断上涨,这也将使得以太坊网络中的效率越来越低。所以对于以太坊上的DeFi生态的繁荣陷入阻力期,并且生态的表现与未来的发展呈现出负反馈迹象。而这也会逐渐的使得以太坊DeFi生态将结束爆发期,进入到缓慢稳定的增长期。

以太坊的问题在于其自身的机制,虽然以太坊2.0已经在路上,但是1024个分片的ETH2.0真正的到来似乎还要几年的时间。解决以太坊的弊端最好的方式就是扩容,目前来看业内呼声最高的方案,基本上就是概念炒的火热的Layer2。而从layer2板块的代币表现,就不难发现Layer2概念的市场接受度,比如路印协议的LRC、Matic以及OMG等等。 Layer2的思路在于,在主链的基础上再搭建一个二层网络,帮助Layer1分担一些事物缓解layer1的压力,以达到整体效率的提升。其实此前比特币的闪电网络,我们完全可以认为是一种Layer2扩容方案,而对于以太坊而言在理论上,Layer2是一个十分有效的解决方案。在layer2方案上,目前也有Rollups、状态通道(State channels)、侧链(Sidechains)、等离子体(Plasma)、Validium、混合方案(Hybrid solutions)等等方案,在实践上Rollups、状态通道、侧链在以太坊上尝试最多也是目前主要的layer2方案。 纵观Rollup以及状态通道等方案,是将资产管理以及转态转移拿到链下来降低整体链上手续费水平。而这类方案其实有两个致命的问题,一个是过于中心化,另一个则是过于依赖智能合约。对于用户而言,一旦Layer2团队出现问题比如关机,那么用户的资产极有可能无法取出导致资产的损失。而同样,智能合约的安全问题也是尤为突出,一旦出现漏洞基本就成为了黑客的囊中之物。虽然目前这类模型在实践中的团队很多,但是从以太坊Layer1转移过去的DeFi协议并不多。 而从侧链来看,相比较而言其可实施性更好,Rollup以及状态通道的Layer2本质上是一种中心化网络,但是侧链上真的是实打实的区块链网络,更多的在于去中心化,并且众多的。侧链的Layer2方案则存在很多的区块链特性,比如侧脸上有自己的共识机制并且稳定运行1年以上,区块链搭建的难度以及周期相较于智能合约而言更为复杂,安全性能更好且更为去中心化这也是Layer2侧链方案的天然优势。所以对于layer2扩容,侧链可能是2021年的一个新方向。 不过,对于目前的以太坊Layer2而言,就像一条“高速公路”,上面车很少并且上路的人也不多,进展缓慢,短期内难以帮助以太坊走出困境。而对于以币安以及火币为基础的币安智能链BSC以及火币生态链Heco在DeFi板块的爆发,使得曾经以太坊上的DeFi热度逐渐的被转移。所以在后DeFi时代,以太坊可能逐渐的失去DeFI王者地位。而进入到2021年,也将会有更多的新公链借助DeFi亦或者是应用等因素崛起。 那么综上,对于2021年而言,很有可能在侧链以及公链板块形成井喷效应。而对于这类公链也需要有很多特质比如: - 团队稳定,技术扎实,穿越熊市 -?链已经在生产环境中稳定运行一年以上 - 链的代币已经在头部交易所上充分流通、具有良好的流动性 - 链的生态系统关键模块已经就绪 例如DEX、跨链桥、钱包、浏览器、SDK等 细数2021年可能爆发的潜力公链 波卡Polkadot 波卡早在2018年主网没有上线的时候,热度就很高,而波卡的代币DOT在2019年就被各大交易平台上线了期货,并且这其中还闹出了很多乌龙。而对于2019年而言,跨链板块虽然是概念板块,但是市场认可程度十分高,除了波卡还比如Cosmos的ATOM。 在波卡中,整个波卡的网络系统由中继链、平行链和转接桥构成。中继链是 Polkadot 网络的中心链,它为整个网络提供了统一的共识和安全性保障。Polkadot 网络中所有的验证人都会在中继链上质押 DOT 代币,从而参与 Polkadot 网络治理,我们可以理解为中继链是所有链交互的核心。

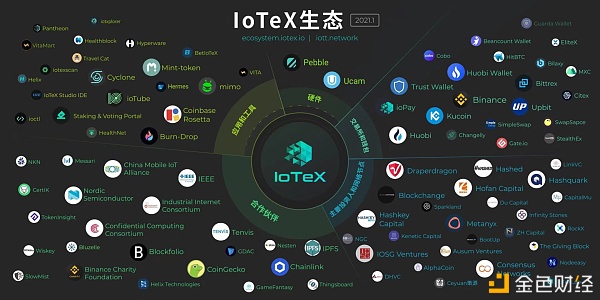

基于区块链框架 Substrate,集成了点对点网络、共识算法、常用加密算法、数据存储、交易管理等常用的功能,让开发者可以实现“一键发链”,而开发出来的链与波卡属于同构区块链可以直接与波卡的中继链进行交互成为波卡的平行链。而对于像与波卡存在差异的链比如TEH、BTC以及EOS等等的异构区块链,则可以通过转接桥来成为平行链,并与中继链交互。而对于波卡而言,Polkadot 提供了可以运行多个平行链的能力,每个平行链可以并行处理多笔交易,在这种情况下 Polkadot 网络就相当于获得无限的可拓展性。所以对于未来应用上,Polkadot 的潜力是有目共睹的,而对于DeFi未来Polkadot 也极有可能成为主战场。 波卡背后有着Web3基金会的支持,这对于开发者们来说是好事。据悉,目前获得 Web3 基金会支持的项目已经达到 200多个,而众多开发者也是“闻讯赶来”,比如Equilibrium从EOS转向了波卡。而波卡生态也将其他的区块链系统不断的汇聚到生态中,形成一个“大集合”,资产丰富度以及资产流动性上,波拉也将逐渐的赶超以太坊。 IoTeX艾坦星 IoTeX艾坦星是以机器金融为定位的一个成立于2017年且平稳运行超过3年的老牌公链,目前IoTeX机器金融生态中已经有很多硬件设备接入IoTeX艾坦星区块链。比如安全性能极高的家用安防设备Ucam以及Pebble 追踪器等,在机器金融领域IoTeX的版图也在不断的扩张,也有望不断的为物联网与区块链的融合赋能。 在目前阶段众多老牌公链都“销声匿迹”的时候,IoTex艾坦星在DeFi板块仍旧在不断的闪烁光芒,打造了自家的DeFi金融生态。在2020年的下半旬,IoTeX 艾坦星启动全球首个机器金融开放金融基础设施DeFIoT。IoTeX 艾坦星将逐步上线创新协议和组件包括物联网边缘预言机 Edge Oracle、跨链多资产超级管道协议 Crosschain Multi-asset Bridge、去中心化交易协议 DEX、通证开发协议 Token Minter 等一系列基础设施产品和组件,正式开启机器金融驱动以人为中心的DeFIoT开放金融新时代。 而对于我们目前阶段的DeFi而言,更多的是无实物支撑的虚拟资产,即主要建立在共识之上。而对于DeFIoT则是有物理世界可信数据支撑的 DeFi 合成资产,以物联网边缘预言机作为桥接,数字化和证券化物理世界资产。 艾坦星团队来自于美国的西海岸高科技聚集地硅谷,团队自身在技术实力上是值得肯定的,与此同时IoTeX艾坦星时至今日可谓是穿越了穿越了两次牛市一次熊市,对于加密货币领域以及区块链行业有着较高的认知。而对于IoTeX艾坦星生态基本组件较为齐全,除了基础的区块链浏览器以及钱包等,IoTeX艾坦星还支持跨链桥—ioTube超级跨链桥。 早期ioTube一系列预先部署在以太坊和IoTeX上的智能合约,通过“证人”来双向传递信息,实现数字资产的跨链转移。同时Golang服务,用于记录和验证以太坊和IoTeX艾坦星上所有ioTube的相关操作,并将最终信息传递给两个区块链网络,ioTube支持IoTeX和其他区块链网络之间加密资产的双向交易,无论是同质化资产、NFT亦或者是稳定币都能够集成。而ioTube也将逐渐的打通与其他区块链的交互壁垒,像波卡一样IoTeX也将成为区块链世界的集大成者。

IoTeX艾坦星生态通证IOTX目前已经在包括火币、币安以及bittrex在内的21家平台上线流通,而IOTX不久也将在火币生态来年HECO上流通,IoTeX目前看也具备2021年爆发的潜质。 Solona Solona在2018年的上半年以前还叫做Silk,在此后更名为Solana。而在2018年7月开始,Solana就已经开始启动测试网络并进行测试。而对于Solana而言,其特点在于快,在DeFi盛行的时期,Solana更为适合布局DeFi。而对于Solana上,虽然目前整体生态没有以太坊繁荣,但是截至到2020年的10月,Solana的交易总数超过400亿笔,TPS高达5万。 而在2020年下旬,Solana推出了推出跨链以太坊桥虫洞“ Wormhole”,这也使得Solana能够实现与以太坊上的交互,那么如若以太坊上的DeFi能够迁移至Solana,用户就无需再要为高昂的Gas费买单了。而虫洞协议并不需要重写合约,这在技术难度上就比layer 2更为友好。所以虫洞计划对于开发者而言更为亲切,而Solana未来也有望吸引更多的以太坊开发者。而对于十分具有眼光的FTX的创始人SBF,在2020年开发了具有订单簿功能的Serum DEX,选择的就是Solana。而Serum虽然在早期需要借助FTX才能实现某些功能,但是Srrum则有望让DEX一订单簿为基础进行衍生品玩法的交易。那么借着Serum,也使得Solana逐渐的被FTX用户亦或者是DeFi用户所熟知。Solana也有望在跨链上与其他公链系统进行跨链交互,进而借助自身优势开展更高效的DeFi生态,实现自身的一个爆发。

Solana作为老牌公链,Solana直到2018年第4季度才上线主网,代币SOL更是今年3月份才发行,不过主要在币安流通,而目前在火币、OKEX、币安、BitMax、FTX、芝麻开门、Bithumb以及虎符等知名平台流通。所以对于Solana2021年也绝对是潜力股。 —- 编译者/作者:黑色马里奥 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

2021年是DeFi爆发还是公链井喷?

2021-02-22 黑色马里奥 来源:区块链网络

- 上一篇:1-22早间比特币情分析

- 下一篇:大饼凌晨冲高回落日内如何操作

LOADING...

相关阅读:

- 行情分析丨市场又进入了“冷静期”,静待下一场盛宴2021-02-22

- 2021年FIL价格预测是多少?IPFS乘势而上Filecoin前景可期2021-02-22

- 2.22比特币BTC早间行情分析及操作策略?日内短线波段应该怎么布局?2021-02-22

- 跨链收益优化协议 ETHA Lend 完成 160 万美元融资,并拟于二季度发布主网2021-02-22

- 以太坊价格突破新高14000cny,挖/矿每月的两枚ETH全仓卖了,继续挖/矿囤币2021-02-22