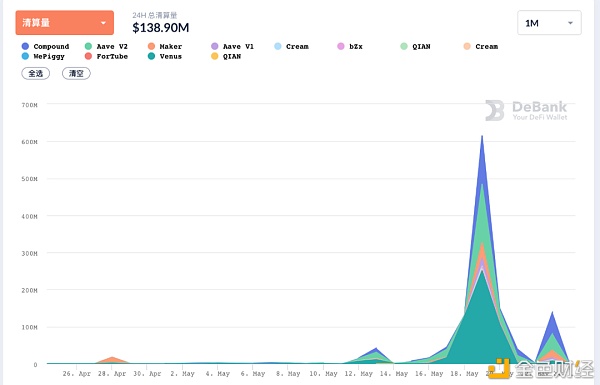

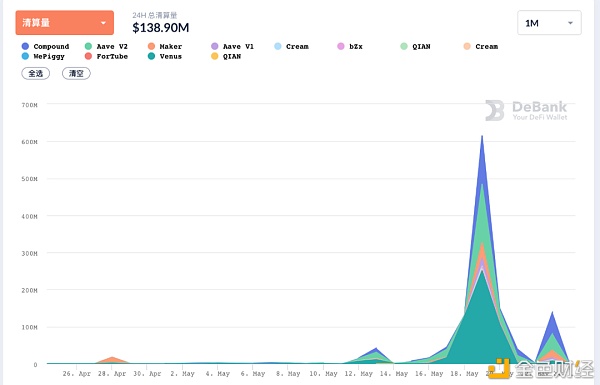

作者:小志聊币 5月21日晚,政府发布“严厉打击比特币挖矿和交易行为”的要求,全球加密货币市场连续两天遭遇剧烈震荡,主流货币单日跌幅高达30%,更多其他货币甚至跌幅超过50%。 其实,市场在5月19日开始发展已经没有出现大幅调整,在这种极端的压力测试下,又是作为一个企业可以得到很好的观察DeFi(去中心化金融)体系运转工作效率的机会——特别是当这个信息系统的参与社会资金量一度突破了1000亿美元的里程碑,其中重要部分公司资产管理还在不断进行超额质押或者通过执行财务杠杆类的交易 过去这个周末行情的剧烈波动是自去年312(黑色星期四)之后少见的大范围和高波动的黑天鹅事件。去年312加密货币市场出现闪崩,影响最大的是链上「央行」Maker系统中的清算引擎遭遇了部分问题,幸好后续通过拍卖、改进协议设计等方式恢复了运转。在此次市场剧烈波动期间,MakerDAO未遭遇相同的问题。 不过,去年312时,DeFi尚未成为主流,尚不是一个业内众人皆知的方向,因为那时还没有开启流动性挖矿的热潮,时至今日,DeFi世界的变化一日千里,DeFi业务的复杂度已经远远超过当时。 过去这个周末行情的剧烈波动是自去年312(黑色星期四)之后少见的大范围和高波动的黑天鹅事件。去年312加密货币市场出现闪崩,影响最大的是链上「央行」Maker系统中的清算引擎遭遇了部分问题,幸好后续通过拍卖、改进协议设计等方式恢复了运转。在此次市场剧烈波动期间,MakerDAO未遭遇相同的问题。 不过,去年312时,DeFi尚未成为主流,尚不是一个业内众人皆知的方向,因为那时还没有开启流动性挖矿的热潮,时至今日,DeFi世界的变化一日千里,DeFi业务的复杂度已经远远超过当时。 在这样的大背景下,再次经历市场大幅波动之后,我们希望通过汇总一些DeFi世界的宏观数据,结合一些核心DeFi协议在这个周末市场波动中呈现的数据,从点到面,清晰了解在此次的行情波动中,这些DeFi协议在这次黑天鹅事件引发的压力测试中的表现。 纵观DeFi领域的整体表现 DeFi总锁仓量(TVL):接近腰斩 TVL是用来评估整个DeFi世界整体规模的核心指标之一,其数据能代表链上金融世界的流动性情况。 据DeBank数据显示,所有区块链网络中的DeFi协议的总锁仓量(TVL)从5月11日的1300亿美元,在12天内跌至最低670亿美元,接近腰斩(-48%)。 在这样的大背景下,再次经历市场大幅波动之后,我们希望通过汇总一些DeFi世界的宏观数据,结合一些核心DeFi协议在这个周末市场波动中呈现的数据,从点到面,清晰了解在此次的行情波动中,这些DeFi协议在这次黑天鹅事件引发的压力测试中的表现。 纵观DeFi领域的整体表现 DeFi总锁仓量(TVL):接近腰斩 TVL是用来评估整个DeFi世界整体规模的核心指标之一,其数据能代表链上金融世界的流动性情况。 据DeBank数据显示,所有区块链网络中的DeFi协议的总锁仓量(TVL)从5月11日的1300亿美元,在12天内跌至最低670亿美元,接近腰斩(-48%)。 DEX交易量:历史新高 通常来说,剧烈波动的行情会促进交易量的增加,因为DEX可能会被用来进行套利或者清算交易,也有很多链上原生用户可能会通过DEX避险。 在5月19日已经出现的市场大跌中,所有DEX的累计交易量为日交易量的历史最高,接近220亿美元。 抵押借贷数据:接近腰斩 目前几乎所有基于区块链的借贷协议都是通过资产抵押实现的,而抵押物也是基于波动性较大的加密资产的,所以随着行情波动,其借款数据也可能会被剧烈影响。 DEX交易量:历史新高 通常来说,剧烈波动的行情会促进交易量的增加,因为DEX可能会被用来进行套利或者清算交易,也有很多链上原生用户可能会通过DEX避险。 在5月19日已经出现的市场大跌中,所有DEX的累计交易量为日交易量的历史最高,接近220亿美元。 抵押借贷数据:接近腰斩 目前几乎所有基于区块链的借贷协议都是通过资产抵押实现的,而抵押物也是基于波动性较大的加密资产的,所以随着行情波动,其借款数据也可能会被剧烈影响。  从链上数据来看,总借款量从历史最高的267亿美元,跌至150亿美元,下跌幅度为44%,和市场跌幅水平相当。 抵押借贷清算数据:历史新高 当加密资产发生较大的波动时,借贷协议可能会因为抵押物的价格波动而触发清算,所以清算数据也反映着市场的部分杠杆率情况。当然清算数据高并不意味着DeFi协议存在问题,只要这些清算都没有发生坏账或产生不良债务就行。 5月19日和23日接连诞生了链上清算额历史最高和历史第二,单日清算量分别为6.14亿美元和1.4亿美元。另外,5月19日BSC上的Venus还因为系统抵押率设计的问题而遭受大面积的坏账,产生了超过2.5亿美元的清算量。 Gas:较为稳定 以太坊链上的Gas在近几日的反应较为稳定,虽然5月19日遭遇了瞬时超过1500Gwei的Gas,可能是来自于清算拍卖时机器人通过Gas竞价,或者用户在行情波动时进行快速交易。但是单日的中位数仅181,都不如5月11日(306Gwei)的水平,后几日更是逐渐下降。 从链上数据来看,总借款量从历史最高的267亿美元,跌至150亿美元,下跌幅度为44%,和市场跌幅水平相当。 抵押借贷清算数据:历史新高 当加密资产发生较大的波动时,借贷协议可能会因为抵押物的价格波动而触发清算,所以清算数据也反映着市场的部分杠杆率情况。当然清算数据高并不意味着DeFi协议存在问题,只要这些清算都没有发生坏账或产生不良债务就行。 5月19日和23日接连诞生了链上清算额历史最高和历史第二,单日清算量分别为6.14亿美元和1.4亿美元。另外,5月19日BSC上的Venus还因为系统抵押率设计的问题而遭受大面积的坏账,产生了超过2.5亿美元的清算量。 Gas:较为稳定 以太坊链上的Gas在近几日的反应较为稳定,虽然5月19日遭遇了瞬时超过1500Gwei的Gas,可能是来自于清算拍卖时机器人通过Gas竞价,或者用户在行情波动时进行快速交易。但是单日的中位数仅181,都不如5月11日(306Gwei)的水平,后几日更是逐渐下降。

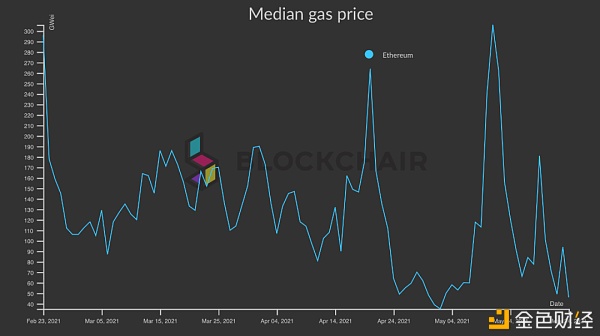

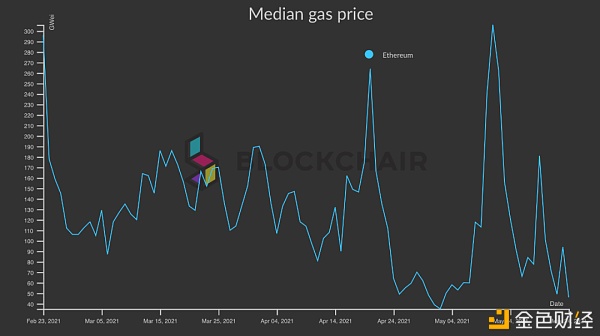

这可能与近期以太坊提升了区块的容量有关,交易数量提升对区块Gas影响降低,也可能是因为部署了Flashbots的矿工节点越来越多,可以减少MEV中的Gas竞价。 稳定币:持续增长 由法定货币或资产背书的稳定币还继续保持着增长(一般也会称为合规稳定币,但其中USDT的争议比较大),没有因为市场的剧烈波动而流出区块链或DeFi体系,整体规模为634亿美元。 这可能与近期以太坊提升了区块的容量有关,交易数量提升对区块Gas影响降低,也可能是因为部署了Flashbots的矿工节点越来越多,可以减少MEV中的Gas竞价。 稳定币:持续增长 由法定货币或资产背书的稳定币还继续保持着增长(一般也会称为合规稳定币,但其中USDT的争议比较大),没有因为市场的剧烈波动而流出区块链或DeFi体系,整体规模为634亿美元。

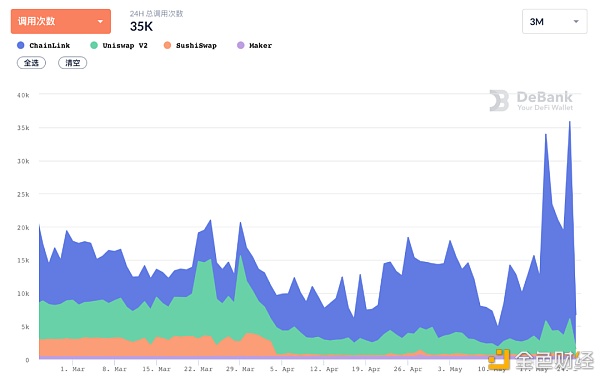

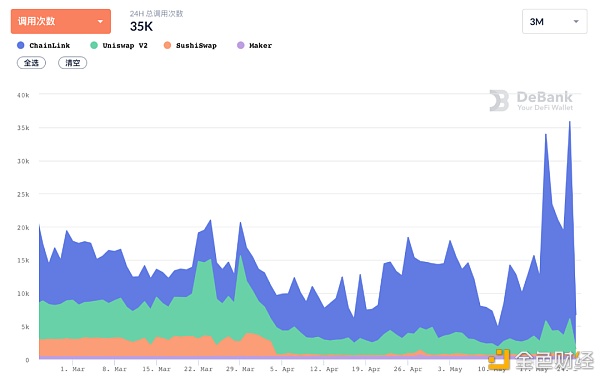

预言机调用:接近历史最高 预言机代表着链上的DeFi等业务需要链下或价格数据的频率,所以在价格波动较大的期间,预言机被调用的次数也增长显著。虽然不是历史最高,但也能排进历史前三,单日被调用次数超过3.5万次。 Synthetix Synthetix是一个通过极高抵押率实现的合成资产协议,协议原生代币SNX可以通过5至10倍的抵押率,铸造sUSD等各类合成资产,模拟现实世界中或其他加密货币资产的价值波动。 但因为其极高的抵押率,协议的资金效率相对较低。但即便如此,很多人还会质疑Synthetix模式的可持续性,不过幸好在这几日的行情中,Synthetix未发生踩踏或螺旋式下跌。 预言机调用:接近历史最高 预言机代表着链上的DeFi等业务需要链下或价格数据的频率,所以在价格波动较大的期间,预言机被调用的次数也增长显著。虽然不是历史最高,但也能排进历史前三,单日被调用次数超过3.5万次。 Synthetix Synthetix是一个通过极高抵押率实现的合成资产协议,协议原生代币SNX可以通过5至10倍的抵押率,铸造sUSD等各类合成资产,模拟现实世界中或其他加密货币资产的价值波动。 但因为其极高的抵押率,协议的资金效率相对较低。但即便如此,很多人还会质疑Synthetix模式的可持续性,不过幸好在这几日的行情中,Synthetix未发生踩踏或螺旋式下跌。

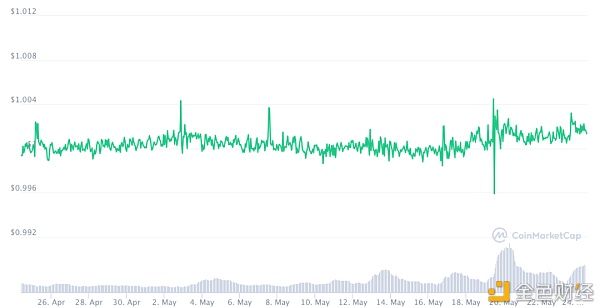

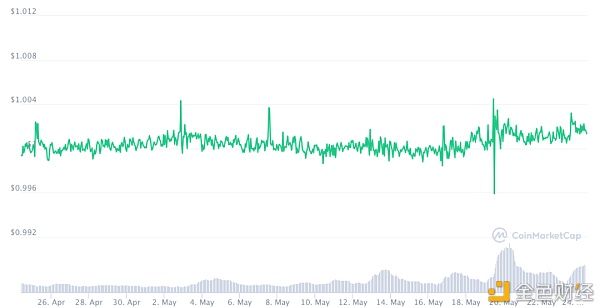

通过链上、DeBank以及CoinMarketCap数据显示,Synthetix的运行在过去几日未发生显著问题,和整体行情波动相当,TVL从原本最高的38亿美元下跌至20亿美元,跌幅约47%。 从Synthetix最核心的美元稳定币sUSD价格来看,虽然波动率略高,但是脱锚情况最坏的情况是出现了瞬时7%左右的价差,整体保持在1美元左右的水平。 另一个重要数据就是抵押率。Synthetix官方数据平台的数据显示,抵押率目前还是维持在520%的水平,其他各项目数据也都维持在相对安全的水平线上。 通过链上、DeBank以及CoinMarketCap数据显示,Synthetix的运行在过去几日未发生显著问题,和整体行情波动相当,TVL从原本最高的38亿美元下跌至20亿美元,跌幅约47%。 从Synthetix最核心的美元稳定币sUSD价格来看,虽然波动率略高,但是脱锚情况最坏的情况是出现了瞬时7%左右的价差,整体保持在1美元左右的水平。 另一个重要数据就是抵押率。Synthetix官方数据平台的数据显示,抵押率目前还是维持在520%的水平,其他各项目数据也都维持在相对安全的水平线上。

数据来源:https://stats.synthetix.io Maker 「链上央行」Maker在去年312遭遇了清算系统的问题,不过在近几日的行情波动中表现良好,可见该团队调整后的系统设计已经解决了去年存在的问题。 DAI的发行量目前约44亿美元,而整个系统抵押资产的总量接近75亿,整体抵押率约为170%。 从清算数据来看,Maker在5月19日清算了超过4100万美元,创历史新高。这些清算都是正常的业务逻辑中的一部分,截至目前未发生312期间的坏账。 另外从Maker发行的美元稳定币DAI的价格来看,比Synthetix的sUSD更稳定,波动率更低,价格能稳定保持在1美元左右的水平。 数据来源:https://stats.synthetix.io Maker 「链上央行」Maker在去年312遭遇了清算系统的问题,不过在近几日的行情波动中表现良好,可见该团队调整后的系统设计已经解决了去年存在的问题。 DAI的发行量目前约44亿美元,而整个系统抵押资产的总量接近75亿,整体抵押率约为170%。 从清算数据来看,Maker在5月19日清算了超过4100万美元,创历史新高。这些清算都是正常的业务逻辑中的一部分,截至目前未发生312期间的坏账。 另外从Maker发行的美元稳定币DAI的价格来看,比Synthetix的sUSD更稳定,波动率更低,价格能稳定保持在1美元左右的水平。

Terra 而由Terra发行的美元稳定币UST的表现就不尽如人意了,出现了自Terra发行UST以来脱锚最严重的情况,UST最低跌至0.93美元,至今仍未完全恢复。 相比其他几个链上抵押类稳定币协议,Terra发行的UST的机制并不相同,一部分依赖于Terra的原生代币LUNA,所以可以算是由LUNA支撑的算法稳定币。值得注意的是,随着市场波动,LUNA的市值已经低于稳定币UST的市值——有不少市场评论者指出,这可能会导致两种资产的螺旋下跌:如果用户选择恐慌性的抛售UST,LUNA就会更快崩溃。 LUNA的币价在过去7天内跌去了一半,目前有所反弹,可能是因为市场行情已转变,也或许是团队通过大量资金支持将UST拉回1美元。目前加密货币社区对UST的前景颇为关注,有不少意见认为,这些内生抵押品的稳定币协议风险较大,或许应该考虑设置一些额外的缓冲措施来应对剧烈波动的行情。 Terra 而由Terra发行的美元稳定币UST的表现就不尽如人意了,出现了自Terra发行UST以来脱锚最严重的情况,UST最低跌至0.93美元,至今仍未完全恢复。 相比其他几个链上抵押类稳定币协议,Terra发行的UST的机制并不相同,一部分依赖于Terra的原生代币LUNA,所以可以算是由LUNA支撑的算法稳定币。值得注意的是,随着市场波动,LUNA的市值已经低于稳定币UST的市值——有不少市场评论者指出,这可能会导致两种资产的螺旋下跌:如果用户选择恐慌性的抛售UST,LUNA就会更快崩溃。 LUNA的币价在过去7天内跌去了一半,目前有所反弹,可能是因为市场行情已转变,也或许是团队通过大量资金支持将UST拉回1美元。目前加密货币社区对UST的前景颇为关注,有不少意见认为,这些内生抵押品的稳定币协议风险较大,或许应该考虑设置一些额外的缓冲措施来应对剧烈波动的行情。

Float 作为新一代不锚定美元的算法稳定币,Float刚刚在上周完成创始发行,但是运气不佳,一开场就遭遇了ETH行情剧烈波动——要知道,Float早期采用了ETH作为抵押品,所以肯定大受影响。 好消息是,从Float的价格表现来看,其发行价为1.618美元,虽然价格出现波动,但是顺利启动并完成了每日的拍卖活动,并且通过每日的拍卖活动将价格维持在目标价格。当然,Float最低曾跌至1美元左右。 整体而言,Float不太像「稳定币」,它现在的角色更像是通过治理代币BANK和拍卖机制,吸收抵押品(ETH)的波动性,提供一个价格相对稳定的资产。 Float 作为新一代不锚定美元的算法稳定币,Float刚刚在上周完成创始发行,但是运气不佳,一开场就遭遇了ETH行情剧烈波动——要知道,Float早期采用了ETH作为抵押品,所以肯定大受影响。 好消息是,从Float的价格表现来看,其发行价为1.618美元,虽然价格出现波动,但是顺利启动并完成了每日的拍卖活动,并且通过每日的拍卖活动将价格维持在目标价格。当然,Float最低曾跌至1美元左右。 整体而言,Float不太像「稳定币」,它现在的角色更像是通过治理代币BANK和拍卖机制,吸收抵押品(ETH)的波动性,提供一个价格相对稳定的资产。 PerpetualProtocol 部署在以太坊侧链xDAI上的衍生品杠杆交易协议PerpetualProtocol也是交易类应用的代表之一,一个多月前曾经因为ETH市场剧烈波动,导致协议内的价格出现闪崩或「插针」,相比中心化交易所低了接近1000美元。 然而在此次的行情中,可以从K线图中得知,并未出现显著的插针。 可能是因为在上次事故之后,Perp对该问题提出了全面的改善措施,包括提供更多深度、设置开单的限额、上线部分清算机制等。所以从这次的压力测试来看,PerpetualProtocol还是有显著提升的。 PerpetualProtocol 部署在以太坊侧链xDAI上的衍生品杠杆交易协议PerpetualProtocol也是交易类应用的代表之一,一个多月前曾经因为ETH市场剧烈波动,导致协议内的价格出现闪崩或「插针」,相比中心化交易所低了接近1000美元。 然而在此次的行情中,可以从K线图中得知,并未出现显著的插针。 可能是因为在上次事故之后,Perp对该问题提出了全面的改善措施,包括提供更多深度、设置开单的限额、上线部分清算机制等。所以从这次的压力测试来看,PerpetualProtocol还是有显著提升的。

—-

编译者/作者:小志聊币

玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。

|

过去这个周末行情的剧烈波动是自去年312(黑色星期四)之后少见的大范围和高波动的黑天鹅事件。去年312加密货币市场出现闪崩,影响最大的是链上「央行」Maker系统中的清算引擎遭遇了部分问题,幸好后续通过拍卖、改进协议设计等方式恢复了运转。在此次市场剧烈波动期间,MakerDAO未遭遇相同的问题。 不过,去年312时,DeFi尚未成为主流,尚不是一个业内众人皆知的方向,因为那时还没有开启流动性挖矿的热潮,时至今日,DeFi世界的变化一日千里,DeFi业务的复杂度已经远远超过当时。

过去这个周末行情的剧烈波动是自去年312(黑色星期四)之后少见的大范围和高波动的黑天鹅事件。去年312加密货币市场出现闪崩,影响最大的是链上「央行」Maker系统中的清算引擎遭遇了部分问题,幸好后续通过拍卖、改进协议设计等方式恢复了运转。在此次市场剧烈波动期间,MakerDAO未遭遇相同的问题。 不过,去年312时,DeFi尚未成为主流,尚不是一个业内众人皆知的方向,因为那时还没有开启流动性挖矿的热潮,时至今日,DeFi世界的变化一日千里,DeFi业务的复杂度已经远远超过当时。 在这样的大背景下,再次经历市场大幅波动之后,我们希望通过汇总一些DeFi世界的宏观数据,结合一些核心DeFi协议在这个周末市场波动中呈现的数据,从点到面,清晰了解在此次的行情波动中,这些DeFi协议在这次黑天鹅事件引发的压力测试中的表现。 纵观DeFi领域的整体表现 DeFi总锁仓量(TVL):接近腰斩 TVL是用来评估整个DeFi世界整体规模的核心指标之一,其数据能代表链上金融世界的流动性情况。 据DeBank数据显示,所有区块链网络中的DeFi协议的总锁仓量(TVL)从5月11日的1300亿美元,在12天内跌至最低670亿美元,接近腰斩(-48%)。

在这样的大背景下,再次经历市场大幅波动之后,我们希望通过汇总一些DeFi世界的宏观数据,结合一些核心DeFi协议在这个周末市场波动中呈现的数据,从点到面,清晰了解在此次的行情波动中,这些DeFi协议在这次黑天鹅事件引发的压力测试中的表现。 纵观DeFi领域的整体表现 DeFi总锁仓量(TVL):接近腰斩 TVL是用来评估整个DeFi世界整体规模的核心指标之一,其数据能代表链上金融世界的流动性情况。 据DeBank数据显示,所有区块链网络中的DeFi协议的总锁仓量(TVL)从5月11日的1300亿美元,在12天内跌至最低670亿美元,接近腰斩(-48%)。 DEX交易量:历史新高 通常来说,剧烈波动的行情会促进交易量的增加,因为DEX可能会被用来进行套利或者清算交易,也有很多链上原生用户可能会通过DEX避险。 在5月19日已经出现的市场大跌中,所有DEX的累计交易量为日交易量的历史最高,接近220亿美元。 抵押借贷数据:接近腰斩 目前几乎所有基于区块链的借贷协议都是通过资产抵押实现的,而抵押物也是基于波动性较大的加密资产的,所以随着行情波动,其借款数据也可能会被剧烈影响。

DEX交易量:历史新高 通常来说,剧烈波动的行情会促进交易量的增加,因为DEX可能会被用来进行套利或者清算交易,也有很多链上原生用户可能会通过DEX避险。 在5月19日已经出现的市场大跌中,所有DEX的累计交易量为日交易量的历史最高,接近220亿美元。 抵押借贷数据:接近腰斩 目前几乎所有基于区块链的借贷协议都是通过资产抵押实现的,而抵押物也是基于波动性较大的加密资产的,所以随着行情波动,其借款数据也可能会被剧烈影响。 从链上数据来看,总借款量从历史最高的267亿美元,跌至150亿美元,下跌幅度为44%,和市场跌幅水平相当。 抵押借贷清算数据:历史新高 当加密资产发生较大的波动时,借贷协议可能会因为抵押物的价格波动而触发清算,所以清算数据也反映着市场的部分杠杆率情况。当然清算数据高并不意味着DeFi协议存在问题,只要这些清算都没有发生坏账或产生不良债务就行。 5月19日和23日接连诞生了链上清算额历史最高和历史第二,单日清算量分别为6.14亿美元和1.4亿美元。另外,5月19日BSC上的Venus还因为系统抵押率设计的问题而遭受大面积的坏账,产生了超过2.5亿美元的清算量。 Gas:较为稳定 以太坊链上的Gas在近几日的反应较为稳定,虽然5月19日遭遇了瞬时超过1500Gwei的Gas,可能是来自于清算拍卖时机器人通过Gas竞价,或者用户在行情波动时进行快速交易。但是单日的中位数仅181,都不如5月11日(306Gwei)的水平,后几日更是逐渐下降。

从链上数据来看,总借款量从历史最高的267亿美元,跌至150亿美元,下跌幅度为44%,和市场跌幅水平相当。 抵押借贷清算数据:历史新高 当加密资产发生较大的波动时,借贷协议可能会因为抵押物的价格波动而触发清算,所以清算数据也反映着市场的部分杠杆率情况。当然清算数据高并不意味着DeFi协议存在问题,只要这些清算都没有发生坏账或产生不良债务就行。 5月19日和23日接连诞生了链上清算额历史最高和历史第二,单日清算量分别为6.14亿美元和1.4亿美元。另外,5月19日BSC上的Venus还因为系统抵押率设计的问题而遭受大面积的坏账,产生了超过2.5亿美元的清算量。 Gas:较为稳定 以太坊链上的Gas在近几日的反应较为稳定,虽然5月19日遭遇了瞬时超过1500Gwei的Gas,可能是来自于清算拍卖时机器人通过Gas竞价,或者用户在行情波动时进行快速交易。但是单日的中位数仅181,都不如5月11日(306Gwei)的水平,后几日更是逐渐下降。 这可能与近期以太坊提升了区块的容量有关,交易数量提升对区块Gas影响降低,也可能是因为部署了Flashbots的矿工节点越来越多,可以减少MEV中的Gas竞价。 稳定币:持续增长 由法定货币或资产背书的稳定币还继续保持着增长(一般也会称为合规稳定币,但其中USDT的争议比较大),没有因为市场的剧烈波动而流出区块链或DeFi体系,整体规模为634亿美元。

这可能与近期以太坊提升了区块的容量有关,交易数量提升对区块Gas影响降低,也可能是因为部署了Flashbots的矿工节点越来越多,可以减少MEV中的Gas竞价。 稳定币:持续增长 由法定货币或资产背书的稳定币还继续保持着增长(一般也会称为合规稳定币,但其中USDT的争议比较大),没有因为市场的剧烈波动而流出区块链或DeFi体系,整体规模为634亿美元。 预言机调用:接近历史最高 预言机代表着链上的DeFi等业务需要链下或价格数据的频率,所以在价格波动较大的期间,预言机被调用的次数也增长显著。虽然不是历史最高,但也能排进历史前三,单日被调用次数超过3.5万次。 Synthetix Synthetix是一个通过极高抵押率实现的合成资产协议,协议原生代币SNX可以通过5至10倍的抵押率,铸造sUSD等各类合成资产,模拟现实世界中或其他加密货币资产的价值波动。 但因为其极高的抵押率,协议的资金效率相对较低。但即便如此,很多人还会质疑Synthetix模式的可持续性,不过幸好在这几日的行情中,Synthetix未发生踩踏或螺旋式下跌。

预言机调用:接近历史最高 预言机代表着链上的DeFi等业务需要链下或价格数据的频率,所以在价格波动较大的期间,预言机被调用的次数也增长显著。虽然不是历史最高,但也能排进历史前三,单日被调用次数超过3.5万次。 Synthetix Synthetix是一个通过极高抵押率实现的合成资产协议,协议原生代币SNX可以通过5至10倍的抵押率,铸造sUSD等各类合成资产,模拟现实世界中或其他加密货币资产的价值波动。 但因为其极高的抵押率,协议的资金效率相对较低。但即便如此,很多人还会质疑Synthetix模式的可持续性,不过幸好在这几日的行情中,Synthetix未发生踩踏或螺旋式下跌。 通过链上、DeBank以及CoinMarketCap数据显示,Synthetix的运行在过去几日未发生显著问题,和整体行情波动相当,TVL从原本最高的38亿美元下跌至20亿美元,跌幅约47%。 从Synthetix最核心的美元稳定币sUSD价格来看,虽然波动率略高,但是脱锚情况最坏的情况是出现了瞬时7%左右的价差,整体保持在1美元左右的水平。 另一个重要数据就是抵押率。Synthetix官方数据平台的数据显示,抵押率目前还是维持在520%的水平,其他各项目数据也都维持在相对安全的水平线上。

通过链上、DeBank以及CoinMarketCap数据显示,Synthetix的运行在过去几日未发生显著问题,和整体行情波动相当,TVL从原本最高的38亿美元下跌至20亿美元,跌幅约47%。 从Synthetix最核心的美元稳定币sUSD价格来看,虽然波动率略高,但是脱锚情况最坏的情况是出现了瞬时7%左右的价差,整体保持在1美元左右的水平。 另一个重要数据就是抵押率。Synthetix官方数据平台的数据显示,抵押率目前还是维持在520%的水平,其他各项目数据也都维持在相对安全的水平线上。 Terra 而由Terra发行的美元稳定币UST的表现就不尽如人意了,出现了自Terra发行UST以来脱锚最严重的情况,UST最低跌至0.93美元,至今仍未完全恢复。 相比其他几个链上抵押类稳定币协议,Terra发行的UST的机制并不相同,一部分依赖于Terra的原生代币LUNA,所以可以算是由LUNA支撑的算法稳定币。值得注意的是,随着市场波动,LUNA的市值已经低于稳定币UST的市值——有不少市场评论者指出,这可能会导致两种资产的螺旋下跌:如果用户选择恐慌性的抛售UST,LUNA就会更快崩溃。 LUNA的币价在过去7天内跌去了一半,目前有所反弹,可能是因为市场行情已转变,也或许是团队通过大量资金支持将UST拉回1美元。目前加密货币社区对UST的前景颇为关注,有不少意见认为,这些内生抵押品的稳定币协议风险较大,或许应该考虑设置一些额外的缓冲措施来应对剧烈波动的行情。

Terra 而由Terra发行的美元稳定币UST的表现就不尽如人意了,出现了自Terra发行UST以来脱锚最严重的情况,UST最低跌至0.93美元,至今仍未完全恢复。 相比其他几个链上抵押类稳定币协议,Terra发行的UST的机制并不相同,一部分依赖于Terra的原生代币LUNA,所以可以算是由LUNA支撑的算法稳定币。值得注意的是,随着市场波动,LUNA的市值已经低于稳定币UST的市值——有不少市场评论者指出,这可能会导致两种资产的螺旋下跌:如果用户选择恐慌性的抛售UST,LUNA就会更快崩溃。 LUNA的币价在过去7天内跌去了一半,目前有所反弹,可能是因为市场行情已转变,也或许是团队通过大量资金支持将UST拉回1美元。目前加密货币社区对UST的前景颇为关注,有不少意见认为,这些内生抵押品的稳定币协议风险较大,或许应该考虑设置一些额外的缓冲措施来应对剧烈波动的行情。 Float 作为新一代不锚定美元的算法稳定币,Float刚刚在上周完成创始发行,但是运气不佳,一开场就遭遇了ETH行情剧烈波动——要知道,Float早期采用了ETH作为抵押品,所以肯定大受影响。 好消息是,从Float的价格表现来看,其发行价为1.618美元,虽然价格出现波动,但是顺利启动并完成了每日的拍卖活动,并且通过每日的拍卖活动将价格维持在目标价格。当然,Float最低曾跌至1美元左右。 整体而言,Float不太像「稳定币」,它现在的角色更像是通过治理代币BANK和拍卖机制,吸收抵押品(ETH)的波动性,提供一个价格相对稳定的资产。

Float 作为新一代不锚定美元的算法稳定币,Float刚刚在上周完成创始发行,但是运气不佳,一开场就遭遇了ETH行情剧烈波动——要知道,Float早期采用了ETH作为抵押品,所以肯定大受影响。 好消息是,从Float的价格表现来看,其发行价为1.618美元,虽然价格出现波动,但是顺利启动并完成了每日的拍卖活动,并且通过每日的拍卖活动将价格维持在目标价格。当然,Float最低曾跌至1美元左右。 整体而言,Float不太像「稳定币」,它现在的角色更像是通过治理代币BANK和拍卖机制,吸收抵押品(ETH)的波动性,提供一个价格相对稳定的资产。 PerpetualProtocol 部署在以太坊侧链xDAI上的衍生品杠杆交易协议PerpetualProtocol也是交易类应用的代表之一,一个多月前曾经因为ETH市场剧烈波动,导致协议内的价格出现闪崩或「插针」,相比中心化交易所低了接近1000美元。 然而在此次的行情中,可以从K线图中得知,并未出现显著的插针。 可能是因为在上次事故之后,Perp对该问题提出了全面的改善措施,包括提供更多深度、设置开单的限额、上线部分清算机制等。所以从这次的压力测试来看,PerpetualProtocol还是有显著提升的。

PerpetualProtocol 部署在以太坊侧链xDAI上的衍生品杠杆交易协议PerpetualProtocol也是交易类应用的代表之一,一个多月前曾经因为ETH市场剧烈波动,导致协议内的价格出现闪崩或「插针」,相比中心化交易所低了接近1000美元。 然而在此次的行情中,可以从K线图中得知,并未出现显著的插针。 可能是因为在上次事故之后,Perp对该问题提出了全面的改善措施,包括提供更多深度、设置开单的限额、上线部分清算机制等。所以从这次的压力测试来看,PerpetualProtocol还是有显著提升的。