衍生品爆发的黎明 2021年,加密世界最有前景的赛道是什么? 一个主观的答案是,Layer2以及去中心化衍生品DEX。 2020年是DeFi爆发元年,借贷、AMM赛道等均已出现较为明确的龙头和第一梯级项目,UNI\CAKE\SUSHI等强势现货DEX代币已经印证了该赛道的财富效应,然而在衍生品领域,去中心化交易所却还在探索阶段。 传统金融市场衍生品体量为现货的十几倍,加密货币中心化交易所衍生品成交量也常年数倍于现货交易量,为何DeFi领域衍生品交易依然处于低谷? 首先,目前的撮合模式依然有待改进。 比如,传统的订单簿模式费时费力,对流动性和撮合效率的要求更高,更适合中心化交易所。 目前,以太坊Layer 1还不够支撑订单簿模式,于是Layer2成为众多平台的希望所在,也有平台选择在以太坊之外的高性能公链进行开发,但资产沉淀不足依然会限制流动性的引入。 而AMM模式,依然有待优化,一是如何提高资金利用效率,其次,是如何保证极端行情下,不会出现价格机制失灵。比如,在4月18日的暴跌行情中,Perpetual Protocol以太坊永续合约价格一度跌至900美元。 总体来看,相比现货,衍生品设计更加复杂,需要更加完善的风险管控、保证金交易、清算机制、价格预言机机制。 然而,问题与不足的反面正是机会。 分布共识创始人侯林认为,2021年必定是DeFi衍生品交易协议爆发的一年。 在他看来,相较于中心化衍生品,DeFi衍生品协议具备以下5大优势:

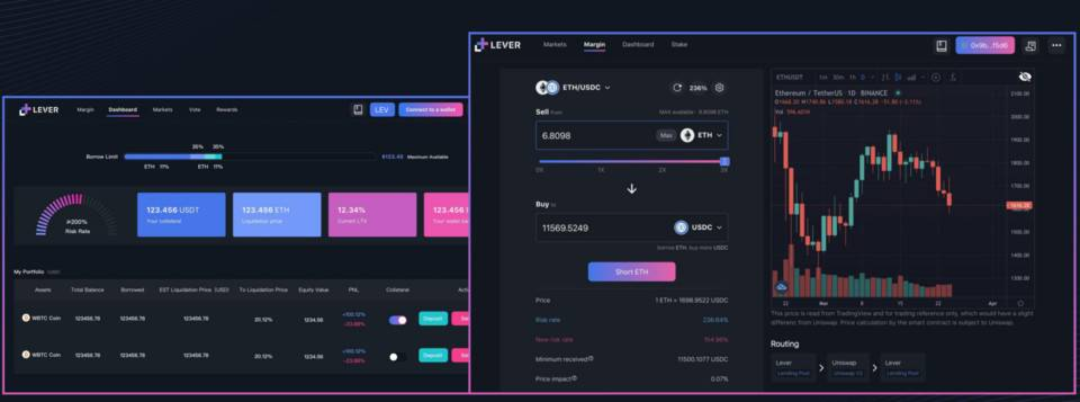

因此,DEX衍生品交易市场被认为是下一个万亿级美元机会,下一个独角兽的诞生之地。 站在衍生品DEX爆发的黎明时分,以dYdX为代表的老牌衍生品平台,以及Lever Network等创新AMM平台得到了更多的关注与期待。 衍生品DEX江湖 纵览整个加密货币衍生品赛道,主要包括:杠杆交易、期货合约、期权合约和杠杆代币。 在中心化的世界中,衍生品交易以期货合约为主,但在DeFi的世界中,杠杆交易则更加简单直接。 DeFi中的借贷协议锁仓资金为杠杆交易提供了天然的流动性,相比于合约,杠杆交易支持更多币种,能快速让投资者快速在DeFi中体验多币种的衍生品交易。 DeFi杠杆交易就在我们身边。比如,MakerDAO 就可以看做是杠杆工具,用户可以质押 ETH 换得 DAI ,从而Uniswap等DEX 购买更多的 ETH,实现杠杆效应,然而这样的操作过于繁琐,于是便有了杠杆交易平台的机会。 目前,在杠杆交易赛道,主要有老牌选手 dYdX 、新晋平台 Lever Network以及Sushi平台下的Kashi。 dYdX 创建于 2017 年,与 MakerDao、Aave 等头部 DeFi 协议属于同一时期的产品。 dYdX 的特点在于依然使用订单簿,采用链下订单簿和链上结算的交易方式,其杠杆交易自带借贷功能,用户存入的资金自动组成资金池,交易时若资金不足,则自动借入并支付利息。 但是,目前 dYdX 的杠杆交易只对大额交易的用户友好,若单笔订单小于 20ETH,则只能选择吃单,并需要支付较高的小额订单吃单费,以弥补 Gas 成本。 dYdX一个很明显的不足在于,订单簿模式天然限制了外部闲置资产的注入。 受制于流动性,dYdX 仅仅提供了 ETH、BTC、LINK 三个币种的现货及杠杆交易服务,未能充分满足用户的多样性投资需求。 Kashi是Sushi旗下的借贷产品,可以通过一键式杠杆,快速实现 0.25 倍~2 倍杠杆的交易,其创新在于弹性借贷利率模型以及,并没有实现资金池,使用的是借贷代币对,实现了风险隔离,但这也导致流动性不足。 鉴于dYdX的不足,打造更具流动性,资金利用率高的衍生品DEX成为一个值得被期待的市场机会, 于是,Lever Network 应需求而生。 Lever Network 可以看作是AAVE 和 Uniswap 的结合体,支持用户在 DeFi协议 中进行现货等资产的杠杆交易,让用户一气呵成地进行抵押、借贷、杠杆交易,做多或做空任何标的资产,在堆积杠杆的DeFi世界里,投资者得以通过现货杠杆对冲风险。 与dYdX等平台自建流动性不同,Lever Network 的优势在于吸收了外部的流动性为其所用,从而有了极高的资本利用率以及便捷安全的交易体验。

目前,Lever已经上线以太坊主网和币安智能链(BSC),并开启流动性挖矿,有两种方式可以获得平台代币LEV: (1)用户存入或者借出资产ETH\BNB\USDT等主流资产,比如在BSC链中,存贷BNB,全局APR达100.48%。 (2)用户还通过在SushiSwap\PancakeSwap中为LEV提供流动性,然后抵押LP代币来赚取更多 LEV,目前BUSD-LEV APR为248%。 除了单方面赚取LEV,Lever如今已与SushiSwap达成合作,上线最新一期Onsen farm,用户同样可以抵押LEV- WETH LP到SushiSwap赚取Sushi,未来双方会进一步合作“双挖”。 截止5月31日,Lever累计存入资产达19,290,153美元,累计借出11,616,213万美元。

据官方披露,预计6月上旬,Lever Network 将正式登陆火币生态链,多链生态再下一城。 届时,Lever Network 将三链并行,成为多链借贷和杠杆交易平台。 资本效率为王 如何评估一个去中心化衍生品交易平台的优劣? 和现货的DEX相似,资本利用率永远是最核心的指标。 提高资本利用率,才能撬动更高的杠杆效效应,获得更高的利润。简单来说,通过让资产频繁流通,提高资本利用率便才能为交易平台及其代币捕获更多的金融价值。 去中心化交易所的一个共性在于,要求进行各种形式的锁仓,通过流动性激励将TVL(锁仓总价值)做大。 TVL如同一个国家的GDP,是发展的基础,TVL为项目提供了必要的流动性、保险、劣后方以及交易对手。 但是一个国家有GDP还不够,还得追求发展质量,增加TVL只是第一步,让资金流动是关键,只有资金利用率,用户和流动性提供者在其中锁住的资产才能带来更高的交易量和交易手续费分成,捕获价值,否则只是虚假繁荣。 然而,在DeFi世界中,TVL主要集中于借贷协议。 根据Defipulse的数据,三大借贷协议Maker\Aave\Compound占据了以太坊TVL排行榜前三,总锁仓价值超过330亿美元,UNI\CRV紧随其后,但TVL明显落后一档。

借贷协议有DeFi世界中最高的TVL,但资金利用效率却相对较低。 据统计,DeFi 借贷平台的稳定币年化利率长期在 5%~12% 之间,而 WBTC、ETH 等主流资产的年化利率只有不足 0.1%~1%,一方面大量资金仅沉淀其中,并未得到有效利用,其次,用户在借贷平台获得的代币化质押凭证本身具备较大资产价值,也未能得到合理利用。 对于DEX,特别是对于杠杆交易DEX而言,更需要流动性。 借贷协议有TVL,缺资金流动效率;DEX交易频繁,缺TVL,如何连接二者的沟壑? Lever Network 的创新之处就在于充分连接了借贷协议与杠杆交易,将其进行组合,提供了直接的借款使用场景和杠杆交易服务,实现资本利用效率最大化。 对于存款方来说,可将任何闲置资产存入 Lever 以获得利息或进行抵押贷款,同时获得流动性挖矿收益(原生的 LEV 代币)。 值得注意的是,用户通过如 AAVE、Compound 这样的借贷协议质押资产获得的可交易转移的质押凭证 aToken、cToken 等也可在 Lever 进行抵押获取利息,同时也可被作为抵押物进行杠杆交易。 这无疑盘活了借贷协议中大量的沉淀资产,从DeFi世界中最大的流动性池引流,让他们得以流通并成为杠杆交易的抵押资产。 对于交易者而言,流动性始终是交易的第一要义。 为了保证平台具备充足的交易流动性,Lever 引入如 UniSwap、Sushiswap、Pancakeswap 等外部自动做市商。 目前,Lever 的资金池提供最高 3 倍的杠杆开仓,用户可自由选择做多或做空。 值得一提的是,在519和521极端下跌行情中,Lever Network未发生1分钱的穿仓和平台亏损。 除了常见的WBTC和ETH,由于可以引入外部的流动性,Lever还支持其他常见的ERC20代币资产如AAVE、UNI等顶尖DeFi代币,以及其他长尾资产。 这也让Lever拥有比dYdX更广泛的受众。 dYdX类似于一个能力超强,但一直单打独斗的学霸,凡事靠自己,通过自建的订单簿逐渐积累交易流动性,但在订单簿模式下,无论是流动性深度还是交易体验、成本,与中心化平台相比,均不占优势。 Lever更加年轻,但更加聪明,其聪明之处在于充分发挥了DeFi可组合性的特点,搭建积木,吸收借贷协议的资金,集成市场上所有的大型 DEX 流动性,快速冷启动的时候,搭建了一座高资金利用率、流动性充足的交易大厦。 从Lever身上,我们看到了DeFi可组合性的魅力所在。 如果用一句话描述Lever,那我会将之形容为:DeFi积木上的杠杆大师。 —- 编译者/作者:深潮TechFlow 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi积木上的杠杆大师,Lever Network 资金效率智胜

2021-06-01 深潮TechFlow 来源:区块链网络

LOADING...

相关阅读:

- DeCus跨链BTC,eBTC抵押低于100%是如何实现的?2021-06-01

- 六月一定不能错过的热门IDO项目汇总2021-06-01

- BMB:体育无国界,当曼巴精神遇上区块链2021-06-01

- 洛逸说币6.1早间以太坊势分析2021-06-01

- YMI已成功上线薄饼(BSC)!2021-06-01