#01简介 对冲自动做市机制(HAMM)是Derify协议的流动性解决方案。今天的文章将介绍关于它的一些基础知识,它兼具传统中心化交易所的订单簿模型和Uniswap的AMM模型的优点和特征。 #02账户余额 让我们从基础开始:您的帐户余额。 区块链是去中心化交易账本。当您在Derify上交易时,您的帐户数据和帐户余额都将存储在区块链上。由于以太坊高昂的gas费和较慢的速度,所有交易活动的清算和计算将在以太坊侧链之一上进行,以作为短期替代方案。我们暂时将Derify部署在xDai侧链上,这意味着无论我们的界面如何,您的帐户数据,帐户余额和交易数据都将存储在xDai链上。 Derify支持多链,您可以使用BSC、HECO、ETH、Matic或其他任何我们支持的网络来访问Derify上的无限流动性。而且我们正在其他链上进行部署,这些链都支持快速,廉价的合同计算,包括Polkadot, Solana等。 Derify正在使用“全仓保证金帐户”模式,这意味着您的所有持仓共享一个可以用作保证金的余额池。您的某些持仓可能有未实现利润,而有些持仓则有未实现亏损。它们将被一起计算。当未实现净损失超过保证金余额时,您的整个账户将被清算。 除了全仓保证金模型之外,市场上的某些交易所还具有逐仓保证金模式,这意味着每个头寸都有自己的保证金,保证金的资金余额与您持有的头寸相关联。如果您某一个头寸的未实现亏损超过了其逐仓保证金池,与该头寸相关的保证金池将被清算。但是,我们没有在Derify上提供逐仓保证金模式,因为有经验的交易者可以通过止损和限价单的合理组合来达到相同的结果。

#03开仓 其次,当我们开仓时会发生什么? 在传统的订单簿模型中,当您下单时,系统会将您与另一个订单反方向的匹配,从而实现开仓/平仓。如果找不到合适的订单,则您的订单将被保留在订单簿中,直到您将其取消。 但是,在HAMM模型中,您无需与其他订单匹配。您只需要确定起始价格,保证金,杠杆和资产价格的方向,然后可以立即开仓。清算合约将在链上追溯计算您的开盘价,保证金和剩余权益,以确保您总是获得开仓时刻的价格,而不是在确认仓位的通知到达的那一刻。 Derify将所有持仓汇总到“仓位池”中进行计算。 例子1 预言机告诉所有交易者,此时的比特币价格为60000 USDT: Apple认为价格会上涨,因此Apple在Derify开了一个1 BTC的多头头寸,然后表明杠杆为2x,头寸为60000 USDT,保证金为30000 USDT。他在指示后将以此刻的价格开仓。 Baker相信价格会下跌,因此Baker在Derify开了一个1 BTC的空头头寸,然后表明杠杆是2x,该头寸是60000 USDT,保证金是30000 USDT。他在指示后将以此刻的价格开仓。 Apple和Baker的持仓都将被放入仓位池中。

#04平仓 第三,当我们平仓时会发生什么? 在典型的AMM模型中,您根据算法将一种资产与另一种资产进行兑换,在交易之后,不同资产的资金池比例发生了变化,然后兑换价格也将相应进行调整。 但是,在HAMM模型中,我们没有任何价格发现机制,您不会与任何池子进行兑换。所有价格均来自预言机,您的交易将不会对价格产生任何影响。 根据您指定的收盘价,保证金,使用杠杆,当达到你确定的收盘价时,清算合约将为您平仓,并计算您的平仓价格,剩余保证金和已实现的损益。交易后,预言机的价格保持不变,并且预言机将继续为系统提供多个价格,且这些价格和您的交易活动无关。 Apple和Baker两个人的平仓行为也将计入仓位池。 对于仓位池中的所有持仓,某些持仓最终获利,另一些持仓亏损,所有持仓的损益将作为仓位池的损益一起计算。 例子2 预言机现在告诉所有交易者,此时的比特币价格为70000 USDT: Apple在Derify上持有多头持仓,杠杆为2倍,持仓为60000 USDT,保证金为30000 USDT。Apple决定立即平仓,系统将计算出Apple最终赢了10000 USDT,因此可提取的剩余保证金为40000 USDT。平仓后,仓位池少了60000 USDT的多头持仓。 Baker在Derify持有空头持仓,杠杆为2倍,持仓为60000 USDT,初始保证金为30000 USDT。Baker决定立即平仓,系统将计算出Baker最终亏损10000美元,因此可提取的剩余保证金为20000美元。平仓后,仓位池少了60000 USDT的空头持仓。 经过计算,我们发现Apple和Baker的交易活动并没有对仓位池作出任何改变,而Apple最终赢得了与Baker亏损相同的金额。

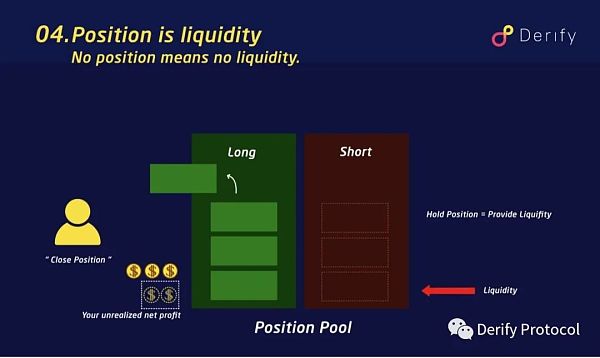

#05流动性和持仓 第四,流动性和持仓之间是什么关系? 如上所述,空头仓位(Baker's)的损失支付了多头仓位(Apple's)的利润。在任何类似事件中,多头和空头持仓将相互偿付,这实质上提供了我们维持交易活动所需要的流动性。也就是说:持仓即流动性。想象一下,如果Apple的仓位有10,000美元的未实现利润,但Baker没有持仓或任何损失,那么就没人会向Apple支付利润,交易活动将不会持续 - 流动性不足。在这些情况下,尽管在您的交易体验中似乎Derify永远存在无限的流动性,但Derify可能像其他交易所一样出现流动性问题,因为没有持仓就意味着没有流动性。因此,我们需要各个方向的持仓者向相反持仓提供流动性,您的持仓越多,您为相反的持仓提供的流动性就越多。

#06提供流动性 第五,Derify 如何鼓励人们提供流动性。 正如我们上面讨论的,HAMM 依赖于无限的流动性,因此 Derify 鼓励流动性提供者或“流动性矿工”为交易所提供额外的流动性。 因为持有仓位意味着为 Derify 提供流动性,因此与典型的流动性挖矿项目不同,Derify 没有单独的“流动性池”供矿工质押资产并创造流动性。由于Derify 计算仓位池内的所有流动性,同时所有仓位创造流动性,因此Derify 设置了持仓挖矿机制,可以直接奖励所有持仓,无论其方向、数量和持仓人是什么。 通过以收益奖励所有持仓,交易者也成为了 Derify 的矿工,这创造了多重优势:第一,流动性矿工用杠杆提供流动性,也用杠杆获得收益,提高资金效率和投资回报;第二,交易者现在可以直接从他们的日常交易活动中受益;第三,每个人都更容易参与流动性挖矿,而不是将他们的钱分到不同的矿池中,这样就节约了 gas 费用。 另一方面,因为仓位池总是有些不平衡,这意味着多头和空头的流动性并不相等,如果多头与空头的差距特别大,Derify的流动性风险敞口会非常大。因此,Derify 对挖矿奖励也有动态调整:如果多头持仓比空头持仓多很多,多头持仓者获得的收益将少于空头持仓者。 一般来说,要获得挖矿奖励,您只需要开仓并持有即可。

#07无风险提供流动性 第六,如何无风险的提供流动性。 很多想收到挖矿奖励的交易者和矿工都会担心两个风险:流动性风险和收益损失风险。流动性风险意味着您用来挖矿的仓位可能会被清算,因此您就不能继续参加持仓挖矿了;收益/损失风险意味着你的挖矿持仓可能会在某一刻有收益或者损失,所以你需要再开另一个仓位来赚取收益。 Derify提供了特殊的双向持仓机制来帮您参与流动性挖矿。交易者可以以相同的价格,杠杆,数量,时间同时开多头仓位和空头仓位。因为Derify用的是全仓保证金模式,所以两个持仓的未实现盈利和损失会被一起计算。当一个资产的价格上涨,你的多头仓位会有盈利,但是你的空头仓位会有相同数量的损失,反之亦然。不论价格如何波动,这两个仓位的变动会相互抵消,所以你的总未实现盈利/损失会一直是零,这意味着你的双向持仓永远不会被清算或者受损失,可以持续参与持仓挖矿。因为持仓会收到奖励,所以你的双向持仓中的多头和空头部分都会为你赚取回报。

#08结语 希望这篇文章能帮您理解Derify的做市系统如何运作以及流动性如何被提供。 我们希望您在Derify上有一个好的挖矿体验。 —- 编译者/作者:DerifyProtocol 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

持仓挖矿简述

2021-06-11 DerifyProtocol 来源:区块链网络

LOADING...

相关阅读:

- DeFi中的收益聚合器2021-06-11

- Gibraltar国际站,助力全民挖矿2021-06-11

- 埃隆马斯克不会在 BTC 矿业委员会中扮演任何角色2021-06-11

- 详解一文读懂Swarm奖励机制与发展前景?2021-06-11

- Swarm三大问题待解Bzz头矿红利2021-06-11