刻舟求剑派认为今年的行情和去年的节奏特别像,会不会重复这样的节奏呢?如果十月份启动超级狂暴疯牛行情,那么最后的三个月的确是可以期待的。 看样子大家都不看好九月份的市场了,这几年来都是下跌的,不知道这一次会不会不一样呢?只是希望不要把船刻沉。 透过观察历史展望未来,但是也不要完全照搬,说的有些道理,不过今年的启动时间是7月21号,去年也是7月21号的时候开始上涨的,是不是挺巧的呢。

不管行情在哪个阶段,不管市场上涨还是下跌,大多数的人都是亏钱的那一份子,通常会站在多数人的一边去思考。 除了判断行情的方向,更重要的是做好资金管理,在任何时候,如果你满仓梭哈的话,就失去了主动权,那么就会被市场牵着鼻子走。 尽量冷静的看待这个市场,多方面,多角度的看透市场的本质,这不是一天两天可以做到的,入场之前先制定好发生一切问题的应急方案。

小侠准备拿1000万去股票市场,而且好像又要对腾讯下手了,传说他在股票市场经常被套的,被中国平安套了很长时间,亏了不少钱呢。

墨菲总结小侠的投资路,一路走来真的是地狱模式的,用大白话说好像是破坏环境的人,但是我们却看到他在挣钱,这是为什么呢?其实就是资金管理很到位。 任何一笔交易他都不会全仓押上,而是只拿仓位中的一点点,就算错了或者爆仓了,对整体的损失很小,还有从头再来的机会。

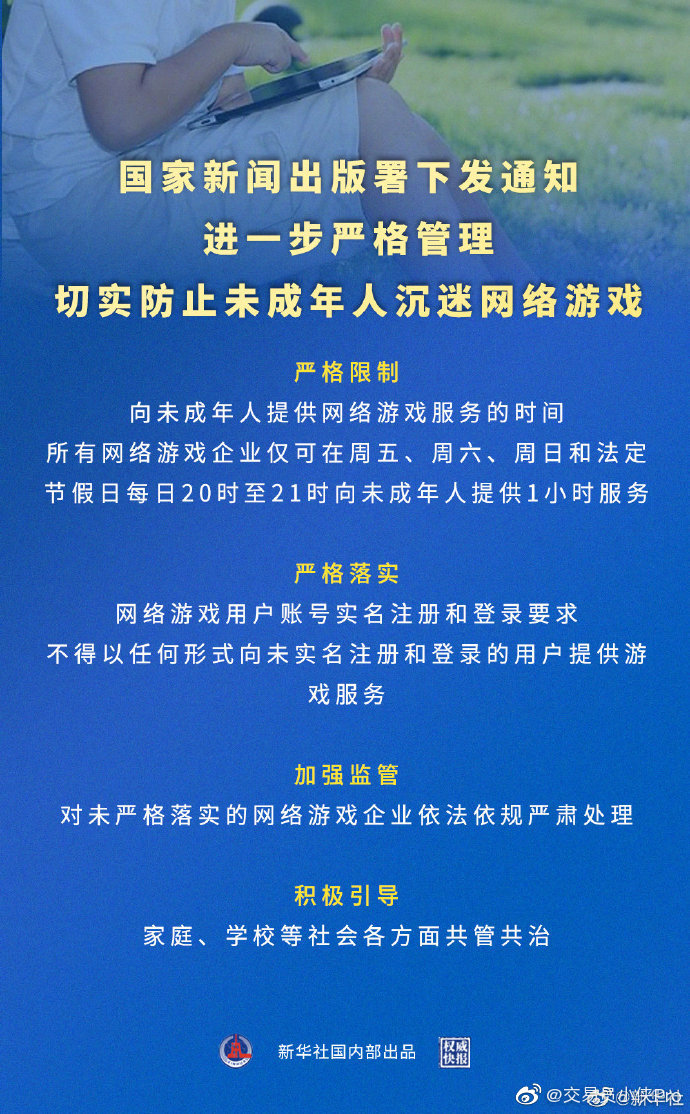

小侠买入了腾讯,但是却出了史上最严厉的游戏管控政策,根据这个通知看来,以后未成年人玩游戏将得到彻底的治理。 国家新闻出版署近日下发《关于进一步严格管理 切实防止未成年人沉迷网络游戏的通知》(以下简称《通知》),针对未成年人过度使用甚至沉迷网络游戏问题,进一步严格管理措施,坚决防止未成年人沉迷网络游戏。 具体来看,《通知》要求,所有网络游戏企业仅可在周五、周六、周日和法定节假日每日20时至21时向未成年人提供1小时服务,其他时间均不得以任何形式向未成年人提供网络游戏服务。此外,将严格落实网络游戏用户账号实名注册和登录要求,不得以任何形式向未实名注册和登录的用户提供游戏服务。 对此,腾讯、网易等第一时间回复称,将严格遵守主管部门要求,积极落实。

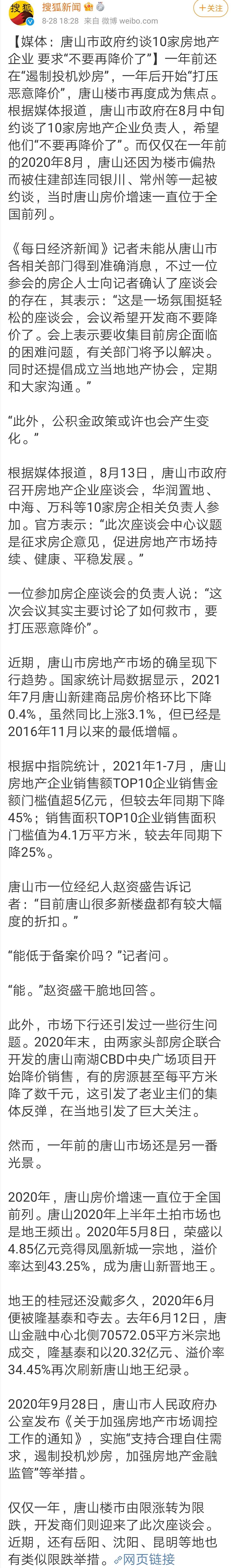

房地产市场出现了戏剧性的一幕,之前还是严格遏制炒房,现在突然画风一转,呃,禁止降价了。 话说住房不炒,难道真的只是一句口号?真正的降价会影响到很多方面的利益,所以,实际上相关政策出台的人只是希望大家做做样子,喊口号并不想真正的降价。 房价一直上涨不跌的原因就在这里,其实有时候市场价格就应该交给市场来决定,交给共需买卖双方来决定,这样的政策干预还是越少越公平。

02 海龟交易法则连载——柯蒂斯.费斯著 我们来分享一本专门谈交易策略类的书,叫做海龟交易法则,记得我刚进币圈的时候,平台有人就在分享这本书,只是当时没有太留意,后来我才知道这是五本金融必读书籍知其一。 业界对这本书有广大的好评,是新人入门书籍经典之一,好多人都是因为看完这本书之后就有了自己的交易策略和交易系统。 海龟所用的交易系统是一个完整的交易系统,这也是他们取得成功的重要因素,系统使他们更容易进行一致性的成功交易,因为它没有给交易员的判断力留下任何重要的决策任务。 金融投资这件事情到底是先具备的天赋,还是后天习得,在这本书里作者亲历了一个神奇的培训计划,在他看来,所有的门外汉通过一系列的学习都可以成为稳定获利的交易者。 海龟计划开始前,我对一个朋友说过这样一句话,高风险,高回报,玩这个游戏是需要勇气的。 人们经常问这样一个问题,是什么让一个投资者成为交易者,而不是投资者,两者之间的区别往往模糊不清。 因为有许多自称投资者的人,实际上却在做着交易者的事儿。 投资者买东西是为长远目标,他们相信在一段相当长的时间,许多年之后,他们的投资会升值,他们会买实物,也就是实实在在的东西。 沃伦.巴菲特就是个投资者,他买的是企业,不是股票,他买的是股票所代表的东西,企业本身,包括他的管理团队产品和市场地位,股票市场也许并不能反映他的企业的正确价值,但他并不在意。 事实上,他正是靠这一点赚钱的,他会在股票市场严重低估了企业价值的时候买入企业,然后在股票市场大大高估了企业价值的时候卖出企业,他通过这种方式大发横财,因为他精于此道。 交易者们并不会去买像企业这样的实物,他们也不会买下谷物,黄金或白银,他们买的是股票,期货合约和期权。 他们不太会关心管理团队的水平,不会太关心寒冷的东北部地区的油料消费趋势,也不会太关心全球咖啡产量。交易者只关心价格,他们买卖的是风险。 彼得.伯恩斯坦曾在他那本引人入胜的与天为敌风险探索传奇中说过,市场允许风险从一个参与者转移到另一个参与者,这实际上就是人们创造金融市场的原因,也是金融市场的一个永恒的功能。 在当今的现代化市场中,企业可以购买远期外汇或期货合约,以便将自己隔离于汇率波动的风险,企业也可以用这些合约来防患石油,铜,吕这类原材料的价格上涨,通过买卖期货合约来抵消原材料变化或外汇波动所带来的经营风险,这种做法叫做对冲。 如果一个企业对石油这样的原材料的价格非常敏感,恰当的对冲操作可能起到非常关键的作用。 例如,航空业对****的成本非常敏感,而燃料成本与石油价格息息相关,当石油价格上涨时,航空公司的利润就会下降,除非他们抬高票价,如果票价不变,利润就会下降。 因为石油价格的上涨带动了成本的上升,对策就是在石油市场上做对冲交易,西南航空公司多年来一直擅长此道。 所以当石油价格从每桶25美元一路上升到每桶60美元,公司的成本并没有太大的提高,事实上,它的保值策略相当成功,甚至在石油价格上涨多年后,仍有85%是以每桶26美元的价格买入的。 西南航空在过去的几年里,一直是利润最高的航空公司之一,这并不是偶然的,西南航空的管理者们很明白,她们的工作是把乘客从一个地方运到另一个地方,而不是一天到晚的担心油价。 于是他们利用金融市场避开了油价波动的风险,他们非常聪明,像西南航空这样的公司会利用期货合约来防范经营风险,那么是谁把期货合约卖给他们的呢?是交易者。 交易们玩的是风险,风险有很多种,而每一种风险都对应着一种交易者,在这本书里,我们把所有的小风险统分为两大类风险,流动性风险和价格风险,有很多或许是大多数交易者是短线操作者,他们经营的就是人们所说的流动性风险,流动性风险是指无法买入或卖出的风险,当你想买的时候,没有人卖,或者当你想卖的时候没有人买,说得财务上的流动性这个概念,大多数人都对流动性一词耳熟能详,流动性资产就是能够快速便捷的转化为现金的资产,存在银行里的现金具有高度流动性,交易活跃的公司股票具有相对流动性,一块土地则缺乏流动性。 这类交易有一个叫做套利的变种,套利交易设计两个不同市场的流动性,套利交易者可能在伦敦买入原油,同时在纽约卖出原油,或者买入一个投资组合,同时卖出代表类似投资组合的股指期货,价格风险是指价格大幅上升或下跌的风险。 一个农场主可能会担心油价上涨,因为油价一张肥料和拖拉机燃料的成分就会上涨,农场主们也会担心他们的产品,如果小麦棉花大豆等等的价格跌得太低,以至于没钱可赚 航空公司的高管们即担心油料成本上涨,也担心利率提高,因为高利率会加大飞机的融资成本,对冲者们通过把风险转移给交易者来规避价格风险,经营这种价格风险的交易者们被称作投机商或头寸交易商。 投机商们靠价格的变化赚钱,先买入然后等价格上涨时卖出,或者卖出等价格下降时买回平仓,这种交易被称作卖空。 交易者,投机商和做市商市场就是由一群群相互买来买去的交易者组成的,有些交易者属于短期做市商,只是想一遍又一遍的赚取买价与卖价之间的价差,另外一些是投机者,他们试图靠价格的变化来赚钱,还有一些则是以规避风险为目的企业。 每一类交易者都良莠不齐,有经验丰富的老手也有初来乍到的新手。 期货合约的细节由交易所规定的,全都写在一份叫做合约规定的文件里,这些文件规定了一份合约所代表的货物数量和种类,有时候还规定了某种特定商品的质量。 在过去,一份合约的货物量是根据一节车皮的承载量来定的,5000蒲式耳谷物,112000磅糖,1000桶油等,因此,合约有时候也被称作车皮,交易以合约为单位,你的交易量不能小于一份合约。 交易所的合约规定,也规定了价格的最小变动幅度,这个幅度在业内被称作一个单位或最小单位,根据芝加哥商业交易所的规定,一份英镑合约代表60500英镑,最小价格单位是1%美分,也就是0.0001美元,所以每一单位的价格变动价值为6.25美元。 价格为什么会提高,价格的变动,取决于市场中所有买者和卖者的共同态度,这些买卖者就是我们所说的那些做市商,投机者和对冲者,想在一天内反复赚取微小买卖差价的人,想投机于一天内小幅变化的人,想投机于几星期或几个月内的大幅变化的人,以及想规避经营风险的人。 共同态度变了,价格就会变化,不管什么原因,一旦卖者不在愿意以目前的价格卖出,而是想提高价格,而买者又愿意接受这个更高的价格时,市场价格就会上涨。 同样,不管什么原因,一旦买者不再愿意接受目前的价格,而是想压低价格,而卖者又愿意在这个更低的价格卖出时,市场价格就会下跌。共同态度可能会有自促作用,如果有足够多的场内交易者持有空头头寸就有一个大买单,不期而至,恐慌可能出现。 一个大买家可能会把价格推高到一定的程度,引发其他一些预挂的买单成交,这会导致价格进一步上涨,出于这个原因,有经验的做市商会在价格开始攀升的时候迅速退出空头头寸,只做多头的一边。 一个行动不够快的场内交易者,可能很快就发现他的损失达到了每份合约10个20个甚至50个价格单位,如果他持有50份合约,每份损失50个单位,他的损失总共是15625美元,50×50×6.25美元,可能会把他一个星期,甚至一个月中的盈利席卷一空,损失大到一定程度时,目睹这么多钱付诸东流的痛苦,会让一个做市商不堪忍受方寸大乱,惊慌失措的买入平仓,不管价格有多么高。 在一个吮瞬息万变的市场中,这个变化可能只是一两分钟内的事儿,即使在一个较为温和的市场中,整个过程可能也只需10至15分钟。 你会发现经验丰富的交易者,不仅会早早的买入,及时退出他们的空头头寸,还会顺便多买一些,转而做多,等待价格继续上涨,当经验不足的交易者在恐慌中盲目买入时,那些老练的交易者就有机会高价卖出,再赚一笔。 在海龟计划实施的那个时代期货合约,只能在期货交易所的交易厅内买卖,在这些大厅内,交易者们面对面的直接交锋,用手势和大喊大叫来执行交易,对外人来说,那副场景可以用疯狂来形容。 现在交易厅正在消亡,他们正在被电子交易所取代,几乎每一个市场都是如此,电子交易有很多优点,比如他们成本更低,速度更快,而且交易者们可以在几毫秒内就知道交易是否已经完成,不用等上几分钟。 在每一个既有电子交易系统,也有传统交易的市场中,交易量都在向电子市场转移,事实上,也许不等这本书绝版,美国已经没有一个在交易厅中买卖期货合约的交易所了,对于我们这些在电子交易所诞生之前,就已投身交易世界的人来说,交易厅的灭亡让人伤感。 在芝加哥向理查德.丹尼斯这样的交易者有很多,他们出身平凡,却在交易大厅内做着价值数百万美元的交易。 对技高一筹的交易者们来说,交易厅其实优于电子市场,在大厅内,你可以面对面的观察其他交易者,洞察整个市场的心理状态,但是显示屏上的几个数字并不能传达这种信息,有许多交易者是从跑单员做起的,也就是负责将交易命令从电话席传送到交易厅内的人,现在,这样的岗位正在消失。 但是不管我们对于已经到逝去有多么惆怅和怀旧之情,我们都要看到新兴的电子市场也提供了一些新的机会,操作成本更低了,这边为我们使用交易次数更频繁的交易策略,创造了机会,有些电子市场的交易量庞大至极,以至于价值数百万美元的交易,对市场价格不会有丝毫的影响。 请记住,当我在这本书里提到交易厅里的交易时,我所说的交易方式可能与现在的很多市场不太一样,不过市场中的玩家和行为仍是一样的,不管你是通过电子系统交易,还是通过经纪人在大厅里交易,赔钱都是令人痛苦的事儿。 即使你使用电子交易系统,那些避险者做市商和投机者们依然存在,他们就躲在屏幕的背后,随时准备把你生吞活剥,如果你允许他们这样做的话。 下一章将探讨交易行为中的心理偏差现象,那些缺乏经验的输家和那些经验丰富的赢家,之所以观念不同,行为不同,这些心理偏差就是根源所在,也会讨论不同的交易风格,以及适合每一种交易风格的市场状态,在此后的章节里,我们将看到里奇的培训计划是怎样在几个星期内将毫无经验的新手转变为成功交易者的。 —- 编译者/作者:币圈de精灵 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

小侠准备带着千万资金去股市他要对腾讯下手了。史上最严“ 禁游“通知。高

2021-08-31 币圈de精灵 来源:区块链网络

- 上一篇:沉寂已久的波卡生态即将发力,哪些领域会率先爆发?

- 下一篇:solana上的NFT

LOADING...

相关阅读:

- 比特币现金价格分析:随着 BCH 跌至 641 美元,看跌曲线占主导地位2021-08-31

- 汪可莎:月末即将收官,操作该如何下手?2021-08-31

- Polkadot 价格分析:DOT 跌破支撑位 25 美元,接下来会出现更低的价格吗?2021-08-31

- 币市简介‖老猫建议要耐心,墨菲眼里的小侠;蛋总的总结、美女兔兔2021-08-31

- 启动 3.7 亿 FTM 激励计划后 Fantom 价格上涨 100%2021-08-31