代币的下跌并不会贬值开发者正在构建的产品。 作者:R48 编译:深潮TechFlow

如果你打开了这篇文章,你可能对风险基金投资的代币感兴趣。我希望你不要将这里发表的想法和观点视为投资建议。 所有与买卖资产相关的风险由读者自行承担。 免责声明:作者提到的“VC 代币”是指那些在分析中流通量较少、预计会有一系列解锁导致估值稀释的代币。 精确来说,是低流通量/高完全稀释估值 (Fully Diluted Valuation, FDV)。 背景 自今年年初以来,每个普通的加密世界居民都意识到了今年的重要性,因为增长季节特别激励了那些每周准备进行 3-4 次上市的交易所。事实上,一切都很顺利,直到市场开始调整。 我将贪婪和失望的阶段分为两个时间段: 贪婪。2023 年 11 月 — 2024 年 3 月。 失望。2024 年 3 月 — 2024 年 7 月(我们现在正处于这个阶段,情绪相同)。 贪婪

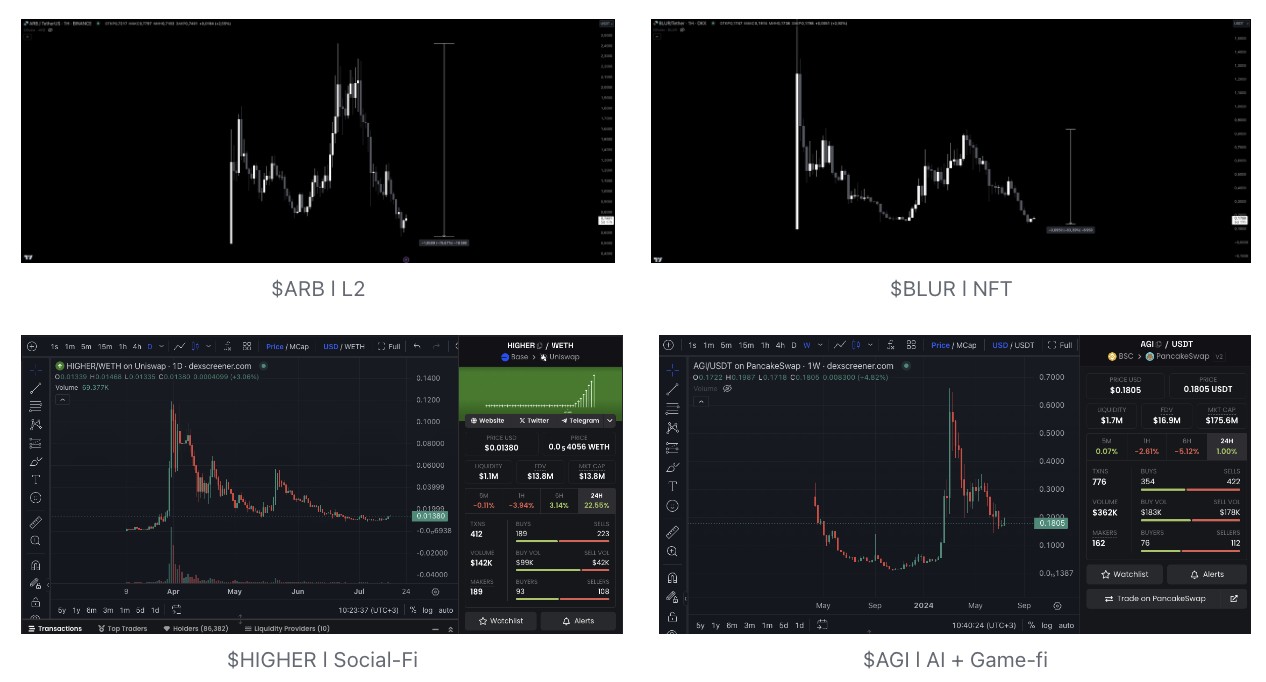

贪婪时期的特点是资本从一个类别持续流向另一个类别,几乎所有资产都在上涨,下面是一些拉高出货的例子: 整体的积极性由 $BTC 支撑,它在一月份获得了 ETF,并在几个月内从 40k 飙升至 70k。山寨币也在蓬勃发展,新发行的代币得到了投机者和投资者的积极支持,他们抢购了每一个代币。 在这个时期,市场缺乏的是流动性。资金非常少,以至于一个生态系统在增长时,另一个却毫无生气,而一旦第一个被推到极限,流动性就会被重新引导到下一个,如此循环往复。 ETH —> Sol —> Avax 或 Sui 从类别来看,选择并不多: L2 —> AI —> BTC-fi(和 BRC-20)—> Game-fi —> Meme 虽然不能说这是周期性的,但可以肯定的是,在这六个月中,每个类别都显示出了增长。 没有看到任何与 FDV 相关的负面推文,例如 $TIA。它在 Binance 上市时市值为 2 亿美元,而 FDV 为 20 亿美元。

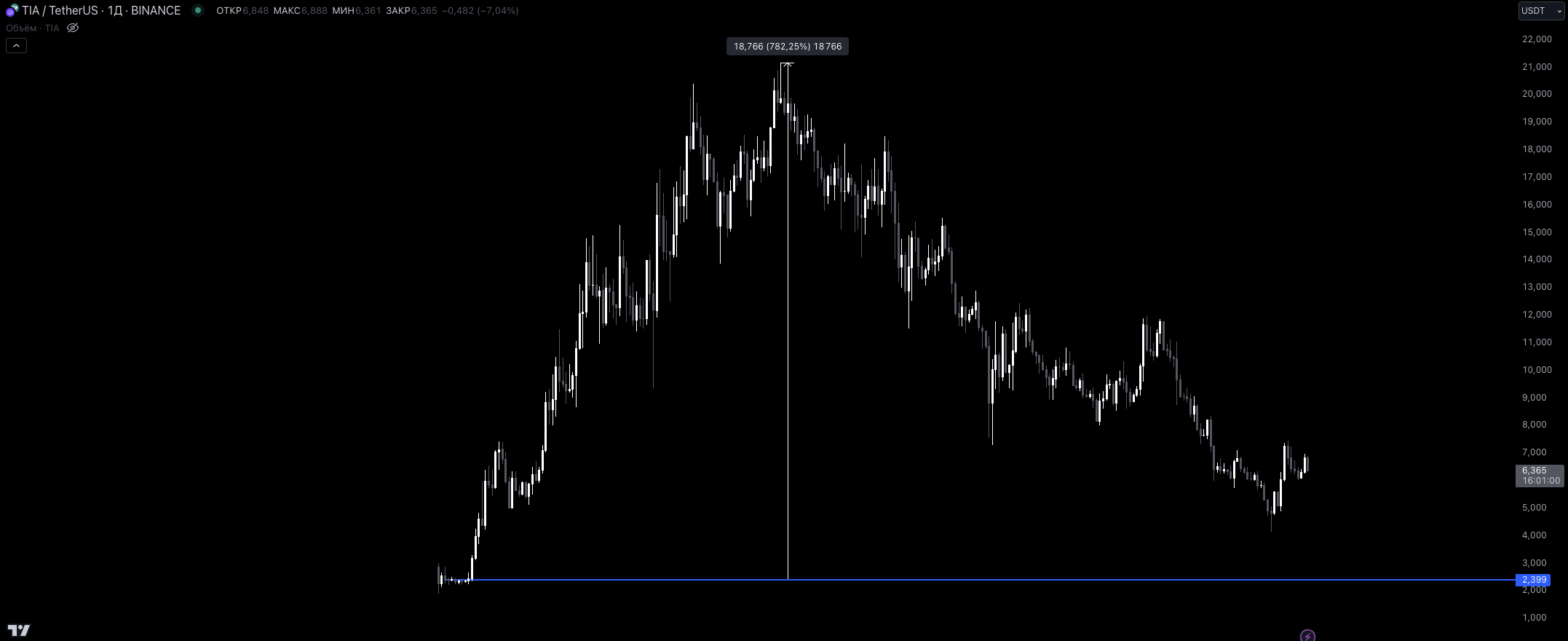

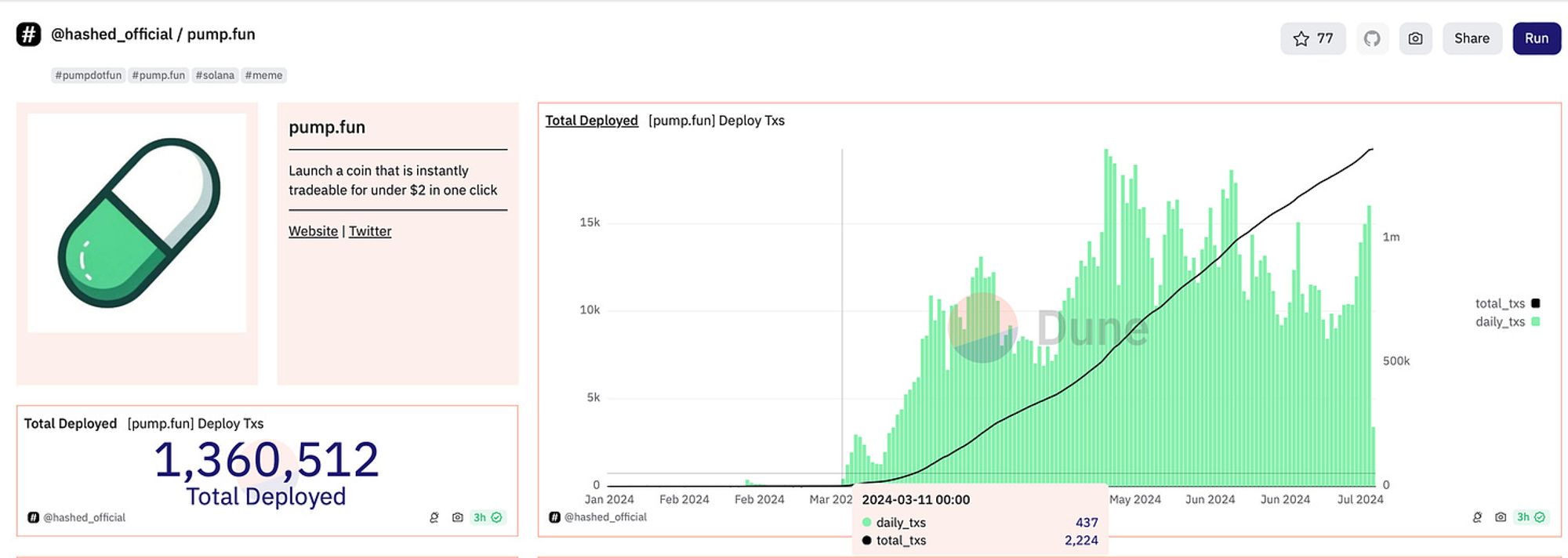

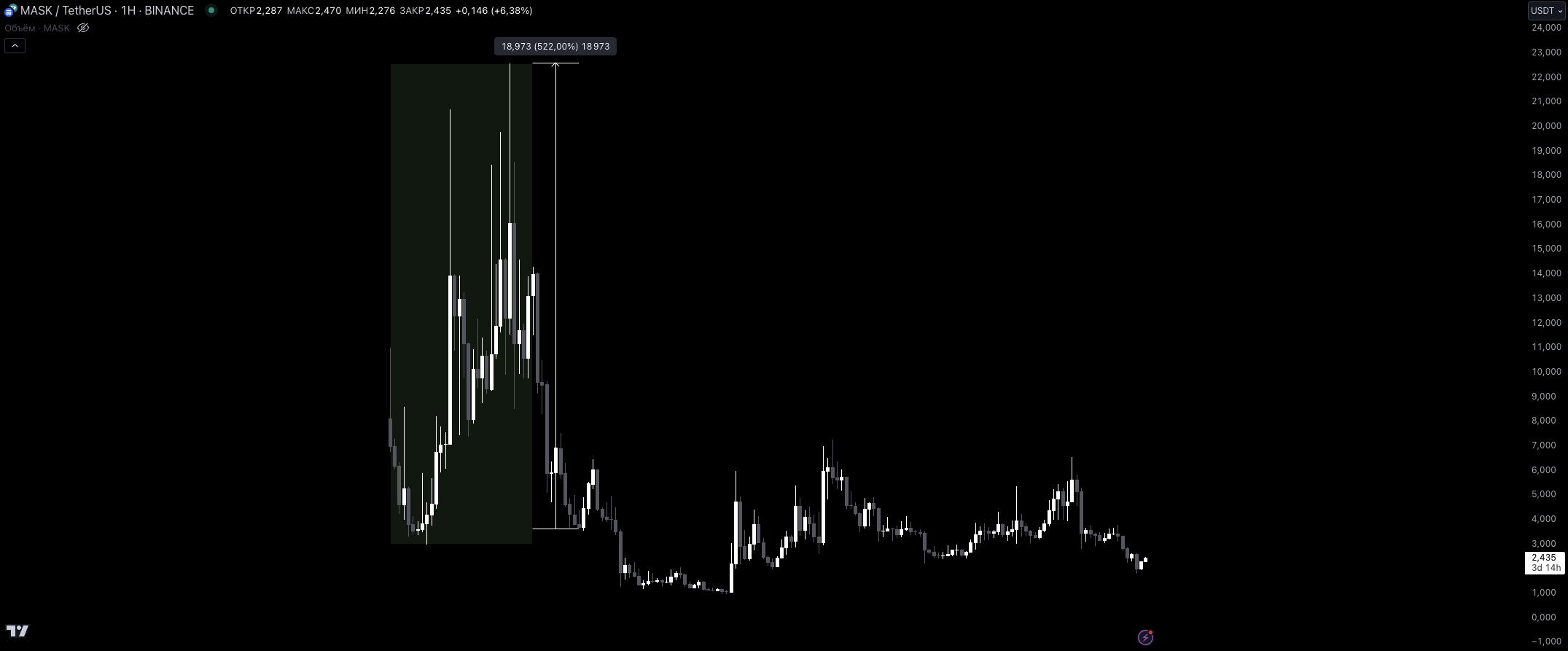

$TIA l 1D l 价格表现 市场制造者充分利用了这一点,向社区出售这样的图表并不难。所以,让我们总结一下: — 贪婪 — 低流动性 — 主要类别的表现(众所周知的那些) 失望 失望期逐渐始于今年二月 $PEPE 的激增。当时,市场正在经历第二个 meme 季,比上一个更为激烈。尽管 Binance 上市仍然相对不错,但新代币的增长范围从 200%-300% 降至 50%-100%。购买新的“便宜”代币的想法依然可行,但对它们的兴趣逐渐开始减弱。 市场过热的第一个信号是 L2 解决方案 Starknet ($STRK) 的推出,人们对一个按 FDV 排名在加密货币前 15 的代币的前景表示了显著的怀疑。这提出了一个简单的问题:“从这里还能涨到哪里去?”

来源: Viktor 的频道 当市场陷入混乱时,$BTC 决定测试新一波山寨币的实力,结果是...灾难性的。比特币下跌了约 15%,而高科技代币则暴跌了 30%-40%。

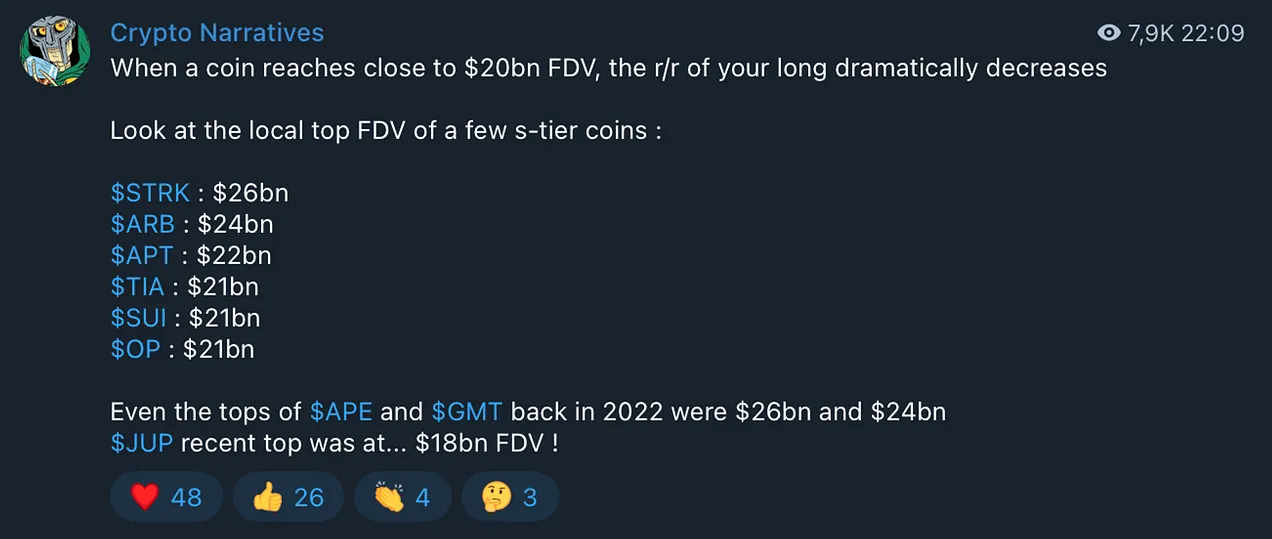

山寨币市场的第一个疲软信号迫使用户寻找替代品,他们在 meme 中找到了。依我看,meme 季的复苏始于 2024 年 3 月 11 日 pump.fun 上的指标开始呈指数增长的那一刻。此类增长的结果是新类别 meme 的成功推出,例如: WIF, BOME, MEW, MICHI, BRETT, BONK(没有特定顺序)。

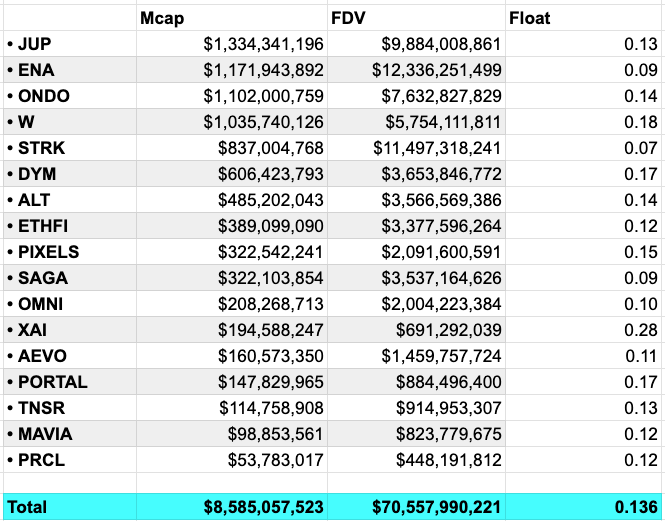

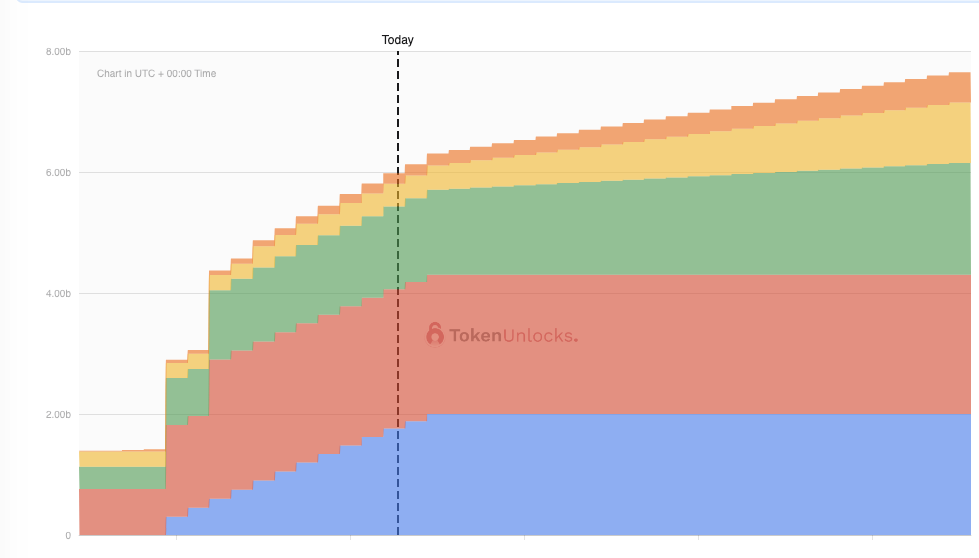

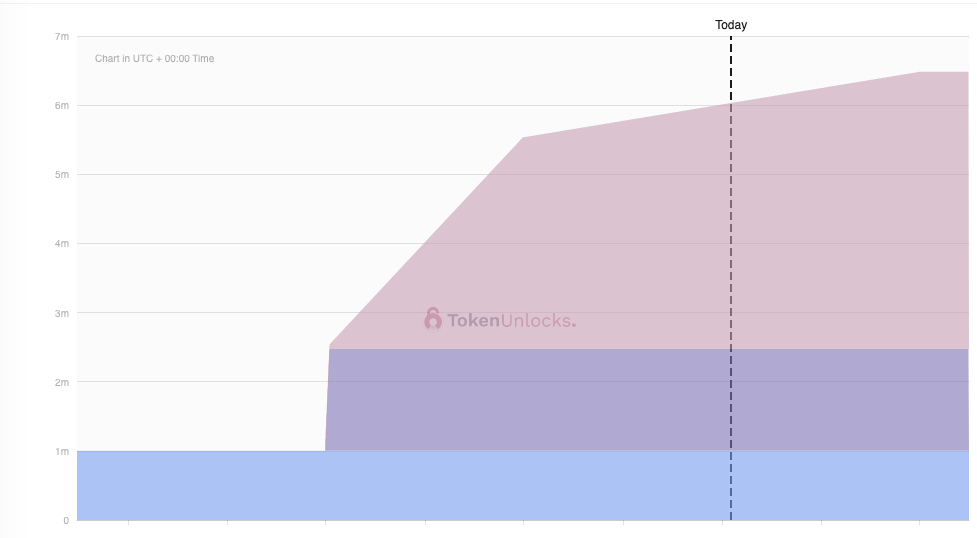

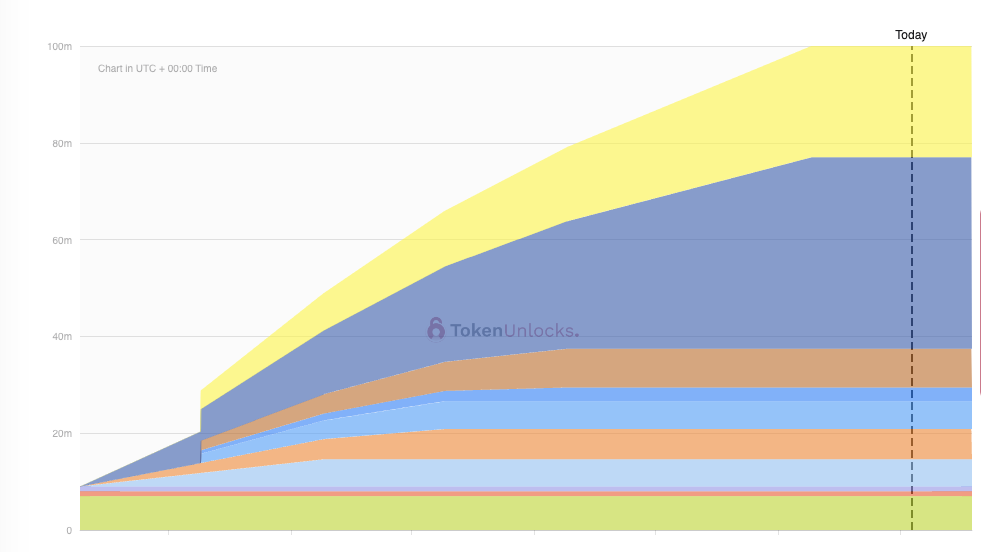

来源: Dune 加密交易者(CT)清楚地看到 meme 中资本的积累及其在比特币和以太坊下跌期间的强劲保持。这导致了一个结论:“有注意力和资金的地方,就有最大的收益。” 此外,投机者的令人印象深刻的结果 为 meme 提供了额外的支持。通过权衡每个因素并观察 meme 在上半年中的强劲上涨,我们现在可以看到,世界上的每一个重大事件都在 Solana 区块链上被 meme 化。 至于风险基金资助的代币,情况可以说是糟糕透顶。加密交易者得出这个结论有几个原因: 令人担忧的市值/FDV 比率。 糟糕的代币经济学(小悬崖,高释放)。 风险投资者的高利润(假设一个初创公司以 5000 万美元 FDV 融资,但以 10 亿美元进入市场,对于一个二级交易所的平均项目来说是 20 倍的纯利润)。 来自空投候选人的市场压力(收到代币后立即出售)。 我们最终得到了什么? 价值严重稀释的代币,基金的巨大倍数,流通中的代币数量很少(随后的解锁将摧毁价格),以及巨大的 FDV。 这种情况因这些代币的数量庞大而变得更糟。每个项目都将自己推销为解决加密货币 N 个问题的最佳解决方案。去年秋天,这种情况之所以有效,原因如下: 流动性没有被 meme 稀释。 项目没有排队等待启动,而是等待更好的条件。

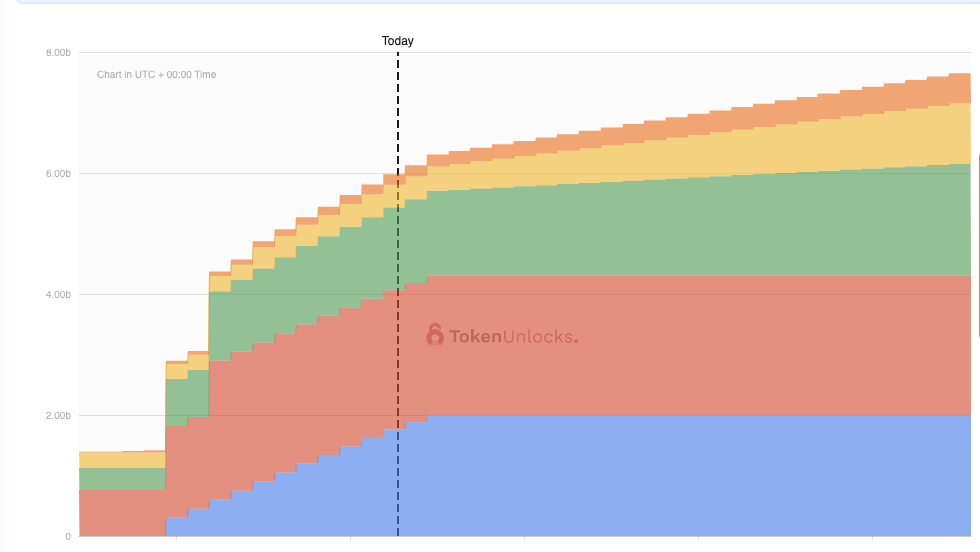

图表来源

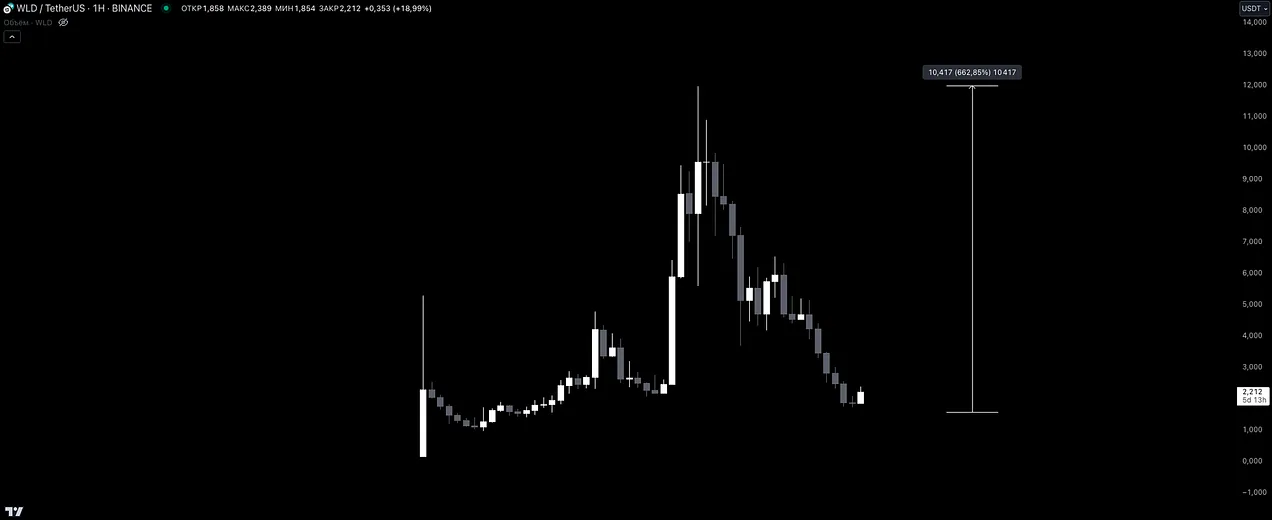

图标来源 对“VC 代币”的蔑视达到顶峰是在 Worldcoin ($WLD) 崛起时,市场制造者自其上市以来一直在积累。Worldcoin 是一个由 Sam Altman 亲自领导的项目,他拥有 OpenAI(ChatGPT 就出自该公司)。加密交易者将 $WLD 作为押注 OpenAI 增长的代理,试图在他们的交易策略中利用每一个新更新。 “ChatGPT 有新更新?$WLD 起飞。”

关于 Worldcoin 的恐惧、不确定和怀疑(FUD)的例子,来源 市场上只有 1.14% 的代币,这为市场制造者创造了理想的操纵条件。

来源: Viktor 的 TG 频道 在纸面上,$WLD 目前排名前十的加密资产之一。 关于风险投资代币的论点在四月得到了巩固,当时山寨币市场开始经历第二阶段的激烈抛售,同月开发者/风险投资与 meme 背后的力量发生了直接冲突。虽然我不能确定谁赢了,但用户涌入 pump.fun 表明,交易者和投机者更喜欢 meme 而不是平淡的基础设施。此外,最新上市的代币价格动态惨淡,几乎没有人愿意购买任何东西。

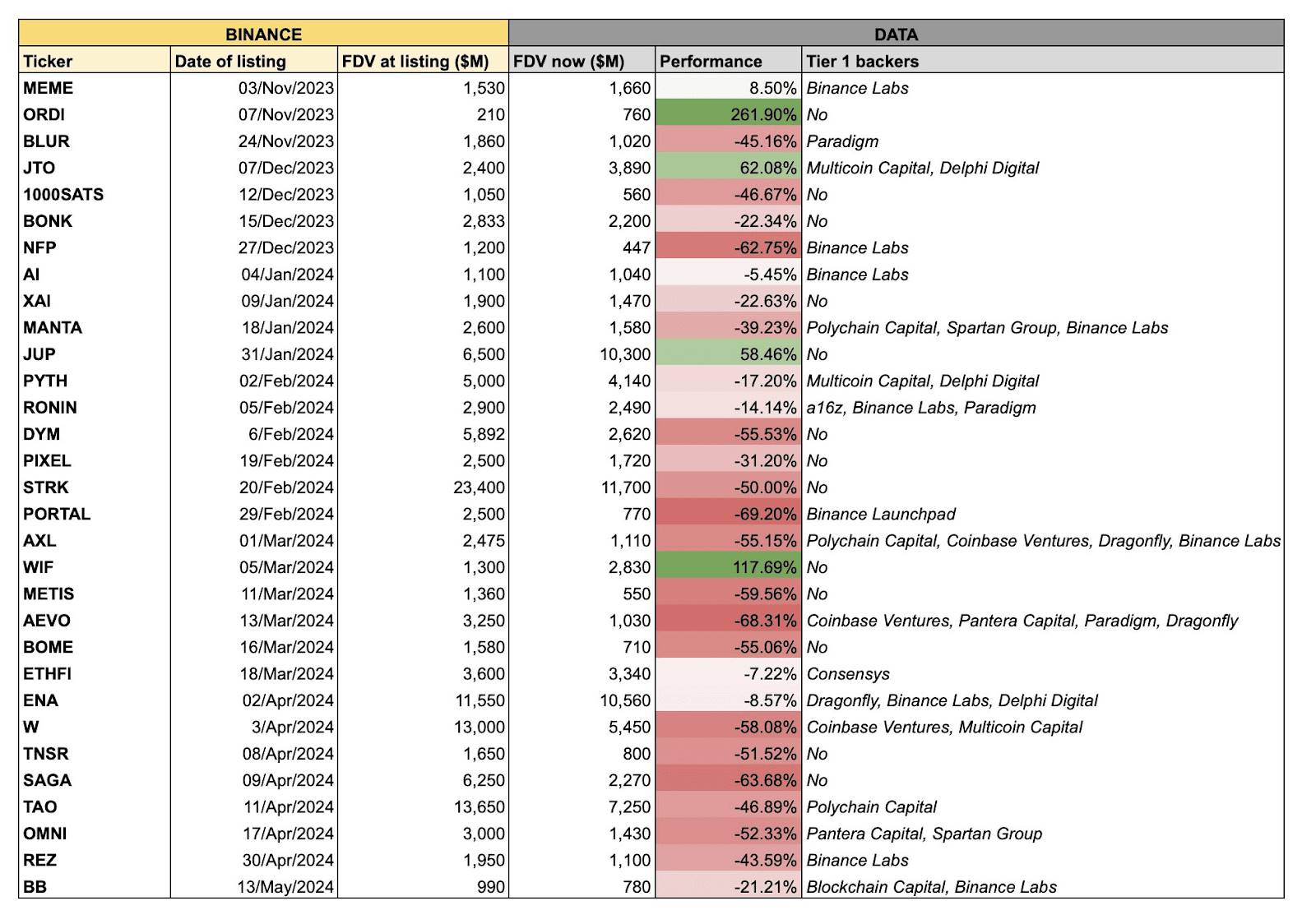

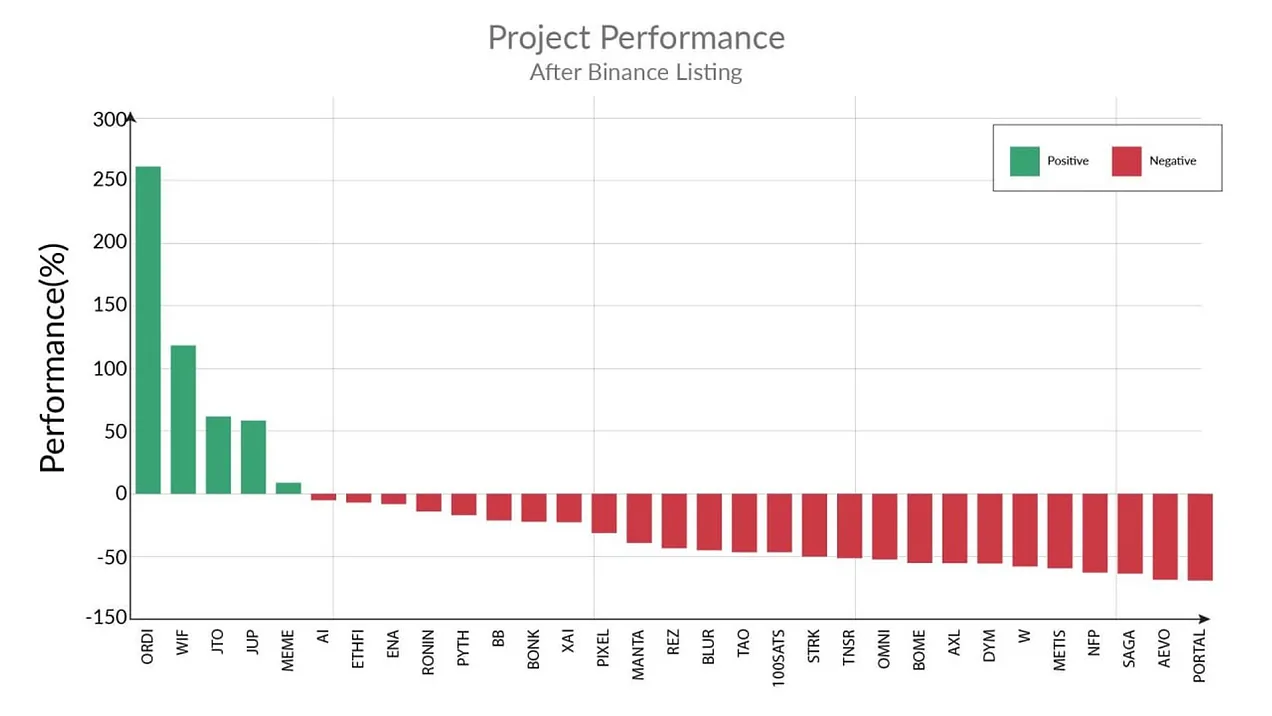

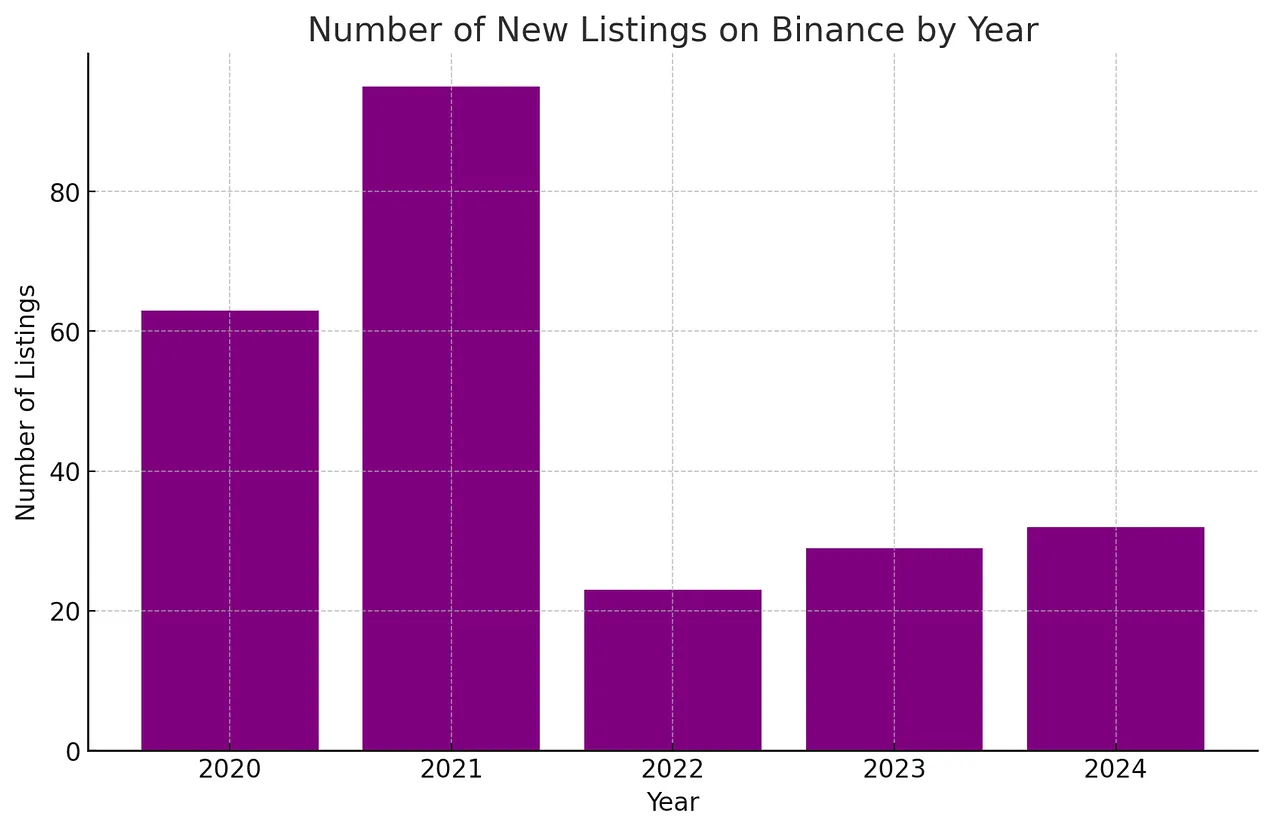

来源: X 总结: 贪婪阶段的加密交易者(CT)行为: a. FDV 无关紧要;项目的炒作和启动时的代币数量才重要(越少越容易炒作)。 b. 一个符合当前叙事的新代币(btc-fi、ai、game-fi、social-fi...)无论其代币经济学如何,都具有吸引力(考虑 Shrapnel)。 c. 偏好冒险而不是平衡分析。 失望阶段的加密交易者(CT)行为: a. 上市的代币不盈利;寻找替代品,在 meme 中找到了,因为所有上市的代币都被交易,100% 属于社区 显著咳嗽。 b. 寻找有利于 meme 部门的催化剂(FDV / 低流通量)。 c. 对基础设施代币的失望并不是因为其技术复杂性,而是因为缺乏流动性。下跌的东西很难卖给社区。 这提供了过去 7-8 个月的大致背景。我的主要问题是:“新代币不会恢复并显示其表现的论点有多强?” 上一个周期发生了什么? 为了进行有力的分析,我认为我们需要回顾历史并评估山寨币发展的整体背景。我收集的数据越多,文章就越丰富。 上市 我经常听到这样的说法:“Binance 现在上市了很多项目,显著稀释了流动性,这在以前并不存在。” 最初我认为这个论点很有道理,不需要进一步分析。 然而,我决定独立分析 Binance 推出市场的代币数量,结果令我惊讶。

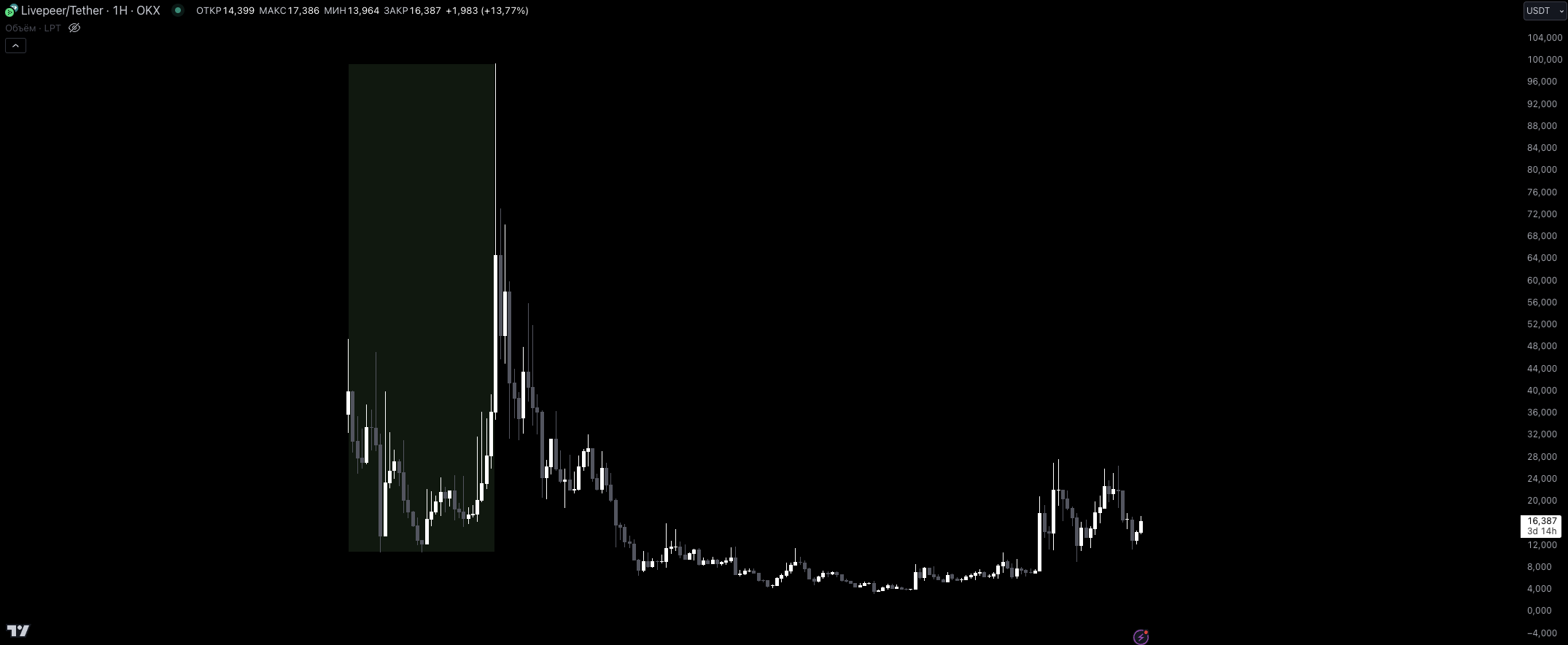

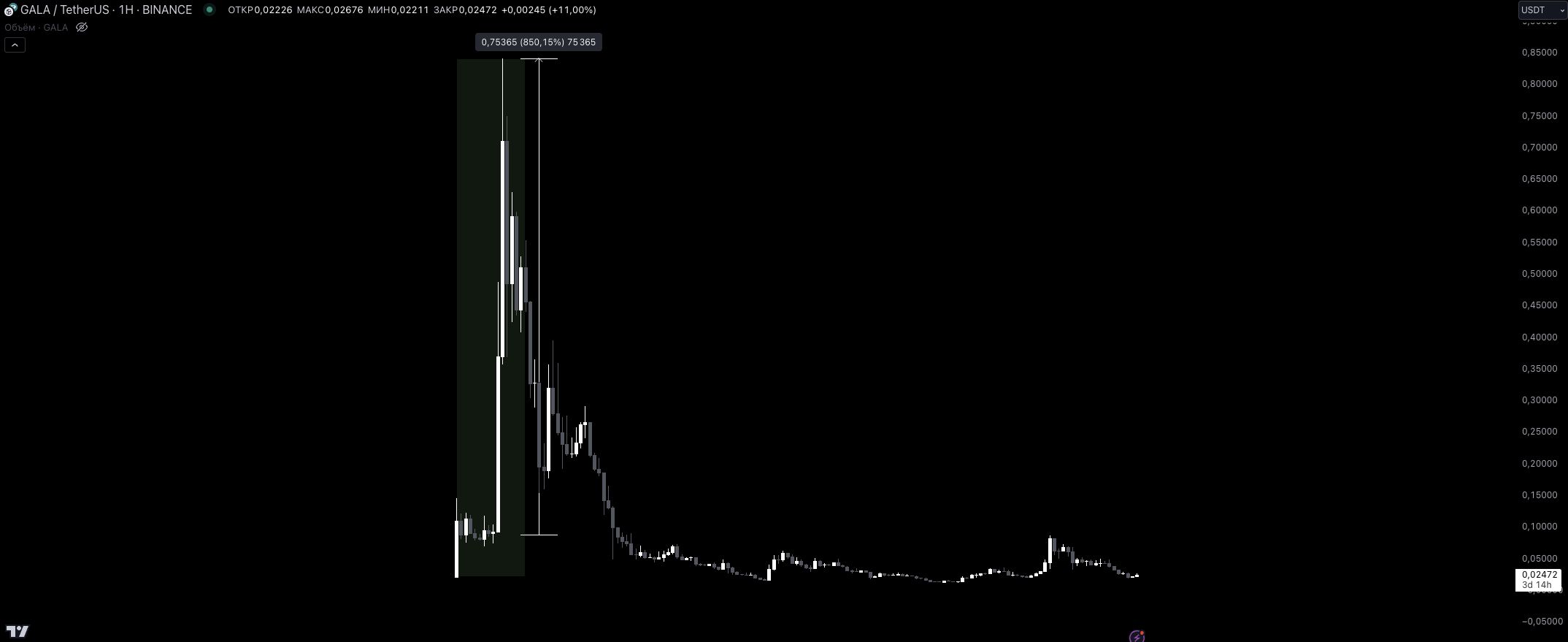

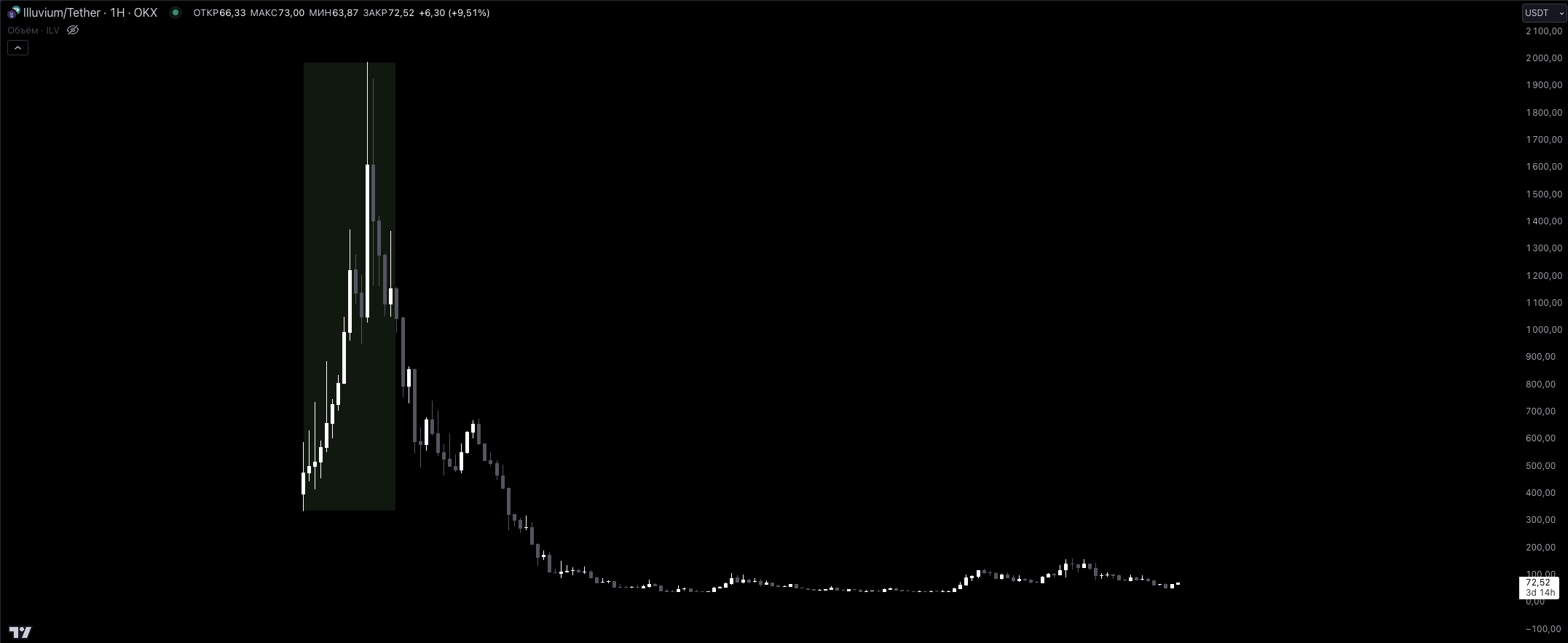

由 ChatGPT 制作 初步计算允许在任一方向上可能存在 2-3 点的偏差,这是可接受的准确度。 经过一番思考,我得出结论,以上论点源于作者记住了 5-10 个在熊市中幸存并表现良好的项目。 然而,实际上有很多项目被推出、炒作然后萎缩。由于代币的生命周期短,其记忆随着时间的推移而消退,这被称为“幸存者偏差”,而那些实现产品市场契合(Product Market Fit, PMF)并保持需求的项目则被记住。 试试看,你还记得 2020-2021 年的哪些代币?对我来说,想到的是 SOL、AVAX、FTM、UNI、LDO。然而,实际上有十倍多的代币;它们要么没有达到 PMF,要么迅速萎缩。 基于这些信息,我们不能说上一个周期由 N 个成功的项目组成。 以下是上一个周期的一些代币例子:

更多例子如下: $ALICE, $SKL, $ROSE, $AKRO, $AUDIO, $ORN, $ILV, $MASK。 你可以自己查看这些项目的图表。 我有一个问题要问你:你听说过这些项目吗?目前在使用其中的任何一个吗? 熊市往往会淘汰弱产品或代币经济学差的代币,但每个代币在牛市期间都有机会证明自己。在这些项目中,有的是基础设施,有的是应用程序。 你可能会问,那市场上的代币数量呢?

这些项目得到了风险投资者的积极支持,在它们推出时也显而易见它们有低流通量/高 FDV。然而,这并没有阻止它们在投资者和团队从 TGE(代币生成事件)开始解锁代币时显示出其倍数增长。 结论 低流通量/高 FDV 是任何山寨币在寻找产品市场契合(Product Market Fit,PMF)过程中生命周期的一部分。当前市场更好的一点是,大多数投资者都有一年的悬崖期,之后是两年的解锁期。 项目的幸存者偏差与那些未达到PMF的项目相比不是一个有效的论点。 比较 Binance 上市后,可以得出一个简单的结论:Binance 对项目变得更加谨慎(尽管从三月到七月效果不大),并列出一级(2)项目,当然还有通过自己孵化的项目。 我们现在在哪里,接下来会发生什么? 首先,我想指出,在新代币的周期中,我们甚至没有偏离轨道 1%。以下是一些比较: $UNI,-50% 和 -79%。详见 Trading view 图表。 $SOL,-68% 和 -79%。详见 Trading view 图表。 $NEAR,-59%。详见 Trading view 图表。 自 TGE 事件以来的价格表现。 基于这些图表,如果代币下跌了约 50%,买入 $UNI 是个坏主意吗?或者买入下跌了约 70% 的 $SOL? 论点:代币的下跌并不会贬值开发者正在构建的产品。 在我看来,代币是吸引注意力的必要手段。加密空间中的产品增长通过以下几种途径发生: 代币价格上涨。社区开始质疑代币的增长是否与产品的独特性有关。是什么叙事驱动了代币? 可能的回溯奖励操作。 推荐 = 由影响者(重要的)推广产品。再次强调,必须带有货币化元素。 在较弱的市场环境下,无论是弱的项目还是强的项目,短期的下跌是正常的。 关于当前项目? 我想指出,我可能会错,这很正常。总会有一部分项目是为了套现而启动的(例如 $SAGA,没有一行区块链代码)。因此,在确定新代币未来价格走势之前,我想添加一些过滤器: 简单、清晰的普通(应用用户)产品。 广泛的用户基础,应用不依赖代币。 强大的团队、生态系统、投资者。 代币与叙事的对齐。 我不是说 2023-2024 年发布的每个代币都会表现强劲。尽管在高市场流动性下这是可能的,但我不喜欢在无聊和复杂的协议上分散资金(曾经高估项目时犯过错误,如 $NGL、$MASA 和其他垃圾)。 让我们假设一个代币列表并简要分析它们: ZRO (LayerZero)— 用于在一个区块链与另一个区块链之间转移资金的基础设施。便宜、快速、高效。Brian 在协议运营的两年内赚取 >5000 万,没有代币。 $ZK(zkSync)— 一个旨在扩展以太坊生态系统的 L2 解决方案。zk 技术确保安全和快速交易。关于 zk 的详细信息请参考,以及 Vitalik 的想法。顶级团队和生态系统,你可以在这里评估指标。 $OP(Optimism)— 同样是 L2,但采用不同的交易处理方法(optimistic rollups)。基于 OpStack,Coinbase 团队推出了他们自己的 L2 区块链 — Base,目前在所有已启动的 rollups 中排名前三。 有人可能会争论这些代币是无用的,它们没有任何实用性,没人需要它们等等。2020-2021 年的周期表明,这些都不重要,直到贪婪让位于失望。反过来,我想说我们甚至还没有达到贪婪,依我拙见,2023-2024 年秋季-春季的情况只是一个开始。 让这条推文来支持我的观点。

这是 TA (技术分析) 的一些考虑: 德国硬币短缺 Mt. Gox 赔偿进行中 FTX 向加密用户偿还 160 亿美元 支持加密的总统当选概率为 70% 副总统是支持加密的千禧一代 全球流动性周期刚刚开始 通胀迅速降温 9 月降息几乎确定 股市持续上涨 AI 投机推动经济大牛市 BTC ETF 成为有史以来最成功的 ETF ETH ETF 下周推出 特朗普下周将在比特币会议上演讲 Solana ETF 申请待批 Larry Fink 将比特币推介为“数字黄金” 加密货币成为两党关注的议题 来源:X 我不知道我的或者你的投资组合会增长多少,这篇文章的目的是对本周期和过去周期的山寨币进行比较分析。此外,还要分析 meme 币的趋势。 对我来说,谁是对的并不重要,重要的是谁赚了钱,谁没有。 —- 编译者/作者:techflow深潮 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

VC 币退潮后的冷思考:谁是对的不重要,谁赚了钱才更重要

2024-07-22 techflow深潮 来源:区块链网络

相关阅读:

- 一文了解以太坊上的去信任人工智能ORA2024-07-22

- 门头沟Mt.Gox转出资金分析哪些地址还要重点关注?2024-07-22

- 拜登出局牛市来临?分析师怎么说?2024-07-22

- 拜登退选哈里斯和其他潜在民主党总统候选人对加密货币持什么立场2024-07-22

- a16z 谈项目入市策略:以注意力和代币作为驱动,打造去中心化社区2024-07-22