今年涨幅30多倍的SNX,背后到底有什么支撑?

2019-12-13 巴韭特的晚餐 来源:区块链网络

大家好

我是巴韭特一棵想成为币圈巴菲特的韭菜

SNX 在国内关注度并不高,然而 SNX 今年涨幅高达 30 多倍,市值冲到 30名左右。Synthetix 锁仓价值也冲到 DeFi 第二宝座的位置,仅次于 MakerDao。国内也更多人开始关注它,蓝狐笔记和 TokenGazer 前几天都写了文章介绍过它,DeFi Labs 也邀请了 Synthetix 的 CEO 来国内做分享。我出于好奇去做了研究,打算一探究竟。

SNX 涨幅 30 多倍的背后,究竟有什么运作逻辑在支撑?它又有哪些可以玩法和赢利点?Synthetix 是什么?Synthetix 是一个构建在以太坊之上的去中心化合成资产发行协议。

用户可以通过 mintr(一个 Synthetix 上的Dapp)抵押 Synthetix 的 ERC20 代币 SNX 生成合成资产(Synths),合成资产可以是稳定币,或做多/做空某种代币对应的资产,并可以通过 Exchange.synthetix 进行交易获利。Synthetix 有什么用?Synthetix 的价值在于合成资产,并赋予合成资产其他交易属性,从中获得收益。

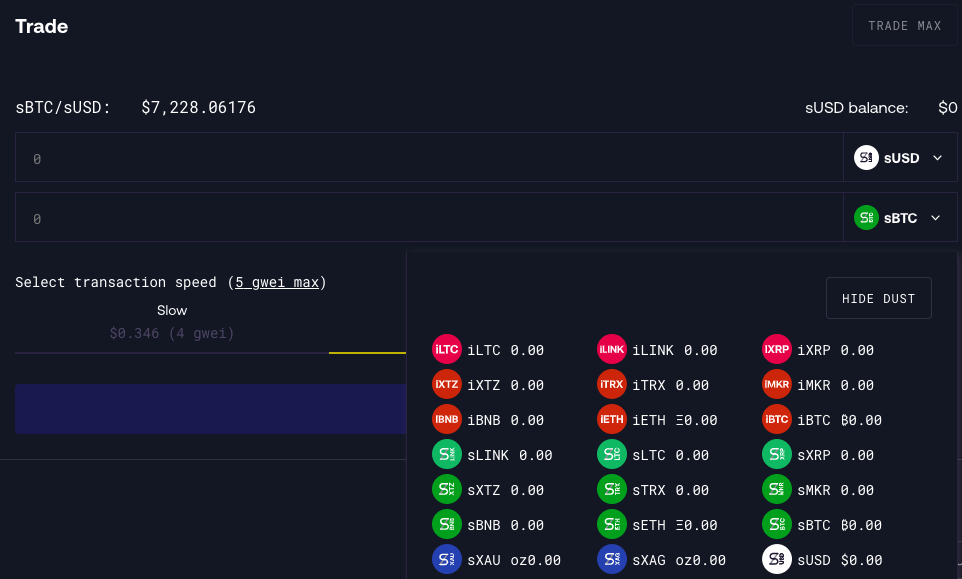

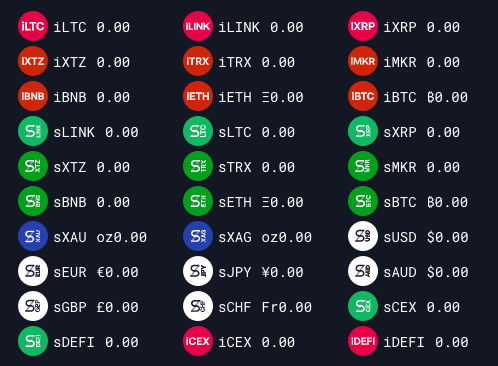

目前它可以合成三种类型的资产,包括稳定币,加密货币(用于做多或做空的一种代币)以及大宗商品。稳定币和大宗商品是相对稳定的,均以s开头,当其与标的资产价格不吻合的时候,用户会通过套利将其持平。合成的代币资产,代表了是做多或做空这个标的物代币,通过标的物价格的变化,合成资产的价格也会发生相应变化。

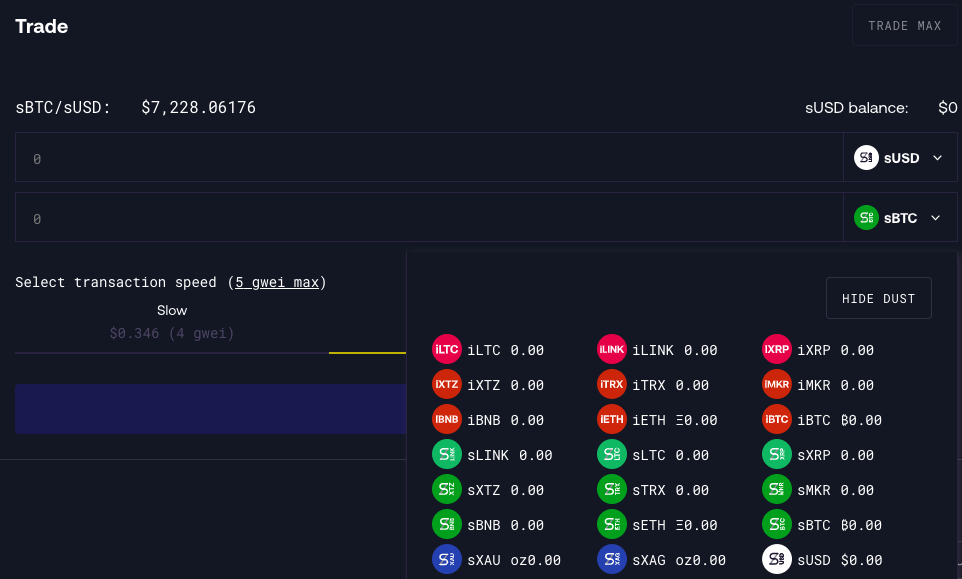

来源:https://synthetix.exchange/白色的代表法定货币,sUSD、sUER、sJPY等对应的就是美元、欧元和日元。蓝色的代表大宗商品,sXAU是合成金,sXAG是合成银。绿色的代表做多加密货币,比如 sBNB。红色的是做空加密货币,如 iBNB。Synthetix 合成资产的方式和 MakerDao 很类似,同样是超额抵押某种有波动性的代币,生成另一种的代币或资产。目前 MakerDao 除了支持 ETH 兑换 Dai 之外,又支持了更多资产类型抵押。Synthetix 与 MakerDao 不同的是,它的抵押品目前只能是 Synthetix 协议的 ERC20 代币 SNX。因为 SNX 的波动性可能比 ETH 要高很多,所以Synthetix 设置了 750% 的超额抵押才可以生成稳定币 sUSD。

来源:https://dashboard.synthetix.io/

据官方公布的数据,目前抵押率已经接近 80%,可谓非常高了。

另外我是否可以认为它的锁仓价值即抵押 SNX 代币的价值,或者取决于抵押 SNX 的数量和 SNX 的价格。从这两方面来看,其一锁仓数量已达 80%,新增锁仓代币不会再大幅增加,代币价格今年也已经涨了 30 多倍,市值已经排名 36,持续上涨的阻力较大。

这样看来,可以预测短期 Synthetix 的锁仓价值不会再快速增长。而且我认为还有一些风险,因为价格涨幅过快存在大户砸盘的可能。今年 SNX 涨了这么多倍,前期参加锁仓的用户大概率会解锁砸盘,从最近他们价格下滑,也已经可以看出这一点。在Synthetix 上怎么赚钱?Synthetix 可能是目前以太坊上最复杂的协议之一,不仅涉及到抵押,还涉及到做多和做空的衍生品交易,当你持有某个资产的时候,可以通过的价格变化获得一定的收益。总之上手难度较大,大致玩法和流程是这样的。首先是购买 SNX 去抵押。

目前购买的 SNX 的渠道主要是 Uniswap、Kyber、KuCoin,而根据 CoinGecko 上的数据,交易量最高的竟然是 Uniswap 上 SNX/ETH 交易对,而 KuCoin 只占了不到 20% 的流通量。

来源:https://www.coingecko.com/en/coins/synthetix-network-token

从中好像也透露了一些问题,虽然 SNX 价格涨了 30 多倍,但是交易所流动性和深度并不是很好,去中心化交易所或代币兑换工具的量也还未知。如果你持有大量的 SNX,想短时间卖出大概率比较难。这也是我考虑的风险之一,即二级市场流动性差导致价格快速下跌的可能。

这样还可能会引发连环效应,更多的人担心被平仓而去解锁卖出,Uniswap 和 Kyber 恐怕难以接住。第二步是去抵押 SNX 换 sUSD。

通过 Synthetix 协议上的 Mintr 就可以直接铸造出 sUSD。

来源:https://mintr.synthetix.io/

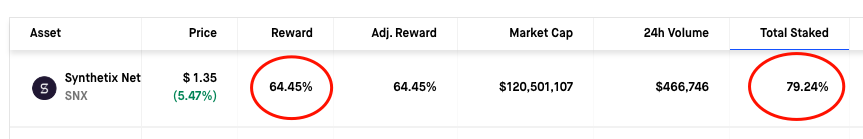

请注意,抵押率是 750%,这样才可以获得抵押的奖励,第一是增发的 SNX 奖励,这种就类似 Staking 的增发奖励,有趣的是它将铸造稳定币和 Staking 进行了结合。根据 StakingRewards.com 的数据,目前 Synthetix 的抵押率是 79.24%,抵押奖励是 64.45%,增发还是挺高的。这也让之后的抛压有了更大的隐患。

来源:https://www.stakingrewards.com/

其次是交易手续费的分红。

即用户通过 Exchange.synthetix 交易的时候产生的手续费,每笔手续 0.3% 的手续费放入分红池里,分给抵押代币的用户。第三步是换其他资产。

这个是通过上面说的Exchange.synthetix完成的,可以将 sUSD 换成任意平台有的资产。比如你看多 BTC,就可以买入 sBTC(相反看空就买 iBTC),当 BTC 价格上涨时,你的 sBTC 价格就上涨,然后你可以直接到交易市场 Exchange.Synthetix 卖掉。

有趣的是这里面不存在交易对手方,不是买 iBTC 承担,而是由整个「债务池」承担,债务池可以理解为所有合成资产的池子,它是随着合成资产的价格变动的。

来源:https://synthetix.exchange/

Exchange.synthetic 不是 DEX 的订单薄模式,没有订单和买卖盘,这里面所有的交易就相当于代币的称号更换,比如你卖出 sBTC,直接给你换成了同等价值的 sUSD 的代币。这样的好处就是你可以直接卖掉,但风险是大家共同承担债务池带来的价值变动。所以即使你持有的是 sUSD,但当债务池发生变动的时候,你也可能赔钱。。。

因为其中的代币价格是通过预言机从链下获取的,他们之前也出现过被操纵预言机而换币的情况,这是风险之一,虽然他们宣称和 Chainlink 合作,不过目前貌似也还没有开始使用。

创新和风险最后总结下,SNX 的模式设计的非常有趣,将铸造稳定币和 Staking 相结合,通过增发奖励和交易手续费分红的方式吸引用户锁仓。其次通过合成资产有了更多的玩法,比如做多比特币。

当然也存在一些风险,首先是代币流动性较差,且涨幅已经过高,存在解锁砸盘的可能,其次因为要共同承担债务池资产的变化,所以如果不会操作拿着 sUSD 也可能亏钱,另外还有预言机等风险。

期待大家的讨论以及 Synthetix CEO 的分享。

回味前几餐

5亿谜之估值的兰花协议,背后究竟做的是个啥?现在,可以抄底比特币了吗?

参考:

https://www.synthetix.io/uploads/synthetix_litepaper_mandarin.pdfhttps://www.theblockbeats.com/news/5793https://www.chainnews.com/articles/005081873689.htm

互动话题:你玩过哪些 DeFi 应用?体验怎么样?

—-

编译者/作者:巴韭特的晚餐

玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。

|

LOADING...