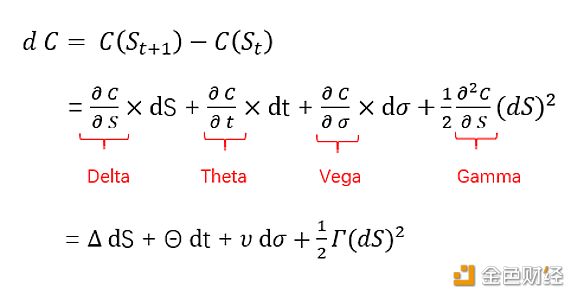

随着加密资产市场的不断发展,加密衍生品的种类也越来越多。在刚刚过去的2019年,堪称加密资产期权的元年:Deribit、Binance Jex、OKEx等各大交易平台都纷纷上线BTC期权产品。但正是由于加密资产期权过于创新,没有任何参考经验可言,导致各大交易平台的期权产品设计存在差异。今天我们就从希腊值的设计角度出发,分析不同平台加密期权产品的优劣。 一、什么是希腊值? 在数字资产市场中,期权合约与交割合约的最大不同,在于其风险形态的非线性特征。标的资产即期价格()、标的资产远期价格()、时间(T)和波动率()[1]都会对期权合约的影响呈现出非线性特征。为直观地观测并有效管理期权的风险,我们必须了解期权价格对各个基本要素的敏感性、凸性和弹性指标,也就是期权价格对这些基本影响因素的一阶或多阶导数,由此衍生出的一系列风险参数,这些风险参数即希腊值。 一个专业的期权交易者,不仅要熟悉这一系列风险参数的经济含义,更要理解市场变化后这些风险参数将如何对我们的期权合约/期权组合产生影响,可以说只有真正掌握希腊值的交易者才能真正交易好期权。然而大多数交易者在刚接触希腊值时可能并不适应:因为希腊值太多了,不同希腊值的性质也各不相同。为了方便大家理解希腊值对期权的重要性,我们从数学的角度出发,对期权价格进行泰勒展开,将一笔期权头寸进行分解,可以得到以下公式:

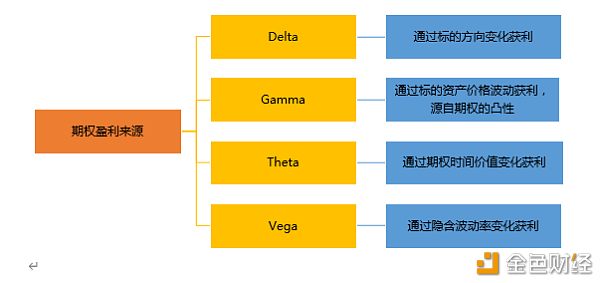

从上可以看出,期权价格的变化,实际上由四个风险参数[2]决定: (1)????第一部分是Delta效应,Delta用希腊字母△表示,反映期权价格随标的资产价格的变化,是市场方向性上的变化;所谓方向性变化,即当Delta为正时,标的资产价格上涨1单位,那么期权价格会上涨△单位,当Delta为负时,标的资产价格上涨1单位,那么期权价格会下降△单位。 (2)????第二部分是Theta效应,用希腊字母Θ表示,反映期权价格随时间的变化。随着时间的流逝,期权持有者会损失一部分钱(时间价值),所以Theta也称时间损耗,并且这个损失是无法避免的(从另一方面说,期权卖方可以一直获取时间价值的收益),这也是为什么期权持有者要在交割前进行平仓的原因:期权的时间价值一直在损耗,直至交割时全部耗尽,在交割前进行平仓能赚取少量的期权时间价值; (3)????第三部分是Vega效应,用希腊字母ν表示,反映期权价格随市场波动率的变化;当期权组合的Vega很大时,期权组合的价值会对波动率的细微变化非常敏感,当期权组合的Vega接近0时,波动率变化对期权组合的价值影响也会减小。 (4)????最后一部分是Gamma效应,用希腊字母Γ表示,是期权价格关于标的资产价格的二阶导数,反映Delta随标的资产价格的变化,或者说Gamma是对期权价格与标的资产价格关系凸性的度量。在实际期权交易中,引入新的期权会改变期权投资组合的Delta值,为了保持投资组合的Delta保持不变,我们就会调整期权数量使组合的Gamma为0,保证Delta值不发生改变。 (当然,部分专业的期权交易者还会引入Vanna和Volga两个希腊值,这里我们不做考虑。) 二、在交易中如何使用希腊值? 从第一章的分析中我们知道,期权的希腊值直接决定了我们在交易期权时的风险头寸和获利来源:

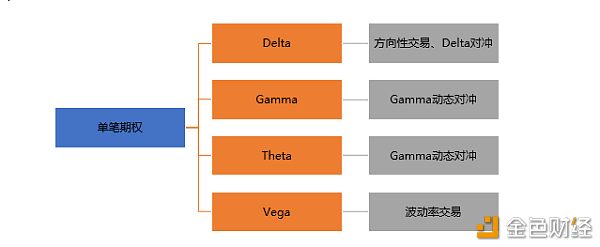

从期权交易上看,希腊值也直接决定了我们进行期权交易的方式,如下图所示,其中Delta决定了我们的方向性交易,Gamma和Theta决定了我们进行Gamma动态对冲交易的损益;Vega决定了波动率交易。波动率交易和Gamma动态交易过于复杂,普通的期权交易者也很少用到,因此我们主要介绍方向性交易和Delta对冲。

1.方向性交易 我们以OKEx平台上的数据为例,我们选取到期日为3月27日,行权价为8,000USDT的BTC看涨期权,如下图,当前标的资产价格为8,732美元,期权合约的价格为0.165 BTC,其Delta值为0.54。

需要强调的是,OKEx上的Delta是标的资产价格每变动1%下的Delta值,且期权价格以BTC计价。这样的设计体现了OKEx期权团队的专业性和细致性,具体原因我们会在下面的内容做分析。现在让我们回到本案例中,假设我们预测比特币在不久后的价格上涨至10,000美元,上涨幅度为14.5%,那么此时期权的价格为 未来期权价格 = 当前期权价格+Delta * 标的资产上涨幅度[3] = 0.165 + 0.54 * 14.5% = 0.2433 BTC 2.Delta对冲 假设比特币当前价格为10,000美元,一个投资者卖出了10张上述的看涨期权合约,一张BTC季度交割合约的PA Delta值为0.01,那么他就可以买入0.54*10*0.1/0.01 =54张季度合约进行Delta对冲,这意味着在未来,每当比特币下跌1%时,比特币交割合约亏损 54*1%*0.01 = 0.0054 BTC,期权获取了0.54 * 1% *10*0.1 =0.0054 BTC 收益,因此以BTC计价时,即便市场下跌,用户基本没有损失(实际上由于用户卖出期权时导致组合持有负的Gamma,由于凸性的存在会造成少量损失,不过用户也获取了由正Theta带来的时间价值收益)。 需要强调的是,Delta并不是固定不变的,而是会随时间波动率和时间发生改变;其中,当标的资产波动率上升时,虚值期权的Delta上升,实值期权的Delta下降,但均向50%的水平靠拢;此外,当行权时间(T)减小时,实值期权的Delta会迅速接近1,虚值期权Delta的绝对值会迅速下降接近0.。因此在实际使用Delta时,我们必须假定波动率足够小,到期时间(T)还足够长,且交易的时间段(t)足够短。 二、交易平台期权希腊值设计对比 我们在前面提到过,从事加密期权交易的投资者,必须掌握期权的希腊值,因为希腊值直接决定了我们持有期权组合的风险和获利来源,因此期权产品开发团队对希腊值的重视程度也反映出其对期权认知的专业水平。现在,让我们选取加密资产期权合约的主要四家交易平台:Deribit、Binance Jex、OKEx和BHEX做分析对比。 在这四家平台上,Binance Jex和BHEx的交易页面上都没有显示期权的希腊值, Binace Jex交易页面

BHEx交易页面

Deribit在交易页面设计了Delta指标,在账户界面里设计了期权Delta值、Gamma值、Vega值和Theta值四个指标。相比Jex和BHEx而言,Deribit的设计更为专业,交易者可以随时通过账户的希腊值监控自己的期权投资组合所面临的风险。然而美中不足的是,我们在实际交易时总是要首先计算各期权的希腊值,随后再选择对冲哪些希腊值,保留哪些希腊值头寸,以此构建我们的期权投资组合,而在Deribit上交易者必须自己计算各期权的希腊值。 Deribit交易页面

最后,OKEx的期权产品,在设计时完全考虑到了专业期权交易者的需求,在各期权品类的交易页面里都实时计算出了期权的希腊值,方便了用户的交易。从这个小细节看,OKEx在各平台的期权产品设计上是最专业和出色的。 OKEx 期权交易页面

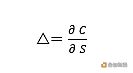

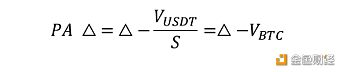

当然,OKEx期权产品设计的专业和细致程度不仅如此,根据交易页面上Delta值的解释说明,OKEx的Delta是标的资产价格每变动1%下的Delta值,且期权费以BTC计价。 从上面的解释可以看出,OKEx上使用的Delta实际上是期权费调整Delta(PADelta)。在普通的Delta中,我们一般是不考虑期权费对Delta的影响。然而在数字资产期权市场上,我们却不得不考虑这一点,以BTC期权为例,我们往往习惯使用USDT(或法币)来计算自己交易的收益,然而期权最后的平仓交割却是以BTC的形式完成,造成收益面临BTC价格波动风险,因此我们必须将这一情况纳入期权的Delta头寸中。 从第一节的公式可以看出,普通Delta的计算公式为:

期权费调整Delta的好处在于充分考虑到了期权费对Delta的影响,一是期权费使用BTC作为计价单位,即V/S就表示用BTC计价的期权费,1/S是以BTC计价的标的资产价格变化,二是使用标的资产价格变化的百分比变化作为敏感性指标,即。另外,由于

公式反映的是买入USDT,卖出BTC的敏感性,而在普通Delta中反映的是买入BTC,卖出USDT的敏感性,因此需要在前面添加一个符号,表示其公式如下:

我们通过对上式进行变换,即可得到PA Delta和普通Delta之间的关系: 即 PA Delta = BS Delta – 以BTC计价的期权费 从上述推导可以看出,PA Delta考虑到了期权采用BTC交割结算的风险,因此使用PA Delta进行对冲时更合理一些。 三、结论 加密资产期权合约是一个全新的金融衍生品,这对期权产品的开发团队提出了巨大的挑战,其产品的细节设计直接反映了一个平台开发团队的专业程度和对产品的重视程度。从上面的分析可以看出,OKEx的期权产品,在希腊值设计方面,不仅方便交易者随时使用,更重要的是还考虑到交割风险对希腊值的影响,在所有平台的期权产品设计中是最优秀的;其次是Deribit的期权,其设计了总账户的希腊值界面,方便我们随时监管自己期权组合的各风险参数,做到及时对冲;然而美中不足的是Deribit的交易界面除显示Delta外并未显示其他希腊值,使用户在构建期权投资组合时不得不花费大量精力计算目标期权的希腊值;而Jex和BHEx的期权产品在细节设计上则明显没考虑专业期权交易者的需求,交易界面上无任何希腊值让用户做交易参考。 [1]?这里我们暂不考虑资金成本,即无风险利率r。 [2]?当然,部分专业的期权交易者还会引入Vanna和Volga两个希腊值,这里我们不做考虑。 [3]?需要强调的是,Delta并不是固定不变的,而是会随时间波动率和时间发生改变;其中,当标的资产波动率上升时,虚值期权的Delta上升,实值期权的Delta下降,但均向50%的水平靠拢;此外,当行权时间(T)减小时,实值期权的Delta会迅速接近1,虚值期权Delta的绝对值会迅速下降接近0.。因此在实际使用Delta时,我们必须假定波动率足够小,到期时间(T)还足够长,且交易的时间段(t)足够短。 —- 编译者/作者:飞扬区块链 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

加密衍生品深度体验报告

2020-02-05 飞扬区块链 来源:区块链网络

- 上一篇:比特币高位振荡振的头都晕了你是否如此啊?

- 下一篇:如何选择优质区块链项目投资

LOADING...

相关阅读:

- Coinbase考虑添加新的ETH DeFi代币,例如Kava,AMPL2020-08-01

- 基于DeFi的流动性挖矿Yield Farming2020-08-01

- DFS结束了,被小割了一些柚子,以后应该涨涨记性了2020-08-01

- 三少解币:8.1BTC再破新高日内涨幅仍在蓄力2020-08-01

- 周末BTC连破多个整数关口强势上涨动能强劲逼空行情进行到底/8月1日币2020-08-01