撰稿:LeftOfCenter 聪明又狡猾的某人刚刚通过操控 DeFi 贷款协议 bZx 的方式,获得了 35 万美元的「收益」,在 DeFi 世界引起了轩然大波,也让「闪电贷 Flash Loan」这个新物种,成为了热门话题。

简单来说,某个操纵人通过「闪电贷 Flash Loan」从去中心化数字货币衍生品交易平台 dYdX 借出了 1 万枚 ETH,使用其中 5000 ETH 在 Compound 借出 112 wBTC,另外 5000 ETH 到 bZx 上开了 wBTC 的空单,再利用 Compound 借到的 wBTC 去 Uniswap 砸盘,导致 bZx 空仓大赚,然后归还了最初借到的 1 万枚 ETH,在这个过程中,获得了价值 35 万美元的 ETH 的收益。 而所有这一切,在一个区块时间完成,也就是十几秒的事情。

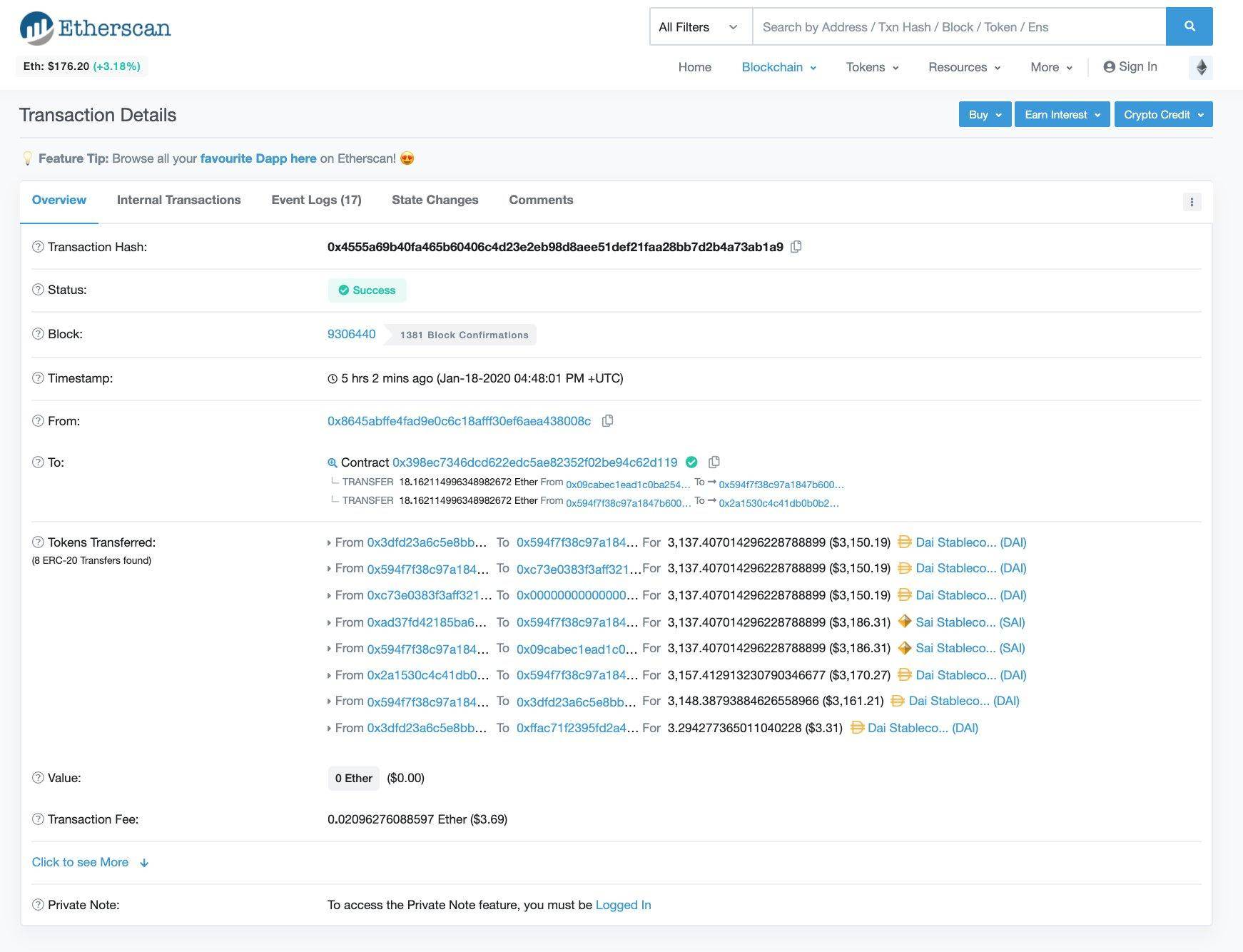

这就是「闪电贷」的魅力——这种产生于 DeFi 世界的新物种,不需要任何抵押物,只要借贷和还款在一个区块时间完成即可。这会让聪明的开发者脑洞大开,开发出全新的 DeFi 应用。bZx 合约被操纵一事,开始让闪电贷进入了更多 DeFi 开发者的视线。 事实上,目前可查的「闪电贷」 DeFi 协议只有借贷协议Aave。链闻曾在 1 月中旬曾专门报道过「闪电贷」这种全新 DeFi 产品。 以下为链闻此前的相关报道,供读者了解该产品: ====== 13 秒必须还款的闪电贷的秘密:速读无抵押 DeFi 借贷协议 Aave 撰稿:LeftOfCenter 原文发布于 1 月 20 日 相比传统金融, DeFi 有很多优势,但同时也存在结构性缺陷,DeFi 需要超额质押,这意味着资金利用率十分低下。 「低抵押率」会是 DeFi 的未来,而今天要介绍的闪电贷模式则可以实现无需抵押资产从去中心化协议中借出资金,到底是如何实现的呢?且看今天链闻 5 分钟读懂系列的主角, Aave 的闪电贷功能。 1 月 9 日,开源借贷协议 Aave 宣布上线以太坊主网,同时上线的还有一系列新功能,包括闪电贷(Flash Loan )功能、发行一种计息代币 aTokens、可在稳定利率和浮动利息之间进行无缝切换、没有期限的永久贷款、由 Chainlink 支持的 Aave 预言机等。 这其中,最具创意也是最值得一提的就是这个闪电贷功能,也是今天链闻 5 分钟读懂系列的主角。 闪电贷,顾名思义,就是快速贷款,那这个速度有多快呢? 官方的解释是,贷款发行和偿还的交易必须在以太坊上同一个区块内完成,按照目前以太坊的出块速度,也就是 13 秒,也就是说,在贷款后 13 秒内完成还款。只要满足以上条件,那么借款人无需抵押资产即可实现借贷,从而极大提高了资金利用率。否则,所有操作都会被撤销,打回原形。 闪电贷的技术实现原理其实非常简单,在 Aave 部署的智能合约中有一个闪电贷的函数,当该函数被调用时,用户可从 Aave 协议中进行借款,但这个函数的只需必须满足一个条件,那就是,必须在同一个以太坊区块内完成还款并附加一定的费用,要不然这笔交易就会被复原。 当然,除了以上的借贷之外,这个逻辑可实现的用例非常多。 根据官方的介绍,闪电贷的功能是确保用户无需抵押实现借还款,即如果条件中的资金没有返还,那么交易会被还原,即撤消之前执行的所有操作,从而确保协议和资金的安全。而在借款和还款之间的操作,被称之为「电路」,这一段的可操作性非常大。 比如说,你可以在 Uniswap 借贷池中开一个交易,然后在 Kyber 中以同样的流动性关闭另一笔交易,这意味着用户在某次交易中从 Aave 协议借用流动性,该交易的执行条件是在交易结束之前将相同的流动性返还给协议。 又或者,当你发现一个比目前所持有的更低利率的 CDP 合约,此时你就可以这样操作:使用 Aave 协议在更低利率 CDP 合约中借出 Dai (无需抵押以太坊),用借出的 Dai 关闭目前这个较高利率的 CDP,取回 ETH,将其发送给其他贷款协议中取出 Dai,在闪电贷上偿还,基本上类似于一次贷款重组 / 转贷。 目前,首笔基于 Aave 闪电贷( Flash Loan )的非抵押套利交易已完成,在这次由 ArbitrageDAO 执行的借贷交易中,ArbitrageDAO 通过对 Dai 和 Sai 进行多次操作,最终实现套利 9 DAI ,减去支出的 gas 费 0.02 个 ETH (约合 3.66 DAI),最终赚取 5.45 DAI 。

ArbitrageDAO 是使用召集工具 DAOHaus 基于 MolochDAO 创建,目前已经接入 StakeDAO,并可获得来自 Stake Capital 的流动性。值得一提的是,Stake Capital 的创始人兼 CEO JULIEN Bouteloup 同时也是 ArbitrageDAO 和 Stake DAO 的利益相关者。 2019 年 11 月,Staking 服务提供商 Stake Capital 宣布正式启动 Stake DAO,将收取费用的一部分营收生成代币 SCT 共享给 DAO,基于一定机制按收益周期分配给利益相关者。用户可将 SCT 放入 DAO 中,并获得定期的 staking 奖励。SCT 代币也可用于治理投票,用来进行主要决策,包括上架的 staking 服务类型、修改收益持续周期、 SCT 支出率(每一个周期后将减少,以奖励早期投资者)。同时,每一种抵押资产将以 1:1 的比率生成代币 Liquid Token (LToken),作为衍生品可在二级市场交易,从而释放衍生品的潜力。 根据创始人兼 CEO Stani Kulechov 的说法,闪电贷主要面向构建金融产品的开发者。 比如,之前在某次 ETHIndia 黑客松活动上,有两名来自印度的开发者实现了以一种简单的方式来处理多个 CDP 的应用,和 InstaDApp 需要 5 到 8 笔交易不同,这种方法只需要执行一笔交易,使用这个应用,需要关闭 CDP,并同时向 Compound 重新贷款,大约需要 30 万-50 万英镑。 这笔钱对于开发者,尤其是年轻的开发者来说是一笔不小的成本。使用闪电贷,这些开发者就可以在不需要抵押成本的情况下,快速获取贷款。 这就是 Aave 协议最初构建闪电贷产品想要实现的目标,直接服务于金融产品开发者群体,让更多的开发人员在无需资金的情况下,使用闪电贷创建再融资工具或套利工具,构建金融产品,从而降低开发门槛。 但归根结底,最终受益者是终端用户。开发者开发的这些金融应用最终都是面向终端用户的,闪电贷希望为开发者提供一种工具,帮助他们构建出更易于终端用户使用的 DeFi 应用。 比如说,开发者可基于闪电贷构建一款 CDP 清算应用。当 Maker 系统需要追加抵押品保证金时,这款应用会在清算发生之前使用闪电贷在其他借贷协议中自动进行提取贷款并偿还,从而避免支付高达 13%的清算费,即使需要支付 1%的给开发者,还可以减少了 12%的损失。 Stani Kulechov 认为,Aave 协议不仅是在改进功能,而且提供了新的选择。 我们不想要做和别人相似的事情,而是希望让更多人加入到 DeFi 中来说,这需要构建更多的 DeFi 使用场景,而闪电贷可扩展更多 DeFi 用例,让 DeFi 产品类型会更加多样化,因为它大大减少了对资金的需求,同时还降低了交易成本,以上就是 Aave 想要实现的核心目标。 Stani Kulechov 和团队的背景 Aave 的创始人 Stani Kulechov 并非经济科班出身,而是法律背景,一直以来他对金融十分感兴趣,现年 29 岁,早在青少年时期就已经自学开发,着迷于有智能合约功能的以太坊平台,并基于以太坊开发了去中心化借贷市场 ETHLend。 和 MakerDao 一样,这支团队同样有北欧背景。Aave 发起于芬兰,现已将总部搬到伦敦,目前有 18 名团队成员。Aave 有一个颇具童趣风格的「幽灵」logo (详见封图),而 Aave 在芬兰语中是「幽灵」的意思,背后代表的意思是,Aave 专注于为去中心化金融创造透明、开放的基础架构。 —- 编译者/作者:链闻 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

贷款协议 bZx 被操纵让「闪电贷」走红,读懂13秒必须还款的闪电贷的秘密

2020-02-16 链闻 来源:火星财经

LOADING...

相关阅读:

- Coinbase考虑添加新的ETH DeFi代币,例如Kava,AMPL2020-08-01

- DeFi项目yEarn.Finance是否能带来丰厚的利润?2020-08-01

- 来自衍生品市场的乐观情绪可能会随着Ripple,以太坊经典,Uniswap,DeF2020-08-01

- 基于DeFi的流动性挖矿Yield Farming2020-08-01

- DeFi聚合器正在爆发,原因何在2020-08-01