原文标题:《反脆弱——312 事件后数字资产量化的反思》 数字资产市场散户投资者众多,符合无效市场的性质。加上市场波动率大,全球多市场 7x24 交易,机会众多,这是众多量化策略在数字资产领域相比于传统资产市场收益率更高的原因。 在被高收益吸引的同时,如果对于数字资产量化市场的高风险没有足够的重视,则可能遭遇灭顶之灾。数字资产市场是一个金融制度不完善的市场,监管缺失,没有涨跌停限制连续交易。低门槛高杆杆让众多没有风险意识的普通散户成为市场操作者收割的对象。 传统市场的黑天鹅是这个市场的白天鹅,如何在机会和风险众多的数字资产量化市场上提升反脆弱性,持续稳定盈利,需要量化从业者持续的思考。

312 事件市场出现的极端情况 数字资产行业波动率极大,交易所等基础设施远未成熟。以 2020 年 3 月 12 日的全市场大跌为例,24h 跌幅约 40%,交易所宕机,链上转账拥堵,一时间市场哀鸿遍野,投资者信仰崩塌。站在量化策略实践的角度,面临的极端情况分为两类:行情类和设施类,这两种极端情况互相影响,在极短时间内形成极具破坏性的组合,是所有量化交易者不得不察之风险。 行情类 波动性急剧扩大 数字资产行业不存在涨跌幅限制,也没有熔断等措施,这就导致短时间内产生极大的波动。2020 年 3 月 12 日 18:00,比特币一小时内下跌 17%,振幅 32.65%;次日早晨 7:00,比特币一小时内下跌 17.27%,振幅 33.39%。24 小时内,比特币最大跌幅超过 40%。 极大的波动性最致命的一点是高杠杆仓位在价格大幅波动时由于保证金不足被强平。比特币等数字资产的波动率极大,并不适合使用高杠杆交易。包括这次大跌等多次实践证明,任何在数字资产行业使用场内杠杆,而不设止损线的行为都是非常危险的。即使高杠杆策略一直表现优异,但一次「黑天鹅」的降临便可将一切成果归零。 衍生品基差急剧扩大 此处的衍生工具主要指交易所推出的合约产品。在行情剧烈波动时,合约的价格可能因为集中清算等原因而大幅偏离现货价格。以 312 事件为例,部分币种的远月合约基差甚至低于-30%,但近月合约的基差却不到-10%。这些极端价差的出现对于进行基差套利的策略来说几乎是致命的。 以跨期套利为例,假设持有 1 个比特币,以其为保证金,近月卖出 3.5 个比特币,远月买入 2.5 个比特币。理论上没有暴露任何敞口。但在遇到此极端情况时,近月合约盈利将不足覆盖远月合约,瞬时净亏损 100%,所有仓位将被强平。 基础设施类 交易平台风险 1、交易所服务器宕机 极端行情来临时,交易所的服务器很可能会因为种种原因而暂时无法访问。这就已持有仓位处于无控制的状态。交易所服务器宕机带来的危险可以细分为两点,一是无法交易,二是无法补充保证金。 在 312 事件中,交易所服务器短时间内宕机,导致投资者短时间内既无法下单止损止盈,也无法看到当前账户市值。由于交易所采用不同产品账户互相隔离机制,即使用户其他账户中存在足额资产,但极端情况出现也无法将其转入合约等杠杆账户中充当保证金。 历史上在 OKEx,火币,Binance,BitMEX、Bitfinex 等交易所均出现过极端行情下服务器宕机的情况。在这种情况下遭遇损失,除了虚无缥缈的维权外,投资者几乎没有其他办法。 2、对冲性仓位强制止盈 一些交易所的风控机制设计使得其在极端情况下会对盈利账户强制减仓,是的部分已经对冲好的仓位出现敞口。举个例子,若 Binance 的比特币价格高于火币,跨平台套利的量化交易玩家的程序侦测到了这一价差,于是程序在 Binance 平台杠杆卖出 3 个比特币,在火币杠杆买入 3 个比特币,理论上其敞口为 0。但 312 事件的暴跌出现时,Binance 强制平仓其对冲性空头仓位,导致其对冲不平衡而产生回撤。 链上交易堵塞 由于出块速度等数字资产的特性,当极端行情出现时,往往会出现大量链上转账的请求得不到及时处理。 在 312 事件前后,比特币接近一个小时未曾出块,这意味着一个小时之内用户无法充提币。即使不存在这一情况,短时间内的大量转账申请也让 10TPS 左右的比特币网络应接不暇,投资者只能眼睁睁地看着自己的仓位由于保证金没有到账而被强平。值得一提的是,支付高额转账费可以获得记账优先权,312 事件前后,一笔以太坊的转账费超过了 200 以太坊,交易者的急迫与绝望跃然链上。 套利策略 量化策略种类繁多,根据其利润来源,大致分为两类。其一,套利策略,利润本质上来自于交易者的非理性而产生的定价错误。其二,CTA 策略,利润来源于均值回归和趋势延续这两个大相径庭的效应,适用的交易标的不尽相同。 套利类策略,顾名思义,其原理来源于「套利」的思想——某一物品在不同的地点和时间的价格不同,因此产生了买低卖高的套利空间,使得交易者能够从中获利。当然,随着交易策略的复杂深入,基于套利思想所构建的策略也逐渐不仅限于单纯的买低和卖高。本部分由浅入深地介绍套利类的策略大致的思想、操作方式和收益来源。 跨交易所套利 基本理论 跨交易所套利是套利类策略中思想最简单的一种。以比特币为例,在两家交易所之间,比特币的价格存在差异,就存在套利的可能——从价格较低的渠道入手,从价格较高的渠道出手即可。 跨交易所套利在 2017 年的数字资产行业九四事件发生后曾经大放异彩。由于恐慌性踩踏导致交易所间产生巨大的价差。但之后随着数字货币逐渐进入大众的视野,量化交易在数字货币市场大行其道,跨交易所套利的机会变得转瞬即逝,成为了比拼速度的游戏,收益率也大幅下降。 策略盈利影响因素 当然上述过程是极其理想化的,在实际的操作中,跨交易所套利会面临种种因素,使得套利无法进行,或缩小利润: 1、套利空间 价格差过小,导致无法弥补手续费、转账费用等等成本。这一现象在任何套利市场,股票,商品,甚至是实物市场,都广泛存在。学术上对此有明确称呼——无套利区间。也就是说,当价格差小于无套利区间时,盲目进行套利是将招致亏损。 2、价格波动 转账过程中价格波动,导致套利空间消失。在套利机会出现时,市场上所有的猎手都在准备开枪。在单边头寸成交另一边头寸未成交前市场套利空间已经消失,甚至出现了负的套利空间,导致利润缩水甚至亏损; 3、流动性限制 收益率、风险、容量是量化策略存在的不可能三角。容量瓶颈与市场的流动性息息相关。跨交易所套利在规模问题上表现的尤其明显。在盘口撮合交易的机制下,交易的规模越大,价格对交易者越不利——买入量越大,成交均价往往越高;卖出量越大,成交均价往往越低,这也进一步扩大了上述的「无套利区间」。而在跨交易所套利中,体现为必须适应流动性更差一方的交易所的成交量限制,因为流动性更差的交易所在规模方面,对收益的侵蚀更大。 4、交易所风险 交易所存在风险,这一点在数字货币市场比传统市场表现更明显。交易所风险不止是「跑路风险」,交易所本身的技术能力和应变能力也成为广泛存在的风险来源。例如在价格剧烈波动时,交易所有可能停止盘口交易,也有可能停止转币提币,这将直接导致无法完成低买高卖,在没有调查清楚这些风险的情况下,直接进行套利的第一腿交易,然后才发现套利交易无法进行,这就使得交易必须停止,而平掉仓位的代价,往往不小。 常规风险规避 在实际的操作中,针对以上的几个困难之处,可以采取一些措施来预防: 1、套利空间 当价差没有超出无套利空间时,最明智的做法当然是放弃跨交易所套利。 2、价格波动 通过同时建仓规避价格波动。这一解决方案需要保证第二腿交易的交易所可以使用现货杠杆交易,并且在第二腿交易的交易所留有足够的保证金。需要提示的是,此处存在爆仓风险——在交易所使用准备金进行杠杆卖出时,由于价格剧烈波动而触及了杠杆仓位的止损线时,就将爆仓,并且损失会远远超出跨交易所套利的收益。 3、流动性问题 规避流动性问题的最好方式就是提前调查可成交的大致数量。规模越大,无套利区间就越宽,实现跨交易所套利就越难,毕竟是免费的午餐,想要吃上总不能太容易。 4、交易所 交易所风险往往是考验投资者经验的一点。因此也需要告诫投资者,在数字货币市场投资务必审慎选择交易所,尽量不要去小交易所进行交易。在交易之前,务必学习交易机制,充币提币的方法和限制,减少这一风险的发生。 期现套利 基本理论 期现套利的原理是利用期货价格与现货价格当前不一致,但未来一定会收敛的原理,进行套利。当现货价格低而期货价格高时,买入现货卖出期货,并适时平仓;当现货价格高而期货价格低时,卖出现货买入期货,并适时平仓。 通过一个例子进行说明,例如当前在 OKEx 平台,现货比特币的价格为 10000 USD,而 2020 年 6 月底到期的期货价格为 10100 USD,其间存在 1% 的价差,那么此时就可以买入现货比特币,并卖出期货。 策略盈利影响因素 期现套利在理论上与跨交易所套利一样,属于无风险套利,尤其是升水合约套利,在实操中几乎可以说是无风险的。但其收益依然会受到一些因素的影响。 1、无套利区间 与跨交易所套利一样,期现套利也存在无套利区间。但由于期现套利一般在同一家交易所完成,所以价格波动对期现套利造成的影响一般不大。 2、交易所风险 期现套利交易往往在大跌或大涨时会出现利润丰厚的交易,但同样转瞬即逝。在价格大幅度变化时,许多机制较成熟的交易所会采取限制交易价格的方式,来防止价格过度波动,伤害投资者。例如价格暴涨,交易所有可能会限制卖出价格,使成交价不过于高,引发连环爆仓,价格暴跌则反之。但这一机制就有可能限制期现套利的交易机会。 3、基差不收敛风险 基差会收敛,且必然收敛,但具体何时开始收敛,没有人能确定。对于普通投资者而言,将期现套利组合持有到期货到期,就绝对可以套取这部分收益,但对于机构而言,由于存在着资金的期限,簿记的需要等等因素,一旦基差在某个期间发生了意想不到的变化,使账户浮亏,也有可能会带来比较大的麻烦。 跨期套利 基本理论 跨期套利在期现套利的基础上更进一步,两腿交易都是期货,一腿交易近期期货,一腿交易远期期货。跨期套利比期现套利更加复杂,因为跨期套利缺少了一个关键时间点,期货到期日。 对期现套利而言,由于只有一腿是期货,因此整个投资组合存在唯一的到期日,并且在到期的时候,不论之前基差是正还是负,它必然收敛为 0。因此,期现套利天然存在一个波动的枢纽,也就是 0。一般来说,不会在基差大于 0 时进行期现反套,也不会在基差小于 0 时进行期现正套,就是由于基差必然收敛至 0 的缘故。 但跨期套利不同。由于两腿交易都是期货,因此跨期套利存在两个到期日,在近期期货到期时,投资组合就需要调整——或许是平仓,或许是移仓换月。而在近期期货到期时,远期期货与近期期货的价差就完全有可能不是 0。前文提到,金融期货合约基差往往反映的是市场情绪的高低,近期期货和远期期货的价差也可以做类似的指标——情绪低落时价差为负(贴水),情绪为正时价差为正(升水),都完全有可能。 而这一特性就导致了跨期套利组合缺乏一个关键的枢纽。当价差是+1% 时,不能说它一定会回到 0%,当价差是-2% 时,同样不能说它一定会回到 0%。因此,在做跨期套利时,方向的判断是非常危险的,往往做跨期套利策略会采用网格交易的方法,做价差的波动。 相比前面两种套利策略,跨期套利在数字货币市场得到的应用更加广泛。但跨期套利策略对极端行情的敏感性比前两种要强很多,因此对风控也提出了更高的要求。跨期套利的执行细节与风险控制冗长繁杂,在后续的文章里将进行详细讲解。 策略盈利影响因素 除了策略相对复杂之外,跨期套利还存在一些风险因素: 1、数据质量 跨期套利对交易所的行情数据质量,API 稳定性,交易延迟等等方面,跨期套利也有比较高的要求。任何一个环节出现问题,都有可能导致交易异常。并且,跨期套利涉及两腿交易,因此交易异常一旦导致单边成交,将使投资组合暴露在较大的风险中。 2、杠杆控制 跨期套利时,由于价差的波动一般情况下不会太大,为了增厚利润,往往会采用较高倍数的杠杆。但金融数据具有「尖峰厚尾」的特性——极端情况会普遍发生,因此,采用高倍杠杆很有可能导致强制平仓。 3、流动性风险 跨期套利的盈利与亏损往往就发生在价差细微的变化中,对于流动性较差的币,盘口价格与实际成交的价格有可能存在较大的差异,这就将跨期套利的可行币种限定在比较小的范围内。 4、移仓换月风险 跨期套利的仓位在近期合约到期之后,需要进行移仓换月,把当前的仓位平仓,重新开下个月的仓位,而这时由于不同合约之间基差的不一致,就很有可能导致亏损,实际上,跨期套利很大一部分亏损都是由移仓换月不平滑导致的。 常规风险规避 对于跨期套利的上述种种风险,应进行如下的应对: 1、交易所风险 选择靠谱的交易所。目前为止在数字货币市场能够跑通跨期套利的交易所其实只有 OKEx 一家。但实际上 OKEx 的 API 服务也并不尽善尽美,在某些时候依然会出现问题,故对程序的稳健性有更高的要求。 2、杠杆控制 杠杆倍数的选择涉及风险与收益的权衡,一般情况下,对跨期套利不建议上 2 倍以上的杠杆,毕竟活下来最重要。不过,由于价差在不同的币种之间是不一样的,波动相对较小的比特币,价差波动也会比较平缓,而其他币种则有可能非常剧烈,因此在波动较小的币种稍微放大杠杆,在波动较大的币种放小杠杆,是比较明智的措施。 3、流动性风险 选择流动性最好的币种。目前看来,在 OKEx 平台,除了 BTC,ETH 和 EOS 的合约之外,其他几种币的合约流动性对于跨期交易来说都不太够,一般情况下做这三个品种已经足够。 4、移仓换月风险 移仓换月风险最简单有效的规避方法就是:选择期限尽量长的合约,通过减少移仓换月的次数来减少风险。并且,在接近移仓换月日前的一段时间,尽量不做增加仓位的操作。 CTA 策略 基本理论 CTA 策略,英文直译叫管理期货类策略,不过根据策略的思路,一般将 CTA 策略更细分为两类:趋势类策略和震荡类策略。趋势和震荡两类策略在策略设计的思路上呈现明显的分歧:趋势类策略认为,行情会延续,学术上称为动量(momentum), 而震荡类策略认为,行情会发生均值回归,学术上称为反转(reversal)。 用最简单的技术指标就可以构造 CTA 策略。以布林线为例,趋势策略在价格突破上轨时做多,在价格突破下轨时做空;震荡策略则反之,在价格突破上轨时做空,在价格突破下轨时做多。 趋势策略和震荡策略的思路不同,因此适用的标的也不一致。对上文所举的跨期套利类策略,针对价差,通常使用震荡策略的思路,因为价差一般情况下不会产生一去不回的趋势;对于比特币来说,通常使用趋势类策略,因为趋势时常发生。

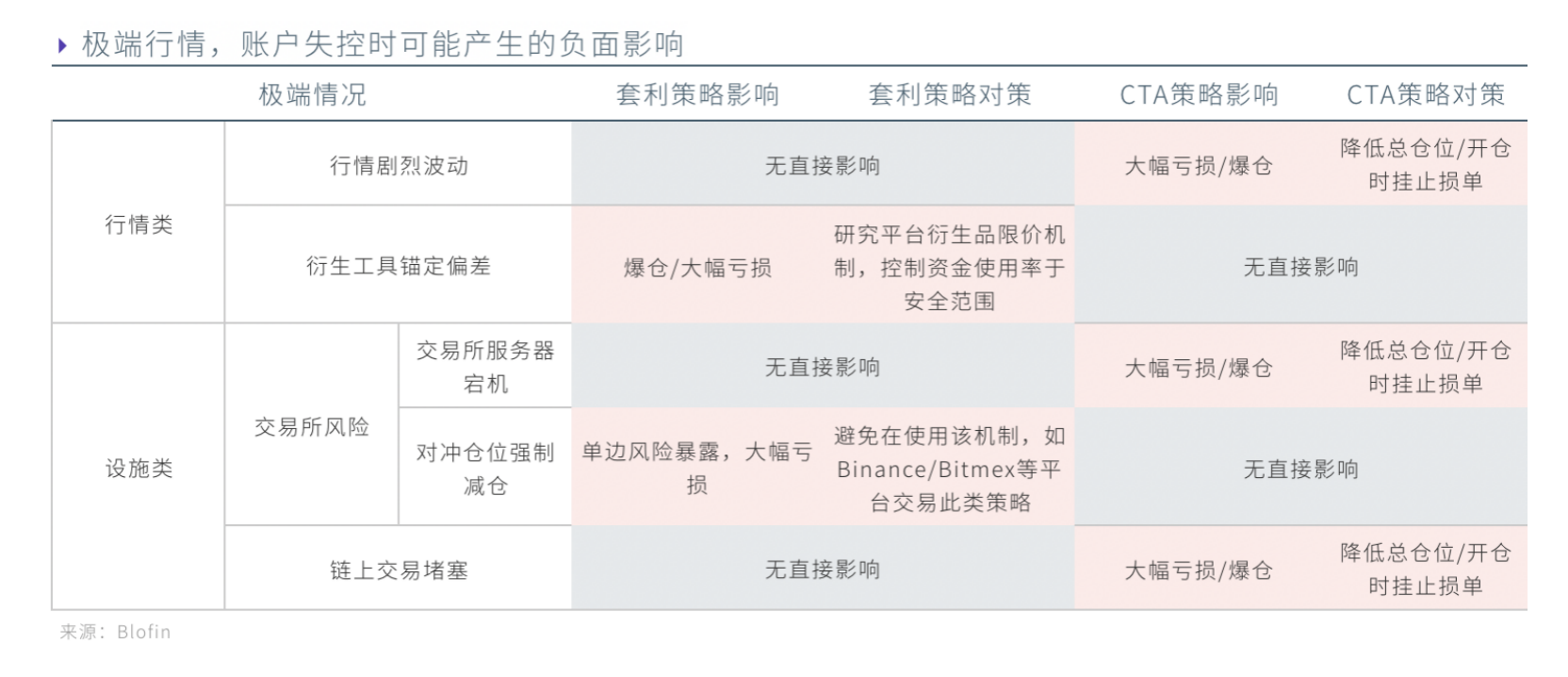

策略盈利影响因素 CTA 策略其实大同小异,甚至可以从数学上得出一个推论:CTA 策略其实差别不大,通过调整参数,一个简单的策略也可以达到复杂策略的效果。因此,选择看起来非常花哨的策略,其实并没有太大的意义。对于 CTA 策略来说,最重要的因素有两个: 止损机制 当行情与预期方向偏离,CTA 策略本身是不带有止损的。因此,为 CTA 策略加上止损机制就异常重要。 由于 CTA 策略开仓相对比较频繁,并且胜率通常不高,因此,设定合适的止损策略,保证发生亏损时不至于损失太多,发生盈利时可以尽量保留利润,是 CTA 策略最核心的部分。而止损策略的设置与其说是一种创造性的策略,不如说是由参数组合而成的机制。止损思路的变化种类并不多,因为说到底,止损就是用收益去换风险:把获取收益的可能性降低,同时把亏损的可能性也降低。相比之下,每一种止损思路使用何种参数,反而会很大程度上影响止损的结果。 动态模型 动态模型实践上为根据近期数据更新策略参数。前文提到,简单 CTA 策略可以通过改变参数,实现与复杂 CTA 策略相近的效果。此外,对单个投资标的而言,在不同的时间段内,行情表现是不一致的,因此如果一直使用同一组参数,势必会导致参数失效,策略失灵。 参数更新是 CTA 策略的另一个重中之重。整个量化策略涉及的所有参数分为两类:参数和超参数。「参数」特指策略本身涉及的参数,比如布林线的轨道多宽,均线的移动平均时间多长等等,而「超参数」往往指策略多久更新一次参数,或「参数」的取值范围有多大等等。一般而言,超参数会根据情况进行小范围的回测或直接人为设定,而参数,为避免过拟合,则需要进行滚动的外推回测才能够得到。而由于涉及了大量的参数,CTA 策略在实践中往往需要在历史数据上进行大规模的模拟,其中较复杂的策略也对高性能运算提出了比较高的要求。 极端情况的影响与应对 极端情况下,行情可能顺着想象的方向走,但也可能相反。大概率的,此时很可能短暂失去对自己的账户和仓位的控制权。因此,为了保证量化策略的安全性,长久地活在市场里,需要防范于未然。

套利策略 套利策略的最大风险有二:其一为利差向不利方向运行,其二是单边风险暴露。不幸的是,这两者均可能在极端情况下发生。 对于第一种风险,如果不妥善处理,衍生工具的价格锚定失败很可能导致维持保证金低于零从而被强制平仓,历史上此类事件时有出现,使用高杠杆进行跨期套利交易时此类风险尤其不能忽略。解决方法也比较简单,以 OKEx 为例,其通过一定的机制保证了合约价格不得偏离指数价格 15%,这意味着近月远月合约价差最多 30%。也就是说,总体仓位使用三倍杠杆基本可以免除因锚定失败而爆仓的可能。其他的平台也有类似的规定,在进行此类交易前有必要仔细研究相关产品的交易规则,将杠杆率控制在安全范围内。 对于第二种风险,虽然可以实时监控并且维持总体账户平衡,但是考虑到发生极端行情时,交易所 API 大概率无法正常访问,所以这一方法无法使用。比较合理的办法是避免在采用此类交易规则的交易所持有头寸。 CTA 策略 对于 CTA 策略,极端情况下的影响和解决方案就简单得多。数字资产行业是个波动性非常高的市场,正因为如此,也出于安全起见,建议不用再使用杠杆工具去增加持仓的波动性。此外,为了防止极端行情下账户失控无法访问,止损单最好采用条件单的形式,主流交易所均支持这一止损形式。 —- 编译者/作者:Blofin 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

数字资产量化市场中如何提升反脆弱性?CTA 管理期货类策略了解一下

2020-03-16 Blofin 来源:链闻

LOADING...

相关阅读:

- 富达发表比特币投资论文2020-07-31

- 该骨折模型表明XRP可能很快会增加抛物线2020-07-31

- 于嘉硕:7.31比特币高位震荡,太子以太坊不断破高2020-07-31

- 八哥论币:7.31比特币行情分析支撑强劲维持回调做多思路不变2020-07-31

- 币圈策略师:7.31比特币行情分析以及操作点位2020-07-31

图 2.1 趋势类 CTA 策略

图 2.1 趋势类 CTA 策略 图 3.1 极端情况对不同策略的影响和应对方式

图 3.1 极端情况对不同策略的影响和应对方式