作者:三哥Joker 在传统金融市场上,有这样一种投资策略“全天候投资策略”。这是桥水基金创始人得以成功致胜的法宝。 所谓全天候投资策略,并不说全天候高频交易,而是说,这个策略已经为将来可能出现的各种风险做好了准备,意即全天候无忧。 首先不必担心风险敞口,因为风险敞口已经事先设置了对冲;也不必担心会错过市场上涨,因为这个策略总是满仓操作。 这套策略的核心逻辑是:使我们遭受损失的,一定是那些预料之外的、所谓的“黑天鹅”事件,要避免风险,并不是依靠预测市场,而是依靠针对各种潜在的“意外”,提前做好准备。 而如何实现这套策略,就要依靠“美林投资时钟”。

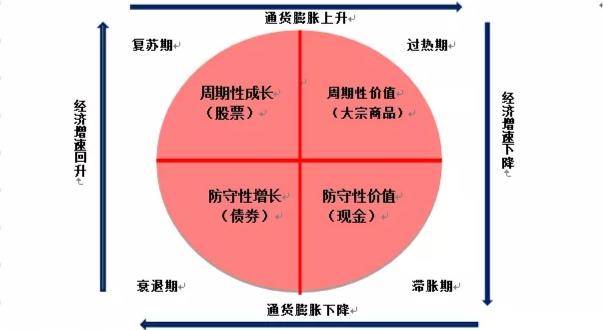

现代经济体系有两个主要驱动力,货币政策(利息和通胀)和经济发展(GDP增速) 。美林时钟把经济周期分为复苏、过热、滞胀和衰退四个阶段,并通过在不同阶段进行相关的资产配置来获取最优的投资收益。 据美林投资时钟,一个理性的投资人应该在经济复苏期配置股票,在过热期配置大宗商品,在滞涨期持有现金,而在衰退期持有债券。 周期的魅力,构建数字货币投资时钟 数字资产拥有复杂的属性,受商业、金融、技术、政治等多维度影响。那么是否数字货币的投资可以套用投资时钟呢?笔者认为可以部分适用,我们来尝试嵌套一下。 因为不存在货币政策、财政政策等因素,我们可以将美林时钟里的“通胀因子”置换成“情绪因子”。因为情绪由恐慌转为贪婪,表现为资金流入,能起到类似通胀的效果。 将“经济因子”置换成“技术进步和应用因子”,这代表技术发展以及行业增长。随着区块链技术以及行业的发展,这两个因子可以动态调整。 基于这样的逻辑,一个理性的经济人,在投资数字货币时应在情绪转暖时配置应用类或者具体项目类的Token(类似股票);在情绪指标持续处于贪婪阶段时,配置底层平台或者社区类Token(类大宗商品);在市场情绪恐慌时,可以采取法币借贷策略,收购低估的优秀项目;在持续恐慌阶段,可以持有类似债券的Staking。 长周期来看,数字货币市场很传统资本市场都有着很大的相似性。 首先,投资收益绝大部分来自市场的β,而不是某个机构的α。在股票市场上,某些机构可能短期获得超高的α收益,长期下来,都会被平均。所以抓住市场的宏观结构比投进几个头部项目要重要。 其次,加密货币市场的周期轮动逻辑跟传统资本市场并无本质不同,只是坐标体系和运动方向需要修正。 最后,加密货币同样体现出传统资本市场的股/债/商品的特性,所以,加密货币资产的配置不应脱离传统资产管理/资产配置的框架,应该融入并提升整体资产组合的表现。 当前制约数字货币发展的关键点 1.首先是货币层面。当前,数字货币无法跟法币一样实现大规模流通,但匿名和隐私是很大的需求,大市值匿名币值得作为配置方向之一。 2.其次是底层基础设施层面。从投资主题和技术看,以太坊始终是区块链基础设施的引领者;存量市场的生态很难建立,许多公链项目会因为找不到突破口而长期推迟上线或死亡,比如Perlin;扩容项目的代币价值捕获成为问题,比如Celer;跨链项目依旧值得期待,但谈Web3.0为时尚早; 3.最后是应用层面与中间件。投资中间件的前提是智能合约平台确实能得到拓展。而应用层新的故事和主题依旧围绕去中心化和流量,但应用代币的价值捕获始终是个问题。 本文来源:区块掘金者 —- 编译者/作者:区块掘金者 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

全天候投资策略,构建数字货币的美林时钟

2020-03-30 区块掘金者 来源:火星财经

LOADING...

相关阅读:

- 纽约法院命令Longfin在区块链枢纽引发证券欺诈后向投资者支付2.23亿美元2020-08-01

- 智华谈币:数字货币投资市场凌晨与你对话七年投资经验助你登顶高峰2020-07-31

- 【三九读西风】他写给吸毒表妹的一封信...2020-07-31

- 富达发表比特币投资论文2020-07-31

- 7.31币圈达人陆淼:比特币月线收官在即多空转换频繁反复该怎么赚到钱2020-07-31