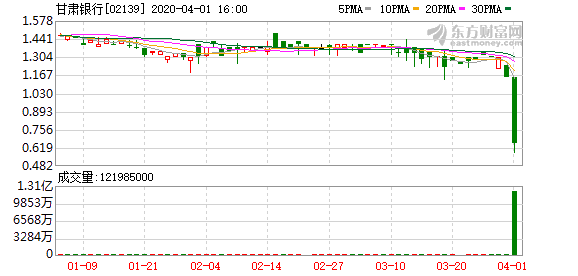

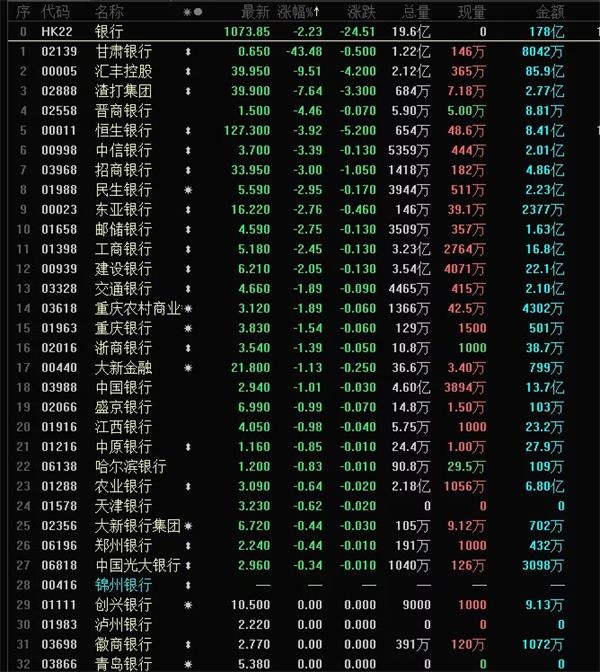

4月1日,港股上市银行甘肃银行(02139,HK)突然大幅下挫,跌破1港元/股,创下历史新低,截至收盘,该行收于0.65港元/股,市净率低至0.24倍。 市场人士担心,甘肃银行大幅下挫会不会成为第二个锦州银行?实际上,券商中国记者了解到,甘肃银行股价暴跌系该行股票被金融机构平仓抛售,继而引发恐慌才导致大幅下跌。 据了解,为了增强该行的资本实力,该行目前正在酝酿定增50亿股的募资计划,全部用于补充核心一级资本,从而增强抵御风险的能力。 与此同时,当天,除了甘肃银行,港股的银行板块几乎集体下跌,外资银行汇丰控股(00005)、渣打集团(02888)因为取消分红派息和暂停回购,大幅下跌,而内地银行包括中信银行(00998,HK)、晋商银行(02558,HK)、招商银行(03968,HK)、民生银行(01988,HK)等均出现下跌。 4月1日晚间,甘肃银行回应券商中国记者称,股价下跌的原因,一方面系港股汇丰控股等暂停分红派息,带动港股银行下跌;另一方面,由于相关股东出于融资目的,将甘肃银行H股质押给金融机构,为履行相关融资安排义务,相关股东质押的H股被强制出售,导致股价和交易量大幅波动。此外,目前甘肃银行经营正常,发展稳定,没有任何未披露内幕信息。 甘肃银行一天暴跌43% 4月1日,市场给甘肃银行开了一个大玩笑。 当天,甘肃银行以1.15元/股开盘,股价运行一直较为平稳,直到下午14时28分,开始出现连续跳水并跌破1港元/股,最低跌至0.58港元/股。后续,甘肃银行股价有所回升,截至收盘,股价收于0.65港元/股,全天下跌43.48%。  甘肃银行到底怎么了,会是第二个锦州银行吗?成为目前市场最大的疑问和担心。 据券商中国记者了解,甘肃银行股价大幅下跌,主要是有投资者与金融机构沟通破裂,最终引发金融机构强行平仓引发市场恐慌,进而出现大幅下跌。 “港股的很多银行本身就缺乏流动性,如果遭遇金融机构强行大量平仓,肯定会出现大跌,但现在的股价可以说已经是有一个比较好的安全边际了。”熟悉港股的某银行人士表示。 3月30日,甘肃银行发布2019年业绩报告。2019年营业收入72.33亿元,同比下降18.5%;净利润5.11亿元,同比下降85.2%。 甘肃银行表示,2019年是该行发展历程中困难最多、压力最大的一年,但全行上下凝心聚力、迎难而上、爬坡过坎,经受住了市场的严峻考验和大浪淘沙。 财报显示,截至2019年末,甘肃银行的总资产为3350.45亿元,同比增长2%;客户贷款及垫款总额为1704.49亿元,同比增长6%;客户存款总额为2369亿元,同比增长12.4%。 在资产端,该行贷款总额1704.49亿元,较上年末增长95.64亿元,增幅5.94%。而零售贷款余额达到342.66亿元,较上年末增长62.41亿元,增幅达到22.27%,远远高于各项贷款整体增幅,占贷款总额的比率也由上年末的17.4%提升至20.1%。 实际上,甘肃银行也在积极推进零售业务发展,2019年11月,该行正式开办信用卡业务,至2019年末实现发卡2.8万张,成功建立了信用卡经营和运营体系。 截至2019年末,甘肃银行核心一级资本充足率、一级资本充足率与资本充足率分别为9.92%、9.92%和11.83%。 3月30日,甘肃银行还披露,董事会通过相关议案,拟非公开发行不超过37.5亿股内资股和不超过12.5亿股H股,合计50亿股,用于补充该行的核心一级资本,以增强资本实力。 业内人士认为,尽管甘肃银行目前定增的对象和价格都还不明朗,但是该行最新的每股净资产为2.73港元,目前的0.65港元/股价格有着较大的安全边际。 港股银行集体下跌 实际上,当天港股的银行板块除了极少数几家银行外,其他银行股几乎全线下跌。 4月1日,先是汇丰控股宣布,公司董事会获得英伦银行透过审慎监管局发出的书面通知,要求汇丰取消派发2019年第四次股息。 汇丰控股表示,当前局势极不明朗,难以评估疫情的持续期及影响,因此董事会在讨论审慎监管局的书面要求后,决定取消原定于4月14日派发的第四次股息(每股普通股0.21美元),并在2020年底前暂停派发所有普通股的季度或中期股息,也不会进行任何普通股的回购。 受取消派息消息影响,投资者纷纷用脚投票,汇丰控股早盘大幅低开,报收39.95港元/股,下跌9.51%。  与汇丰控股类似,渣打集团也发布了撤销分红派息暂停回购的消息,渣打集团当天大幅下跌7.64%,报收39.9港元/股。 记者注意到,4月1日,除了外资银行下跌,来自内地的银行在港股市场也不能幸免。 当天仅广州农商行(01551,HK)和新上市的贵州银行(06199,HK)没有出现下跌,其余的晋商银行、中信银行、招商银行、民生银行、工商银行、建设银行、交通银行、重庆农商行等20余家银行均出现不同程度的下跌。  不过,锦州银行在上述下跌银行序列之外,锦州银行由于重大资产重组细节待刊发,4月1日申请了停牌。 资料显示,锦州银行成立于1997年1月,总部位于辽宁省锦州市,于2015年12月在港交所主板挂牌上市,注册资本为77.82亿元。该行曾因延期披露2018年年报、核数师离职等一系列风波,引起市场广泛关注。 3月31日,锦州银行发布2019年未经审核年度业绩。该行2019年实现经营收入232.45亿元,同比增长9.2%;净利润亏损11.25亿元,这是该行净利润连续第二年亏损,但是亏损幅度减缓,2018年归母净利润亏损45.93亿元。 资产质量方面,2017年以前,该行不良率徘徊于1%左右,2018年该行不良资产风险加速暴露,截至2018年末不良率升至4.99%,截至2019年末不良率进一步升高到6.52%,拨备覆盖率127.28%,低于监管要求。 (文章来源:券商中国) (责任编辑:DF380) 本文来源:券商中国 —- 编译者/作者:券商中国 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

银行股也闪崩,一天暴跌43%!净利下滑85%!发生了什么?

2020-04-02 券商中国 来源:火星财经

LOADING...

相关阅读:

- 区块链咬人:美元的下跌,以太的赚钱者和Coinbase的考虑2020-08-01

- 日本银行(BoJ)任命其高级经济学家为监督数字日元的新负责人2020-07-31

- 【链得得早报】美国OCC代理署长:区块链优于美国目前依赖银行的支付2020-07-31

- 美国银行获得加密货币托管权,但即时需求激增的可能性不大2020-07-31

- 英格兰银行建立支付网络以支持潜在的数字英镑2020-07-30