新冠疫情正在全球肆虐,目前除了东亚以外,疫情在各国都仍处于快速扩散状态,虽然各国政府使尽浑身解数,但没人知道何时可以控制疫情。对于大部分没有得病的人来说,比病毒更可怕的是,疫情导致的严重经济和金融危机在疫情之后把我们带往。有些区块链从业者甚至因为技术帮不上忙,开始怀疑起了自己区块链生涯的意义。

图:MetaCartel成员PeterPan在推特上怀疑区块链的意义,并表示准备完全离开以太坊社区和数字货币 相信有这种怀疑情绪的从业者不仅仅是PeterPan一人,在生命威胁和资产暴跌的双重打击之下,国内外社区的士气都比较低落,大家都在问自己:区块链到底能做什么? 作为一个DeFi从业者和投资者,我反而丝毫没有怀疑,甚至还充满信心,不仅为人类终将战胜疫情而充满信心,更为DeFi能够帮助遭受危机伤害的人而充满信心,其实,更乐观的来说,疫情造成的经济和金融危机不仅不会影响DeFi,甚至可能成为引爆DeFi的重要契机。 先为各位分析一下疫情可能导致的经济和金融危机后果 后果一,美元需求激增,投资者抛售资产换美元 自从疫情在全球各地爆发之后,企业和投资者担心新冠病毒在全球蔓延导致经济停滞,因而寻求流动性最强的货币。金融市场掀起了无差别抛售潮,股票、黄金、外汇、大宗商品、发达国家及新兴市场债券统统遭抛售,兑换美元以求避险,虽然美联储已经紧急将利率降至零,并启动了新的债券购买计划,但反应美元汇率的美元指数仍然迅速走高冲破100。其他央行也采取了类似措施,但迄今为止,这些举措未能遏制流动性紧张和市场恐慌。美元指数仍然保持在高位。 后果二,本币贬值压力,各国采取严格资本管制 资本市场上,投资者纷纷抛售各国货币资产以套现美元避险,一时间英镑,欧元,澳元,新加坡元,瑞典克朗等主要国际货币都相对美元贬值,而泰国,南非,墨西哥,土耳其,埃及等发展中国家的货币更是大幅贬值,显示出投资者对这些国家经济的担心。依赖外部融资的国家可能面临资本流入突然停止和市场无序的状况,从而实施临时的资本流动管理措施,例如埃及政府最近开始实行资本管制措施,限制民众用本币兑换美元。在疫情的压力下,甚至连资本自由流动的旗手,国际货币基金组织,对于主权国家的资本管制政策的态度都有所松动,在IMF新的《综合政策框架》中,已经提出可以容忍主权国家对资本流动的临时限制。 后果三,经济萧条,主要经济体将长期保持低利率甚至零利率 由于担忧疫情冲击经济,自3月初以来,加拿大、新西兰、澳大利亚、英国、埃及等30多个国家央行宣布降息,而美联储更是一步到位,一次性打光所有子弹,直接下调100个基点,将联邦基金利率降至0-0.25%的历史低位。如果仍然无法缓解市场的流动性恐慌,或者为了在疫情之后的萧条时期刺激经济增长,美联储和其他国家的央行甚至可能采取负利率手段。这将对全球资本市场造成长期结构性影响。 后果四,全社会风险偏好大幅下降,储蓄成为重要生活方式 根据历史经验,在发生大型灾难和经济危机之后,投资者的风险偏好将大幅下降,各类资本性支出也将随之大幅下降,而普通消费者的非必要性生活开支也将随之大幅下降,全社会的储蓄率会大幅提高,尤其是欧美国家的民众的消费观念将发生彻底改变,很多月光族将不得不节衣缩食,量入为出,从信用卡生活方式转变为储蓄卡生活方式。 后果五,经济+金融危机,发展中国家银行濒临破产 历次大型金融危机都导致成批金融机构破产,其中不乏各类银行,1997年的亚洲金融危机之后,大批东南亚的银行破产,导致很多老百姓的储蓄血本无归。此次疫情危机已经斩断了国际供应链以及货物和服务贸易,疫情之后,很多跨国企业也将重新思考自己的供应链策略,可能会导致很多生产能力离开发展中国家,重新回到欧美。这将导致出口导向性国家的大量企业破产,同时,也会导致这些国家的汇率继续贬值,抬高这些国家的外债负担。银行将从资产端和负债端两头受压,稍微脆弱点的银行就会破产,并导致系统性风险。 以上危机后果将重创全球经济,尤其是出口导向的发展中国家。而在区块链上的DeFi,则会因其特殊属性和功能,而异军突起,并针锋相对的战胜危机,帮助更多人应对甚至摆脱危机影响,成为克服危机的“特效药”。 第一原因,避险美元涌入中心化稳定币,潜在理财需求引爆DeFi借贷 各类中心化美元稳定币总量在疫情期间随着市场避险需求而水涨船高,据统计,仅在3月内,各类中心化稳定币市值就增加约21亿美元,总计达到80亿美元,而且目前来看,增发速度仍然在加剧。增发的需求既有来自于抄底BTC的投机需求,也有很多来自于通过专门渠道用其他货币购买美元并兑换为各类美元稳定币的民间避险需求,例如,有大量美元曾经以应收票据的方式在外贸环节中产生,帮助资本管制国家的资金出海,最近因为疫情,国际贸易受阻,这些日常的美元流通需求中的一小部分就涌向了各类美元稳定币。

图:各类稳定币发行总量 随着稳定币存量继续增加,闲置的大量中心化美元稳定币存在巨大理财需求,这些稳定币绝大部分是在以太坊上发行的ERC20代币,比如USDT和USDC,可以直接在现有的DeFi协议内借贷生息和交易。而越来越多的DeFi协议也意识到了中心化稳定币的理财需求,主流的DeFi借贷应用Compound,Lendf,Aave,dydx中最近都开始支持各类中心化的美元稳定币借贷服务。目前,进入DeFi借贷的中心化稳定币总额尚不足1.5亿美元,随着各类稳定币持有者意识到DeFi借贷的流动性优势和安全优势,未来将有大量中心化稳定币进入DeFi借贷理财生息。

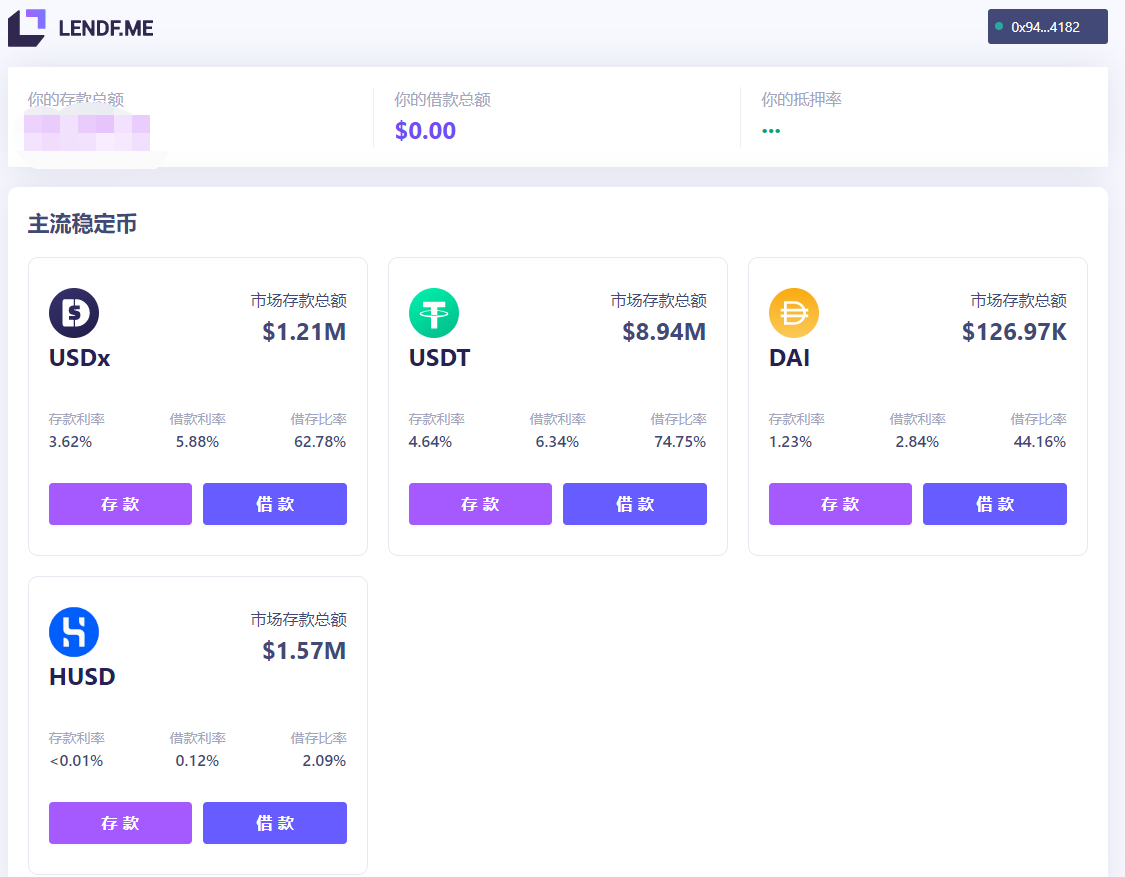

图:Lendf上的各类稳定币借贷 第二原因,DeFi支付和交易将成为资本管制国家的绿色通道 虽然资本管制是出于保护金融稳定的需求,但的确严重影响了企业和个人的正常交易和投资需求,尤其是在一些金融基础设施较为落后的国家,比如埃及和越南,资本管制将使得国民无法使用国际性的金融基础设施,而本国的金融基础设施又不够完善,甚至无法提供可靠的基本金融服务,比如跨境转账和金融资产交易。而DeFi的无国界和抗审查的特征,使得受管制国家的用户可以使用DeFi进行跨境和境内的支付和交易,甚至还可以投资DeFi合成资产参与国际金融市场。

图:Tokenlon去中心化交易所上的USDT交易选项 第三原因,大量零利率资金将兑换成稳定币进入DeFi进行利差套利 各国的低利率和零利率政策将保持相当长时间,甚至负利率政策也会推出。会有不少套利者选择在银行贷款和DeFi存款之间进行利差套利,而且DeFi市场的高度流动性和安全性,使得类似的套利策略近乎无风险,这将吸引大量资金从银行流出,通过稳定币进入DeFi市场。 除此以外,疫情之后,国际资本市场将会随着国际供应链一起深度重构,而相关发展中国家的资本管制政策也会继续加码,因此,在一个去全球化的新常态中,发展中国家和发达国家之间的利差会越来越大,无边界的DeFi将成为国际套利资本进行跨境利差套利的最佳工具。

图:DeFi借贷应用中各稳定币存款余额和利率水平 第四原因,用户会发现DeFi储蓄比银行更安全,收益更高,更灵活 疫情之后,本已脆弱的发展中国家的金融系统将会更加脆弱,普通民众存在当地银行的存款随时可能随之灰飞烟灭,疫情期间,印度第四大民营银行Yes Bank宣告破产,导致数百万客户的存款处于危险境地,类似的情况未来将在发展中国家频繁出现。届时,发展中国家的民众将会发现,将钱存在银行并不安全,而购买稳定币存在DeFi中,不仅安全,还可以规避当地货币的贬值风险。 最近,已经有不少项目开始提供DeFi出入金和储蓄服务,Dharma从今年开始为部分国家用户提供免费出入金+Compound存款生息+支付的一站式DeFi服务,用户可以通过Dharma钱包直接用银行存款购买DAI或者USDC,然后存入Compound。Dharma的服务不仅比银行安全,比银行利息高,连UI/UX都做得比银行好,对普通储蓄用户会有很强吸引力。 看到DeFi储蓄+支付的机会的不仅只有Dharma,创业项目Dipole针对东南亚国家的分布式太阳能市场推出了稳定币售电和DeFi储蓄服务,在Dipole接入的OTC上,用户直接用本地货币购买包括Dai在内的各类稳定币,并自己选择存入不同的DeFi借贷协议中生息,在需要付电费的时候,就用稳定币支付,对于售电用户来说,购电用户支付的稳定币电费将自动存入DeFi借贷中生息,大幅提高购电和售电双方的资金利用效率。

图:Dipole的产品界面 根据以上新趋势,以下方向的DeFi项目将在此次危机中之中率先崛起。 1,稳定币出入金 以简单方便的方式提供低成本的稳定币和法币兑换服务,例如Dharma,通过接入第三方入金服务Wyre,用户可以以0成本直接用银行卡购买USDC和DAI。不过Dharma服务的地区覆盖仍然有大量空白,并且不能购买主流稳定币USDT,而且入金之后,只能选择Compound理财。 2,稳定币理财 帮助用户管理链上稳定币资产,并且提供包括借贷生息,流动性生息在内的多种低风险浮动利率或者固定利率理财服务,目前主流DeFi借贷应用都已经提供类似服务,不过做的最好的是中国的Lendf,提供包括USDT在内的多种稳定币理财服务,在Lendf上稳定币存款余额已经超过Compound。 3,稳定币支付/收款 通过二维码、短信等便捷的方式帮助用户将DeFi协议内的理财资产直接支付给收款方的合约地址。例如Dipole在东南亚提供的电费支付收款服务。 4,社区互助 以DAO的方式实现用户之间的资金互助,帮助无法获得信用支持和社会保障的非正式就业人群获得类似保险的资金互助服务,参与对象可以采取链下治理+链上治理相结合的方式确保资金投放和回收的正确执行,并且解决纠纷。互助资金可以直接存入DeFi理财协议生息,确保资金的高效利用,并且避免传统中心化社区互助组织管理人滥用互助资金的问题。 5,固收资产流动性工具 通过链下+链上结合的资产清算、保全和报价,为包括债券、银行定期储蓄、ABS在内的各种传统固收资产提供链上抵押贴现的DeFi服务,帮助小微企业和发展中国家资产获得融资,并为DeFi中的稳定币提供风险可控高息收益。目前已经有DeFi项目开始尝试类似服务,比如房地产代币化项目RealT,用户可以通过RealT投资代币化的房地产项目股权份额,获得部分租金收益。不过RealT并没有解决类似项目最重要的问题,如何保证链下租金现金流的持续性,以及如何保全链下资产。

图:RealT的在融资房产固收项目 结论 每一次的大型危机之后,都会摧毁某些旧的产业生态,新的业态将从废墟中诞生。上一次Sars危机直接催生了疫情之后网购行业的繁荣,08年金融之后,很多大型金融机构受伤严重,给了互联网金融放手成长的机会,而这一次疫情,病毒感染者和死者数量将远超Sars,导致的经济危机和金融危机的广度和深度也将超过08年金融危机,危机之后带来的市场新需求也势必超过以往。DeFi,作为建立在下一代互联网上的下一代金融基础设施,将在这次史无前例的全球化疫情+经济危机之后,正式登堂入室,成为主流,为全世界人类提供真正普惠,安全,可信,合理的金融服务。 —- 编译者/作者:曹寅 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

曹寅:疫情将引爆DeFi的4个原因

2020-04-02 曹寅 来源:区块链网络

- 上一篇:通过DeFi协议了解流动性

- 下一篇:面对经济危机,备战IPFS挖矿才是王道!

LOADING...

相关阅读:

- 为什么此DeFi交换是以太坊ERC-20代币的单程票?2020-08-01

- 月线收官之战BTC2020-08-01

- 区块链咬人:美元的下跌,以太的赚钱者和Coinbase的考虑2020-08-01

- 这个牛市甚至比怪兽2017集会更疯狂2020-08-01

- 2020年7月31日的比特币新闻综述2020-08-01