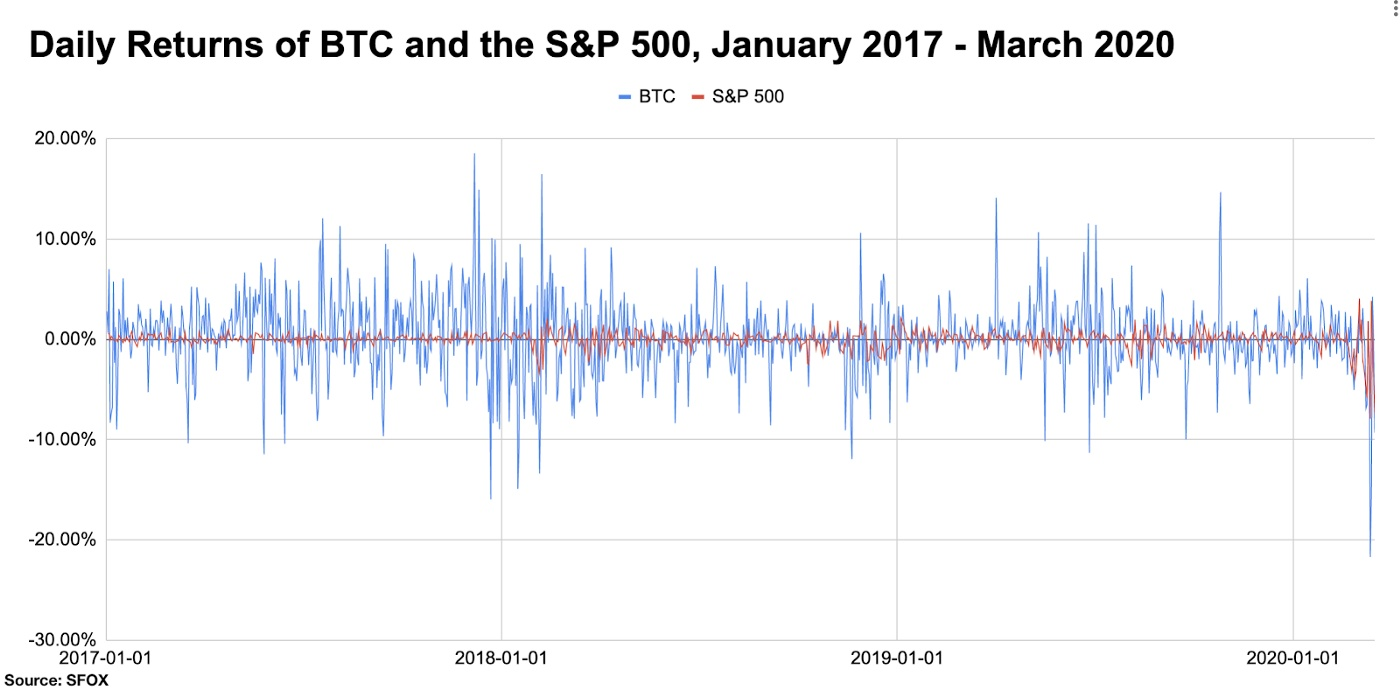

当世界还在积极研究冠状病毒(covid19)大流行的范围、影响和可能的解决方案时,加密市场的参与者目睹了一个与许多人对比特币的预期相反的现象:随着标准普尔500指数的暴跌,比特币的价格也随之暴跌。 从3月4日到3月16日,标准普尔500指数下跌了21%,而BTC下跌了44%,从8755.47美元跌至4896.86美元。 这是BTC和标准普尔500指数过去三年里出现的最大单日跌幅:

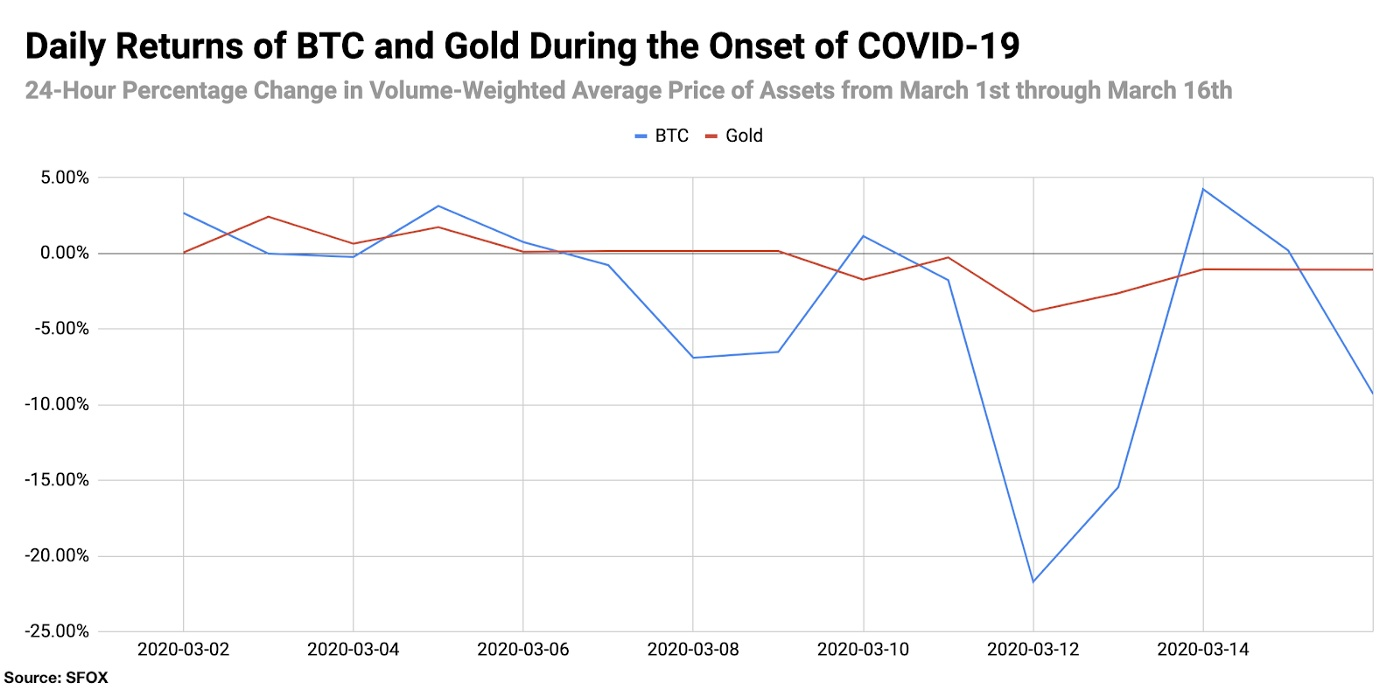

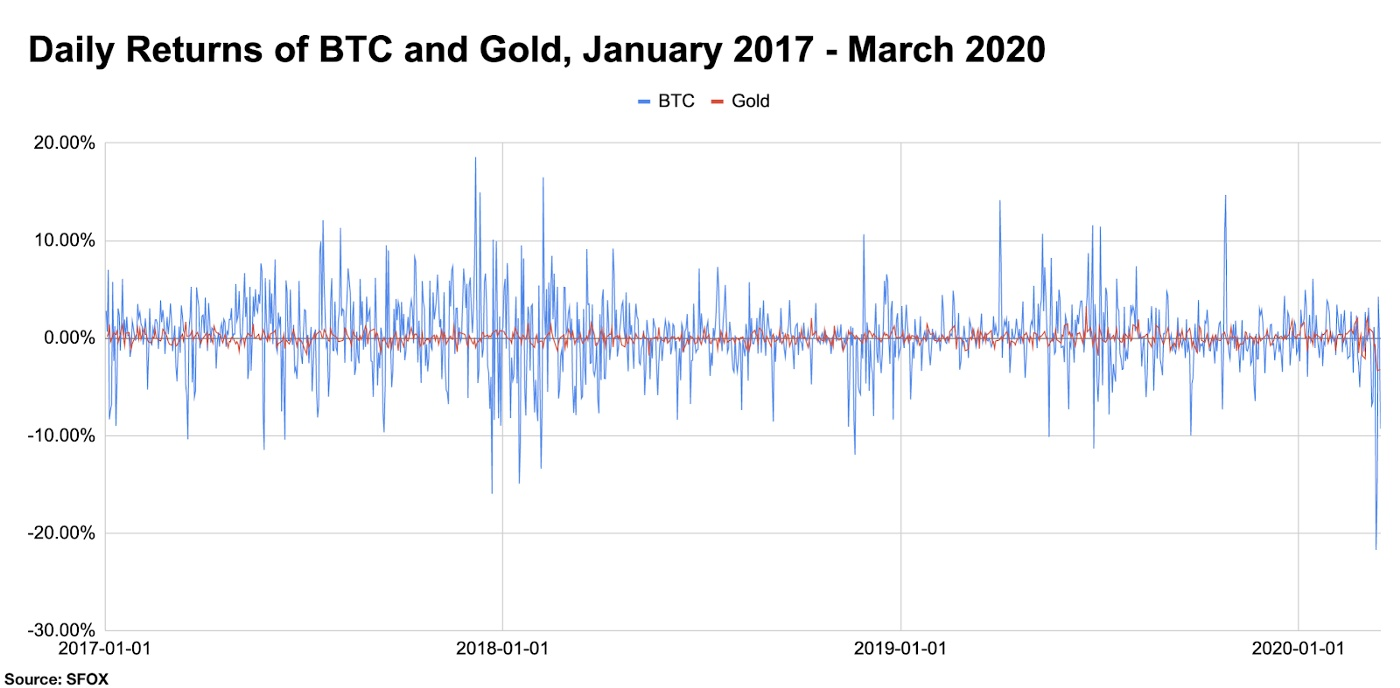

这导致许多公众人物和媒体纷纷谴责或重新评估一种流行的说法,即比特币即将发挥“数字黄金”的功能:一种与黄金类似的价值储存手段,在更广泛的金融低迷时期可能会保持其价值。 但你不可能只看部分数据就断言整个故事。当你将比特币与黄金在同一时期的表现进行比较时,你会看到一幅不同的景象:

尽管金价不像比特币那样波动剧烈,但在COVID-19的不确定性下,这两种货币在3月上半月都出现了下跌,而且这仍是过去3年里金价出现的最大单日跌幅。

乍一看,这些数据似乎让交易员感到困惑:BTC和标普500指数同步下跌,是否意味着BTC根本就不是“数字黄金”?我们如何将此与黄金本身在这一时期也显示出亏损这一事实联系起来呢? 事实是,这些看似不兼容的数据实际上证明,关于比特币是否是数字黄金的争论是错误的:在比特币历史的这一早期章节,我们没有看到它“真正功能”的证据。“相反,我们正在见证比特币参与金融危机的蔓延:在严重的金融压力时期,几乎所有资产类别的相关性都趋近于1,这是典型的流动性外逃,投资者在完全无风险的环境中转向现金和去杠杆化。”这一次,BTC似乎是这场运动的一部分,它作为一种金融资产的地位确实得到了有趣的结论——但与它是否是数字黄金的任何问题无关。 为了理解这意味着什么以及为什么会这样,我们必须理解什么是“黑天鹅事件”,以及这些事件是如何带来我们通常不会预料到的市场波动的。 1.大流行滋生蔓延

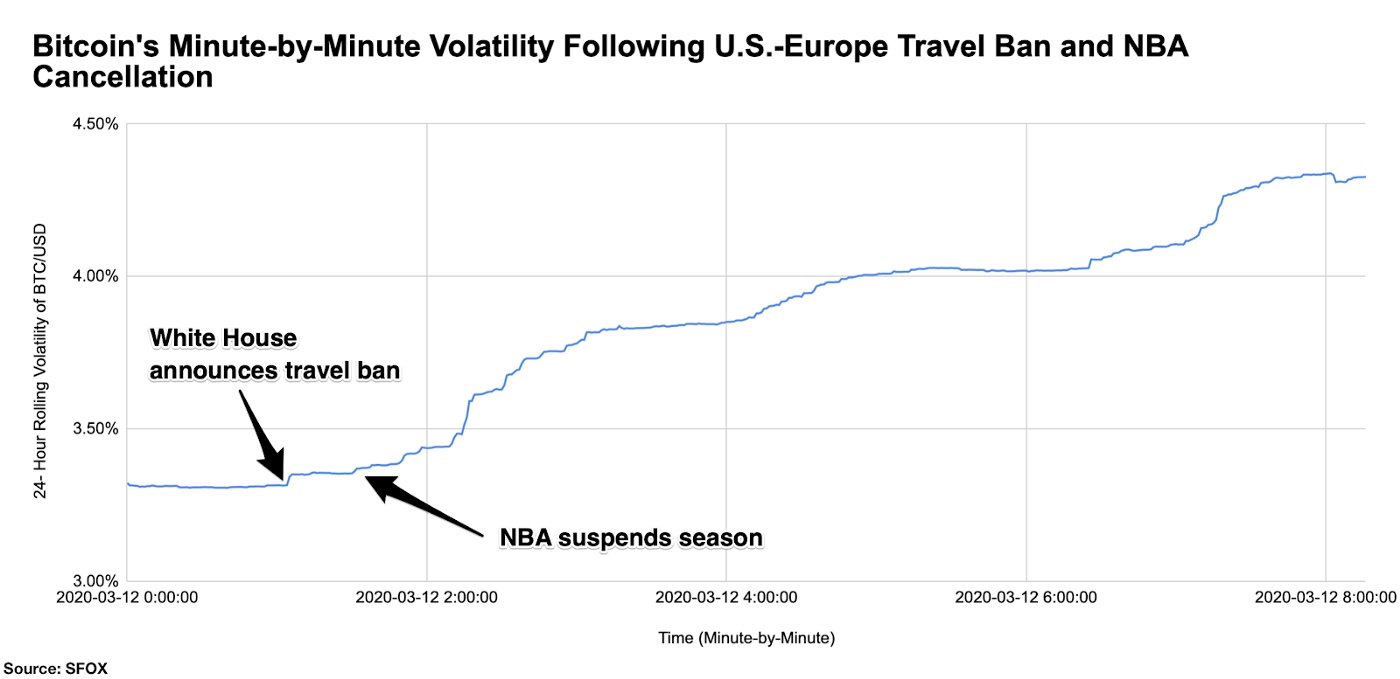

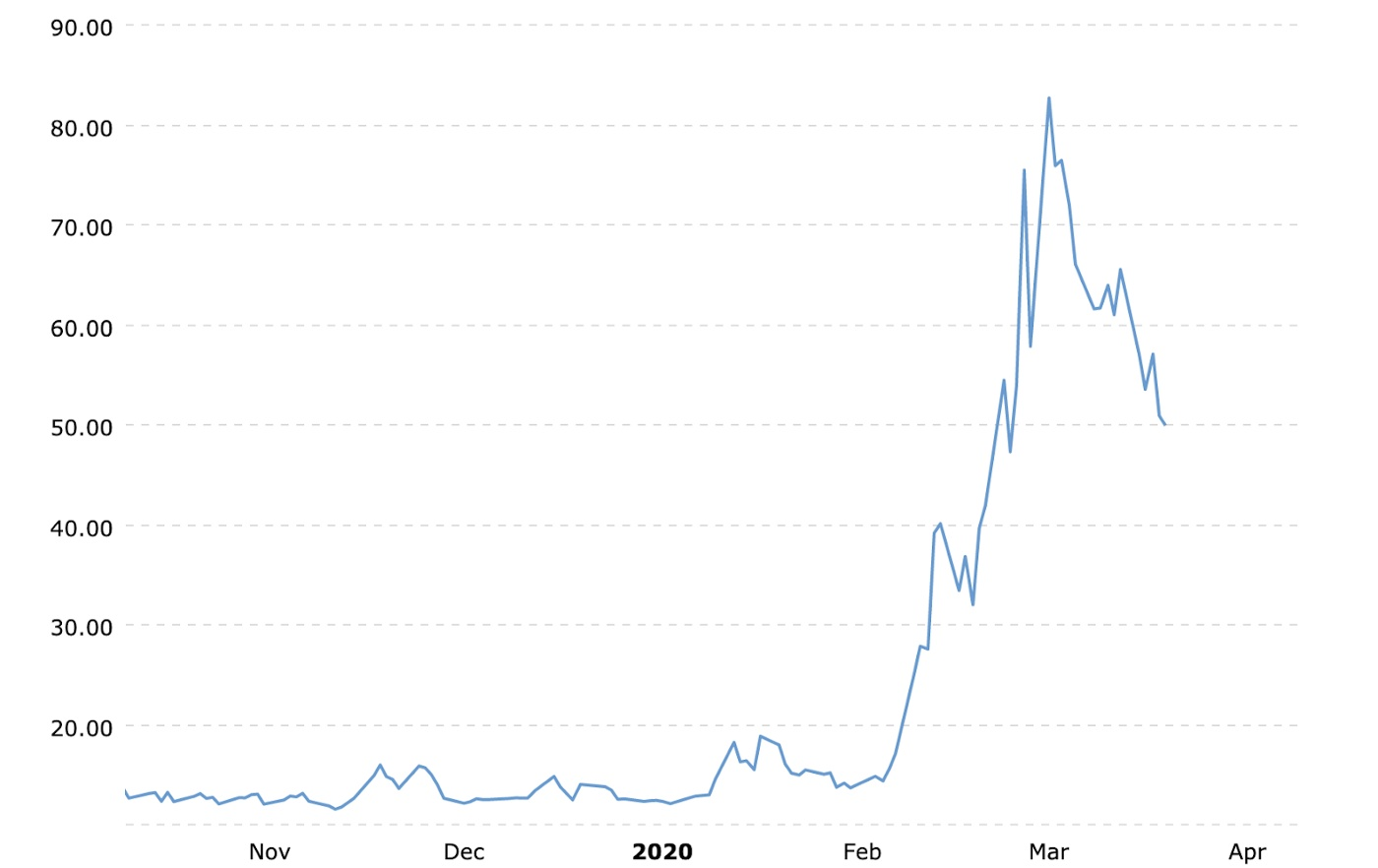

“黑天鹅事件”一词由纳西姆·尼古拉斯·塔勒布(Nassim Nicholas Taleb)普及开来,但早在2世纪就有其起源。“黑天鹅事件”指的是一件极具影响力的事件,它非常罕见,实际上不可能准确、可靠地预测。近代历史上“黑天鹅”的典型例子是美国次贷危机,它导致了2008年的大衰退。 最近一个黑天鹅事件是冠状病毒大流行。 在大规模隔离、“社会隔离”、关停和旅行禁令之间,这种流行病成了一种典型的全球性、不可预测的事件,这种事件理论上会让多个市场陷入不确定性。COVID-19的出现不仅出人意料,而且还不清楚我们将在多长时间内应对其影响——这只会日益加剧不确定的市场状况。 在加密世界,比特币在3月12日(UTC)达到了近8个月以来的最高波动水平。这种波动始于特朗普总统宣布禁止美国人前往欧洲。 半小时后,Adrian Wojnarowski宣布NBA将暂停他们的赛季: BTC的24小时波动图表显示,随着这些新闻的曝光和深入,加密资产变得更加不稳定的速度有多快。

covid19的消息不仅对BTC的波动率产生了明显的影响:如果我们将其缩小到6个月的图表,我们可以看到,这是将BTC的波动率推高到半年多来从未见过的高位的部分原因。BTC之前30天的历史波动高点在2019年11月21日为72.33%,而在2020年3月16日为111.38%。 加密市场在这种不断增加的波动中并非孤单:自2020年2月下旬以来,标准普尔500指数期权的价值一直在上涨,这表明传统市场与加密市场并驾齐驱的情况极为不稳定。

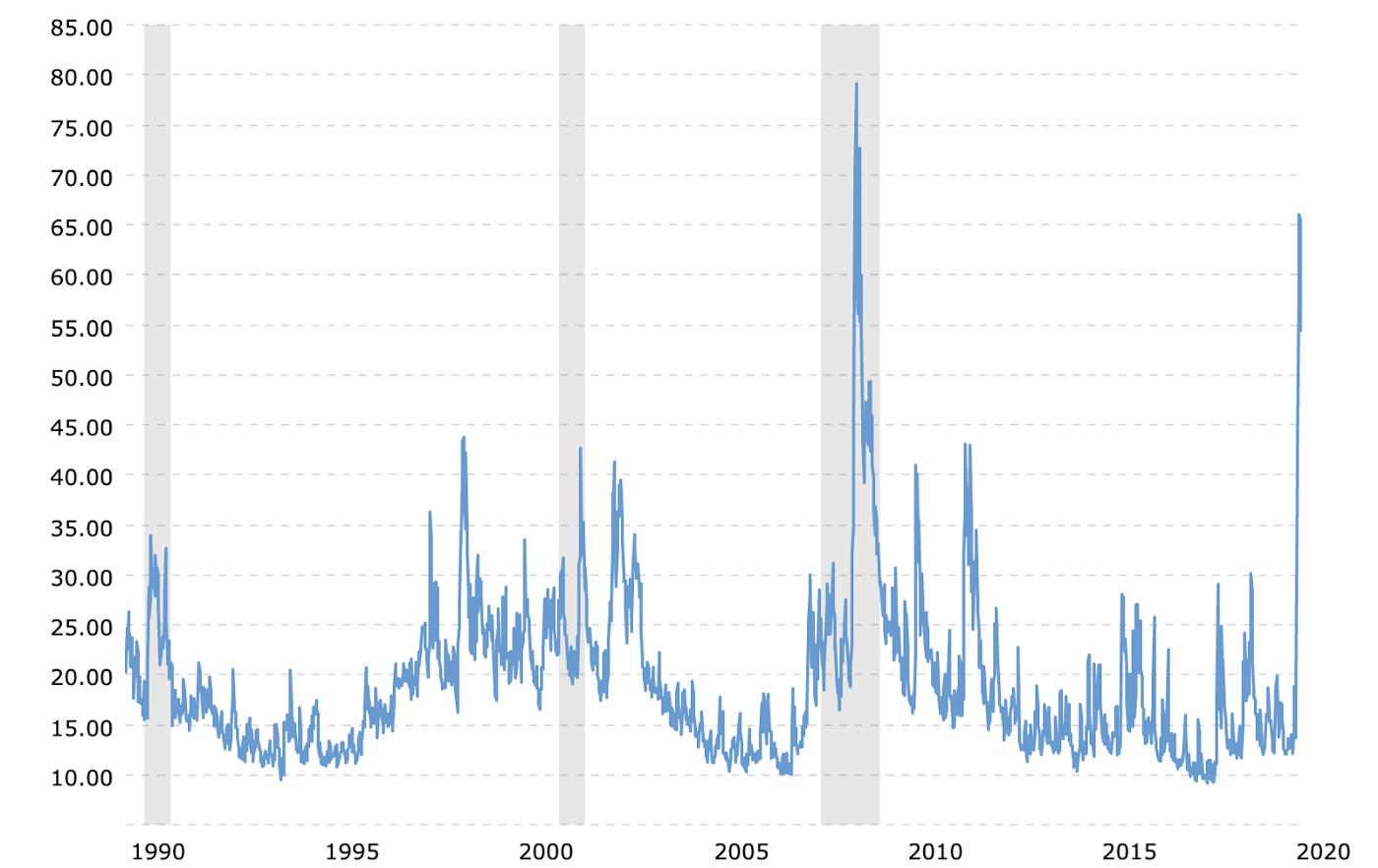

过去6个月波动率指数日值的历史图表 事实上,这是自2008年金融危机以来波动率指数录得的最高数值:

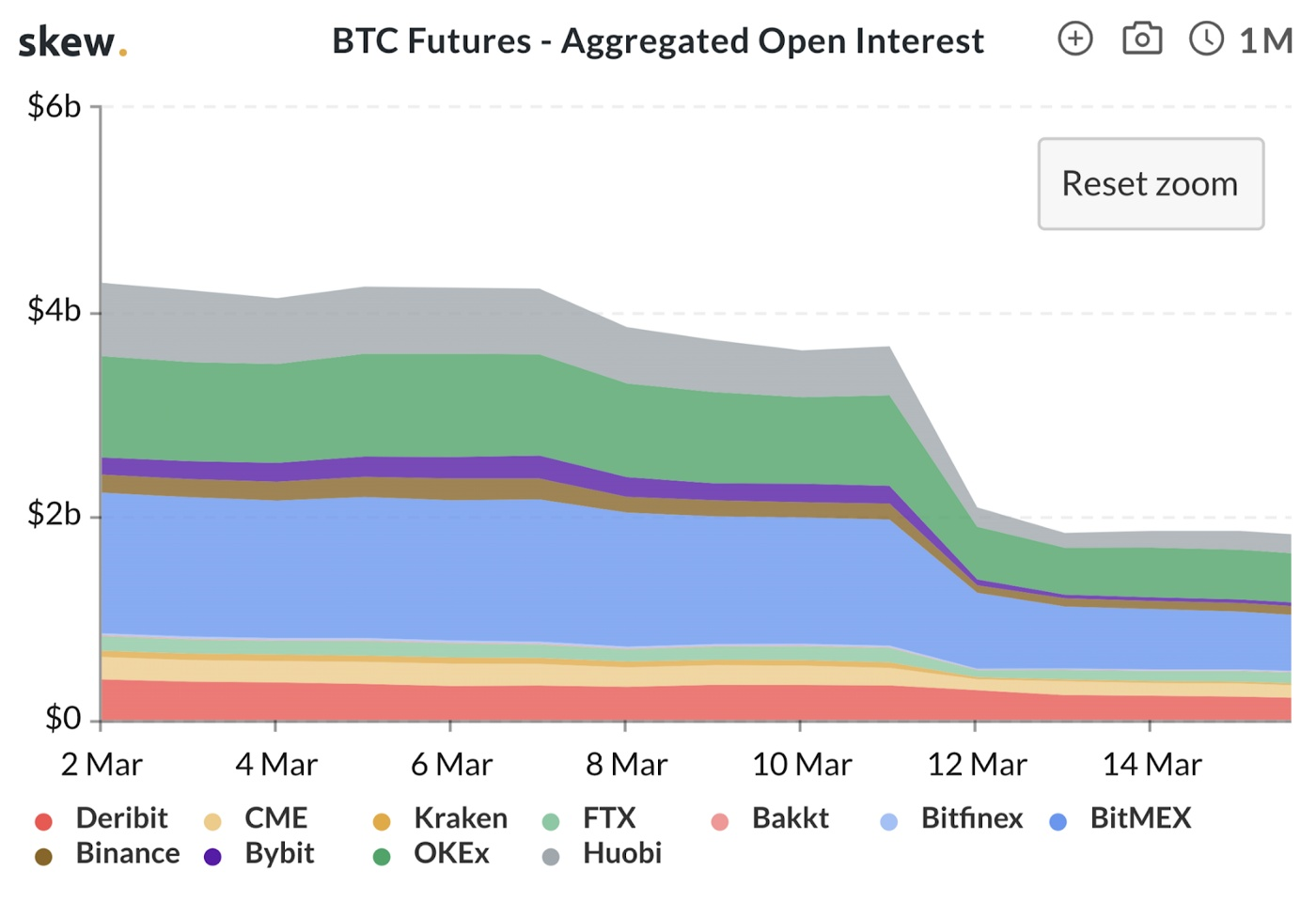

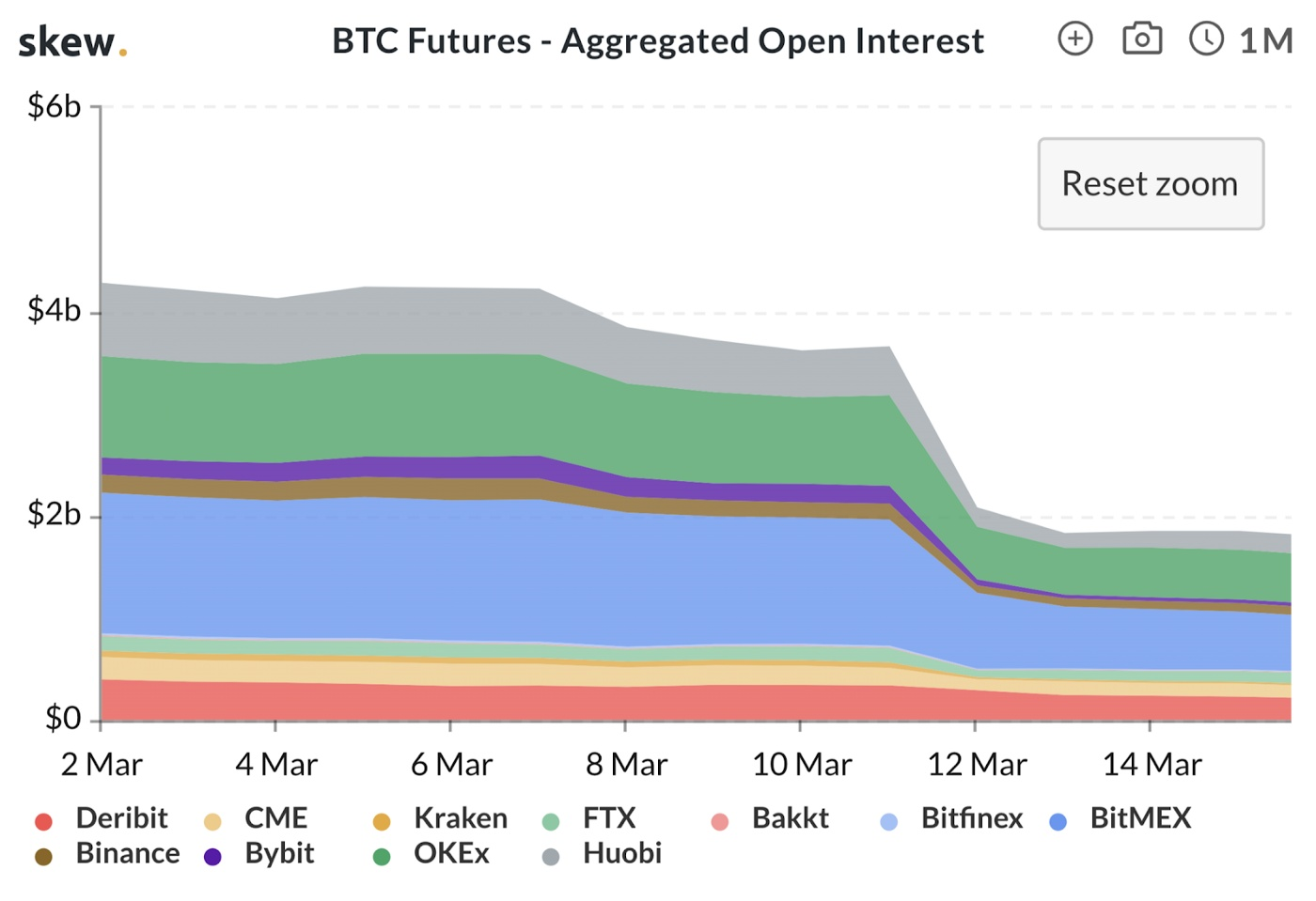

1990年至2020年3月波动率指数日值的历史图表 就在特朗普在白宫宣布旅行禁令22个小时后,比特币的价格下跌了30.8%,从5735.25美元跌至3969.32美元。BTC的波动性和交易量超出了正常水平,以至于几家加密交易所——最引人注目的是杠杆交易平台BitMEX——经历了长时间的全面交易中断。 这可能至少部分与大众市场解决方案有关,我们结合关于COVID-19将会在多大程度上影响行业,旅游业和全球劳动力的新闻看到:3月12日,BTC期货未平仓合约几乎被削减一半,从大约37.5亿美元增加到大约20亿美元。

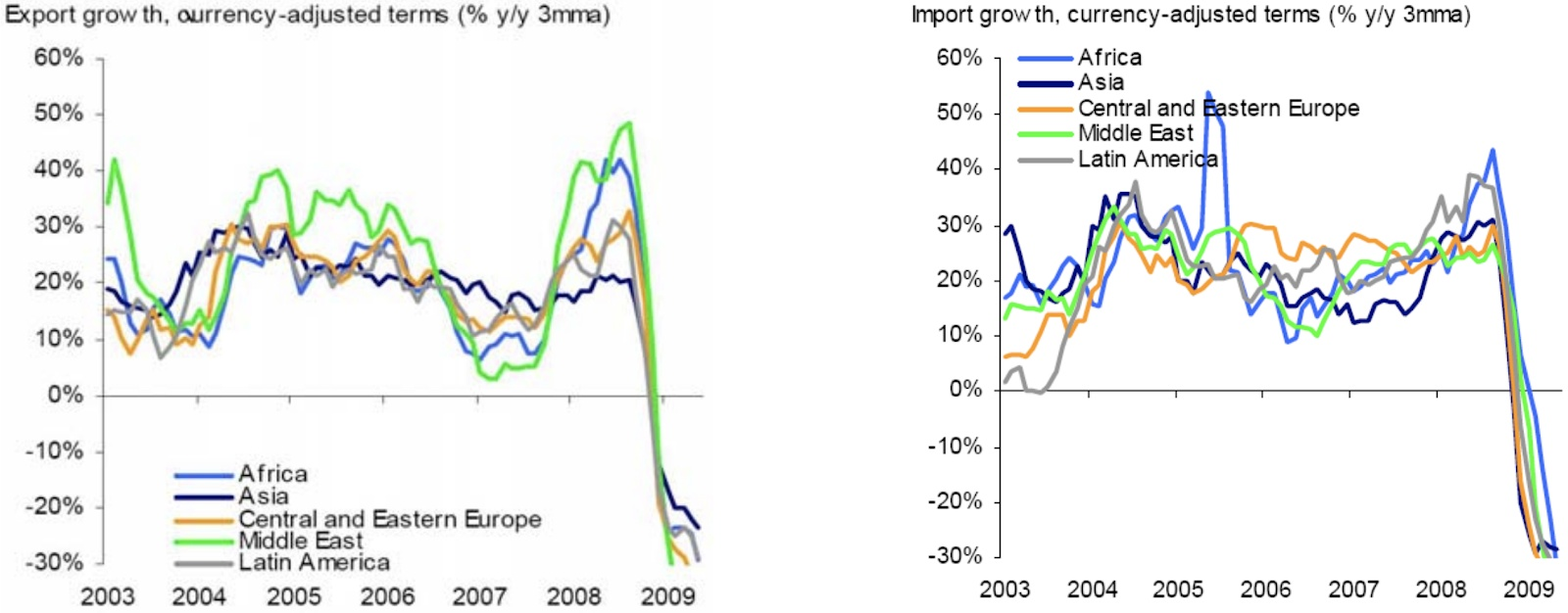

3月2日- 3月16日BTC未平仓合约曲线图 未平仓合约的大幅缩减可能会导致BTC的基础价格下跌——在围绕COVID-19的严重不确定性中,这一趋势似乎已成为许多市场的普遍趋势。特别是,由于这些未平仓权益中有相当大一部分是杠杆化的,因此被抽走的杠杆数量相当可观——而这反过来又可能导致清算,加剧卖出压力和波动性。 所有这些都与金融传染的现象相一致——不要与席卷全球的病毒传染相混淆。“金融传染”的确切性质是重大学术争论的主题,但粗略地说,它描述了市场急剧、意想不到的衰退从一个市场蔓延到另一个市场的趋势。简单地说,当黑天鹅事件在全球范围内以一种意想不到的方式让事情变得糟糕时,多种资产类别之间的相关性可能会同时下降至1。 金融危机蔓延的一个现代例子是2008年的“大衰退”(Great Recession):在房地产市场崩溃之后,通常不那么完全相关的全球市场以一种高度相关的方式崩溃了,如下图所示,全球进出口急剧下滑。

数据显示了2008年经济衰退期间全球进出口市场的传染效应 为什么会发生传染?传统智慧告诉我们,在市场极度不确定的时期,投资者可能会完全规避风险,从几乎所有其他市场转向现金。这种向现金的转移甚至会导致传统上风险较低的资产(如黄金)在短期内被变现——例如,在2008年金融危机期间,黄金价格最初随股票和其它资产价格一起下跌,最终才出现反弹。 解除杠杆只会加剧危机蔓延的影响:市场的极端下行运动可能导致大规模去杠杆化,而去杠杆化又可能引发清算和追加保证金通知,这既会压低基础资产的价格,也会促使出售其他资产以弥补保证金。 当资金流入和杠杆平仓同时发生时,结果可能是滚雪球效应,推低资产价格,鼓励资产清算,在各个市场之间产生连锁效应,导致通常不相关的市场同步大幅下跌。 在COVID-19爆发之初,市场的行为似乎显示出了这些传染的普遍原因。黄金、标普500指数和BTC指数之间的相关系数均逼近1,均显著高于过去4个半月的正常范围。 3月19日,彭博社(Bloomberg)报道称,前一周债券基金流出了73亿美元,而“根据投资公司协会(Investment Company Institute) 2007年的数据,截至3月18日的一周,政府货币市场基金的总资产升至3.09万亿美元的历史最高水平。”“这一走势,加上市场相关性趋近于1的走势,表明我们可能只是目睹了投资者在完全规避风险的环境中变现。” 我们还看到了杠杆的主要解除,这是危机蔓延的特征。野村证券董事总经理麦克艾利戈特(Charlie McElligott)表示,截至3月19日,2011年全年股票和债券的风险平价敞口均处于0.2%的水平,表明基金正在向历史低位去杠杆化。

请记住,正如我们上文所提到的,比特币市场也经历了类似的去杠杆化过程,尽管没有那么剧烈,3月上半月的未平仓利率下降了近一半。

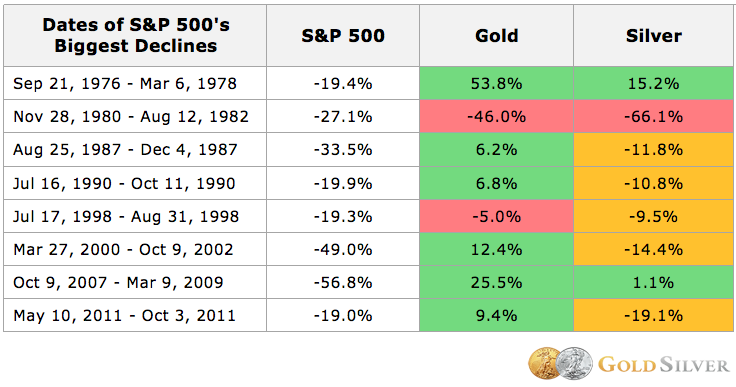

3月2日- 3月16日BTC未平仓合约曲线图 基于BTC明显参与了市场传染,我们可以得出什么结论?我们看到两个关键的见解: BTC是一种金融资产。比特币诞生十多年后,鉴于比特币的恶劣和相对较小的足迹(以金融行业的标准,而非加密行业的标准),金融界仍在争论比特币是否真的称得上是一种金融资产。BTC与其他资产一起出现金融传染现象的事实表明,在其历史的这一时刻,BTC实际上可能被确立为一种金融资产。 还有一个数据表明BTC是一种风险资产。随着全球市场转向避险,BTC的价格波动提供了更多的证据,至少在其历史上的这一点上,BTC是一种风险资产。不管人们是否期望BTC从长远来看将是一种稳定的低风险资产,都要牢记:我们既可以相信BTC最终将成为价值存储,又可以认识到BTC目前是高度波动的风险资产。 然而,这些数据没有告诉我们的是,没有任何短期数据可以让我们明白,比特币是否注定会成为一个安全的避风港。比特币效用的长期问题只能在更长的时间范围内确定;这就是为什么我们在每一个新闻周期中不断重新点燃“数字黄金辩论”的事实,正在更广泛地损害围绕比特币和加密货币的讨论。 2.整体情况:比特币还处于早期阶段 一些加密专家似乎急于将宏观经济走势视为比特币在那一周流行趋势的决定性证据或反面证据。因此,当然,当我们目睹经济大幅下滑,黄金本身似乎也在遭受损失时,有那么多人一直在争论,比特币是否真的做好了充当数字黄金的准备。但这种争论掩盖了一个事实,即比特币仍然是一种年轻的资产,而且目前还没有足够的数据以统计意义来确定BTC在COVID-19大流行期间的走势是否超出了正常波动范围。 的确,比特币已经有十多年的历史了,这是一个巨大的里程碑,但就宏观经济周期而言,这也是一个非常短的历史。从很多方面来说,比特币的诞生是对上一次金融危机的直接回应,以至于《纽约时报》的一个相关标题被毫不夸张地编入了比特币区块链的第一个区块:“《纽约时报》2009年1月3日 财政大臣濒临对银行进行第二次纾困。” 这与黄金等公认的避险资产形成了鲜明对比,在许多金融低迷时期,我们都有黄金的可靠表现数据。GoldSilver的高级分析师杰夫?克拉克(Jeff Clark)通过对黄金和白银进行分析,间接地展示了这种差异的重要性,而这种分析在比特币领域尚不可能实现:他研究了自1976年以来标准普尔500指数(S&P 500)经历的八次最严重的下跌中,这两种货币的回报率。

该图表显示了自1976年以来,标准普尔500指数经历的八次最严重的下跌期间,黄金和白银的回报率 我们需要更多关于比特币表现的历史数据,才能真正理解它最近的行为是否具有其作为一种资产类别的特性——因此,现在就解决它是否是“数字黄金”的问题还为时过早。“的确,BTC和黄金的暴跌,与现金流入和杠杆平仓结合起来看,似乎是金融传染的症状;同样,BTC固有的稀缺性和对审查的抵制可能会让它在面对新一轮量化宽松时显得特别擅长保值;同样,尽管BTC在过去的半年里没有经历过如此剧烈的波动,但它已经经历过多次这样的波动(甚至是更大的波动)。这种多样性的数据可以用来讲述关于比特币宏观经济功能的几乎任何故事——这正是为什么我们应该只关注长期数据,而不是关于比特币是否是数字黄金的分散注意力和误导的辩论。 时间会告诉我们,比特币最适合在这个不断变化的宏观经济格局中生活在哪里。 评论区超级彩蛋活动评论区超级彩蛋活动 活动规则如下: 第一:不能复制原文,评论内容和文章必须相关,评论字数不少于20字,转发,并留下mykey帐户。 第二:以23:00为截止时间,并以此时作者截图排名为准发放红包。 第三:为防止一人多评,每个人仅限一条评论,多评视为无效。 第四:如果3天后文章结算收益突破3000元则红包key数量翻倍,对获奖者补发key,最大红包2000key。 声明:本文为译文,内容不代表译者观点。 阅读原文请戳 Bitcoin and Coronavirus: Why the “Digital Gold” Debate is Misguided 和婷婷一起来充电8! —- 编译者/作者:婷婷玉立 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

比特币和冠状病毒:为什么有关“数字黄金”的争论是错误的?‖评论区豪送

2020-04-04 婷婷玉立 来源:区块链网络

- 上一篇:4月4日视频解析

- 下一篇:站在万劫不复的当下,谁还记得周金涛,以及,人生发财靠康波

LOADING...

相关阅读:

- 这个牛市甚至比怪兽2017集会更疯狂2020-08-01

- 2020年7月31日的比特币新闻综述2020-08-01

- 比特币升至11,200美元,但3个价格预警因素将回调2020-08-01

- 大兴谈币:收割消息不断发出 行情多空来回洗盘 M双顶将形成 谨慎追多2020-08-01

- 比特币突破了三年趋势线,华尔街想要2020-08-01