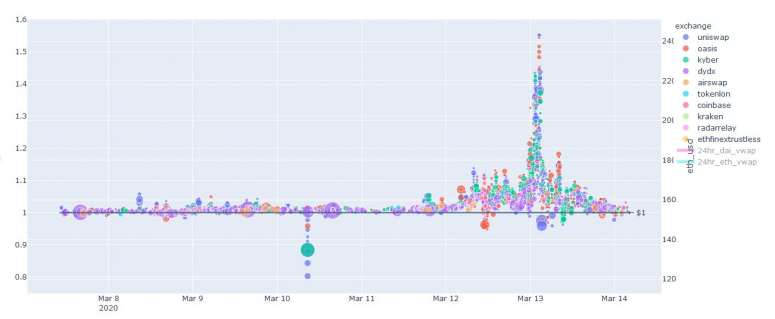

CoinDesk专栏作家J.P. Koning曾在一家加拿大经纪公司担任股票研究员,并在一家加拿大大型银行担任金融撰稿人。他经营着流行的金钱博客。 Dai稳定币需要负利率吗? 冠状病毒于3月12日进入市场。美国股票价格暴跌10%,是自1987年股市崩盘以来最严重的跌幅。比特币和以太坊价格暴跌了近50%。 同时,dai的价格飙升至最高1.50美元。这不应该发生的。 dai是稳定币。它的作用是模仿基础本国货币(在本例中为美元)的表现。自三年前成立以来,戴先生基本上已实现了其设定的1美元的目标。但在1.50美元时,dai突然价值一个半美元。它看起来并不十分稳定。 另请参阅:MakerDAO用户起诉“黑色星期四”损失后的稳定币发行人 自那以后,Dai的汇率回落至$ 1.01-$ 1.03之间。尽管如此,它现在已经花了整整一个月的时间在1美元以上的钉子上,并且没有任何回归的迹象。 Maker协议是支持dai的一组智能合约,它具有许多可用的工具,可帮助将dai的价格推回其目标价格1美元。尚未尝试的一项?负利率。无论是在加密货币领域还是在正常的法定土地上,负利率都是一个有争议的话题。但是他们可能会成功的。 分权式金融准备好了吗? 在我们开始讨论负利率这个话题之前,让我们快速浏览第101天。 角落银行 想一想银行如何运作。假设您想借10,000美元来投资您的小型企业。您的银行First Corner Bank需要一定的安全保护,然后才能将这笔钱借给您。因此,您将$ 100,000的房屋抵押。它借给您10,000美元的新币,用于购买耗材。 戴秉承同样的原则。如果您想要一笔Dai贷款,则需要向dai系统提交抵押品,例如价值100,000美元的以太坊。 dai协议为您提供了这笔贷款的一小部分,例如价值10,000美元的dai。这些新的Dai稳定币现在可以用于加密经济。 dai和First Corner创造了稳定货币的多种力量。您最终将不得不还清贷款。这意味着您必须回购First Corner存款或Dai稳定币以取消债务。这种长期存在的需求(以及对这些机构欠钱的其他所有人的需求)有助于使dai和First Corner的存款价值接近1美元。 多年的收入之后,没有人愿意突然支付费用。但是稳定性不是免费的商品。它必须被制造。 如果您遇到困难,您很有可能不会还清10,000美元的贷款。这给两个发行人都带来了麻烦。 First Corner的部分存款(或Dai的稳定币)不再具有相应的回购者。 但是第一角和戴有保护。他们可以抢占您的房屋或以太坊,然后出售以填补10,000美元的空缺。 因此,两种类型的美元都具有良好的安全性和稳定性。这种稳定性是可贵的。人们喜欢将美元用作安全的储蓄方式,或将其作为保证未来购买的媒介。不稳定资产无法提供这些服务。 为何Dai升至1.50美元? 考虑到所有这些,让我们探究3月12日后dai的价格出了什么问题。随着大流行的发展,人们迫切希望获得周围最具流动性和安全性的资产,美元。这意味着卖出股票,以太坊,比特币以及几乎所有其他东西。 另请参阅:MakerDAO的问题是治理失败的教科书案例 资金来源之一是债务人锁定以获得贷款的以太坊抵押品。为了获得以太坊,债务人必须回购币以偿还债务。他们无奈地回购了dai稳定币,价格飙升至1.50美元。 三十天后,dai币的交易价格继续超过钉住汇率。这似乎暗示着dai系统的持续失衡。人们迫切希望清偿族债务人,从而推高族价格。但是,没有足够多的人愿意为此系统招致新债务,这将产生新的Dai稳定币并压低价格。 那它有什么工具呢? Maker使用了一些工具来解决这种不平衡问题。 一种是允许将更多类型的抵押品抵押给dai系统。这增加了潜在债务人的数量。因此,将创建更多的Dai,从而推低Dai价格。 另一个工具是降低利率。稳定费是债务人支付给Dai系统的利率。如果削减了稳定费,则减轻了成为债务人的负担。现有债务人清算时会感到绝望。有胆量的新玩家可能会站出来并借钱。创建了新的Dai,这有助于将价格降低到$ 1。

还有dai储蓄率。拥有Dai稳定币并将其锁定的任何人都可以赚取此利率。通过降低储蓄率,该系统鼓励戴族主人停止ho积硬币。他们出售并推低Dai价格。 Maker在过去三十天内使用了所有这些工具。稳定费迅速从8%下降到4%,然后又下降了0.5%。 dai储蓄率降至0%。 Maker在接受的抵押品范围内添加了另一种受欢迎的稳定币USD Coin。 但这还不足以恢复钉住汇率制。 那么负利率呢? 从理论上讲,下一步将是将利率降低到负数范围。 我们都已经习惯了债务人必须支付利息的想法。如果利率为负,则相反。成为债务人的任何人都会获得利息。负稳定费用的“胡萝卜”将鼓励更多的人对dai系统负债。这将增加dai的供应,从而减少钉上的向上压力。 另请参阅:J.P. Koning-零利率可能会阻碍稳定币业务 dai储蓄率为负将意味着保存dai稳定币的任何人都将不再获得利息。他们将支付费用。这也将增加戴的供应。 负利率有两个障碍。 首先是技术。 Maker的代码不允许稳定费或Dai储蓄率掉入负数。 2015年,在法定土地上发生了类似的问题,当时银行发现其软件不允许债券以负利率交易。他们迅速更改了代码,这不再是一个问题。 Maker一直有间接施加负费率的方法:目标费率反馈机制。这包括将每日的目标价格降至99美分或98美分,以模仿负利率。但是这种神秘的机制目前处于休眠状态(不再出现在Maker白皮书中)。而且与将稳定费推到负数区域相比,这个技巧是复杂且侵入性的:它破坏了1 dai等于1美元的简单性。 负利率的第二个障碍更为内在。许多拥有稳定资产的人将利息视为储蓄的正义奖励。对他们而言,负利率不过是没收。只有邪恶的中央银行家才能使世界上这种不自然的状况发生。 另请参阅:Anthony Xie-对于DeFi的清酒,制造商应为黑色星期四的损失承担责任 我理解为什么负利率会让许多人感到不安。多年的收入之后,没有人愿意突然支付费用。 但是,稳定性并不是免费的产品。它必须被制造。当制造稳定性的成本飙升时,稳定的购买者,稳定币的所有者应该支付比以前更高的价格,这是公平的。而那些制造稳定的人,即debt债者,应该为自己的努力得到公平的补偿。负利率是导致这种困难的平衡行为发生的价格。 可能不需要负利率来应对当前的危机。时间的自然流逝可能会使dai恢复到其$ 1的参考价格。 但是下一次危机呢?每次灾难发生时,稳定币似乎都无法升至较大的提取溢价的理想选择。现在不是时候想出一种方法来将设置负利率(包括稳定费和储蓄率)的能力直接编码到dai协议中的方法吗?

—- 原文链接:https://www.coindesk.com/why-makerdao-should-consider-negative-interest-rates-for-dai 原文作者:JP Koning 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

为什么MakerDAO应该考虑Dai的负利率

2020-04-20 wanbizu AI 来源:区块链网络

LOADING...

相关阅读:

- 这个牛市甚至比怪兽2017集会更疯狂2020-08-01

- 2020年7月31日的比特币新闻综述2020-08-01

- 纽约法院命令Longfin在区块链枢纽引发证券欺诈后向投资者支付2.23亿美元2020-08-01

- 比特币升至11,200美元,但3个价格预警因素将回调2020-08-01

- 月末以至,以太坊次月能否领涨各路主流币?2020-08-01

3月初dai的价格(美元)。资料来源:dai.descipher.io/

3月初dai的价格(美元)。资料来源:dai.descipher.io/