(声明:本人所有原创文章目前均只发表在币乎内容平台,谢绝转载,若有网友在其他平台看到本人类似文章,请与我私下联系告知,谢谢!) 友情提示:亲爱的币友们,感谢您对我的支持!为了双方收益最大化,请最少阅读180s再点赞! 以下为正文 ————————————————————— 如果割裂来看,发生在昨天的纽交所WTI5月轻质原油期货跌至负值(-37$)本来是一次特殊情形下特殊时间在局部交易市场发生的“逼仓”事件,同一时间与此关系密切的WTi6月原油期货也只不过下跌约15%便是证明,但是市场从来都不是割裂的。昨天的文章里已经简单分析过了这次石油期货价格跌破“负值”历史事件的原因,作为“活久见”事件成为新闻热点是必然的,但太多文章为蹭热点有意无意地枉顾期货价格和现货价格并不等同的事实,大肆渲染类似于“买石油倒贴美元”虚构场景。

(这段内容都是些关于期货交易的基本知识,已经了解的朋友大可跳过)期货交易的其实是(标准化)合约而不是真正的实物,因此期货和现货交易之间最大差异在于,期货你可以用资金、资产做抵押(保证金),即便没有任何现货也能“无中生有”出一份合约先“卖”出去,而这个合约只有到了交割日才会兑现成“标的”的现货。也就是说,即便你不是原油生产商只要你抵押的钱,随你卖出无限量的原油期货,只要在交割日前再买回来相应份数就完事了,只有在交割日才需要你用真正的原油现货兑现期货合约。你甚至可以理解为整个期货市场都是用资金凭空捏造出来的,而只有到了交割日才会落到实处。 但期货市场再怎么“虚”,到了交割日还是会落实,而这个有限的现货,就成为了“逼仓”、尤其是最为常见的“多逼空”的基础:对于手中没有(足够)现货的空方投机者来说,在交割日前是必须买回自己自己之前卖出的份数“平仓”的,因为一般条件下不论何种大宗商品空方投机者都没办法在短时间内凭空变出现货按要求交割,所以临近交割日时如果多方把这部分比可交割现货多出来的合约价格不断抬高,空方要么按照现在价格把合约买回来“平仓”、要么只能到期违约按比例赔付违约金。也就是说即便这些“多余的”合约价格涨到天上去一般情况下都不会涉及现货的交易,是根本不能代表整个现货价格的。而这次原油期货的“空逼多”也是如此,持有现货的空方就是吃死部分买入合约的多方根本没有能力接收交割的原油现货而不断打压合约价格,也不能代表原油现货就是卖这个价格。 为什么很多投机的多方没有能力“收货”呢?昨天文章已经分析过了按照WTI交割地库欣地区的仓容已经接近饱和了,而且相信绝大部分已经控制在持有现货(准备交割)的空方手中,所以根本不怕你拿着合约来提货:即便按照合约现货商假设还要每桶倒贴37$,那也请准备好桶、运输(管道)和仓库等等,直接放掉倒掉那是不允许的;你如果没有这些向他们要,那就开个一口价每桶100$全包如何,啊不是说黑心是真的腾不出来多余的了不信你问别家要;你哪怕不去提货了,那就要承担违约责任还要额外弥补现货商的损失比如运输存储等方面成本支出。至于期货交割方式以外的时间地点,原油现货该怎么卖还是怎么卖,以目前情况来远不至于到倒贴钱给你的程度。

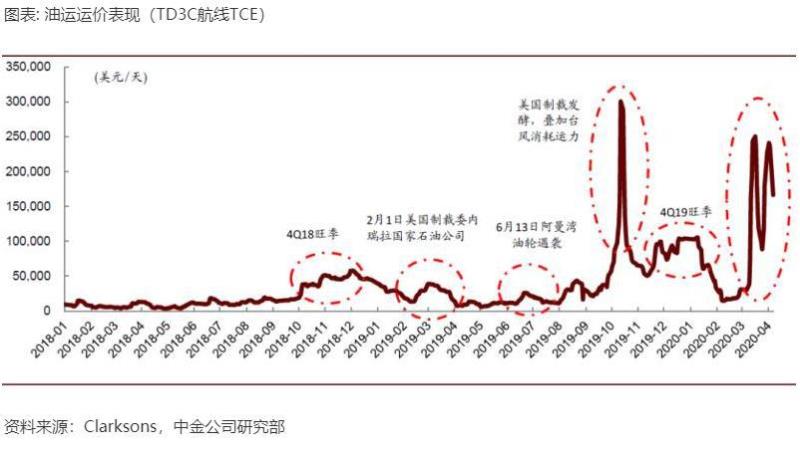

在这次必然进入期货教科书的空逼多案例中,基础就在于在原油市场中,仓储成为了最为有限的瓶颈。高抛低吸是傻子都会做的赚钱方式:谁都知道冬天的西瓜更贵,但谁有能力用极低的成本把夏天的西瓜完好保存到冬天卖赚差价呢?在农产品方面如此显而易见的道理,放到原油上一堆人就都忘了:由于产油企业和产油国各种因素趋势下是尽可能不停产、不减产的,需求不足情况下原油价格下跌是必然的,只要疫情过去经济恢复需求恢复了原油价格自然又会上去了,远期期货价格趋势早就反映出这种预期了,但现实问题在于,你要有仓储条件并付出对应成本才能吃到这个价格差啊;或者换句话说,仓库成为了目前不断扩大的原油升水趋势下真正能将升水兑现的稀缺资源,而不是表面上消耗不掉的、不断生产出来的原油。所以仓储、油轮相关股票经此一役一飞冲天。

在本人以往的文章里已经提到过逐渐流行的ETF对于泡沫及风险的酝酿,这也是正在发生在原油市场上的情况,大量并不知道原油期货市场规律的投机资金通过以USO为代表的原油ETF及衍生品“抄底”原油,从而成为原油期货市场上事实上盲目的多方力量重要组成部分。昨天的文章中已经点出其是催生出巨量临期未平合约的最大来源,而昨天尚且“稳住”的WTI6月原油期货,今天就完全沦陷——从22.5$一度探底至不到6.5$,根源也在此:大量盲目“抄底”的投资者得知昨天的情形不断赎回USO,迫使USO不断抛售手中重仓的WTI6月原油期货,打压期货价格的同时使自己的价格也不断下跌,近一步造成投资者对USO的挤兑。

昨天原油期货价格跌至负值从本质上来说确实只是一个局部而特殊的事件,其真正牵扯到的资金量也不多,也不至于造成什么系统性危机,但其能诱发又一轮全球资产普跌(如今我们仿佛对于跌个三五点也没什么感觉了?),原因在于其戳破了“复苏”的皇帝新衣:在“无限”QE以及各种政策刺激缓解了流动性危机,全球市场及资产价格也在不断反弹,但是相当一部分经济活动是停滞的,资产价格反弹上涨根本不意味着经济正在复苏,正如原油期货价格一时的稳定乃至短时反抽是虚的,而消耗不掉的原油都快把所有仓库填满了才是实的。各种政策下停工了还有钱发,可能财务状况比疫情刚爆发时还有所改善是虚的,你这期间没有工作生产,也减少平日消费的物质和服务才是实的。 从原油市场这段时间的变动,也是一再提醒币圈投资者要对自己投资对象有清晰的认知,越随手可及、越显而易见的投资机会,越容易酝酿巨大的泡沫和风险。就不提“久远”的2017年了,就说说现在部分人依然坚持的“减半行情”:挖矿收益的减半和原油减产可不是一个道理,因为原油是会被消耗掉的而挖出来的加密货币一般情况下是永远存在的,所以说再怎么“减半”其供给仍然是增加的。很多人有意无意忽略了一点,就是“减半行情”成立的另一个必要条件是加密货币需求依然至少保持以往稳定的增速,这才能推动价格的升高。和现在原油期货类似,312前的比特币期货也存在着“升水”现象,反映出投资者可能基于“减半”的长期看好态势,但其中显然包含了大量的杠杆资金,于是312相当一部分资金的抽离加上恐慌的形成,迅速形成踩踏及崩塌式的下跌。而如今从比特币期货差价来看,还哪有半点“减半行情”的体现?

所以说,以比特币为例,如果觉得短期利多,首先要明确比特币的价值、需求所在:是觉得美元以外的国际支付、监管以外交易需求增长呢,还是觉得比特币对大量投机或者避险的资金有吸引力(现在分别相对最为典范的原油和黄金)。而另一方面如今金融市场越来越联系紧密,系统性风险越来越容易扩散,至于年轻而缺乏监管的加密货币及衍生品市场是否比传统金融市场更稳固、更能抵御风险,哪些资产能在下一次危机降临下独善其身,那就见仁见智,究竟是风险还是机会,也是因人而异。 本文完,谢谢阅读! —- 编译者/作者:足球我最爱 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

期货教科书的空逼多案例,石油期货价格跌至负值的影响在发酵,包括币圈在内

2020-04-22 足球我最爱 来源:区块链网络

LOADING...

相关阅读:

- 区块链咬人:美元的下跌,以太的赚钱者和Coinbase的考虑2020-08-01

- 这个牛市甚至比怪兽2017集会更疯狂2020-08-01

- 纽约法院命令Longfin在区块链枢纽引发证券欺诈后向投资者支付2.23亿美元2020-08-01

- 比特币升至11,200美元,但3个价格预警因素将回调2020-08-01

- 比特币突破了三年趋势线,华尔街想要2020-08-01