这两年炒币的同学应该都经历过一笔财富在自己的手里翻了一下过山车,然后啥也没享受到就踏空了。“前几年靠运气赚的钱,这两年凭本事亏光了”。 币圈大部分朋友应该都是被数字货币的财富效应所吸引,但我们能赚到的钱必定是在自己认知范围内的钱。一个人的财富大于自己的认知时,市场总有100种方法收割你,直到认知和财富相匹配。 而读高质量的书,或许是提高认知比较有效的途径。因此今明两天,也就是五一小长假之间的两天,行走会整理币圈两位大佬:蔡凯龙和曹寅谈读书,推荐和数字经济相关书籍的笔记。也期待通过这两篇笔记,能有更多朋友利用好这个小长假,在这个风险与机会都巨大的当下,通过读书,刷新认知。 今晚分享第一篇,来自曹寅的读书分享,以下,Enjoy 活动主办方:巴比特 价值投资读书会 今日领读人:曹寅,数字文艺复兴基金会董事总经理,基金会致力于孵化新型金融和创新治理模式,是欧洲最大的黑客马拉松赛事Junction的联合举办方。曹寅先生一直致力于研究,投资和服务区块链开放金融的相关实践, 投资并担任多个DeFi项目的顾问,包括Loopring,Acala, Dipole等项目。曹寅先生在加入区块链行业之前曾任职于中国信达和国家能源局 今天给大家分享两本书,《金融的本质:伯南克四讲美联储》和杰克逊的《支付战争》 一、为什么推荐这两本书?

第一本书,前美联储主席伯南特用生动直白的语言给大家揭秘央行的工作,让央行不再神秘。也让大家能够直观的了解,央行的货币政策其实并不如大家想象的算无不遗。反而更像老太太揉面粉,面多了加水,水多了加面,具有相当随意性。

第二本书《支付战争》则为读者展示了全球首个Fintech公司:PayPal的早期创业故事。 硅谷的风投神话人物Peter Thiel(彼得·蒂尔)作为Paypal的创始人,和我们现在的区块链创业者有着相同的理想。即:让民众能够自由掌握自己的财富,而不被金融机构剥削。 同时书中也刻画了当时的PayPal董事长Elon Musk偏执、霸道的一面。 这两本书结合起来看,能让我们从两个完全不同的角度,理解美国的金融行业。 位于华盛顿和纽约的美联储和纽约联储是全球货币政策中心,是所有金融从业者的圣地,比华尔街还高一级的存在。伯南克对于美联储运作方式的介绍,以及对于美联储应对金融危机的行动的介绍,展现了美国金融政策的决策者如何在各种约束条件下运筹帷幄。 而位于硅谷的PayPal的创业故事,则展现了西海岸的数字金融冒险者们改变全球金融服务地平线的雄心和勇气。 这两本书非常互补,东海岸-西海岸,美联储-创业公司,央行行长-初出茅庐的创业者,金融-科技。 二、读书的方法论 我读书喜欢混着看、跳着看、倒着看、反着看。 混着看,是同时看多本同一主题相关的书,从不同作者的视角看相同问题; 跳着看,是不按章节顺序,而是根据目录内容,选择相关章节跳着看。尝试用自己的叙事结构解构并重构作者想要传递的信息和内涵; 倒着看,就是先看结尾,再回到开头重新看。因为作者在写作过程中,越写到后面,其观点越升华,越值得花时间仔细咀嚼。而且先看作者的结论,再从头开始看,有助于在读书过程中,发现作者在行文中的思考线索,了解作者得出最后结论的逻辑过程; 反着看,是因为有些作者的文字其实已经被多次编辑,甚至被违心删节,因此看书不仅要看作者的结论,更要看作者得出结论的逻辑过程,并得出自己的观点。 三、对《金融的本质:伯南克四讲美联储》的拆解 1、背景信息 本书是2012年伯南克在美联储主席任上之时,在华盛顿大学的四次演讲内容。由于是四次演讲,相当于四节课。所以本书不太长,10万字左右。

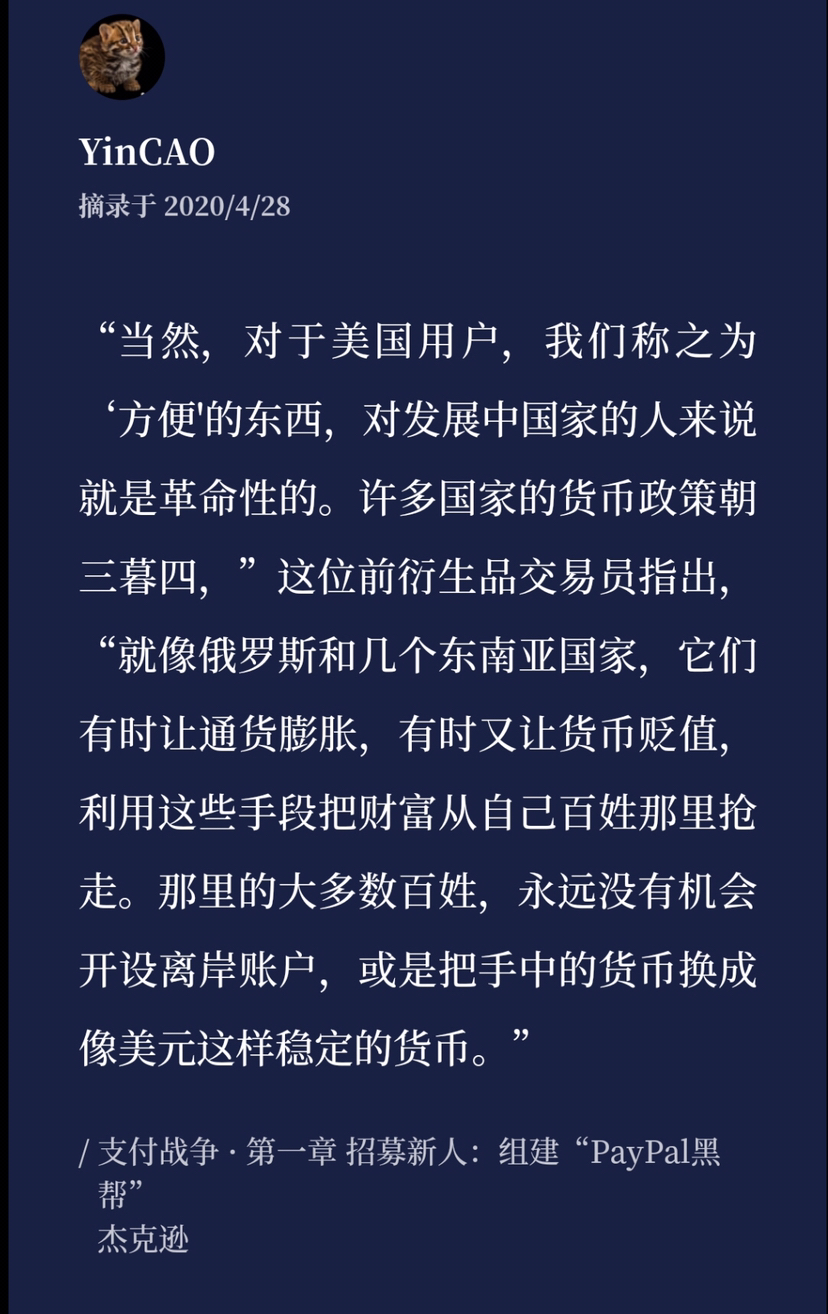

伯南克于2006年至2014年任美联储主席,他接的是任职十八年美联储主席的格林斯潘的位置。 格林斯潘任职期间,美国保持了长期的经济增长和低通胀、低失业率,那段时间被称之为美国经济的“大缓和”时期。 格林斯潘卸任后的2007年,金融危机突然爆发。作为金融危机的亲历者和见证者,以及前美联储主席,伯南克的书真正为我们揭开了美联储的神秘面纱。同时,也真正地带着我们透过现象,看清了金融危机的本质,为什么金融危机会不停重复。 2、书的第一部分:美联储的起源与使命 (1)美联储的使命/职能包括经济稳定和金融稳定。央行的工具有货币政策、流动性供给(最后贷款人)、金融监管; (2)伯南克介绍了之前的金本位体系。金本位是一种货币体系,货币的价值以黄金的重量来衡量。利:长期来看,可以维持币值的稳定。弊:极大的资源浪费;货币政策空间受限;经济产出和通胀水平波动较大;导致固定汇率体系,使各国的货币政策相互牵连;容易造成通缩;投机冲击; (3)美联储的主要职能:一是行使最后贷款人职能,努力缓解银行体系每隔几年就要经历的恐慌;二是管理金本位制,取消金本位制对币值的严格限定,避免利率和其他宏观经济指标的大幅波动; (4)1929年大萧条发生的原因:一是国际金本位制度,二是股市泡沫危机,三是金融恐慌,四是清算主义理论; (5)大萧条期间,美联储错误地实行货币紧缩政策和放任银行倒闭,加重了金融危机; (6)罗斯福新政:一是建立存款保险制度,二是废除金本位制。 读完第一部分,就算对货币金融学不了解的读者,也可以对央行的职能有了大致概念。 而且伯南克将08年的金融危机同1929年的大萧条时期的美联储的措施和相应结果一一对比,解释了为什么美联储在08年金融危机时期的一系列措施采取的原因。 如果我们放到现在的疫情经济危机来看,就更会有现场感。伯南克提到了1929年大萧条发生的四大原因,一是国际金本位制度,二是股市泡沫危机,三是金融恐慌,四是清算主义理论。 这四大原因,除了金本位,其他三点在当下的危机过程中仍然扮演重要角色。 (1)股市泡沫:1929年和2020年都是美国股市的大牛市,道指屡破新高。 (2)金融恐慌:1929年大萧条发生后,美国发生了严重的金融恐慌,大量中小型金融机构破产。而此次经济危机中,虽然美国并没有发生规模性的金融机构破产,但是在大宗商品、股票市场和海外美元市场发生了非常严重的恐慌; 结果就是道指道琼斯指数在311-315期间暴跌20%;油价也暴跌;美元指数破一百。这些都是市场恐慌的表现; (3)清算主义:这是非常具有时代特色的概念。当时美国决策者认为经济危机有助于经济体系像新陈代谢一样排除缺乏竞争力的企业,并且挤掉之前高速发展时期的泡沫。 当时的经济学界抱着非常朴素的想法,认为经济发展就像潮水,有高潮就自然会有低潮,因此政府不应该干预危机,不应该提供额外的流动性,就让市场上的企业和机构自生自灭。这就是所谓的清算主义。听起来非常像前几年的去杠杆政策的出发点。 因清算主义观点盛行,在1929年时候,美联储没有采取任何的降息政策,没有为任何流动性紧张的金融机构提供最后兜底。直接导致美国当时的金融市场自由落体式的暴跌。造成了几乎持续十年的金融危机。 是罗斯福总统的上台,才改变了美国的货币政策和财政政策。罗斯福总统采取了低息政策,并且实行了非常激进的财政政策。并且二战的爆发使得美国的军工需求剧增,解决了很多就业问题。 在吸取了1929年的教训之后,美国在之后的历次金融危机里面都比较到位的履行了最后兜底人的角色。比如2008年和2020年。 所以,研究了1929年的事件,就能理解此次金融危机中美联储主席鲍威尔的措施。 3、书的第二部分书:二战之后——2008年金融危机爆发前的美联储 伯南克在一部分,重点介绍了2008年其在任时候的金融危机的起因。 金融危机爆发的导火索是房价的暴涨和暴跌,造成房价暴涨暴跌的主要原因有错误的政策导向、新增住房抵押贷款标准的破坏、非优质抵押贷款带来的大量违约等。 而08金融危机的催化剂则是经济和金融系统的漏洞。包括:在私人部门方面,一是借债过多,杠杆过度,容易导致资不抵债;二是风险意识薄弱;三是金融机构持有大量的流动负债,容易遭受到挤兑;四是金融衍生品的滥用,如信用违约掉期。 在公共部门方面,主要是监管不到位的问题,而美联储的主要问题表现在对风险预估不到位和对消费者的保护不到位。 并且,伯南克也在这一部分为自己在08年危机爆发前的宽松货币政策进行了辩护。伯南克从国际比较、泡沫大小、泡沫时机三个角度进行分析,认为货币政策不是导致房地产泡沫的主要原因。 不过,关于这一点我并不认同伯南克的观点。因为伯南克的前任格林斯潘和前前任沃尔克时期,美联储实行了稳定的货币政策,加上经济结构的转型,以及外部环境的稳定,美国经济保持了稳定的增长,通胀波动性变小,金融体系趋于稳定。 伯南克上任之后,并没有意识到美国经过了前两任主席期间30多年的大缓和,其实已经积累了较多的金融泡沫,并且当时的国际金融市场已经同前两任时期发生了根本性变化。 而且,从90年代之后的金融工程创新以来,美国金融市场的复杂度和杠杆水平已经远远超过格林斯潘和沃尔克时期。伯南克没有从根本上认识到环境的变化,结果错误的延续了前两任的温和货币政策,结果导致房地产泡沫和杠杆过度。 4、第三、四部分:08金融危机以及美联储的应对措施及后续影响 这两个部分能让我们充分了解美联储相关政策如何出台及其背后的理念。 美联储的应对举措:一是通过贴现窗口向银行机构注入流动性;二是通过抵押贷款向其他金融机构注入流动性;三是向货币市场基金提供临时担保和定向银行贷款;四是为企业贷款提供直接担保;五是直接出手救助个别重要的金融机构,如贝尔斯登、美国国际集团。 我之前写过一篇文章,专门讲MakerDao如何应对流动性危机,其中部分措施就是借鉴了伯南克时期美国应对金融危机的措施。(链接在这里) 总结一下,伯南克的这本书为大家全景式的展示了美联储在历次金融危机时候的应对措施,以及发生原因。非常有助于大家了解神秘的央行是如何管理和控制我们的金融市场。 看完本书,我还有一点思考:货币不等于财富。 真正的财富是能够创造价值和现金流的工具。技术、土地、商业网络才是真正的财富。 三、《支付战争》的简要分享 《支付战争》这本书看起来很轻松,我就分享几段我影响最深刻,特地做笔记的部分:

四、互动问答 1、老师还看好今年的市场么? 我看好今年的市场。但比起比特币,我更看好以太和波卡。比特币并不创造价值,是已经落后于历史的金本位的还魂而已。 以太坊和波卡则是真正的创造。为全球金融用户提供不受限制的,无需中介的自由结算网络,以及基于其上的各种开放金融工具。其意义远超过仅仅作为价值储存的比特币。 我们现在在波卡网络上孵化了多个开放金融项目。 除了这两个项目以外,我们也在孵化其他一些早期开放金融项目。 在以太坊的开放金融项目中,我特别推荐路印协议,Loopring。这是结合可扩展性和隐私保护技术zkrollup最好的去中心化交易协议。v神经常奶路印。 路印创业三年,一直没有停下很不容易。今年是路印技术的大规模落地应用之年,会有惊喜。 2、您觉得美联储是美国国有还是美国那些银行家的? 是银行家的。整个美国都是那些银行家的。 比美联储更神秘的是纽约联储。在美联储委员会的票数中,纽约联储的票数最多,而且在一些关键国际性组织中,纽约联储和美联储各有一个席位,比如国际清算银行。而且是纽约联储的交易室负责执行美联储的公开市场操作。金融资本利益集团的确对美国政府影响很大,但这和犹太人等阴谋论无关。 最后,大家可以在微信读书APP里搜索:货币夜潮,找到曹寅老师,并关注他列出的其它和货币、金融相关的书单。曹寅的原话是“看完之后,你们就不会问我是否看好数字货币啦。区块链上的开放金融是未来。” 以上,就是今天行走分享的笔记。这个五一,你是否会更从容地坐下来,读本书呢? —- 编译者/作者:行走 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

行走笔记:曹寅,从美联储到PayPal,了解金融的变迁

2020-04-29 行走 来源:区块链网络

LOADING...

相关阅读:

- 智华谈币:数字货币投资市场凌晨与你对话七年投资经验助你登顶高峰2020-07-31

- 比特币(BTC)反弹可能但FOMO达到ATH2020-07-31

- CVM禁止另一家外汇公司在巴西经营2020-07-31

- 日本银行(BoJ)任命其高级经济学家为监督数字日元的新负责人2020-07-31

- 苏哲:7.31比特币行情解析 以太坊五周年带头冲锋2020-07-31