作为资本市场的“先行试验田”,科创板试点注册制在平稳运行9个月之际,经验被推广到创业板,一场存量+增量改革正在拉开大幕。 券商中国记者了解到,科创板的“先行经验”让投行对创业板注册制改革预期更加明确,那么各家券商在科创板项目中积累的经验,一定程度上可视为其在创业板注册制改革下的竞争力。 业内人士及研究机构均认为,创业板注册制改革将增厚投行收入,资源会继续向头部投行集中。具体哪些券商最可能受益?梳理科创板改革中各家券商的表现,基本可以管窥一二。 随着4月29日光云科技完成“云上市”,科创板正式步入百家时代,各家投行的成绩如何?就保荐承销数量以及收入来看,“三中”(中金、中信、中信建投)合计保荐了33%的企业问鼎科创板,相关收入也大幅领先。就申报中企业来看,华泰联合证券、中信证券、海通证券、国泰君安等4家券商服务的拟科创板企业数量较多。 值得一提的是,注册制下,中介机构、发行人以及投资者最关心但同时也最艰难的事项之一是定价。目前已完成发行的100家科创板企业而言,有96家企业发行市盈率高于23倍。梳理发现,这9个月来,发行市盈率高的科创板股票,普遍涨幅更大。 承销保荐数量排名:“三中”实至名归 据券商中国记者统计,目前顺利登陆科创板的100家上市公司,由36家券商担任保荐机构。哪家券商承销保荐企业数量多,就意味着业务经验更丰富,在后续承销保荐中有更大的业务机会。 就承销保荐数量来看,中金公司、中信建投、中信证券合计保荐了33%的企业问鼎科创板。其中,中金公司为14家科创板企业“保驾护航”,数量排名第一;中信建投保荐了11家科创板企业(含1家联合保荐)完成上市,排名第二;中信证券保荐9家企业登陆科创板,排名第三。 此外,国泰君安、国信证券、广发证券分别保荐6家科创板企业,华泰联合证券保荐5家,民生证券保荐4家。  值得一提的是,创业板企业的选取标准有了新的定位,且允许未盈利企业、红筹企业、特殊股权结构企业登陆创业板。而这些规定在科创板规则中虽已有体现,但相关项目数量并不多,也就是说,在注册制改革的大幕下,有多类型企业保荐经验的券商在后续创业板改革中,也将占据更大优势。 从这个角度看,中金公司更是优势凸显。比如,科创板唯一一家红筹企业华润微电子,特殊表决权上市的优刻得,百奥泰、泽璟制药等未盈利企业,保荐机构均为中金公司。作为具有国际基因的传统“投行贵族”,中金公司投行业务经验在注册制下优势明显。 申报中的企业数量:华泰、中信、海通、国君各超10家 当然,由于每家企业完成上市节奏不一,券商服务的在审项目更能说明整体实力和后劲。 数据显示,就提交申报的科创板企业(包含在审、中止及终止)来看,华泰联合证券、中信证券、海通证券、国泰君安等4家券商服务的拟科创板企业超10家,民生证券、招商证券、中信建投、光大证券、兴业证券、申万宏源承销保荐服务的企业均超5家。  根据科创板规则,申报企业在中止及终止6个月之后,可以重新提起上市。近期,已有撤回和中止的企业再次发起上市冲刺。 比如利元亨,它作为首批9家科创板受理企业而备受关注,但半年后却主动要求撤回注册申请文件。今年4月份,利元亨重新在广东证监局办理了辅导备案登记,辅导机构仍为民生证券。 保荐承销费用:头部券商最受益 一项改革推出,利好券商最重要的体现就是增厚业绩,科创板对各家承销保荐机构带来了多少收益呢? 9个月来,这100家科创板上市企业共为承销保荐机构带来67.74亿元的承销保荐费,而去年一年全行业共收获96.58亿元的承销保荐收入,可见贡献之大。  券商中国记者据数据粗略计算,共有17家券商从科创板中获取的承销保荐收入超过1亿元,其中10家券商收入超2亿元。(注:一般情况下,联合承销商分得首发收入较少,上述统计数据中把承销保荐费用计入主承销商) 中金公司以11.97亿元的收入遥遥领先,中信建投证券和中信证券该项收入均超6.5亿元,国泰君安、华泰联合证券该项收入则在3.7亿元上下。 科创板跟投项目整体浮盈 除了承销保荐收入外,科创板企业保荐机构必须对项目进行跟投。目前情况来看,9个月过去了,保荐机构整体处于浮盈状态,仅有两家券商浮亏。 按4月30日收盘价计算,参与跟投的36家券商跟投浮盈合计50亿元。其中,中金公司以11.31亿元账面浮盈居首,中信、海通、国君浮盈均超4亿元,这四家券商浮盈占行业跟投整体浮盈的半壁江山。 浮亏的两家券商为中天国富证券和英大证券。不过由于浮盈(亏)随股市波动而变化,跟投机构所持股票限售期为两年,暂时的盈亏还不能说明最终业绩情况。此前也有大型券商另类子公司负责人表示,不排除最终会有券商跟投亏损,但如此才能更加促使整个行业产生更合理的定价机制。 业内人士认为,创业板注册制改革亦利好头部券商,长期看,市场份额向龙头投行集中趋势将不断强化。 考验定价能力,但已有经验可循 注册制下,中介机构、发行人以及投资者最关心的也是最艰难的一个改变就是定价。华泰联合证券负责人就表示,创业板注册制改革下,市场份额将会向具有行业研究能力、销售定价能力、综合服务能力的券商继续集中,当务之急要提升这些能力。 就目前已完成发行的100家科创板企业而言,除了中国通号发行市盈率18.8倍,以及3家未实现盈利企业不适用市盈率算法外,其他96家企业发行市盈率均高于23倍,不高于23倍市盈率为审核制下上市公司的发行价要求。 具体来看,有6只新股发行市盈率超过100倍,其中微芯生物在扣除2018年非经常性损益前后孰低的摊薄后,市盈率为467.51倍,创下科创板市盈率纪录。虽然这么高的发行市盈率,但是微芯生物上市首日依然大涨366%,虽然此后股价一直震荡下行,最新收盘价49.15元依然较20.43元的发行价高出140%。 梳理发现,9个月来,科创板股票发行市盈率高的股票,涨幅普遍更大,比如中微公司首发市盈率170倍,至4月底区间涨跌幅480%,这或许意味着机构投资者以及市场对这些企业的未来预期空间普遍较大。发行市盈率较低的上市公司比如中国通号,9个月来整体涨幅为5.3%。 海通证券相关负责人表示,基于板块定位和创新创业企业特点,创业板制定了更加多元包容的上市条件,有的企业尚未实现盈利,不能使用传统的市盈率等估值方法。另一方面,投资者可能无法识别企业的长期价值,易与企业产生意见分歧,导致企业估值与定价难度加大。另外,随着注册制不断推进,新股的稀缺性将逐渐下降,还会出现发行失败风险,券商销售难度亦增加。因此,创业板注册制对券商的估值定价及承销能力提出更高要求。 但毕竟科创板试验田已稳步“先行”,有头部券商投行负责人对记者表示,“预计新增项目的审核流程、规则与科创板类似,大家已经习惯了科创板的节奏,不会再手忙脚乱。” 记者向多家投行负责人咨询了一个较为“尖锐”的问题,即创业板和科创板均施行注册制的背景下,若一个发行项目符合双边的上市条件,保荐机构会作何推荐呢? 大家的回答也较为一致,登陆哪个板块要与发行方商议决策,尊重发行方的意愿。作为保荐机构,会对项目进行判断,若保荐项目科创属性更强,会推荐上科创板;未来监管也会进一步对创业板行业范围进行界定。证监会亦表示,会按照错位发展、适度竞争的原则,统筹推进创业板改革和科创板发展。 (文章来源:券商中国) (责任编辑:DF380) 本文来源:券商中国 —- 编译者/作者:券商中国 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

券商科创板“掌控力”榜单出炉!“三中”占据33%市场份额

2020-05-02 券商中国 来源:火星财经

LOADING...

相关阅读:

- 商品防伪溯源工作进入实质性2020-07-31

- 携手共进,战略助推,在paydex的世界中一切皆有可能2020-07-31

- 商品防伪溯源工作进入实质性市场入库阶段2020-07-31

- BigBang Core重庆大棒客受邀出席中新企业路演对接会2020-07-31

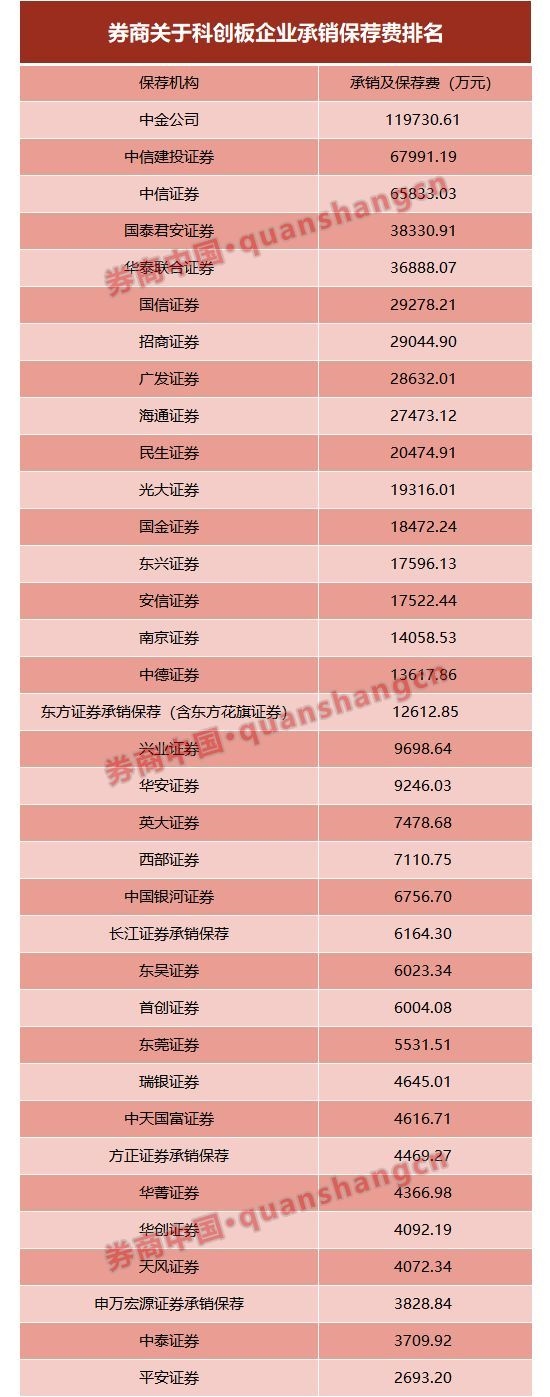

- 商业尽职调查的价值和意义2020-07-30