受疫情影响,大量投资级别的美国企业债被降级为垃圾债券,这些被降级的企业债券被称为“Fallen Angel”,即坠落天使。 按照此前计划,美联储将在5月12日开始购买被降级的企业垃圾债券,以刺激二级市场的信贷融资,美联储遇见“坠落天使”,会进一步导致企业负债加重,这是否会导致美国企业债再次陷入债务循环的怪圈? 这种债务循环是否会将包括比特币在内的金融市场拖入泥潭? 01 美联储回购垃圾债,遇见“坠落天使” 5月12日,美联储开始正式买入美国企业债,这是美联储此前出台的众多提振经济计划中最受市场关注的行动,意图推动二级市场的信贷融资。

不过,这只是美联储直接涉足美债的第一步,根据美联储此前计划,最迟数周之后美联储就要开始正式开始直接购买企业债。 美联储买买买,最为直接的影响就是,美国企业债务飙升。截止4月份,美国2020年企业债规模达到8300亿美金,比去年同期大幅增加了69%,而3月与4月的债券发行量更是创下了历史新高,仅5月11日当天就有271亿美元进入市场,因此无论是垃圾债中的垃圾还是垃圾债中的“坠落天使”,美国企业债确实正处于飙升状态。 按照美联储政策,此次最多可购买5250亿 “堕落天使”。 你可能要问,为什么美国企业会如此债台高筑。这是因为,在2008年以来的量化宽松,导致企业融资十分容易。对企业而言,上市公司的董事们用期权激励的方式让高管们抬高股价,高管们为了让自己的期权值钱,利用上述量化宽松带来的低息环境,发行了大量企业债筹资,拿了钱主要不是搞实业或者研发,而是回购自己公司的股票然后注销,从而拉高股价。 这就为什么美股从6700点涨到27000点,十年间没有像样的回调,这其中超过60%的上涨都是因为发债回购导致。 在这个利益链条上,每个人都都动力借钱推高股价,但是借来的钱都是要还的。7月份起,美国企业债的集中兑付期到来,也就是说,还钱的日子到了。 但在新冠疫情影像下,再融资以滚动债务的成本就会变得相当贵,这可能会导致美股遇到新冠疫情背景下更加严重的问题,如果没钱还债,就不仅仅是几千万人失业的问题,而是数百万美国企业倒闭,并导致美股二次崩盘。 不过也有声音认为,3月份美股崩盘是由于场面资金不够,但当下资金充裕,美股指数早已与实体经济拉开巨大的距离,在美联储无底限的托底下,美股二次下探可能性不大。但是金融市场变幻莫测,普通人根本无法预测。 如果最坏的情况发生,加密货币市场又会遇到怎样的挑战?比特币是否会再次跌入谷底? 02 机构买比特币,迎接“希望之神” “在当前全球主要央行大肆印钞背景下,持有比特币就像1970年代购买黄金一样可以对冲通胀。” 华尔街传奇操盘手、知名宏观对冲基金经理保罗·都铎·琼斯(Paul Tudor Jones)5月7日表示,“我们正在目睹大货币通胀(the Great Monetary Inflation),这是任何形式的货币都前所未有的扩张,与发达国家以往的任何经历都不一样,”琼斯在一份市场展望报告中称。 在这样的背景下,琼斯认为最佳获利最大化策略就是“拥有跑得最快的战马”,并称如果必需要预测一个,那他打赌将是比特币。 据彭博社报道,琼斯曾在2017年首次涉足比特币,并且在资金翻了一番后以近2万美元的高位退出交易。这一次,他将比特币视为一种保值工具,并称持有该加密货币最有说服力的论据是,货币数字化将无处不在,而新冠肺炎加快了这一进程。 琼斯还透露,旗下基金Tudor BVI所持比特币期货配比不到10%。 同时,不少机构投资者此时也选择加持比特币,数字资产管理公司灰度(Grayscale)和Square的Cash App分别购买了2020年第一季度新挖比特币的29.41%和23.15%,合计占新挖比特币总量的52.56%。 近期,银河数字(Digital Galaxy)创始人迈克·诺沃格拉茨(Mike Novogratz)指出,对冲基金等机构投资者都在涌向比特币。这其中就包括文艺复兴科技与摩根大通等。 今年4月18日,对冲基金公司Renaissance Technologies(文艺复兴科技)在一份提交给监管机构的文档中表示,旗下大奖章基金(The Medallion Funds)被允许进行比特币期货交易,将限于芝商所(CME)的现金交割期货合约。 该文件提示到,与传统的金融工具相比,这些工具涉及的风险和损失可能更大,与比特币相关的风险包括:无政府承认是法定货币、缺乏发行的中央机构、容易被恶意行为操纵、易于分叉、价格波动较大等近 12 项,这些因素中的任何一个都可能对基金的投资价值产生重大不利影响。 文艺复兴科技公司由詹姆斯·西蒙斯于 1982 年成立,詹姆斯·西蒙斯是一位屡获殊荣的数学家和前冷战时代的密码破解者,大奖章基金以投资历史上最佳纪录之一而闻名,在20年的时间里,其投资年回报率超过35%,管理资金规模约750亿美元。相信这样一家金融机构入场,必然会对加密市场产生巨大的积极的影响。 而一直对加密市场“指指点点”的摩根大通也开始正式布局加密货币,据外媒5月12日消息,摩根大通目前正在为加密交易所提供服务,其首批客户是Coinbase和Gemini。 消息人士称,这两家交易所都被要求接受严格的审查程序,表明各大银行长期以来不愿与加密相关企业建立关系。Coinbase和Gemini的账户已于上月获得批准,交易现已开始处理。 据悉,摩根大通并不代表交易所处理比特币或其他加密货币交易,但面向美国客户提供现金管理服务和处理美元交易服务。该银行将通过自动清算所(Automated Clearing House)网络处理所有电汇和美元存取款。 而灰度近期的一份报告,则直接将加密世界与现实金融世界做了对立。 在这份名为《量化紧缩》的文件中,灰度警告称,无限的法定货币供应可能导致美元“贬值”。报告总结称:“难以维持的债务水平和对普遍违约的担忧,正在推动比特币诞生以来最激进的货币政策。法定货币面临贬值风险,政府债券反映出较低或为负的实际收益率,而交割问题突显出黄金作为安全避风港的过时角色。在一个以不确定性为特征的环境中,对冲选择是有限的。” 各国央行目前正在实施无限制的量化宽松(QE),而比特币的供应量却减少了一半。其他消息来源称这种并置是“量化硬化”,指的是比特币的地位是“硬通货”,而法定货币是“宽松货币”。 灰度总结道:“有迹象表明,比特币正在成为一个安全的避风港,同时保持着不对称的回报。” 总而言之,灰度这份报告在说明一件事件:在央行无限的法定货币供应情况之下,比特币现在是投资者最好的选择。 与此同时,链上数据也不断向好。

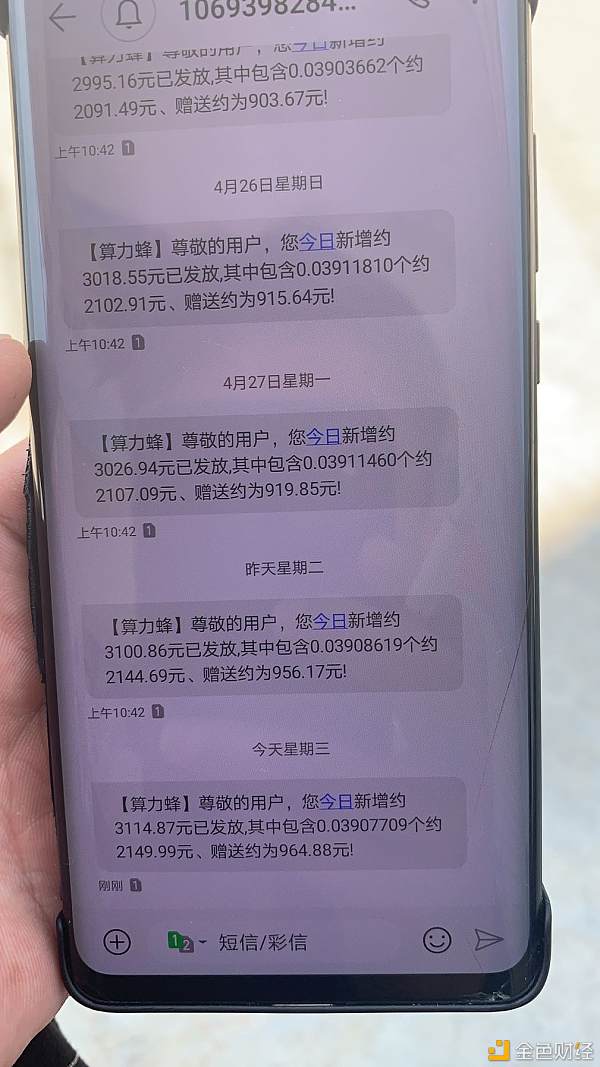

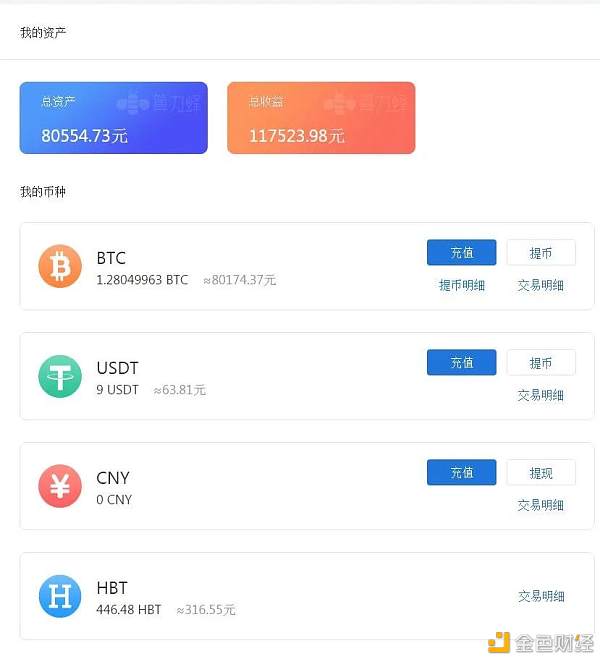

据glassnode最新数据,目前持有1000枚比特币以上的巨鲸地址数量有2000余个,超过了2017年牛市顶峰水平,持有0.1个比特币以上的地址数量也创下历史新高,超过300万个。 不过,行为分析平台Santiment认为,“巨鲸”正在蓄积以将价格进一步推高,然后倾销给“菜鸟”投资者。过去几个月,拥有1到10个比特币的中等规模持有者仍在大量积聚,拥有1000到10000枚比特币的大型持有者则在缓慢减少头寸,但过去几天这种趋势扭转,这正是“巨鲸”逢高抛售的迹象。 总而言之,在美国各项数据不断变差,美国企业债越来越高的背景下,越来越多机构与个人正在将目光转向比特币,而这也保证了这场加密货币世界的健康稳定发展。 —- 编译者/作者:算力蜂蜂蜂 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

美联储救市举措太疯狂导致传统金融或将转向比特币?

2020-05-15 算力蜂蜂蜂 来源:区块链网络

- 上一篇:老潘谈币:5.15BTC晚间行情分析

- 下一篇:商品期货可以长期持有吗?期货交收时间

LOADING...

相关阅读:

- 以太坊的五年:从少年梦到市值380亿美元区块链2020-08-01

- 比特币正成为机构投资者的数字黄金2020-08-01

- 区块链板块大热2020-08-01

- 分析:基于ETH的资产在2020年创下最高收益2020-08-01

- 欧元兑日元价格正朝着重要阻力位125美元迈进2020-08-01

美联储的具体做法是通过购买追踪企业债的ETF基金,特别是近来受疫情影响而被降级的企业债券们,这类债券有一个专属名称:“Fallen Angel”,即坠落天使,也就是此前被评为投资级别,但近来由于疫情影响而被降级为垃圾债券的公司债。

美联储的具体做法是通过购买追踪企业债的ETF基金,特别是近来受疫情影响而被降级的企业债券们,这类债券有一个专属名称:“Fallen Angel”,即坠落天使,也就是此前被评为投资级别,但近来由于疫情影响而被降级为垃圾债券的公司债。