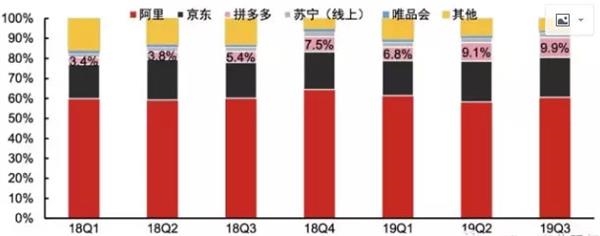

据香港经济日报,网易计划最快6月启动香港IPO,计划集资10亿至20亿美元(约78亿至156亿港元)。网易与京东的第二次上市预计将相差一周至两周。 相关报道: 京东再传回归香港上市拟募资200亿?京东回应:不予置评今年“618”有大动作 又一家互联网大公司被传近期将在香港市场二次上市,阿里巴巴的故事会重演吗? 京东近期将登陆港交所的消息再度传出。5月19日,香港《信报》消息称,京东将于下周寻求通过上市聆讯,募资规模约30亿美元(约234亿港元);若聆讯顺利,京东将于6月初启动招股,预计6月18日挂牌,类似于双“11”,每年“618”是京东电商年度大促时间点。 根据港交所的规定,京东二次上市可以选择秘密交表。对于上述市场传言,5月19日京东集团相关负责人对券商中国记者表示,不予置评。对方表示,今年“618”将会有“大动作”,会有百余项颠覆性服务面世。 自去年9月阿里巴巴在香港二次上市后,京东、百度、网易、携程等中概股都曾传出计划赴港上市的相关消息。中信证券分析称,如今疫情影响慢慢平息,各公司上市计划势必将重回正轨,而“私有化退市及VIE架构拆除耗时长、成本高,未来港股市场,料想将成为中概股回归的首选。” 京东在港上市临近? 京东近期将登陆港交所的消息再度传出。据港媒报道,京东将于下周寻求通过上市聆讯,募资规模约30亿美元(约234亿港元);若聆讯顺利,京东将于6月初启动招股,预计6月18日挂牌。 对于上述传闻,京东集团相关人士向券商中国记者回应,不予置评。不过,该人士表示,今年“618”将会有“大动作”,除了超级百亿补贴、千亿优惠等一系列史上最大优惠力度,还有百余项颠覆性的服务面世。 该人士还称,今年京东“618”无论是优惠力度、消费者购物体验、新品的发布数量还是品牌销量增长,都将是空前的,同时京东还将在此期间升级集团使命和品牌主张。“未来一段时间,市场将密集的看到京东的诸多动作。” 今年4月底,路透IFR曾报道称,京东拟在香港进行二次上市。彼时证券时报记者援引消息人士确认,京东正在安排赴港上市事宜,选定瑞信、美银美林为主要承销商。 有报道称,京东拟发行5%股份募资约30亿美元(约200亿元人民币),不过,数周之前,上述证券时报报道中,参与赴港上市人员表示,“募资额还没确定,上市规模要视市场环境而定。”此外,据传此次香港上市不会引入基石投资者,这意味着所有股份均将通过公开发售和国际配售发行。 截至2019年12月底,京东流动资产1391亿元,流动负债1400亿元。流动资产无法覆盖流动负债,资金的压力要求京东必须寻找新的渠道进行融资。 今年4月,京东集团发布2019年财报同时更新的股权结构显示,截至2019年末,京东一共有4.46亿股普通股,其中,京东董事会主席刘强东合计持股15.1%,投票权为78.5%,与去年相比分别下降0.3%、0.5%。外部股东中,腾讯全资子公司HuangRiverInvestmentLimited(黄河投资)仍是京东最大的外部股东,持股比例达17.9%,投票权为4.6%。此外,沃尔玛对京东持股9.8%,投票权为2.5%。  去年净利润122亿,疫情推动一季度快消自营高增长 美国当地时间5月18日,京东美股大涨9.2%、收于55.53美元/股,创下其股价历史新高。 5月15日,京东披露2020年一季度财报显示,一季度实现营收1462亿元、高于市场预期1366.7亿,同比增长20.7%;经调整净利润29.7亿、低于去年同期的32.9亿元。用户数量方面,截至2020年3月底,京东过去12个月活跃购买用户为3.87亿,同比增长24.8%;这也是用户增长连续第三季度提速。 富途证券研报称,分析京东用户增长原因主要有: (1)疫情推动线上消费猛增,且京东自营主力品类中的快消品尤其受益于疫情;(2)自建物流+仓储,令京东能在疫情期间正常配送,继而带来新用户、唤醒老用户。 券商中国记者注意到,从京东一季度的业务增长情况来看,也佐证了这一分析。2020年一季度京东用户对日用百货需求旺盛,该品类营收增速38%,仍维持在较高水平;但家电产品却受到冲击,卖场及广告业务增速下滑,但物流业务增速超50%,同样受益于疫情。 从京东此前披露的年报来看,京东2019年的成交总额同比增长24%,首次突破两万亿人民币,全年净营收5769亿元,同比增长25%;净利润超预期达约122亿元。活跃用户数达3.213亿。 从全年来看,2019全年收入为5768.9亿元,同比增长24.9%。其中:自营电商业务收入为5107.3亿元,同比增长22.7%;从增速来看,自营电商营收已连续三季度有所提升。 此外,服务与其他业务收入为661.6亿元,同比增长44.1%。安信国际分析认为,2019Q4京东零售业务运营利润率同比提升0.3%至1.4%,全年运营利润率同比提升0.9%至2.5%。随着物流前期投入逐步减少,在规模经济效益下,物流使用效率与人员效率有所提升,京东零售业务的盈利水平有望延续上升趋势。 近三年来,京东在渠道下沉方面的保守转型受业内诟病,尤其是拼多多的出现和崛起,更是加剧了两强相争的激烈战况。 从年报数据看,京东2019年年化核心活跃买家达3.62亿,同比增长18.6%,单季度实现买家环比净增2760万,创三年以来新高。其中,超过70%新用户来自于下沉城市。 安信国际研报显示,2019Q3,除拼多多(111%)继续保持三位数高增长外,天猫(26%,仅实物)、京东(26.6%,仅自营)增速同样领先行业。第二梯队中,苏宁(19.5%)、唯品会(17%)增速基本与电商行业增速持平(整体电商14.9%/实物电商18.4%)。Top3电商平台强者恒强,测算阿里(含天猫&淘宝)、京东、拼多多三家合计市场份额约90.4%,市场集中度持续提升。  图片源于安信国际 迎二次上市好时机? 继港交所2018年4月发布新规生效,允许不同投票权架构且符合特定要求公司上市后,阿里巴巴-SW(09988.HK)在去年11月26日登陆港交所上市,为首个同时在美国和中国香港资本市场上市的中国互联网公司。 券商中国记者注意到,阿里之后,除了京东之外,去年以来已有携程、网易等多家中概股传出拟在港上市。 在2月17日发布的《中概股回归港股六问》研报中,中金公司首席策略分析师王汉锋指出,港股及A股市场持续升级市场规则,客观上增加了对不同类型公司上市的包容性和吸引力。而中概股选择回归港股或者A股上市可能有如下考虑:“为业务发展融资且增加股票流动性、离本土市场更近、获得更好的估值等等。” 无论是为业务发展融资,还是离本土市场更近,都是目前京东所乐见的。在财报电话会议上,京东零售集团CEO徐雷介绍,京东旗下社交电商平台京喜在过去一年内已成为用户增长的主要动力:其在2019年10月接入微信一级入口,2019年双11,京东全站新用户4成来自京喜,2019第四季度京东活跃用户数环比增加2760万人,超过阿里巴巴2019Q4的1800万的用户增长,新增用户中超过7成来自于三至六线城市。 今年4月末,有消息称京东已提交赴港上市文件后,中信证券相关报告称,瑞幸咖啡造假事件曝光后,叠加疫情冲击,信任危机重现,中概股回归潮或将来临;而私有化退市及VIE架构拆除耗时长、成本高,未来港股市场料将成为中概股回归的首选。(来源:券商中国) (文章来源:21世纪经济报道) (责任编辑:DF353) 本文来源:21世纪经济报道 —- 编译者/作者:21世纪经济报道 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

消息称网易计划最快6月启动香港IPO 集资10亿至20亿美元

2020-05-20 21世纪经济报道 来源:火星财经

LOADING...

相关阅读:

- Diginex即将上市的产品抢走了Maker的风头Algorand2020-07-30

- Diginex的Equos有望成为在美国上市的第一个加密货币交易所2020-07-30

- 区块链食品溯源有价值吗?链闻带你全面了解行业最新实践2020-07-29

- 分布式存储那么多,为什么华为、京东都选择了IPFS?2020-07-28

- 门罗币将在Coinbase中上市,之后隐私币将变得更受欢迎2020-07-28