人们常常用锁定价值评估去中心化金融(DeFi)项目,而事实上 DeFi 用户总数已超过 15 万,并呈指数级增长趋势,用户量日均增长率 0.56%。 总锁定价值(total value locked, TVL)是当前最受欢迎的一个去中心化金融(DeFi)评估指标,我们可以在 DeFi Pulse 这类行业服务平台上查看相关追踪数据。对于刚刚启动、并渴望引流的 DeFi 项目而言,总锁定价值的确是个不错的项目评估指标。毕竟,如果没有足够的流动性,注入 Uniswap 这样的自动化做市商和 Compound 这样的货币协议平台可用性就会大打折扣。

DeFi 使用量被巨鲸控制其实并不是件好事,因为这意味着总锁定价值指标可以被少数几个实力强大的用户人为提高。但同时,DeFi 生态系统又依赖于巨鲸,因为他们可以为不同项目提供绝大多数流动性和抵押品,当然也会导致 DeFi 去中心化程度大幅降低。因此,除了总锁定价值指标之外,我们还需要寻找其他能更好评估 DeFi 采用情况的指标,比如:用户总数。

事实上,在过去的两年时间里,业内始终在讨论这样一个悬而未决的问题:DeFi 究竟能在什么时候、以及如何跨越鸿沟,并获得主流采用。相信大多数人对主流采用这个概念有一个共识,即主流采用肯定不能以锁定在智能合约的总价值突破数十亿美元决定,而且要看究竟有多少个普通人正在使用此类产品。在此,让我们先举一个主流采用的例子:比如加密货币交易所Coinbase,该公司市值已经达到80 亿美元,这个数字其实并不能代表Coinbase 已经被主流采用,然而另一个指标— — Coinbase 用户数量已经超过3000 万,这个数字则可以代表Coinbase 已被主流采用。

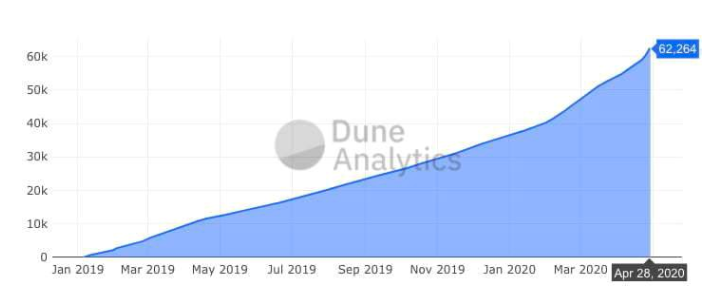

下面就让我们一起来看看顶级 DeFi 项目的用户总数指标情况吧,数据截至 2020 年 4 月 28 日: Kyber:62,264

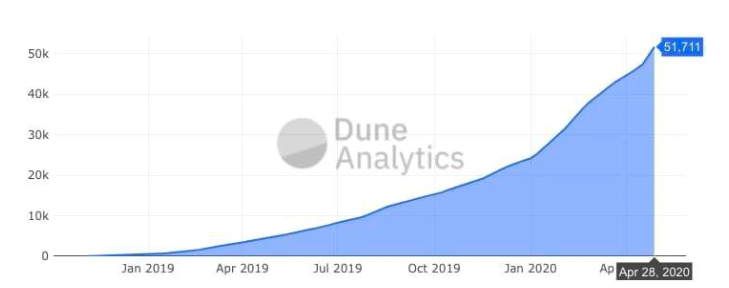

按照唯一交易者地址进行评估。 Uniswap:51,711

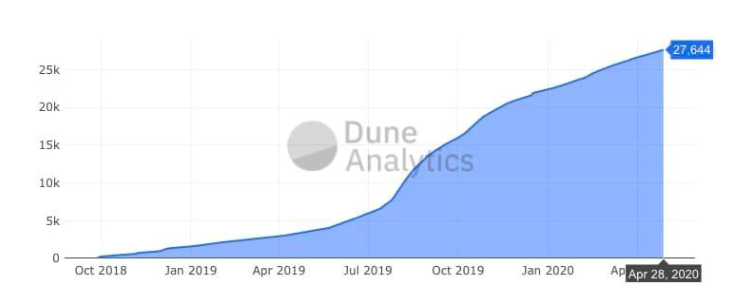

按照唯一流动性提供和交易者地址进行评估。 Compound:27,644

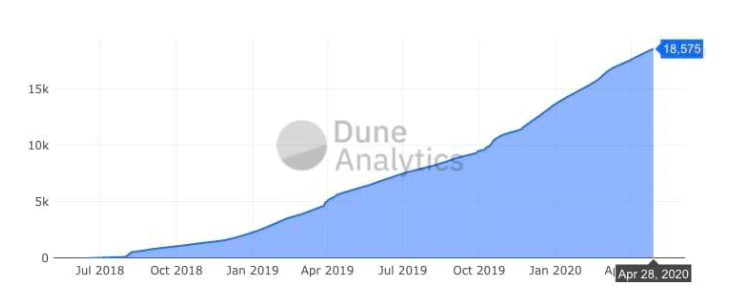

按照 Compound v1 和 v2 独立借款方和贷款方地址进行评估。 2019 年 5 月 23 日,Compound v2 发布,2019 年 7 月 24 日,DAI 贷款年利率达到近 15%。 OpenSea:18,575

按照不可替代代币(NFT)的唯一买家地址和卖家地址进行评估。

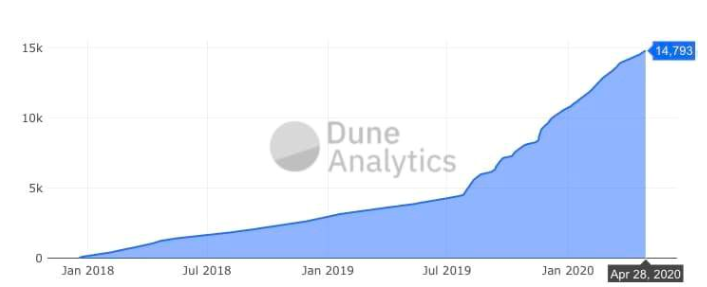

MakerDAO:14,793

按照单抵押和多抵押 DAI 的唯一抵押债务头寸持有人数量进行评估。 2019 年 7 月 26 日,Coinbase Earn 推出「Generate Dai with Maker」教育课程,主要是因为许多 Coinbase 用户在 Coinbase Wallet 钱包里创建了许多小额抵押债务头寸。

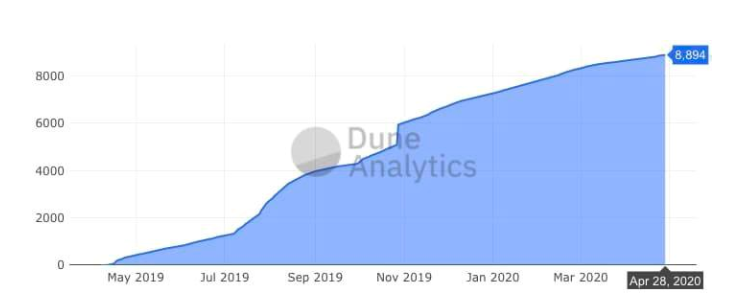

InstaDApp:8,894

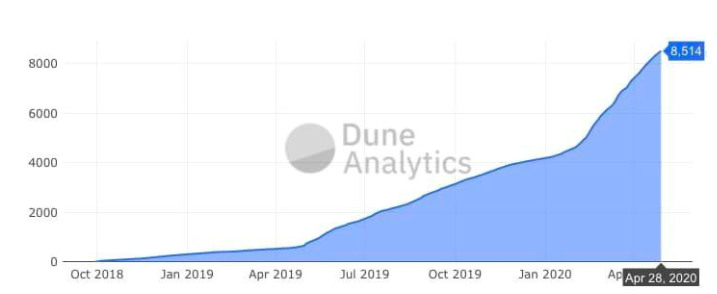

按照 InstaDApp 独立账户地址进行评估。 dYdX:8,514

按照 dYdX v1 和 v2 的独立借款方、贷款方、以及保证金交易者地址进行评估。

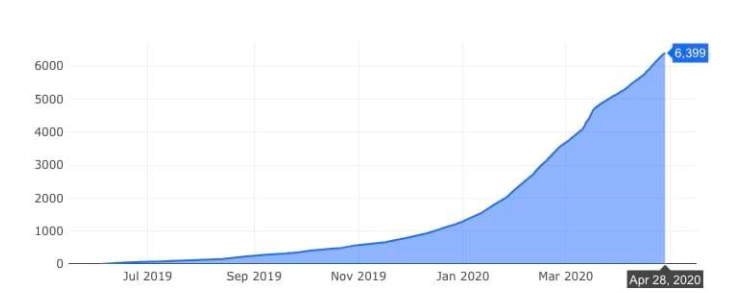

1inch:6,399

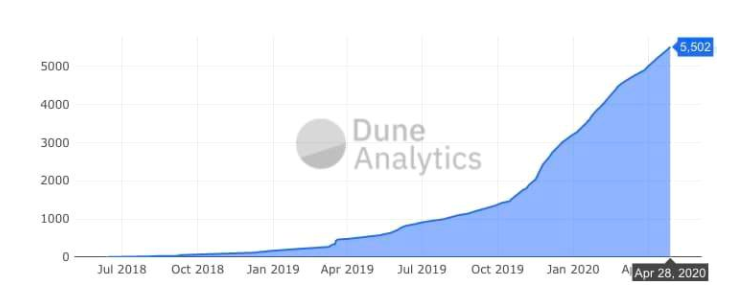

按照独立交易者地址进行评估。 Synthetix:5,502

按照所有 Synths 唯一交易者地址和唯一铸币人(minter)地址进行评估。

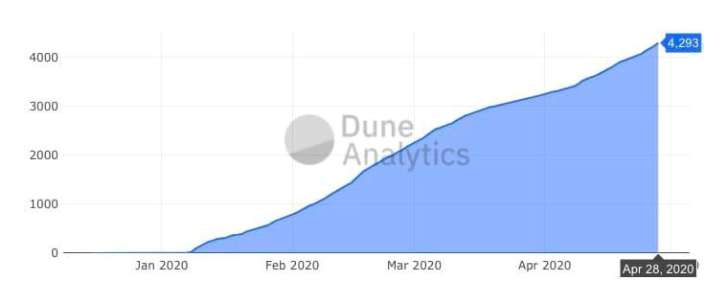

Aave:4,293

按照唯一借款方、贷款方和闪贷方地址进行评估。

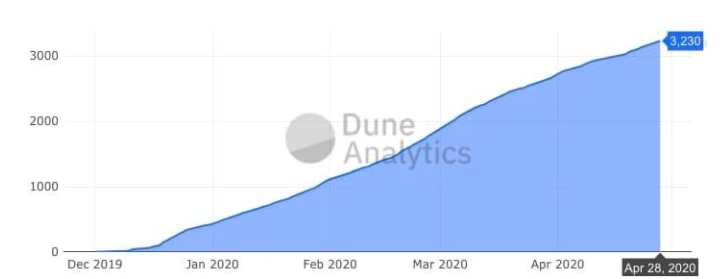

0x:3,230

按照 0x v3 的唯一挂单地址和吃单地址进行评估。 2019 年12 月2 日,0x 推出v3 版,v3 版本质上是一个去中心化交易所流动性聚合器应用程序接口,由于v1 和v2 是一个去中心化交易所交易委托账本协议,因此没有包含在总用户统计中。Augur:2,609

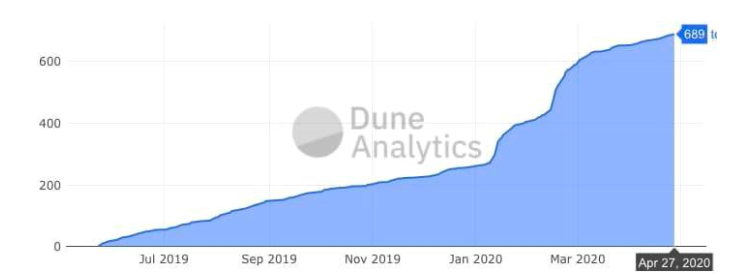

用所有预测市场中唯一交易者进行评估。 2018 年 11 月 6 日:基于以太坊的预测应用 Augur 上,关于2018 年美国中期选举后哪一方将控制众议院话题已有 3517 个 ETH ,近 72 万美元投注。在美国中期选举大热背景下,在 Augur 上投注的总金额达到了创纪录的水平,近 210 万美元。Nexus Mutual:689

按照标价提供商、流动性提供商和抵押地址进行评估。 2020 年2 月14 日,加密货币交易所bZx 受到攻击,其中那些在bZx 第一次被攻击之前就已购买保险的质押者投票,DeFi 保险协议Nexus Mutual 对bZx 攻击的两项索赔进行投票之后,评估人投票支持了第121 号和第152 号两项索赔,总计约3. 万美元,还有130 万美元的新智能合约保障。概况总结 要估算当前 DeFi 市场的地址总量,我们把上述所有项目的唯一地址数量进行了汇总,最后得出的数字是:超过 15 万用户(155,140)。1confirmation发现,虽然当前 DeFi 市场规模依然很小,但是 DeFi 用户数量还是呈现出了指数级增长趋势。我们人类通常倾向于低估指数增长,无论是病毒、还是产品总用户量。按照当前 DeFi日均 0.56%用户量增长率,我们预计 DeFi 用户量到 2021 年 3 月将会突破 100 万,到 2022 年 5 月将会突破 1000 万。

而对于那些早期DeFi 项目来说,我们在此提供一个建议:只有你的产品中某一项功能被大规模使用,才能算是取得成功,此时你的产品才会加速增长— — 所以,请不断迭代你的产品,直到用户喜欢你所构建的内容为止。 原文链接:https://thecontrol.co/defi-usage-numbers-7e5e2cd5ab2e —- 编译者/作者:洁sir 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

以太坊垄断DeFi市场,用户总数超15 万人,日均增长率 0.56%

2020-06-03 洁sir 来源:区块链网络

- 上一篇:全球经济受挫,加密货币能否永恒

- 下一篇:币海引路人:BTC大起大落你还在吗

LOADING...

相关阅读:

- Messari:DeFi聚合器的受欢迎程度将继续增长2020-07-31

- 首要行动:Chainlink的飞涨代币在快速增长的DeFi中显示出幸运的“ Oracl2020-07-31

- 忽悠指数第21弹:佛萨奇——forsage(文末5000KEY红包)2020-07-31

- 区块链3.0大潮,国产去中心化稳定币的推出至关重要2020-07-31

- 接棒去中心化金融,Advancer要做DeFi中的王者2020-07-31