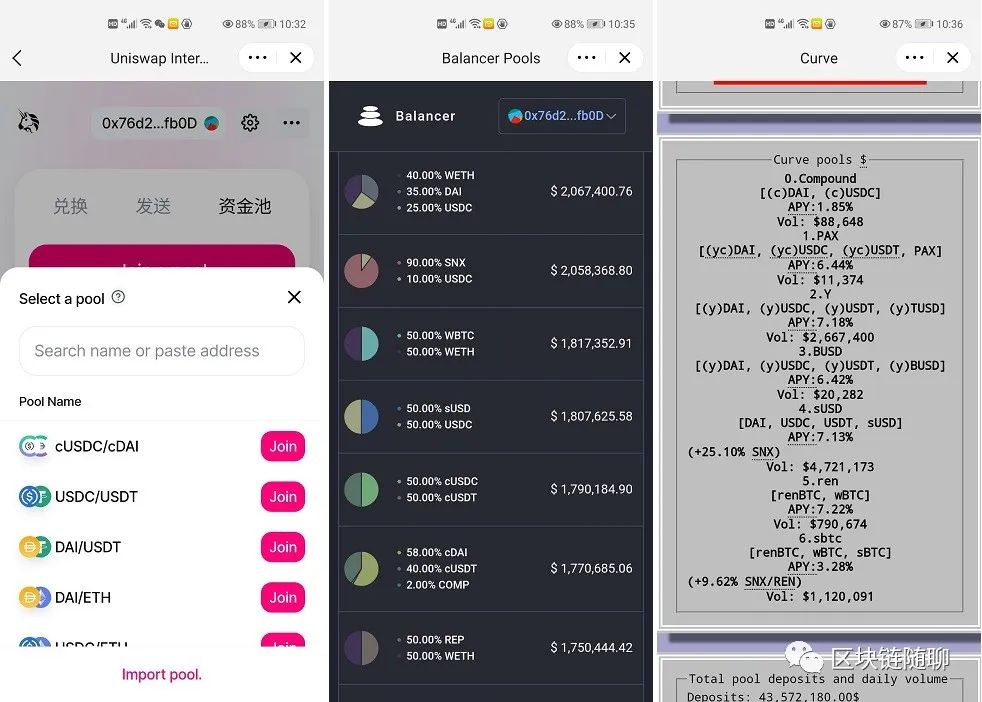

DeFi,还是 DeFi! 继 Compound 发币,带来 DeFi市值、总锁仓量 (TVL) 均破新高,同时 COMP 币价暴涨之后,DeFi 的另一员大将Balancer也在6月1日发行其代币 BAL,如果按BAL 种子轮 0.6 美元的价格计算,截至目前 BAL 的最高涨幅已接近 38 倍。 之前文章有详细介绍过,Compound 的代币发行模式。COMP 有约 42% 是留给其协议用户的,可以理解为是“借贷即挖矿”。 Balancer 则不同,BAL 总量 1 亿枚,35%分配给创始团队、顾问、早期投资者、团队核心成员、生态基金以及融资基金,其余的 65% 将全部分配给流动性提供商 Liquidity Provider(LP)。远比 Compound 那不足一半的 42% 要让人放心。按照目前的计划,65,000,000 BAL ,第一年将分发7,500,000,之后将通过 BAL 进行治理,会根据治理人投票决定做调整。对应 Compound 的“借贷即挖矿”,BAL 的分发模式可以理解为“流动性即挖矿”。换句话说,作为普通投资者,如果你想获得 BAL,除了在二级市场购买,还可以通过为 Balancer 的资金池提供流动性来获取。流动性、资金池的相关话题,下文我们将做详细介绍。 什么是 Liquidity Pool (流动性资金池)? 加密货币的交易所,通常有两种运作方式。一种是 P2P 对接交易 (如 0x Protocol),有系统去媒合平台中间价相近的买方与卖方。这种机制在平台具有足够买方与卖方时才会比较稳妥。 而 Liquidity Pool (流动性资金池),则是先集合足够量的资金到一个资金池 (例如 ETH-USDT 的池子),该资金池会先定义好一个造市算法,这样想要用 ETH 购买 USDT 的用户就可以直接到该资金池进行交易了。这样不需要同时有买家和卖家,也可以提供稳定的流动性。也因为 Liquidity Pool 是通过一套智能合约的执行来自动造市的,所以也被称为自动造市商 (Automated Market Maker or AMM)。 Liquidity Pool 有哪些类型? 从资金池内的币种数量来分: 两种币种的资金池 (例如 DAI-ETH),Uniswap 是专门提供这类池子的; 两种币种以上的资金池(例如 WETH-DAI-USDC),提供的平台如 Balancer; 此外还有专门提供同类币种的资金池 (例如 DAI-USDC),这类池子中的币其价格波动通常方向一致,Curve 专门提供这类池子。

Liquidity Pool 的用途? Liquidity Provider 的报酬

本文来源:晓娜区块链 —- 编译者/作者:晓娜区块链 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Balancer 接力 Compound,DeFi 的世界很热闹!

2020-06-25 晓娜区块链 来源:火星财经

LOADING...

相关阅读:

- 为什么此DeFi交换是以太坊ERC-20代币的单程票?2020-08-01

- Messari:DeFi聚合器的受欢迎程度将继续增长2020-07-31

- 首要行动:Chainlink的飞涨代币在快速增长的DeFi中显示出幸运的“ Oracl2020-07-31

- defibox你玩了吗? defi到底有多不安全?| 左、右侧交易心得2020-07-31

- 注意:只要参加过uniswap之类的defi,你钱包里的钱就有可能不是你的了!2020-07-31