创建DeFi的目的是允许个人在不需要中央机构许可的情况下获得贷款,赚取利息和借出资金。去中心化金融并没有像曾经认为的那样去中心化。虽然我们已经看到许多领域在权力下放方面取得了长足的进步,相信对集中式稳定币的依赖对DeFi的权力下放的未来构成了最大的风险。 以了解为什么稳定币集中化对DeFi的去中心化本质造成了严重的漏洞。与传统银行一样,DeFi也有借方和借方。贷方将加密货币存入协议并赚取利息。借款人获得贷款并支付利息。然后,将这些利息偿还给贷方,以激励他们放贷。传统银行依靠法定货币的借贷和偿还利息,而DeFi中的绝大部分借贷是通过稳定币进行的。

很少有人会想要以不稳定的加密货币计价的贷款。想象一下,在4月15日以$ 6,700借出1个BTC贷款,然后在5月15日还清$ 9,300。您仍在还清相同的1 BTC,但贷款的美元价值几乎相差3,000美元。使用稳定币,这不是问题。如果我获得300美元的USDC贷款,我将不得不或多或少地偿还300美元(当然是贴现利息),并且我的贷款对本金的美元价值将保持一致。鉴于稳定币在DeFi生态系统中所扮演的角色比例过高,相信可以公平地说,它们对DeFi系统至关重要,没有稳定币,我们就不会拥有可行的DeFi生态系统。 鉴于DeFi生态系统严重依赖稳定币,应该引起极大关注的是,绝大多数领先的稳定币已经显示出冻结资金的意愿。 DeFi借贷协议就像一条链。如果任何链接断开,则链的其余部分将受到影响。在正常情况下,集中式稳定币发行人不太可能将DeFi协议中的所有加密黑名单列入黑名单,指出的是DeFi仍然具有防审查功能。如果一家公司出于某些合理原因将某些资金列入黑名单,则DeFi协议可以适应并反弹。例如,假设借款人已经获得了一些USDC并希望偿还其贷款。无论出于何种原因,Circle都会确定先前在禁止交易中使用过USDC。我们的借款人不仅会立即失去使用这些资金的能力,而且我们的贷方也将遭受损失,因为他们将无法获得利息。只要列入黑名单的数量相对较少,协议就可以适应。DeFi贷款的抵押品过多,这种损失将仅由支付给贷方的较低利率来弥补。 传统银行可以冻结金库中的资产,而稳定的稳定币发行人可以冻结您的加密钱包中的资金。无论是您的资金被锁在银行的保险库或固定在你的钱包密码,这里的资金被冻结的位置并不重要。您仍然无法使用您的资金。莎士比亚著名地告诉我们,“任何其他名字的玫瑰都会闻起来很香”,而我担心的是,过度依赖集中化稳定币本质上会以新名称重现现有金融体系的许多缺陷。 如最初所言,Dai旨在成为真正的去中心化稳定币,我认为它做得很好。老戴(Sai)是用户将ETH锁定在抵押债务头寸中时产生的。换句话说,Dai(Sai)从潜在的ETH中获得其价值。由于基本的ETH抵押品是分散的,因此以ETH的价值为基础的possible族也有可能被分散。

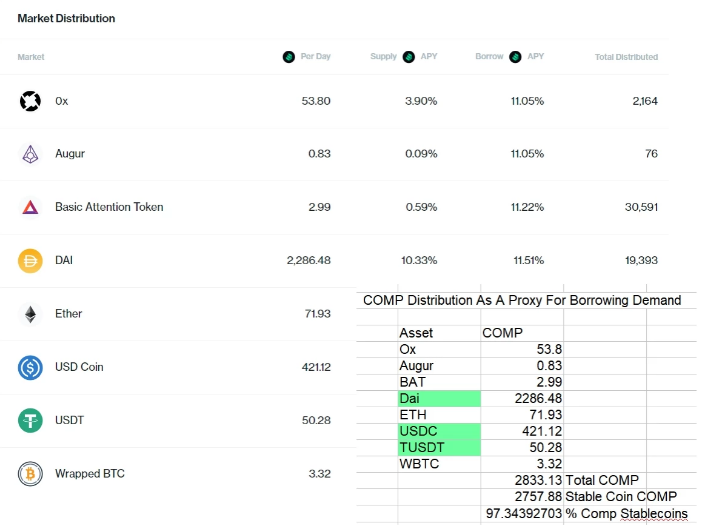

现在,Maker允许USDC,WBTC和其他集中式加密货币用作抵押品,Dai至少部分依赖中央资产来维持其价值。正如如果基础USDC被列入黑名单,cUSDC变得一文不值,如果抵押品变得一文不值,Dai也将一文不值。 事情变得有点模糊,因为戴先生不仅仅依靠一种抵押品。ETH无法冻结,因此从ETH创建的Dai将保留其与基础ETH的链接并抵抗冻结。用链条的类比,很明显,USDC依靠单个链条(法定货币可兑现性)来持有价值,而切断该链接也会破坏USDC的价值。相比之下,戴氏目前得到许多连锁店的支持。如果要切断其中一个链条,不知道其他剩余的链条是否足以维持Dai的价值。 一方面,USDC和WBTC是集中的,从这些资产创建的Dai可能会松散其与基础抵押品的联系,但是绝大多数Dai仍由ETH抵押,所以我真的不知道会发生什么。如果冻结了某些形式的抵押品而没有冻结其他形式的抵押品。由于抵押品被冻结,现在,似乎抵押品大量用于创建戴仍ETH,所以它比竞争对手的产品更加分散,但它不再是纯粹的分散式代币,而包含集中式代币实质上已将一定程度的脆弱性引入到先前的分散式系统中。 the-part-time-economist/defis-greatest-vulnerability-xkkdpgg —- 编译者/作者:丫丫yaya 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi的最大漏洞

2020-07-14 丫丫yaya 来源:区块链网络

LOADING...

相关阅读:

- 什么是DeFi行业的狗狗币?2020-08-02

- 在非法市场的深处2020-08-02

- 情绪指标显示比特币仍被低估,比特币跌破$ 11,5002020-08-02

- 【万Key红包】牛市真的来了:美国人都把美元换成比特币了!||万事达卡2020-08-02

- 七月去中心化交易所交易量增长174%,突破$ 4.3B,并刷新历史记录2020-08-01