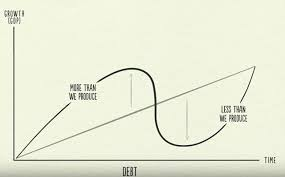

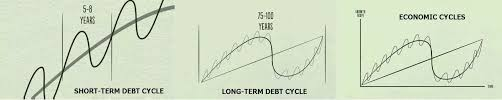

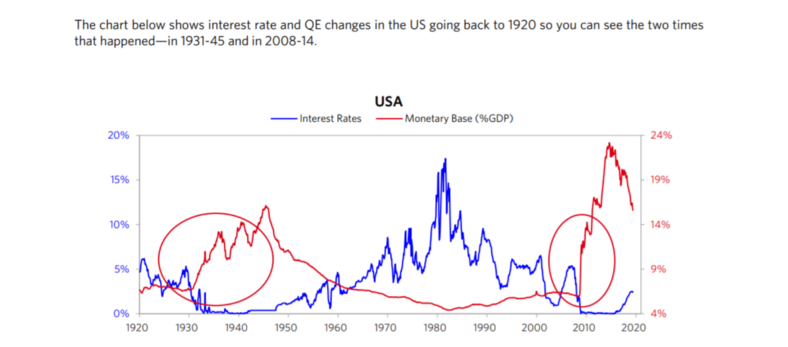

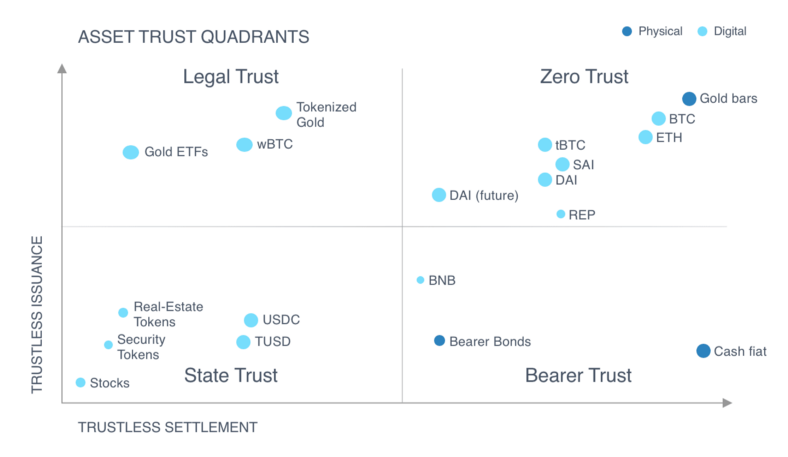

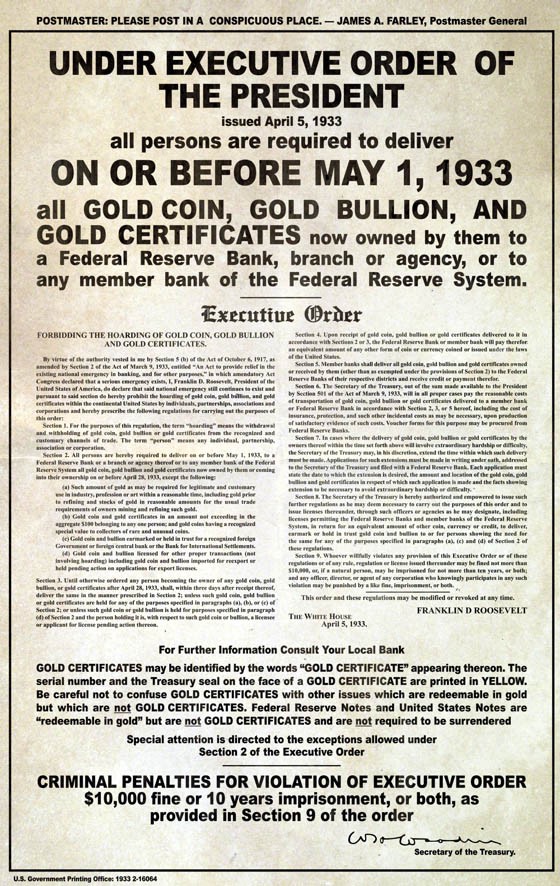

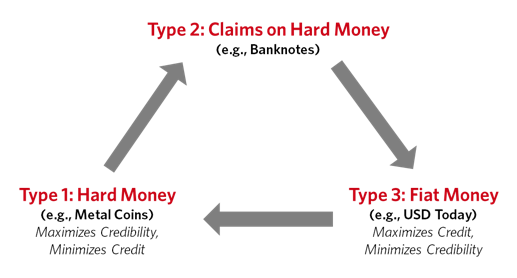

桥水公司联合创始人雷.达里奥Ray Dalio在其引人入胜的研究《变化中的世界秩序》中,研究了历史上存在的经济和政治大周期。通过研究货币和债务的本质,人们明白COVID病毒大流行并不是即将到来的全球经济衰退的原因,而是***。这场衰退其实早该到来,因为正如Dalio所解释的那样,我们正处于长期债务期限周期的后期,公司和国家的债务负担达到了不可持续的水平(相对于收入和现金流水平),当利率达到0%时,中央银行可用策略有限。当债务周期破裂时,中央银行通过印制新的货币来使货币贬值(这就是现在正在发生的事情),这就会导致大规模的债务重组和违约、以及储备货币(全世界广泛接受的货币,目前是美元)的崩溃,甚至出现新的货币和金融秩序。 在我们出生之前的历史上,这样的危机已经发生过很多次。在上一个债务周期爆发后的1929-1932年的大衰退后,1945年出现了目前的体系的前身——布雷顿森林体系。这一次,我们有一个新的、平行的金融体系,它是在一个开放的、无权限的区块链之上出现的,这就是去中心化金融DeFi。在即将到来的危机中,它将扮演什么角色?在没有明确提及区块链技术或加密技术的情况下,Dalio给我们提供了很多分析要素。小提示:他是看好加密技术的。 债务的本质 Dalio解释说,信贷的性质是周期性的。当我们获得信贷时,信贷让我们的消费大于我们的生产;当我们必须偿还信贷时,信贷迫使我们的消费小于我们的生产。 债务的本质是周期性的。来源:principles.com/the-changing-world-order 债务波动有两个周期:一个是短期债务周期,大约需要5-8年;短周期加起来就是长期债务周期,大约需要75-100年。长期债务周期的出现是由于债务上升速度快于收入,直到债务变得不可持续。当债务偿还的增长速度超过收入的增长速度时,人们、公司和政府就会被迫削减开支,从而导致收入减少,循环往复。 短周期和长周期。来源:Principles.com/the-changing-world-order 有许多理由让我们相信,我们正处于短期和长期周期的后期阶段。上一个长期债务泡沫在1929年破灭,导致了大萧条、民粹主义和世界大战。 其实,上世纪30年代的情况和2010/20年代的情况有惊人的相似之处。就像现在,那时,利率达到0%,央行积极印钞。 来源:Ray Dalio, principles.com/the -changing -world -order 现在和当时一样,国家积累了不可持续的债务负担。 来源:Ray Dalio, principles.com/the-changing-world-order 长期债务周期 Dalio认为,长期的债务周期通常在不同的阶段发生。 它们都是从低债务和 "硬通货 "开始的。硬通货,又称商品货币,是指经济中具有内在价值和标准化价值的资产,如黄金和其他金属、盐、大麦等。商品货币与普通商品的区别在于其货币溢价。商品货币具有实用价值和货币价值。其货币溢价是由其作为价值储藏、交易媒介或记账单位的用途决定的。 我们认为,以太坊和比特币等加密资产,就属于这一类。以太坊和比特币是用来为各自的网络支付交易费用的。例如,只要在Ethereum网络上执行交易,移动资产,启动DAO等,都会消耗ETH。任何时候执行P2P比特币交易,都会消耗BTC。这就是作为消耗品的效用和价值。一些监管机构如CFTC(美国商品期货交易委员会)也认同这一立场,认为BTC和ETH是商品。 具有内在价值的资产,作为货币使用,重要的是它可以无信任结算;它们本身是有用的,不需要合同或法律来确保交易方遵守其交付的承诺。换句话说,它们是不记名票据,交易当场结算。商品货币可以被互不信任对方的各方使用,比如处于战争中的国家仍然可以用黄金支付。 《信任的四象限》莱恩.肖恩.亚当斯Ryan Sean Adams和卢卡斯.坎贝尔Lucas Campbell合著。来源:https://bankless.substack.com/p/eth-is-irreplaceable 这将是第一次由数字版的商品货币计算的全球金融危机。 在周期的后期,出现了对硬通货的债权。这些债权被称为纸币或代用货币。纸币没有内在价值,而是对商品的债权,例如黄金证书或1971年以前的美元,当时它是由黄金储备支持的。这些硬通货上的债权因为可以兑换成有形的货币,所以成为被当作货币本身。最初,硬通货上的债权和银行上的硬通货本身的数量是一样的。然而,这些债权的持有者发现他们可以把它们借给银行以换取利息。银行可以借给它们,然后再以更高的利息借给它们。通过放贷和借贷的增加,以至于货币上的债权相对于它们所要购买的商品数量而上升,因此这些纸币上的债权本质上是持续增长的债务资产。 当银行没有足够的(硬)钱来支付所有的债权时,它将不可避免地违约或重组债务。中央银行可以选择违约或印钞和贬值,就像现在发生的一样。然而,许多国家无法控制自己的货币政策(如欧盟),或者只有一个依赖于全球储备资产,如美元的疲软的货币政策。 当硬通货和对硬通货的要求变得过于严格时,政府就会放弃它们,并发行法币。法币是由政府监管建立的,没有内在价值,也不能兑换商品。它的价值来自于被政府宣布为法定货币。这是我们自1971年尼克松政府违约将美元兑换成黄金后的货币类型。没有 "硬通货 "来支持这种货币。这里的风险是谁有权力印钱(中央银行)就会创造出更多的货币和债务资产,而这些资产与生产的商品和服务的数量相关。如果中央银行过于激进地印钞,人们就会停止使用它作为价值储藏,而转向其他资产,如硬通货或其他资产的债权。政府可能会试图限制 "财富退出",比如取缔黄金交易甚至公开没收黄金,实行外汇管制等。 我们认为,加密资产提供了一种替代性的价值储藏资产。当对当前体系的信心减弱时(因为贬值和违约的风险),资本通常会逃向替代资产来对冲通胀风险,比如黄金。 债务水平随着时间的推移而增加,经济繁荣,相对于可购买的商品和服务的数量,对货币的要求数量增加。当没有收入来偿还债务时,麻烦就来了。在短期的债务周期中,中央银行可以通过调整利率来操纵对货币的需求,当利率不能再降低的时候(比如目前),唯一剩下的刺激性(通货膨胀)措施就是印钞。 当印钞过度时,会导致债务资产的抛售,从而降低债务和货币的价值,促使人们逃离货币和债务。如果这个过程变得太过极端,货币体系会在大规模贬值和违约后崩溃。然后,政府可能会再次将货币与 "硬通货 "挂钩,以重拾信心。这个重组阶段可能伴随着社会和政治动荡、革命甚至战争。这些重组阶段通常需要3个月到3年的时间,并可能会产生长期的后果,比如打破货币体系,这意味着当时的储备货币(目前是美元)不再作为储备货币使用。 不同货币体系之间的过渡通常发生在长期债务周期期间。来源:Ray Dalio 我们认为,加密资产将成为新的硬通货,是人们迁移的方向。 加密资产的作用 这是有了新兴的加密金融体系,新兴的数字商品货币后的第一次全球金融危机。它们将扮演什么角色? 加密货币将加速转型 在美元作为储备货币贬值和随后通货膨胀的情况下,加密资产将越来越多地被用作替代性的价值存储。资本将越来越多地退出当前系统,抛售货币和债务资产,购买具有货币溢价的加密资产,如BTC和ETH。 尤其是以太坊有可能成为世界经济的中立、透明、抗审查的结算层。成为互相竞争的公司甚至国家用于结算交易的平台。这在经济低迷和政治不稳定的时候将至关重要。 目前长期债务周期的爆发会削弱世界储备货币(美元),并将以太坊定位为新的 "数字 "储备货币。稳定币作为替代美元等主权货币的交易媒介货币可能会激增。最近稳定币在3月市场暴跌后交易量的飙升就表明了这一点。 各国政府将越来越多地监管、限制,甚至试图禁止加密货币,以减缓当前系统的退出。这种威胁是真实的 ,但如果我们有一个强大的去中心化系统,那么这种威胁将很难甚至无法执行。 正如我们将在进一步的文章中看到的那样,DeFi平台通常是超额抵押的,这意味着通过设计,总是有足够的资产来保证债务的偿还。这可能会出现一个不那么容易受到债务周期影响的系统。 遗留的金融系统有崩溃的真实风险,同时,一个新的区块链金融系统正在我们眼前出现。这两种动力将如何变化?在接下来的几个月和几年里,观察这一切如何发展将非常有趣。

作者:Juan Escallon 翻译:区块链Robin BTC:1Robin84SWtzSxnU1v8CE9rzQtcfUsGeN 微信:chanhai13;公众号:链学园 译文有编辑及删减,如有侵权,请联系译者删除 中文版权所有,转载需完整注明以上内容 —- 编译者/作者:区块链研究员 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

去中心化金融(DeFi)和债务周期

2020-07-23 区块链研究员 来源:区块链网络

LOADING...

相关阅读:

- 前希腊财政部长表示,比特币不能替代金钱2020-08-02

- 什么是DeFi行业的狗狗币?2020-08-02

- 于集鑫:8月1日BTC/ETH晚间分析及操作策略2020-08-02

- 陈楚初:日内比特币以太坊再创新高后续多单思路保持不变2020-08-02

- 于嘉硕:8.1比特币以太坊还会涨吗?晚间怎么操作2020-08-02