| 所谓去中心化金融,顾名思义,不管是借入资金、办理贷款、资金存储还是复杂的金融产品交易——这一切手续都无需经过任何人的许可,也无需在任何地方开立账户——因此迅速获得了用户们的青睐。 去中心化金融(DeFi)正在逐渐成为金融领域首屈一指的未来发展趋势。 所谓去中心化金融,顾名思义,不管是借入资金、办理贷款、资金存储还是复杂的金融产品交易——这一切手续都无需经过任何人的许可,也无需在任何地方开立账户——因此迅速获得了用户们的青睐。根据DeFi Pulse的数据显示,近段时间,锁定在各种DeFi业务上的资金已经超过20亿美元,在短短一个月的时间就上涨了10亿美元左右。不过,这不仅仅是钱的问题,其他大部分资产也或多或少涉及到了整个DeFi生态系统。 回过头来,究其本质,DeFi建立在诸如以太坊和Cosmos等加密货币平台的基础上,它省去了中间人和文书工作,取而代之的是智能合约。这些就相当于运行在去中心化区块链上的计算机程序,也就是说所有的操作基本上不可能被阻止或审查。举例来说,如果我通过智能合约借钱给某人,该合约中的一切条款都必须履行——(通常情况下)没有人能再做出改变。

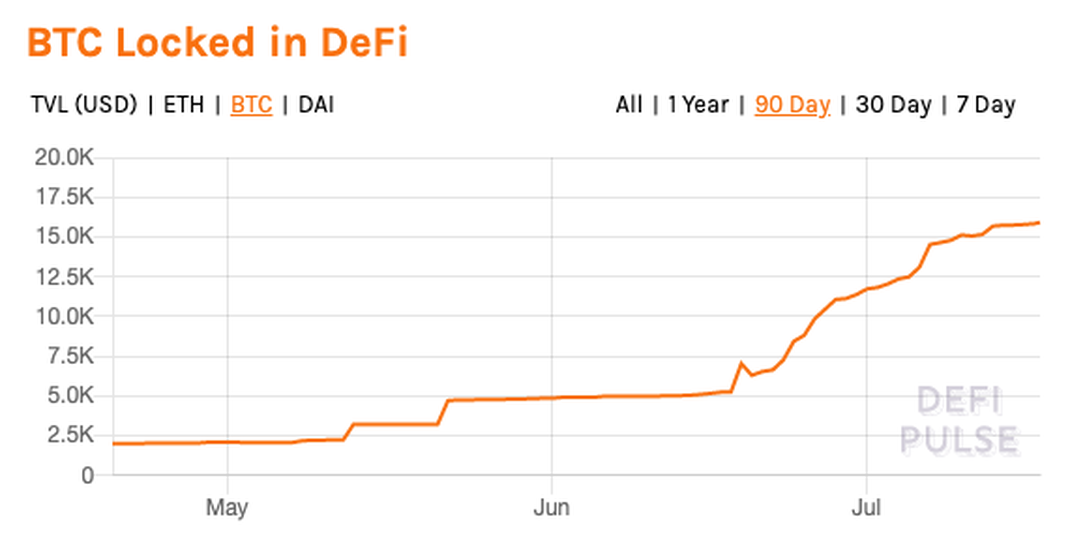

六个月前,本文作者发表了一篇文章,向大家描述了使用免费DeFi服务进行投资、借贷的应用场景是多么的简单。其中一个著名的用例是Argent加密货币数字钱包。 不仅如此,自那以后,DeFi领域所提供的服务数量和整体用量都实现了量的突破。与当今各种千奇百怪的机遇相比,借助一点加密技术就能产生回报的简单做法,似乎并没有什么危害。 万物代币化 加速这一变革的战略性步骤就是代币化。代币本质上就是运行在主链上的加密货币,如以太坊,其本身就是一种智能合约。基于以太坊发行的代币与以太币本身有着许多共同的属性,简称ether或ETH。不过,在创建它们时,可以赋予这些代币类似于某些金融产品和服务的属性。最常见的例子是稳定币,它也是代币的一种形式,其价值与现实世界真实资产(如法定货币)的价值密切相关。USDC、TUSD和DAI对标美元,而EURS对标欧元。 在过去一年左右的时间里,越来越多的外部资产和金融产品在以太坊上实现了代币化。比特币本身并不提供复杂的智能合约能力,它只是一种有价值且高度流动性的加密货币资产。因此,一些项目将比特币的概念注入到了DeFi中来,这些项目通常以实际的比特币作为抵押品,并生产出基于以太坊的代币,以追踪比特币的真实价值。例如,WBTC、tBTC等。目前大约有1.55万枚比特币被锁定在比特币服务中,总价值超过1.41亿美元。

基于以太坊公链平台上的稳定币和比特币相当容易理解。但智能合约允许创造出更为复杂的产品。例如,大家现在可以去一个完全去中心化的加密货币交易所Uniswap购买sETH,该代币对标以太坊的卖空价值(在交易中,卖空是指借入一项资产,然后将其出售,以期日后以更低的价格买入)。它的神奇之处在于,要卖空以太坊,通常来讲,用户必须在交易所进行注册、转账,并执行某些操作。但sETH代币将所有的步骤都抽象化,形成一个代币,用户只需要花钱就可以轻而易举地将其放入自己的加密货币钱包中。如果以太坊的价值下跌,那么该代币的价值就会上升,这使得卖空以太坊的步骤变得非常简单和轻松。 更为复杂的案例是FTX加密货币交易所提供的一些产品,其中包括追踪比特币波动性的代币,甚至还有一些方便用户们押注特朗普赢得2020年大选机会的代币。 网络效应也在发挥作用,在这片网络体系中,各种产品都是相互关联的。某些资产为其他更为复杂的DeFi产品奠定了基础。这就是我们通常所说的可组合性——将各种DeFi服务相互串联以创建出新应用的能力。同样的,稳定币也是这方面一个非常好的用例,作为各种DeFi服务的非易失性抵押品发挥作用。 一个新的泡沫? 新的DeFi产品和服务的创建流程相对简单,可以轻而易举地进入市场,从而极大地激发起了人们的兴趣。不可否认,其中部分产品已经发展成为了泡沫。 最异乎寻常的用例就是逐利(yield farming)实践。DeFi产品消除了金融领域当前所面临的一系列摩擦。而且,任何人都可以不受限制或监督地创建各种各样的DeFi产品,并将其投放市场。正是由于这些因素,没过多久,某些DeFi服务就开始提供高回报的贷款产品。然后,人们又开始在此基础上建立起其他的DeFi服务,通过完成一些迷惑性的幕后操作——对特定的用户采用一些相当复杂的手段来进一步增加这部分回报。 一个名为DeFi Rate的网站列出了DeFi产品的典型贷款利率。目前,Nuo平台提供的USDC存款年回报率为11.47%,Aave提供的DAI存款年回报率为7%。如果你不是很精通技术,或者不了解这些系统的内部运作,你可能不会知道为什么一种服务比另一种服务更有价值。但大多数用户关注最多的是回报率最高的产品,这通常与较高的风险挂钩。 对标美元价值的资产能有10%的年回报率已经非常不错了,但如果你更深入地挖掘下去,还会发现一些更加隐晦的产品,它们的年回报率可以实现高达数百个百分点。

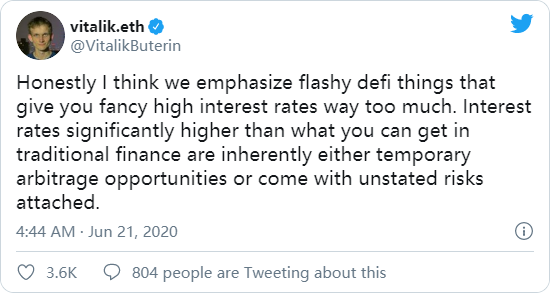

6月份,当红DeFi项目Compound在推出其COMP代币时引发了一场热议。为各个Compound项目提供流动资金的用户,均可获得相应的COMP代币作为奖励。与其他的借贷产品相结合,用户可以通过使用他们的加密货币资产来赚取巨大的回报,这反过来促使COMP代币的价值飙升。 毋庸置疑,要想获得巨额的资本回报,我们就应该承担相应的风险。以太坊协议的联合创始人维塔利克·布特林(Vitalik Buterin)表达了自己的忧虑,他认为目前的部分DeFi项目中,回报率都偏高。 他在推特上写道:“远高于传统金融的利率,本质上要么是暂时的套利机会,要么伴随着不明就里的风险。” 从今年的形势来看,其中的风险已经不言而喻了,如今已经出现了个人通过滥用DeFi产品窃取资金的现象。今年6月,一名黑客从DeFi服务平衡器中窃取了大约50万美元的资产。今年四月,dForce平台上将近2500万美元的资产被盗取,不过日前黑客已经向dForce归还了几乎所有资金,除了由于转换费而损失的70万美元。 无许可是关键 在另一条推文中,布特林提出了一个有趣的观点。“实际上,DeFi项目中许多最有价值的部分可能是最无聊的:仅仅是让世界上的任何人都能获得一种利率与通货膨胀相匹配的‘加密美元’,对许多人来说已经是一种巨大的福利了。”

尽管DeFi代表着去中心化金融,但它无需许可的事实同样重要,或许就其目前的状态而言更为重要。这意味着,从本质上讲,任何人都可以使用这些服务,而进入这一领域的唯一障碍就是些许的技术知识。 假设你生活在一个主权法定货币通胀率快速上升的国家。与其把钱存起来,眼睁睁地看着自己的资本缩水,还不如把钱转换成对标美元的稳定币,并由此获得不错的资本回报率。当然,如果美元不是你的首选货币,你还可以通过DeFi项目投资其他的法定货币,或者对标黄金以及其他资产价值的稳定币等等。 潜力越大,风险越大 DeFi项目使得世界上的几乎每一个人都能获得无限的金融产品和服务。从简单的储蓄产品到复杂的交易平台,这些机会基本上不存在任何阻力,因为它们只需要很少的基础设施。从理论上讲,世界上大约有17亿成年人并没有开设银行账户,但他们依然可以不经任何人许可就能获取到这些机会。 此外,通过在很大程度上消除中间商(银行和相关机构)的步骤,DeFi项目有很大的几率使得某些金融产品更加便宜,从长远来看,这或许能产生重大影响。 “去中心化金融是一个非常有趣的用例,可以快速试验新金融产品,并大大减少摩擦。这是金融产品和新产品设计走向民主化的一次重大突破。”Informal Systems首席执行官、Interchain Foundation副总裁伊桑·布赫曼(Ethan Buchman)在一份电子邮件声明中告诉Mashable。 据布赫曼说,要想普通人能够充分利用这些服务还有很长的一段路要走。事实上,从目前来看,DeFi产品的主要用例就是投机和套利,其中很多都伴随着相当大的风险。 布赫曼表示,“虽然原则上,这些运作机制比任何传统金融产品都要透明得多,但加密货币整体价格的波动性、DeFi智能合约市场的不成熟(即,潜在的漏洞)以及矿机干扰的可能性(即,矿机可能实现的价值)等一系列因素使得DeFi市场成为一个危机四伏的领域。” 文章来源: 小链财经 翻译: Celia 本文来源:小链财经 —- 编译者/作者:小链财经 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi或将成为金融圈的下一个大事记

2020-07-24 小链财经 来源:火星财经

LOADING...

相关阅读:

- 一文读懂:当前年化最高的Defi三兄弟——YFI和YFII和YFFI2020-08-02

- 什么是DeFi行业的狗狗币?2020-08-02

- 【万Key红包】牛市真的来了:美国人都把美元换成比特币了!||万事达卡2020-08-02

- Coinbase考虑添加新的ETH DeFi代币,例如Kava,AMPL2020-08-01

- 国际金融领袖集团表示,瑞波币的XRP汇款网络跨越了传统银行系统2020-08-01