做市是一个巨大但效率低下的加密行业。交易所和代币发行人每年向量化对冲基金支付数百万美元以提供流动性。 做市被打破 加密货币对流动性的需求持续存在。加密市场高度分散,这是由于法规迫使交易所转向孤岛订单,稳定币之间的竞争以及诸如0x Launch Kit之类的技术,该技术允许任何人创建去中心化交易所。根据CoinMarketCap,现在有21,000多个独特的市场(交易对),所有这些市场相互竞争以争夺稀缺的流动资金。

尽管花费了这么多的钱,但加密市场的做市效率低下,不透明和操纵泛滥。向任何交易所和代币发行人询问他们在专业做市商中的经验,得到的信息是: (1)加密市场做市商很昂贵, (2)他们像黑盒子一样运作;很难评估他们的工作效率和实际改善流动性的效率, (3)经济激励措施不平衡且不公平。 一个典型的做市商安排是一个多月合约,每月收取高额费用,并对每个货币对和每个交易所收取额外费用。做市商迫使项目给他们数百万美元的存货,每月收取多达六位数的费用,并在不承担任何不利影响的情况下获得所产生利润的一定百分比。交易所和代币发行人正在有效地资助做市商在赌场疯狂! 流动性挖矿 类似于Google Ads和Uber这样的数字市场如何在线广告和运输等行业变革,我们认为基于市场的方法可以提高匹配效率,提高透明度,并在市场上激励加密货币的流动性。

使用利差调整流动性买卖双方

使用这种标准化的衡量标准,流动性购买者可以创建仅支付可观察的,有益的流动性的奖励时间表。同时,流动性卖方将获得与其承担的风险相称的回报。 通过高分辨率订单簿快照防止游戏化

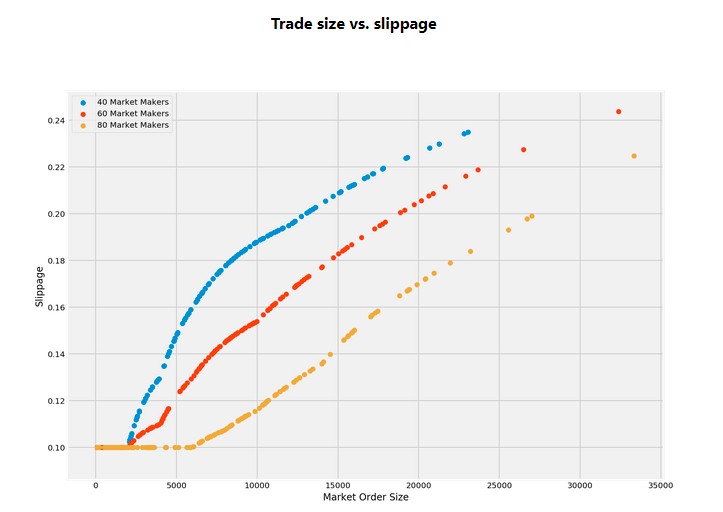

该模型允许由自然市场力量设定流动性的均衡“价格”。奖励池的大小和点差分布曲线是购买者可以调整他们想要如何支付流动性的杠杆。同时,快照块奖励了做市商以在动荡的市场中提供流动性而获得更高的回报率。 基于仿真的分析 显然,只有在流动性卖方得到公平补偿并为其承担的风险得到适当回报的情况下,这个市场才能发挥作用。由于做市需要部署库存,因此从事流动性挖矿的经济学必须与资本的其他用途相媲美。 (1)抵押,(2)贷款和(3)抵押。此外,做市的行为可能比这些替代方案带来更多的风险;因此,流动性挖矿必须创造潜在的高回报。 在“流动性挖矿”白皮书中,评估了该模型在不同流动性制度下的运作效果。 我们假设每月总预算少于5,000美元,仅是当今交易所和代币发行人向做市商支付的金额的很小一部分。然后,我们分别与40个,60个和80个做市商进行了模拟,分别代表了低,正常和高流动性时期。传入的市场订单被建模为具有随机到达率和大小的泊松过程。

做市商的收入是(1)点差和(2)竞争的函数。值得注意的是,这些年化收益率与加密持有人可用的其他收益策略如抵押和放贷相比具有优势。运行做市商机器人无疑比其他选择需要更多的时间和精力,而用户可以通过获得更高的回报来补偿额外的工作。

即使流动性挖矿模型并未明确奖励做市商交易量,收益也与交易量成正相关:赚钱最多的做市商也能完成最多的交易。

最后,模拟结果显示,即使是较大的交易,每月只有$ 5000的预算也可能能够产生流动性市场。对于低,正常和高流动性制度,10,000美元定单的滑点分别为0.08%,0.15%和0.19%。 启动伙伴

为启动流动性挖矿平台,我们很高兴地宣布,我们已与代表加密货币市场广泛领域的多家公司合作:

流动性挖矿使加密货币能够发挥其潜力 加密允许任何人创建可以被世界上任何人交易的资产。但是,无论是像Libra这样的流动性全球储备货币,由UMA协议支持的合成特斯拉股票,由Augur支持的去中心化体育博彩,还是Dapper Labs发行的数字猫和巫师,这些资产只有在具有流动性时才有价值。但是直到现在,加密资产的长尾巴都面临着不公平的劣势。由于成本高昂,除了最大,资金最充足的项目和交易所以外,所有其他国家通常都无法使用传统的做市服务。 流动性挖矿通过允许任何项目或交易所在自助服务,按需付费的基础上获得流动性,从而公平地竞争环境。 原文链接:Introducing Liquidity Mining —- 编译者/作者:洁sir 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

流动性挖矿现状与发展突破口

2020-07-26 洁sir 来源:区块链网络

LOADING...

相关阅读:

- 什么是DeFi行业的狗狗币?2020-08-02

- 在非法市场的深处2020-08-02

- 情绪指标显示比特币仍被低估,比特币跌破$ 11,5002020-08-02

- 【万Key红包】牛市真的来了:美国人都把美元换成比特币了!||万事达卡2020-08-02

- 世界各地的比特币现金爱好者庆祝他们的三岁生日2020-08-01