引言

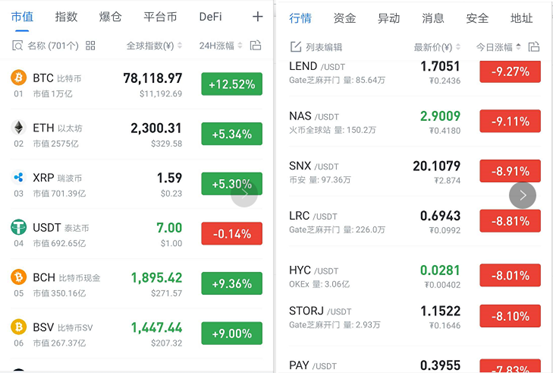

首先我们来看上面两幅图,左边是当前市值排行靠前的加密货币的涨跌幅情况,右图是前一阵涨幅靠前的部分加密货币,可以看出来,当前可以说是冰火两重天,前期涨幅大的山寨币纷纷开始回调,而主流币似乎要发起进攻。如果真是这样,最终导致大牛市,则本轮的牛市是在Defi等题材加密货币引发下的牛市。

目前ETH和BTC都在关键点位,都在冲击去年的高点,一旦这个高点冲破,迎接他们的将是历史高点,我们拭目以待。 币圈是全球投机客的天堂,所以很多事情会超乎你的想象力,就像空气AMPL一个月可以几十倍上百倍的涨,但是如果你是最后一棒接盘侠,迎接你的将是几十倍上百倍的下跌。 如果接下来主流币开启牛市行情,那么迎接山寨币、空气币的将是巨幅下跌,所以现在还在玩山寨的就要当心了。好了废话不说,来看今天的主要内容。 第二季度的ETH活动类似于2017年ICO市场繁荣之前的活动 Xangle的最新研究表明,在第二季度价格未能上涨之后,链上活动可能不是评估以太坊的最佳指标。

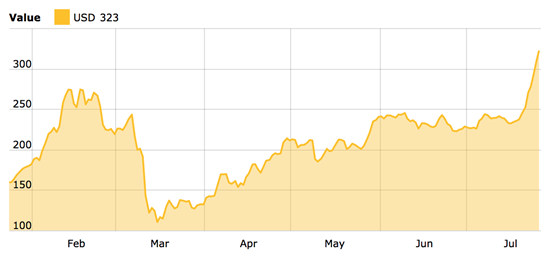

尽管以太坊的某些链上活动类似于价格在2018年上涨至历史最高点之前的情况,但未能在2020年表现出同样的看涨行为。 根据Xangle2020年第二季度在去中心化金融(DeFi)的研究报告,研究分析师Jehn Kim确定以太坊区块链上的链上交易量增长了约62%,在6月23日达到52周新高。交易费用也上涨了约688%。 这位分析师指出,这些链上的统计数据“部分类似于2017-2018年牛市期间的峰值”,当时以太坊(ETH)达到历史最高的1396美元。 等到第三季度才开始反弹? 尽管链上数据可能相似,但2020年第二季度的条件与2017-2018年牛市之前的条件明显不同。在加密货币大屠杀之后,以太坊和大多数山寨币的价格在3月跌至年度低点,并最终在5月下旬恢复。 此外,DeFi代币和稳定币通过将交易费用推高至两年来的高点,从而改变了区块链的格局,这是首次超过比特币(BTC)的交易费用。以太坊的日交易量在第二季度还远远没有达到其最高峰的1349890的水平,今年6月下旬仅突破了100万。

直到第三季度,才显示出DeFi代币的加入和稳定币的流行度的上升对区块链产生了一些影响。以太坊区块链有史以来首次超过比特币成为使用量最大的区块链,截至7月21日,以太坊的2020年交易额达到5080亿美元。 在撰写本文时,ETH的价格为323.62美元,本周上涨了37%。 Uniswap是如何变成去中心化交易所之王

Haseeb Qureshi是跨境加密风险基金Dragonfly资本的管理合伙人。这篇文章的更长版本在这里。 想象有一个大学朋友向你伸出援手,说:“嘿,我有个主意。我要经营一个做市机器人。不管谁问我,我都会始终报价,对于我的定价算法,我将使用x*y=k。差不多了。想投资吗?” 你会逃跑。 另请参阅:Yield Farming是什么?DeFi的火箭燃料,解释了。 好吧,原来你的朋友刚刚描述了Uniswap。Uniswap是世界上最简单的自动化做市商(AMM)。似乎无处不在,去年它的销量猛增,成为全球销量最大的“去中心化交易所”。 自从Uniswap崛起以来,AMM的创新便激增了。涌现出一大批Uniswap后来者,每个后来者都有自己的特色

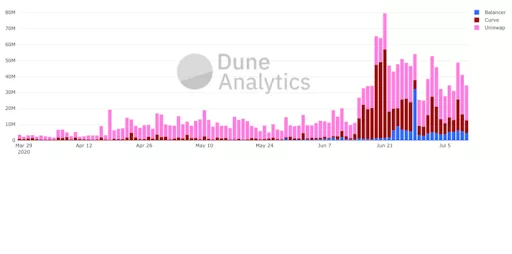

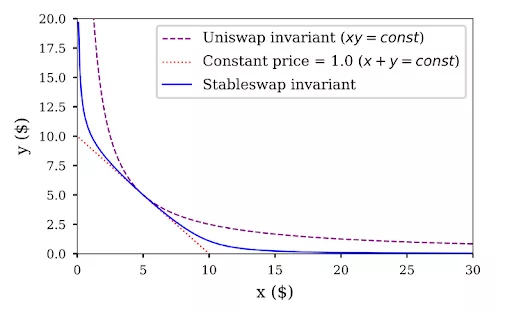

Uniswap、Balancer和Curve交易量。(来源:Dune分析) 尽管它们都继承了Uniswap的核心设计,但它们各自具有自己的专用定价功能。 以使用固定乘积和固定总和的混合物的Curve或多资产定价函数由多维曲面定义的Balancer为例。甚至有一些曲线可能耗尽库存,比如Foundation用来销售限量版商品的曲线。

Curve中使用的稳定交换曲线(蓝色)。(来源:Curve) 看到AMM数量的增长,很容易以为AMM将吞噬DeFi上的所有链上数量——他们是注定要赢的。但我不认为这是预先决定的。实际上,AMMs之所以如此成功,有几个非常具体、偶然的原因。 请记住:在拥有Uniswap之前很久,我们已经拥有大量的去中心化交易所! Uniswap已淘汰了基于订单的去中心化交易所,例如IDEX或0x。为什么? 从订单到AMM 我相信Uniswap击败订单交易所有四个原因。 首先,Uniswap的实现非常简单。这意味着它具有低复杂性、黑客入侵面积小和低集成成本。更不用说,它的GAS成本很低!当你在一个相当于去中心化的图形计算器上实现所有交易时,这一点非常重要。 这不是一个小问题。下一代高通量区块链一旦到来,我怀疑订单模型最终将成为主流,就像在常规的金融世界中一样。但是它将在以太坊1.0上占主导地位吗? 选择以太坊1.0的特殊限制是为了简化。当你无法做复杂的事情时,你必须做最简单的事情。Uniswap是一件非常简单的事情。 其次,Uniswap的监管面很小。(这就是Bram Cohen相信Bittorrent成功的原因。)Uniswap的去中心化程度很高,不需要链外输入。相对于在经营交易所时,必须小心翼翼的订单去中心化交易所,Uniswap可以自由地作为纯金融工具进行创新。 另请参阅:Haseeb Qureshi —改变一切的DeFi“闪电贷”攻击 第三,向Uniswap提供流动性非常容易。与让活跃的做市商在订单交易中提供流动性相比,一键“一经设定,搞着无忧(set it and forget it)”的LP体验要容易得多,尤其是在DeFi吸引大量交易之前。 这是至关重要的,因为Uniswap上的大部分流动性是由一小群受益的鲸鱼提供的。 这些鲸鱼对回报不那么敏感,因此Uniswap的一键式体验使他们无痛参与。加密货币设计师有一个不理智的交易习惯,就是忽视心理交易成本,并假设市场参与者是无限勤奋的。Uniswap使流动性拨备变得简单,这已经得到了回报。 Uniswap如此成功的最后一个原因是易于创建激励池。在激励池中,池的创建者将代币空投到流动性提供者上,使其LP收益高于标准Uniswap收益。这种现象也被称为“流动农场”。Uniswap的一些最大交易量池是通过空投激励的,包括AMPL,sETH和JRT。对于Balancer和Curve,当前使用其自身的原生代币来激励其所有池。 回顾一下,传统做市商赚钱的三种方式之一是通过资产发行人支付的指定做市协议。从某种意义上讲,激励池是指定的做市商协议,翻译成DeFi:资产发行人向AMM支付资金以为其货币对提供流动性,并通过代币空投来支付。 在2025年,我不会期望他们今天成为人们交易的主要方式。在技术史上,这种过渡是很常见的。 但是激励池还有另外一个方面。它们使AMM不仅可以充当做市商:它们现在还可以作为代币项目的营销和发行工具。通过激励池,AMM创建了一种防女巫攻击的方式,将代币分配给想要积累代币的投机者,同时引导活跃的初始市场。它还为购买者提供了与代币有关的东西——不要只是将其转手出售,存入并获得一定的收益!你可以称呼这是穷人的质押。对于早期的代币项目来说,这是一个强大的营销飞轮,我希望它会被集成到代币市场营销手册中。 这些因素在解释Uniswap为何如此成功方面大有帮助。 (我没有涉及“初始DeFi发行”,但这是另一天的话题。) 也就是说,我认为Uniswap的成功不会永远持续下去。如果以太坊1.0的限制为AMM占据主导地位创造条件,那么以太坊2.0和第2层系统将使更复杂的市场蓬勃发展。此外,DeFi的明星一直在上升,随着大量用户和数量的到来,它们将吸引认真的做市商。随着时间的推进,我预计这会导致Uniswap的市场份额萎缩。 从现在开始的五年后,AMM将在DeFi中扮演什么角色? 在2025年,我不认为AMM会像现在那样成为人们交易的主要方式。在技术史上,这种过渡很普遍。 在互联网的早期,像雅虎这样的门户网站是第一个在Web上起飞的公司。早期Web的受限环境非常适合通过手工编制的目录进行组织。随着主流用户开始上线,这些门户网站变得疯狂起来!但是我们现在知道,门户网站是组织互联网信息的一个临时垫脚石。 AMM是什么的垫脚石?会有什么东西取代它,还是AMM与DeFi一起发展?我会在以后的帖子中尝试回答这个问题。

https://youtu.be/J9q8hkyy8oM Swipe Visa卡添加加密货币旅游预订网站的AVA代币 Travala.com的原生代币AVA现在将添加到Swipe钱包服务和Visa卡平台中,使其可以在全球6000万商家中使用。

在全球旅游业空前的动荡之际,基于区块链的旅行预订服务Travala和Swipe旨在提高加密货币的可用性。 Travala的原生代币AVA于7月24日宣布,现在将被添加到Swipe钱包服务和Visa卡平台中——据报道,它可在6000万商家中使用。 通过Swipe与这些服务的集成,三星支付、谷歌支付和苹果支付也将支持AVA。 此外,AVA代币将可供Swipe的多资产数字钱包的50万用户使用。 该消息发布之前不久,Swipe被主要的加密货币交易所币安收购,并且交易平台发行了Swipe驱动的加密货币借记卡币安卡。Travala.com在去年秋天迁移到币安链。 将加密技术引入多个平台的合作网络 除了将AVA集成到Swipe平台之外,Swipe的原生代币SXP将作为首选支付方式添加到Travala.com,以在230个国家/地区的200万多家酒店进行预订。 其中有Expedia,Booking.com和Priceline列出的住宿选择,所有这些住宿选择以前均已与Swipe合作以启用加密货币友好型旅行预订服务。 Travala的客户可以使用其专有的AVA代币和包括比特币(BTC)、以太币(ETH)、Dash(DASH)、比特币现金(BCH)、莱特币(LTC)、柚子(EOS)、恒星币(XLM)、卡尔达诺(ADA)、币安币(BNB)、门罗币(XMR)、波场(TRX),瑞波(XRP)和DAI等大量主要加密资产进行支付。 Travala首席执行官瓦洛特·特拉普(Juan Trape)在接受Cointelegraph采访时表示,Travala和Swipe的原生代币的双向集成将“大规模采用”。 当使用Swipe的Visa借记卡消费时,AVA等加密货币会立即转换为法定货币,从而使其在接受Visa或移动支付服务的任何地方都可以使用。 “新常态”的新策略 正如先前报道的那样,Travala最近宣布其5月份的月收入比4月份增加了205%,这表明在新冠病毒大流行期间预订量大幅度下降之后,可能出现复苏。 今年5月,该公司与TravelByBit合并,后者为600多家航空公司的航班预订提供服务。通过提供通证化的奖励和多种加密货币支付选项,两家公司都希望在全球经济下滑期间,它们比传统的替代方案更具弹性。 由于监管要求,Liquid交易所确认27种资产退市 日本交易所Liquid出于监管注意事项,正式宣布将27种资产退市。

日本交易所Liquid最近宣布从其平台上清除大规模资产,首席运营官Seth Melamed声称这是合法合规所必需的。 Melamed在7月25日对Cointelegraph表示:“Liquid与日本和新加坡的监管机构紧密合作。 他提到了反洗钱(AML)和打击资助恐怖主义(CFT)的法规,他补充说: “作为风险管理的一部分,我们必须采取保守的方法来维护代币的上市,监管机构可能认为这与反洗钱和反恐融资规则以及资金旅行规则(Funds Travel Rule)相抵触。” Liquid提供了公开声明 该交易所的资产清除清单包括关注隐私的代币Zcash(ZEC)。Zcash监管机构Electric Coin Company在7月22日发布的推文在交易所正式声明之前公开了Liquid将该资产除名的公开消息。 Liquid不久后就此情况提供了官方声明,理由是计划获得新加坡监管机构批准成为加密货币交易所运营商。根据其目标,该交易所决定从其平台上删除包括Zcash在内的27项资产,自7月24日起生效。但是,该声明指出,资产可能会在某个时候重新上市。 交易所即将结束其监管批准请求 Melamed解释说:“根据《支付服务法》,Liquid正处于向新加坡金融管理局(MAS)申请外汇许可证的最后阶段。”他指出,并指出该实体为寻求此类监管批准而选择了多个类别的艰难变更。 Melamed将情况描述为一个困难的灰色区域,并补充说: “Liquid正在与业界合作,为遵守法规提供框架,这些法规并不总是与基于区块链的资产的创新性兼容。很难做到第一个,但是我们致力于做到这一点。” 面对监管,Liquid交易所是采取替代途径的众多交易所之一。主要交易所币安在2019年禁止了美国客户,而其他许多其他交易所也遇到了类似的限制。 相关链接 第二季度的ETH活动类似于2017年ICO市场繁荣之前的活动 Uniswap是如何变成去中心化交易所之王 Swipe Visa卡添加加密货币旅游预订网站的AVA代币 由于监管要求,Liquid交易所确认27种资产退市 —- 编译者/作者:灰狼 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

以太坊二季度链上活动预示着ETH将创历史新高?||Uniswap是如何变成DEX之王

2020-07-28 灰狼 来源:区块链网络

LOADING...

相关阅读:

- 币岛上的IOST帮助扩大抵押资产篮子2020-08-02

- 什么是DeFi行业的狗狗币?2020-08-02

- 在非法市场的深处2020-08-02

- 情绪指标显示比特币仍被低估,比特币跌破$ 11,5002020-08-02

- 【万Key红包】牛市真的来了:美国人都把美元换成比特币了!||万事达卡2020-08-02