美联储近期又对外放出消息,说要继续加强财政刺激的政策,并且维持低息的利率。 市场收到这个消息之后,很多人纷纷开始抛售美元,然后去购买一些比如房地产、黄金等其它类型的资产。

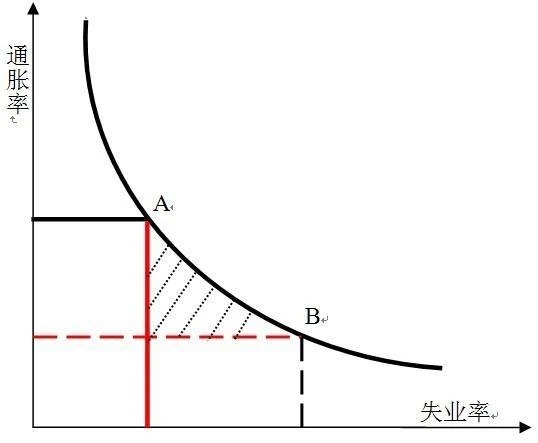

市场上普遍有一种看法,就是认为大通胀即将来临,但与此相对,还有一部分人认为,其实我们这个世界即将迎来一场大通缩的危机。 那么问题就来了,咱们目前的面临的全球经济情况到底是通胀还是通缩? 今天我跟大家分享一下我自己的看法。 认为全球经济会陷入大通胀的这个看法,是简单地把广义货币的超发和货币通胀画上等号,其实我们应该更深入的看一下问题发生的机制和原理。 关于通货膨胀其实有一个非常基础的模型,就是菲利普斯曲线。

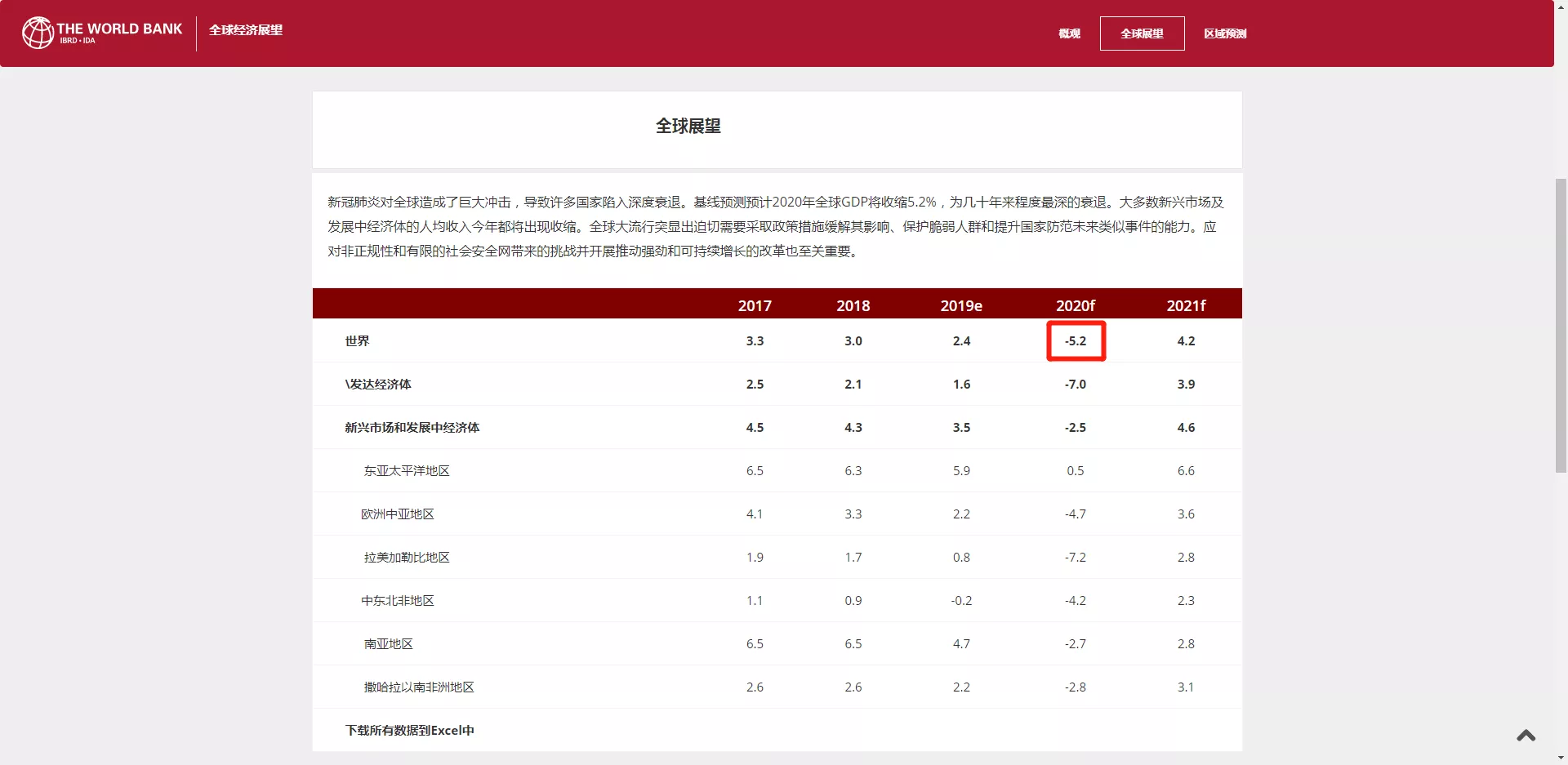

这个模型解释简单来说就是当经济景气的时候,失业会减少,就业人数和工资都会增高,信贷会扩张,这些都会推高商品的价格,造成通胀。 反之,通缩就是在经济情况不好的情况下,企业倒闭员工降薪,消费的预期就会减弱,通货紧缩就会来临。 但是,这个模型已经不足以解释目前全球经济面临的情况了,现在的状况是全球央行都在疯狂的提供流动性,但这并不是因为就业人数的增加或者工资的提高所导致的。 恰恰相反,因为疫情的原因现在的就业人数是下跌、工资降低,工厂停工、倒闭的比例明显上升。 北美地区的失业率已经普遍到达10%了,欧洲国则普遍高于10%以上,南非则达到了30%;全球的经济增速今年预计是-5.2%,这是继1945年以来最低的一个数值。

所以目前经济发展形势,是符合通缩这个路径的,但是人们的感觉却像是在发生通胀,因为大家感觉这个钱越来越不值钱,各种资产都在涨价,这种内在通缩表面通胀的感觉,是因为全球央行的货币政策造成的。 目前美联储的财政刺激短期来看是不会停止的,美国的M2广义货币量在今年出现了暴增,年增率超过了25%,是史上最高的一个数值。 另外,全球的央行也在不断地给市场提供流动性,今年上半年全球央行降息放水超过200次,可是,这些经济刺激手段起到应有的作用了么?

显然没有。 经济危机会造成公司债务违约和资产的廉价抛售,这些连锁反应就会产生通缩和经济萧条的来临,所以,几乎所有的财政刺激政策,都是用来预防通缩发生的。 但是现在的财政刺激政策,根本无法让钱流到需要的企业那里去,再看美联储的数据我们发现,虽然M2的供应量创下历史纪录,但是广义货币和储蓄机构的储备资金之间的比例却是非常之低,而且是从2010年就开始保持了这样低迷的数据。

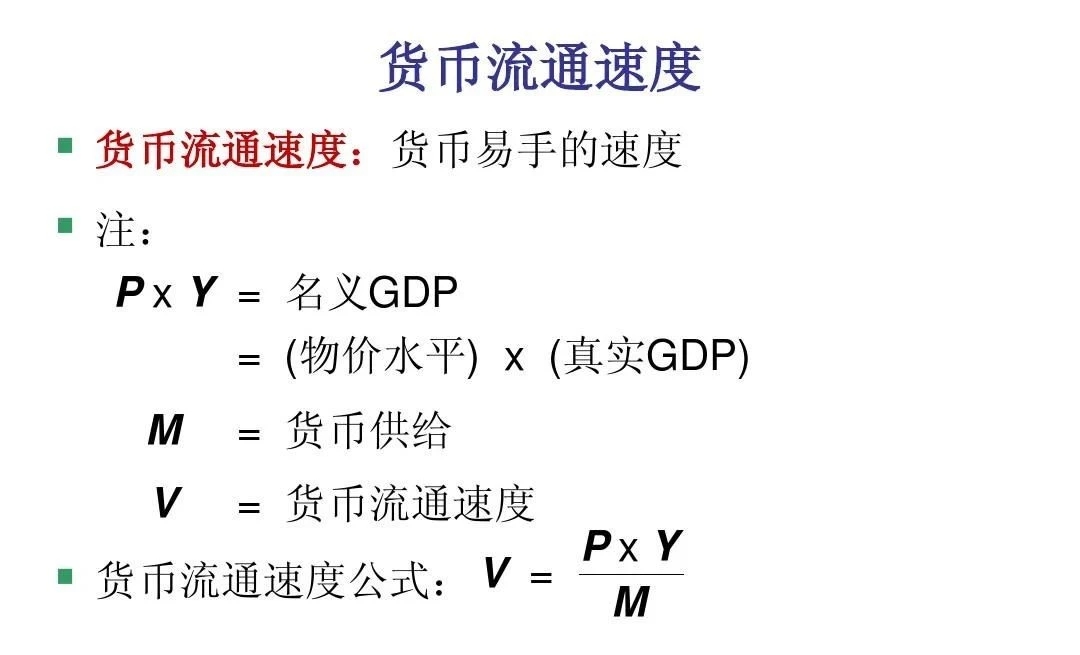

这就说明10年来,流动性无法长期稳定在市场当中,而是很快就会沉淀到金融机构手里,成为不能促进实体企业发展的沉淀性储备资产。 所以我们又看到,虽然今年美联储向市场提供了“无限”的流动性,但是货币的流通速度却创下历史新低,这个比例只有1.4,是1960年以来最低的。

这里跟大家说一下,什么是货币或者资金的流通速度。 简单来说,这个就是货币在非金融市场当中进行买卖交换的速度,它可以约等于交易的商品的总量乘以价格再除以货币总量。

从这个等式可以很直观的看出来,现在的情况是货币数量在增大但商品交换没有增多,所以造成了货币的流通速度下降。 直白点说,这就证明了现在的经济刺激不仅是无效的,还是效果还是越来越差的。 再来看看另外一个数据,也是二战结束以后历史最低的。

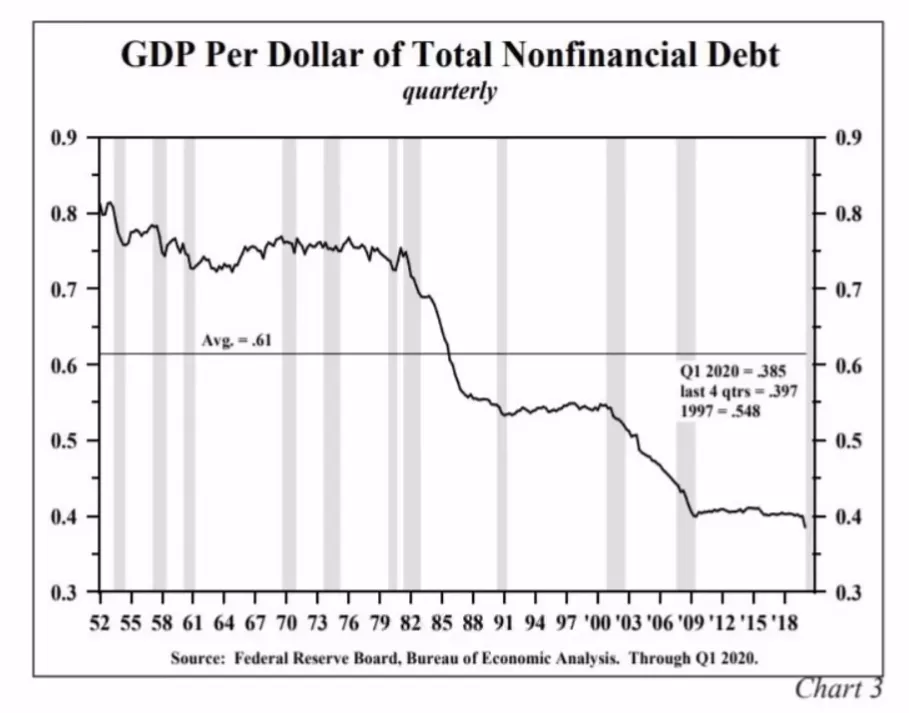

这个数据是每1美元的债务,可以创造多少实际的GDP,最新的数据是0.38意味着每1美元的债务只能产生38.5美分的经济增长,整个投资的效率在变低。 之所以会出现这个情况原因也不复杂,银行和企业间发生借贷关系时,企业要考虑这个钱是不是还的上,银行要担心会不会有风险成为坏账,现在疫情导致市场需求下场,经济环境不好,企业不敢去银行借钱,银行也不敢随便把钱借给企业,这些流动性货币沉淀在金融机构里,用来投资各种金融商品。 所以这种经济刺激政策,就会导致了金融资产价格被不断炒高,实体经济直接受到的帮助实际上则非常少。 总结一下,因为现在市场上没有需求,所以流动性和企业之间无法得到匹配,所以这些流动性最后还是沉淀在金融机构里造成了资产的溢价,但是通缩的问题依然没有得到解决,这个问题又刺激央行加大力度释放流动性,怪圈就此形成。

这个怪圈会导致资产的价格越来越高,金融市场和实体经济越来越脱节,泡沫越来越大,最后就只能来一个超大规模的价格回调,才能让经济回归正常。 所以现在的经济环境就是一个越刺激越萧条,越刺激资产价格越虚高的恶性循环,这种循环把世界经济推到了一个新的阶段。 主要说说美国吧,其实在疫情爆发之后,美国就已经被迫进入了新的发展阶段,美国的经济开始中国化。 之所以说美国经济中国化,是因为中国经济在08年之后一是靠4万亿刺激计划,用扩张信贷的方式不断地向市场提供流动性。

这个做法产生了两个后果,后果就是降低单位信贷的投放的经济回报,投放到市场当中的信贷货币边际效应递减,拉动经济增长的作用越来越少。 根据摩根士丹利的统计,2003-2008年,中国经济年均增速11%的时候,每增加1块钱人民币的信贷投放就可以产生1块钱的GDP,两者比例是1:1,到了09年4万亿刺激计划之后,这个比例变成了2:1,到了2015年这个比例再度翻倍变成了4:1,2016之后上升到6:1。 现在这个比例还会继续升高,货币的投放是越来越不能够带动经济的增长,美国现在持续进行的经济刺激计划,其实会得到和中国一样的结果。 关于另外一个后果,之前我在中国的房地产到底是“蓄水池”还是“印钞机”?中说了,中国增发的流动性最终都沉淀房地产里边去了,美国的流动性现在则流向了国债、黄金以及房地产等等投资品。 美国很可能会出现和09年以后的中国类似的情况,央行一直提供流动性,但是这个流动性就是到不了企业手里,不能明显的提振经济,沉淀到这些金融机构里的钱就会进行轮番的资产价格炒作,今天是黄金,明天是股票形成这种轮动效应。

虽然美国人民没有全民大规模炒房,但是自己从实体流向各种商品投资的虚拟市场形成的负面作用将会和中国非常相似,美国的基本面如果得不到改善,企业信用和还债能力也得不到改善,大规模的企业倒闭和资产重组是必然会发生的事情。 这会严重影响美国未来的经济发展,长远来看,这还会影响美国的国家信用,最直接的一个效果就是会影响美国国债的信用。 如果我们把这个情况推而广之,世界其他国家和地区的经济情况其实比美国还要糟,所以在全球实体经济受打击的情况下,国家的主权债务将会是未来一个潜在的风险。 虽然现在看起来岁月静好,主权债仍被认为是绝对可靠的避险资产,但是金融危机的***往往就是这些大家都认为绝对安全的资产。 这次的危机,将会导致全球经济格局的震荡和调整,有一些国家和地区会衰落,另外一些新兴的国家会崛起,而新崛起的经济体很可能并不是现在看起来很强大的国家或地区,新的经济格局将会出现。 在震荡和调整中,很多普通人的的资产将变成牺牲品,这是大家要注意的。

总结一下,现在全球的经济状况其实是生产通缩,资产膨胀,也有些人把这个现象称作滞胀,但不管怎么描述这种状况,它实际的情况就是随着央行经济刺激的不断加剧,资产的泡沫会变得越来越大。 这个泡沫会促使人们从工厂走进赌场,全球经济走进一个赌场经济的时代,这个赌场经济的最终结局,必然是资产价格的大幅回调和经济格局的完全重组。 现在,咱们都被迫坐在了赌桌上,所以,请大家务必攥好手里的筹码。 最后要说一句,中国也被迫坐在了这张赌桌上,但与其他国家不同的是,我们的国家体制有集中资源办大事的优势,近期频繁提到的“内外双循环”,就是国家在面对如今国际经济局势所做的战略部署。 所以大家在握好筹码的同时,要密切关注和分析国家政策的导向,这样才能尽量做到万无一失。 对了,今天是立秋,各位贴好秋膘,迎接秋天吧,祝您初秋安康,今天就说这么多,我们下篇文章见! —- 编译者/作者:伏地魔打豆豆 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

大通胀还是大通缩?全球进入赌场经济时代‖币圈也会受到影响?

2020-08-27 伏地魔打豆豆 来源:区块链网络

LOADING...

相关阅读:

- TWEE——强势突破50美金!币圈投资者最后的伊甸园2020-08-27

- 道琼斯:覆盖中东地区的数字货币支付体系ACH(Alchemy),或成为应对美国2020-08-27

- BIUT比特信任公链双周报第72期2020-08-27

- 老街鼎盛客服v191160777702020-08-27

- 马耳他数字货币交易所牌照区块链领军监管2020-08-27