| 深度分析时下大热的Staking挖矿的发展状况、收益模式,参与风险和项目甄选等。 Staking,又叫质押挖矿,概念来源于PoS共识机制中的Stake(权益)一词,是指投资者将自己持有的Token(代币)存入指定的数字钱包或矿池,以此来投票给重要的区块链节点,帮助节点争夺记账权来验证区块链网络中的交易。系统会增发一定的区块奖励,节点将获得的区块奖励大部分作为收益,再分配给所有信任他们的用户。通过抵押加密资产进行挖矿并取得收益的这个过程就称为“Staking”。通俗一点来说,Staking类似于银行的储蓄生息,我们把钱存入银行,银行根据我们投入的金额和时间来计息,所以Staking也可以理解为一种持币者“以币生币”的投资方式,通常也叫做POS权益质押经济。其实Staking并不是一个新的概念,在PoS算法被发明以后就一直存在着,随着参与的项目越来越多,Staking近两年才变得火热起来。为了帮助大家更好地理解和参与Staking,下面将从它的发展状况、收益模式,参与风险和项目甄选等方面进行分析。 Staking市场状况 目前在数字资产行业或者说币圈,Staking和DeFi(去中心化金融)可以说是当之无愧的大风口,不提这两个概念都不好意思说是混迹区块链行业的。日前,DeFi的总市值超过了145亿美元,而Staking项目的市值已经突破了320亿美金!除了EOS、Algorand、Tezos外,Polkadot、Cosmos和以太坊2.0等重量级的明星公链也一窝蜂地参与了进来。当前Staking项目的活跃度和用户热情空前高涨且呈现与日剧增的趋势。

由于Staking具有非常强的普惠性,这是比特币等采用PoW共识机制的加密货币难以实现的,所以普通用户参与 Staking 的门槛非常低,以以太坊2.0为例,用户只需通过智能合约抵押32个 ETH 就可以成为验证者。并且,以太坊2.0对硬件的要求也不高,普通的个人电脑就可以满足要求。这也是Staking能够火热的一个重要原因。 Staking收益模式 说到Staking的收益模式,不得不先提一下通胀率。我们都知道,比特币的创世区块只有50个BTC,此后每天增发7200个,每四年减半,到2140年将停止,矿工的奖励就来源于剩余的BTC总量和交易手续费。而基于PoS的项目通常在创世区块就创造出了所有的Token,并通过出售Token来募集资金,所以PoS的奖励只能通过系统增发来实现。而增发就意味着会形成通胀,通胀则会导致贬值,这和央行印钞是一个道理。换句话说,如果不参与Staking,持币人手中的币值也会有贬值的风险。目前,主流的PoS公链每年的增发率都在5%以上,如EOS,Comos等。 普通用户参与Staking多是通过将手中的代币委托给节点运营商,由它们代为管理资产、节点或行使相应的权利,但持币者也需要向节点运营商支付一定的服务费,费率大约为Staking收益的5%-25%。因此,持币人的收益就主要来源于项目设置的通胀率和币值的上升,而节点的收益主要来源于出块奖励、治理投票奖励和交易手续费。

在参与Staking的过程中,用户不仅没有损失原有的数字资产,反而还可以赚取额外的数字资产,听起来是不是美滋滋的?然而任何一项投资都是风险与收益并存的,Staking当然也不会例外。 Staking参与风险 虽然 Staking 行业的热度很高,但持币者参与 Staking 也会面临着很多风险,这些风险可以分为流动性风险、安全性风险和收益性风险。 参与 Staking 挖矿需要抵押和锁定用户持有的代币,这就意味着在一定周期内这些代币失去了流动性。因为必须锁仓这些代币,所以在这期间,钱包中的代币不能被转移,当然也没法进行交易。然而加密货币市场是一个波动性极高的市场,价格时常会呈现剧烈波动,在这样极端的情况下,参与 Staking 的代币如果没有办法在二级市场上及时变现,用户就会面临流动性风险,需要承担相应的损失。并且有些项目的锁定期很长,参与者的流动性风险会更大。所以,在参与Staking 挖矿时,我们必须考虑资产的流动性以及项目是否具有长期的价值,在自己可以承受的范围内量力而行。 另外一个参与 Staking 的风险是代币的安全性,安全性风险的主要来源有两个:一是项目自身的安全性不高,容易受到黑客攻击而造成损失,二是如果中心化的验证节点不可靠,将面临被惩罚的风险。用户需要自己选择可靠的节点来委托代币,但是如果节点发生了长时间的离线,或者进行双重签名,恶意转走抵押的代币等恶劣行为,那么委托的代币将会受到一定程度的损失。针对安全性风险,参与者需要做的是深入研究想要参与的项目,选择安全性比较高的项目,并且尽量将代币抵押给规模比较大、信誉比较好的可靠节点,切记不能为了高收益而盲目参与导致代币损失。 持币者参与 Staking 的初衷都是为了获得收益,但是参与 Staking 的最终收益是由通胀率、抵押率、手续费和市场行情等多个因素共同决定的。有一些Staking 项目早期可能会利用高通胀率来吸引持币者参与,但投资者需要警惕可能会出现的“赚币但亏钱”的情况,即虽然通过挖矿赚到了币,但是币价下跌或佣金过高等导致投资者没有获得实际收益反而亏了钱。所以针对收益风险,参与者要综合考虑所有影响收益的因素,不能只盯着通胀率。同时,很多 Staking 项目通常早期价格较低,此时入场成本较低,后期赚取收益的可能性更大,所以用户可以尽量选择在早期参与 Staking 项目。 风险下的机遇 虽然存在着一些风险,但是Staking之所以大受欢迎,并且能如火如荼地进行着,离不开其自身的一些优越性。首先,参与Staking不需要高昂的成本,不需要像pow项目投入矿机挖矿,也不需要建设矿场,整个挖矿的门槛被大大降低,所有的用户只要有意愿,基本上都能够参与到其中。Staking打破了原有的规则,使挖矿进入一个新的时代。 针对Staking的风险,目前市场上许多项目对于锁定期以及解质押期也做出了一些创新调整,比如一些项目将 Staking 包装成活期和定期理财产品,并提供交易市场进行交易。当参与 Staking 的用户想要出售抵押的代币时,可以在交易市场上发起挂单,出售给想继续参与 Staking 的其他用户。这就好比银行的大额定期存单一样可以进行转让,兼具流动性和收益性,通过这种方式,抵押的代币流动性风险降低,可以大大提高质押的灵活度,从而削弱参与者面对市场的被动性。 除此之外,有些项目针对锁仓风险完善了赎回机制,比如Qbao Network推出了一系列年化利息高于10%且免21天赎回锁仓期的ATOM理财产品,是不是像极了余额宝类的理财,在享受收益的同时也不需要承担太大的风险。 经过不断的创新和发展,相信Staking是能够实现双赢模式的,用户的踊跃参与可以促进平台生态的繁荣,而平台的成长又会提升平台币的品牌与商业价值,这对于持有Staking奖励的参与者们来说无疑是个利好。 币圈有句传说叫“熊市囤币,牛市赚钱”(细细品味其实跟股市也是一个道理)。在牛市来临之前,通过Staking挖矿参与囤币是很多聪明投资者的首选。为什么这么说呢?我们都知道在熊市阶段,无论是股市还是币圈,资产价格上涨都会乏力,频繁换手挣的收益或许还不如扣的手续费多。而通过Staking挖矿可以在投入较低的情况下获得额外的代币,占据数量上的优势,等到牛市来临,币值上升就可以赚个衣钵满满了。

本文来源:海星财经 —- 编译者/作者:海星财经 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

普通人如何把握Staking挖矿浪潮带来的机遇

2020-08-28 海星财经 来源:火星财经

LOADING...

相关阅读:

- 川禾说币:8.28比特币行情分析延续区间震荡姿态继续为空头趋势布局2020-08-28

- 上线即崩盘?比币圈赌场更可怕的,是孙宇晨的JustSwap2020-08-28

- 中央银行数字货币的兴起:驱动因素、方法和技术2020-08-28

- OKEx一次性上线8个DeFi币种,最全项目信息速览2020-08-28

- 7.4亿彩票巨奖诞生! 买跑车住别墅,还买了348枚比特币2020-08-28

支持Staking的项目

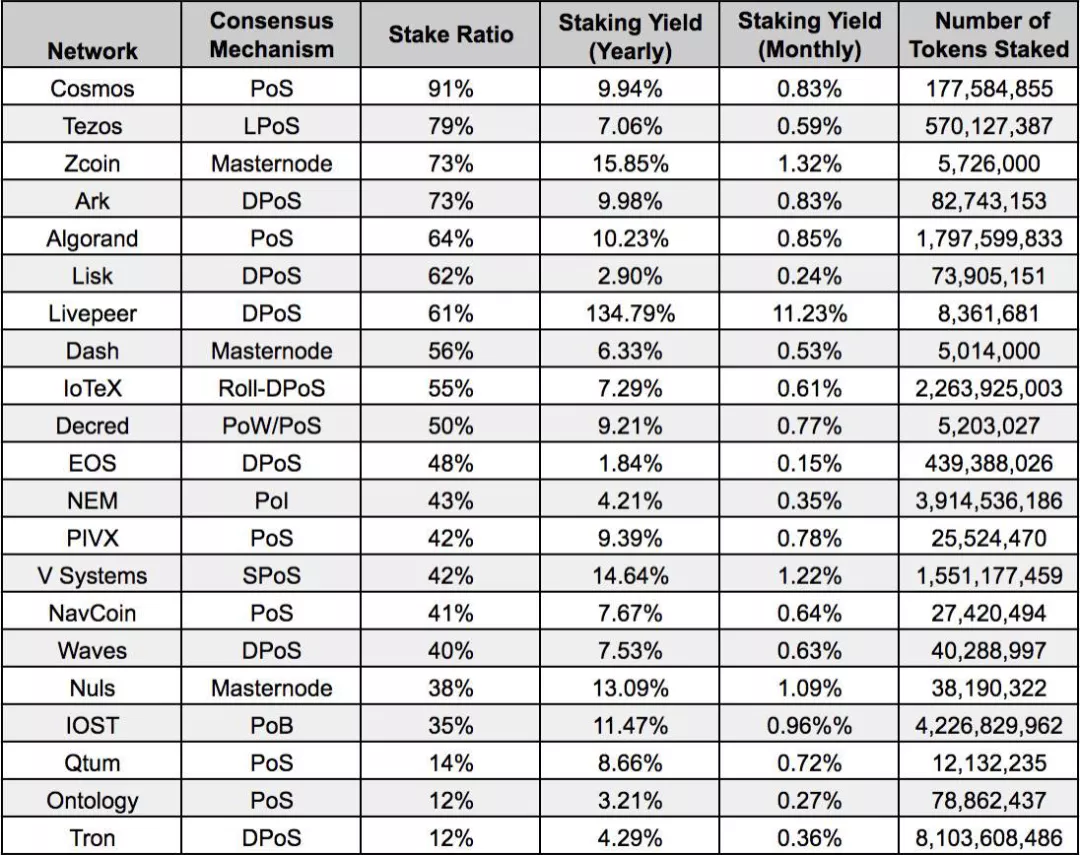

支持Staking的项目 各大项目Staking的比例和收益

各大项目Staking的比例和收益 那么作为普通用户,我们如何甄选Staking项目来降低投资风险呢?首先在选择项目时我们需要做足功课去研究项目背后的团队实力和项目本身的价值,了解项目参与的规则,合理评估项目风险,根据自身的风险厌恶程度选择合适的项目;其次,在选定项目之后做好长期的价值投资准备,而不是短期投机炒作,因为数字资产的投资风险要远远高于股票,债券等传统投资风险,作为散户难以把握买卖时机,一不留神就会成为庄家刀下的韭菜;最后既然要入市投资,就要时刻关注市场,把握市场行情及其可能带来的各方面的影响,学习行业

那么作为普通用户,我们如何甄选Staking项目来降低投资风险呢?首先在选择项目时我们需要做足功课去研究项目背后的团队实力和项目本身的价值,了解项目参与的规则,合理评估项目风险,根据自身的风险厌恶程度选择合适的项目;其次,在选定项目之后做好长期的价值投资准备,而不是短期投机炒作,因为数字资产的投资风险要远远高于股票,债券等传统投资风险,作为散户难以把握买卖时机,一不留神就会成为庄家刀下的韭菜;最后既然要入市投资,就要时刻关注市场,把握市场行情及其可能带来的各方面的影响,学习行业