| YFI(全称yearn.finance),人称“大姨夫”。yearn的前身是iearn,最初是稳定币聚合理财协议;因为Curve问题,创始人后来又回去接手社区分叉出yearn。 作者:CoinEx商务大使之洛 一、项目概况 YFI(全称yearn.finance),人称“大姨夫”。yearn的前身是iearn,最初是稳定币聚合理财协议;因为Curve问题,创始人后来又回去接手社区分叉出yearn。yearn.finance是一个去中心化的生态系统,也可以认为是一个去中心化理财协议的聚合器。它桥接了Aave、Compound和dYdX等去中心化借贷平台,并在众多协议之中自动换仓,通过多DeFi整合借贷,配置最高收益组合。当你把你的代币存入yearn.finance时,它们会被转换为yTokens,并定期重新平衡,以选择最有利可图的借贷服务。 YFI是yearn.finice的治理代币,只分配给用一定yToken提供流动性的用户。YFI没有预采、预售、团队也没有预留,全靠yearn.finance获得,它力求成为最去中心化的代币。虽然生态系统的大部分是由Andre Cronje建立,但YFI的控制权已经被转移到一个多签名钱包上,需要9个参与者中的6个同意才能生效。作为一个真正的去中心化协议,yearn.finance生态系统的任何变化总是通过链上提案和投票来完成。 二、业务模式 2.1 商业模式 yearn.finance是以太坊区块链上执行的一个收益聚合协议。用户可以将数字资产存入该协议,资产将被分配到各种 DeFi 借贷协议和流动性资金池中,以产生最高的回报。当前该协议基本围绕四个主要产品: 1.Earn Earn是Yearn的收益聚合器,可通过贷款协议为用户收益进行优化。用户可以将资产存入Yearn,它的智能合约在Aave、Compound和dYdX等DeFi协议中搜索最高的回报率,并借给该协议。该协议在智能合约交互上进行了再平衡——这意味着每次用户存入或提取资产时,该协议都会重新评估可以找到最高回报率的位置,并相应地转移资产。这通常听起来很棘手,因为这不仅需要了解哪种协议可以提供最高的APR,还需要了解APR的波动和可能的变化。Yearn具有内置策略来评估、最小化和消除风险。 2.Zap Zap是精简的协议,可在不同的DeFi资产之间进行转换。DeFi中当前并非支持所有资产1:1转换。这意味着用户可能必须进行一系列代币交换,将其初始代币交换为一种甚至几种中间代币,然后才能最终拿到其目标代币。Zap简化了该过程,为用户在后端处理所有中间交换,使其成为无缝的代币交换。 3.APR APR是一个信息仪表盘,Yearn在其中跟踪各种DeFi代币在不同借贷协议的当前APR。这样做的目的是为了提供信息,使用户以上帝视角了解最佳套利策略。 4.机枪池Vault 这类似于其他DeFi产品中的流动资金池。用户可以在这些资金池中存入资产,然后将其投资于流动性挖矿计划(例如 Compound 的 COMP 代币),然后再交换回原始资产。Yearn Vault 负责寻找投资流动性的最佳方法,从本质上讲,这是用户通过流动性挖矿赚钱的一种躺赢方式。 Yearn 运营的核心是各种资金池和vault的套利策略,这些策略决定应在哪些DeFi协议中分配代币。Yearn对这些策略的治理采取了去中心化方法,并推出了称为YFI的治理代币,投资者将资产投资到Yearn中即可以对YFI挖矿,然后将产出的yToken重新投资到治理合同中,将YFI返回给用户。每个YFI大致对应协议中的一票表决权。在该协议的整个生命周期内只能分配30,000 个YFI代币。 2.2聚合器出现的必要性 不管是流动性挖矿也好,staking也好,借贷也好,还是DEX的AMM也好,其本质上都是将代币存入存储池,然后赚取收益。这意味着,谁的收益更高,谁就有可能虹吸更多的代币。这些协议之间看似所处领域不同,但本质上,它们存在一定程度的竞争关系。底层协议是产生收益的基础,聚合器则负责收益的优化,最终会达成均衡。 DeFi聚合器的意义有三个方面,一个是减少用户操作,二是减少用户费用,三是提高用户收益。资金真正关注的不是借贷、DEX还是衍生品产品本身,而是收益。通过聚合器优化收益的需求日益增长,这意味着YFI们最终会获得越来越多的用户。 如果用户最终将资金交给YFI这样的聚合器来打理,让它参与到底层的DeFi协议中,那么底层的协议就会成为基础,成为产生收益的基地,而聚合器协议则成为用户进入DeFi的前站。YFI们就相当于DeFi资金的管理协议,由它们来负责资金在DeFi协议间的流动。一旦形成了这种关系,那么底层协议和聚合协议之间的价值分配可能会发生变化,聚合协议可以通过其资金入口的优势,有可能会捕获到更大规模的用户群体、更大量的锁定资产,进而捕获到更多的协议价值。这对DeFi生态乃至整个区块链生态都有巨大的价值。 2.3 代币经济 1)代币信息 代币名称:YFI 代币类型:ERC-20 流通量/总供给:29,962/30,000;流通比例:99.87% 合约地址:0x0bc529c00c6401aef6d220be8c6ea1667f6ad93e 2)代币分配

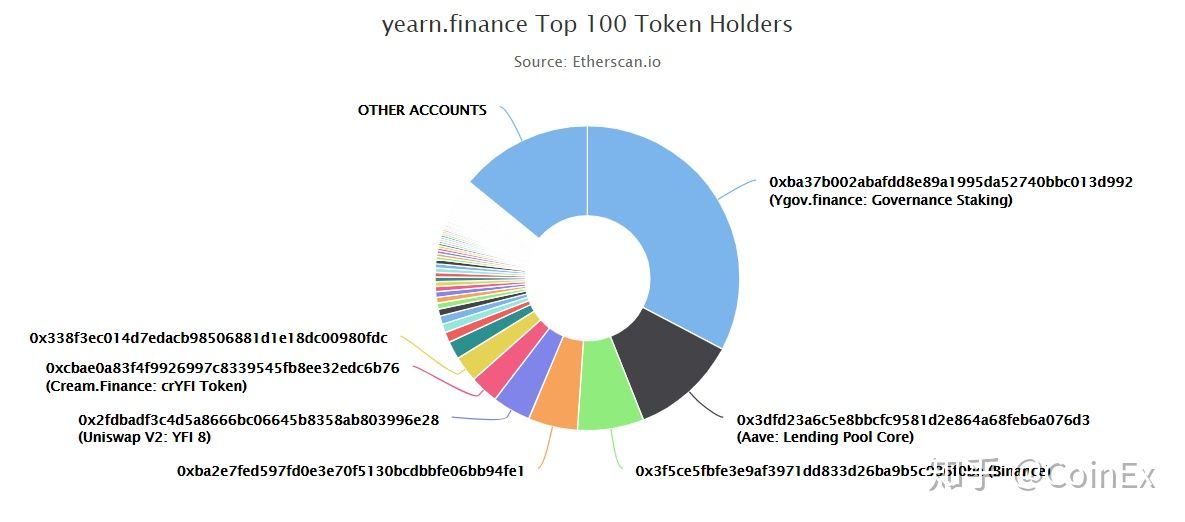

前100持币地址占有85.87%(25,760.68 YFI)的代币,筹码极为集中。其中相当大一部分用作抵押以及Staking,对于维稳Token生态不矢为一种良好的状态。 3)代币功能 YFI是yearn的唯一治理代币,功能包括投票权和收益权。通过投票可以决定存贷方、链上百分比等;收益权包括手续费利息、所桥接协议Token(COMP、CRV等)的激励,以及持有YFI可以从奖励池中申领奖励等。 三、创始人介绍

Yearn/YFI的创始开发者是Andre Cronje,2003年毕业于南非的斯泰伦博斯大学(Stellenbosch University),在这里他学习法律专业;后于2005年在CTI Education Group学习计算机与信息系统等技术。Andre Cronje开发工作经验丰富,拥有15年相关工作经验,曾在计算机培训、移动手机开发和软件开发领域工作。他在2018年3月进入区块链行业工作,曾担任技术顾问、技术分析师等职务,曾在区块链知名团队Fantom Foundation和Crypto Briefing工作,后于2020年1月创建YFI并担任核心开发者至今。 Andre Cronje 个人社交媒体 社交平台 链接 推特 https://twitter.com/AndreCronjeTech 领英 https://www.linkedin.com/in/andre-cronje/ 四、项目进展

yearn进展,资料来源:YFI创始人Andre Cronje Linkedin 项目最新进展 YFI V1主要是借贷收益的优化器。用户将稳定币存入yearn协议,yearn协议帮助用户在Compound、Aave、bZx、dYdx等协议中进行调整,以获取更高的收益。YFI在Andre Cronje和社区治理的推动下,推出了V2,其核心是成为挖矿收益的优化器。 YFI V2也是代币池的模式,将用户存入的不同代币汇集到不同的池中,然后根据策略调动某代币池的资金参与不同的流动性挖矿,从而实现更高的收益。 五、交易数据 5.1 支持交易所 目前支持YFI代币交易的交易平台超过20个,涵盖主流中心化交易平台和DEX,具体如下: 中心化交易所:币安、C站、火币、抹茶和http://Gate.io等。 去中心化交易所:Uniswap;Balancer;1inch等。 5.2 交易信息 实时价格:$ 19,617.95 日成交量:6439万美元左右 历史价位:历史最低价:31.65美元(2020.7.18); 历史最高价:19,704.81美元(2020.8.29); 历史最大涨幅:622.58x 市值:$590,086,192(暂居市值36名) 5.3 链上交易趋势

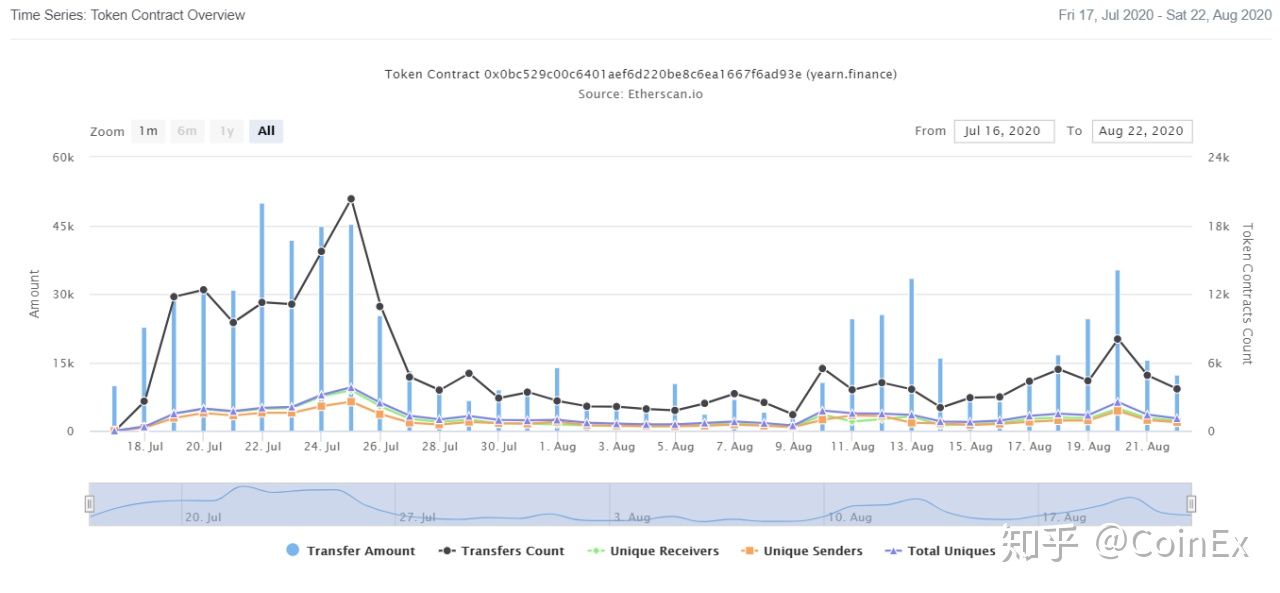

YFI链上交易趋势整体呈现“倒U”形态,初期由于流动性挖矿的机制,在DEX上交易较活跃;中期7月28日之后登录中心化交易所之后,链上交易逐渐趋于平缓;后期价格大幅抬升,链上交易重新趋于活跃。 六、治理模式 诸如yearn之类的任何协议而言,治理是核心主题,因为它从根本上决定了该协议的套利策略。yearn为此推出了治理代币YFI,社区成员可以通过挣到YFI来提出建议,并对与yearn治理相关的议程进行投票。 YFI最初是要仅仅作为投票代币,而不是金融资产。yearn本身建议用户赚取该代币而不是购买。只需将资产存入yearn,然后将输出的yToken投资到分配合同中即可赚取代币,该合同按比例返还YFI份额。用户可以认为1枚YFI对应协议中的1票。 作为一个真正的去中心化协议,yearn.finance生态系统的任何变化总是通过链上提案和投票来完成。 七、技术情况 根据coingecko公布其开源代码情况来看,yearn.finance技术架构核心组件代码相对完整,共分为4个部分,分别是ygov-finance、yswap-finance、iearn-finance和 itoken ,其中ygov-finance和iearn-finance两个模块代码近期更新相对频繁。

八、社群情况 推特:https://twitter.com/iearnfinance 基础信息:18.5K的粉丝;829条推文;2020年2月加入。 评价:互动频率较高,日均4-5条推文;项目启动时间较短,因此运营时间也不长。 其他社交媒体渠道暂未查到yearn.finance官方的运营媒体或社区;总体来说,社区运营方面较单一,或者说去中心化程度比较强。 九、竞品分析 YFI与YFII 1.代币分发机制与筹码集中程度是最大的不同 YFII是YFI的分叉,但这种分叉是一个非敌意的分叉,本质上都是为了社区更好的发展。YFII背后的核心开发者是David White和高金,他们两个人也是原大姨夫(YFI)社区的开发者,基于对代币分发机制的分歧,两位核心开发者更喜欢类似于比特币的分发机制,而YFI代币在项目最初就被分发完毕,筹码高度集中,后来者没有参与机会,因此YFII在这种背景下诞生了。 2.业务模式高度相同,或是存量市场的竞争 YFII Vault(机枪池)是一个专注于DeFi,一键入金自动配置市场最佳DeFi挖矿收益的智能合约。用户只需要存入相应币种进入Vault,即可获得市面最高的DeFi挖矿收益,而无需进行任何合约操作。Vault是YFII团队开发的大众DeFi理财协议,支持钱包与交易所进行自由集成。但流动性挖矿不管是从体量来说,还是从资金沉淀来说,实在是太小了,就目前来说或许是一个存量市场的竞争。 十、风险评估 10.1技术风险 yearn.finance本身是各个协议的聚合协议,不同协议的聚合、链接、重组、排列是其高收益的原因,也是其高风险的原因,一旦某个协议出现问题,那么将会导致连锁反应,例如智能合约风险、币价暴跌的连锁反应等。 10.2代币价格波动风险

YFI从众多DeFi项目中脱颖而出,从上线二级市场之初价格便一路飙升,至今涨幅已超16倍,已超越BTC价格,但筹码相对集中,需提防YFI巨鲸砸盘风险。 10.3流动性及信用风险 yearn.finance本质是聚合不同DeFi协议的组合收益,找到最佳值;这样一来,其它协议的问题,也会变成yearn.finance的问题,所以一旦发生流动性风险,触发财务清算都可能衍生出诸多问题。 参考文献 1.YFI 是什么币,https://mp.weixin.qq.com/s/EvFK2Q8f51aN3R1WGaj4oA 2.YFI:聚合器的可能性,https://mp.weixin.qq.com/s/T9hrnbzCXvLBrztJmXAtSg 3.YFI的迭代,https://mp.weixin.qq.com/s/LHASr9cIX5Td55GmnfvXlA 4.YFI:DeFi中的BTC,https://mp.weixin.qq.com/s/52WTEw3G6BpEa2rrWr1VxA 5.YFI的DeFi保险,https://mp.weixin.qq.com/s/lQ3bQ1Gcxx9JHFcictgXiw 6.Pantera 合伙人:解读热门 DeFi 聚合器 Yearn 产品特性与治理,https://www.chainnews.com/articles/070416419086.htm?utm_medium=wechat&utm_campaign=u907925098626 7.代币价格超越比特币的 Yearn Finance 初心是什么?创始人 Andre Cronje 如是说,https://www.chainnews.com/articles/590887708648.htm 8.YFI和YFII发起的IYO革命,https://www.qkl123.com/article/625976 本文来源:CoinEx —- 编译者/作者:CoinEx 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

CoinEx研究院:下一代价值理财协议的“掘金”聚合器 -YFI研究

2020-09-03 CoinEx 来源:火星财经

- 上一篇:雄哲说币:比特币晚间行情分析

- 下一篇:几点思考,敲一个警钟

LOADING...

相关阅读:

- 在区块链上映射,解释2020-09-03

- 以太坊挖矿每小时产生80万美元2020-09-03

- FLETACHAIN和KardiaChain携手互操作2020-09-03

- 行情剧变下明星项目Defibox成为EOS稳定器?2020-09-03

- 专访瓦特合约CEO Ethan Cheng:美联储花样放水下再谈央行数字货币,合约赛2020-09-03

YFI Token Top100持仓占比,数据来源:Etherscan

YFI Token Top100持仓占比,数据来源:Etherscan Andre Cronje,Yearn Finance 创始人

Andre Cronje,Yearn Finance 创始人

链上交易趋势,数据来源:etherscan

链上交易趋势,数据来源:etherscan

代码进展概况,数据来源:coingecko

代码进展概况,数据来源:coingecko yearn.finance价格图表,数据来源:CoinMarketCap

yearn.finance价格图表,数据来源:CoinMarketCap