大家好,我是为您读币圈头条的丝语! 感谢您对我的支持,请你阅读三分钟以上再点赞,收益更高! 文中会有4000key红包分多波发放,请找有颜色的标点符号! ------------------------------------------ 1、以太坊2.0测试效果符合预期

周二发布的一系列以太坊2.0测试网中的最新产品称为Spadina,取得了喜忧参半的结果。 Spadina被提议作为主网启动过程的短暂“彩排”,这表明以太坊2.0阶段0越来越接近。该网络于9月29日UTC下午12点启动,预计仅持续72小时。 开发人员表示,这可能是潜在的以太(ETH)利益相关者在0期发生之前测试存款和发射工具的最后机会。 从这个角度来看,该测试似乎已经取得了很大的成功。在存款过程中没有发现重大问题,客户成功处理了冻结。 就像最初的Medalla测试网启动一样,参与率大大低于预期。最初几轮确认中,参与共识过程的股份不到34%,而目标百分比为80%。 如此低的参与率表明,许多注册成为验证者的社区成员未能及时使他们的客户上线以便发布。开发商推出期间强调党,这是“没有受到威胁”问题的一种表现。由于测试网以太没有价值,因此利益相关者不在乎脱机时其资本是否被削减。 未来使用真正的ETH的主网启动可能会涉及更认真,更专注的参与者,他们将因避免履行义务而受到极大的惩罚。 以太坊基金会(Ethereum Foundation)的Eth 2.0首席协调员丹尼·瑞安(Danny Ryan)说:“我认为我们已经从中获得了90%的需求。” 由于测试网专门针对启动过程,因此低参与度不是主要问题。但是,一些用户报告了Teku的问题,Teku是进入准备阶段的较新客户之一。其他人则强调了端口转发的潜在问题,因为大多数客户端似乎并未使用通用即插即用。该技术动态地打开路由器端口,以使传入连接被本地网络接受,这对于点对点网络至关重要。如果没有它,可能会给一些不太懂技术的用户带来问题,他们可能不知道如何手动打开网络端口。 尽管没有迹象表明,到目前为止启动的测试网似乎相对稳定和成功。剩下三个月了,这些结果似乎预示着2020年第0阶段的发布。 但是,阶段0不会立即影响以太坊的更广泛的生态系统。除了存在以太坊2.0存款智能合约外,工作量证明区块链将继续按目前的方式继续运行。深入参与Eth 2.0测试网的Afri Schoedon将阶段0称为“激励测试阶段”,表明这主要是一种在现实情况下测试涉众行为的方法。 以太坊联合创始人Vitalik Buterin仍然乐观地认为,第0阶段的原始信标链仍可用于以太坊1.0上的轻客。他还说,它的发布标志着方法的改变,侧重于发布和迭代功能,而不是陷入效率不高的理论工作中。 他补充说:“随着时间的推移,Eth 2.0网络将逐渐增加功能,并对于生态系统变得越来越重要。” 2、DeFi如何轻松获得41%的年化收益

在过去的六个月中,随着去中心化金融(DeFi)应用程序越来越广为人知且更易于使用,对单产农业感兴趣的投资者数量已大大增加。 这导致无法计数的流动性池提供的年百分比收益率(APY)超过1000%,而DeFi合同锁定的总价值已升至数十亿美元。 希望采取某种行动的比特币投资者通过将其BTC转换为Wrapped BTC(WBTC)和renBTC(RENBTC)等代币化格式来参与了DeFi收益农业。 这使BTC持有者可以与所有基于ERC-20的代币进行交互,但是一些分析师质疑这些产品背后的比特币监管权如何分散。因此,探索更集中的解决方案是有意义的。 尽管不可能在这些DeFi平台上直接提取比特币(BTC)存款的收益,但投资者仍然可以从集中服务中受益。虽然不可能找到高于12%的APY,但至少有更安全的方式来赚取“未投资”比特币的收益。 诸如Bitfinex,Poloniex,BlockFi和Nexo之类的集中服务通常每年可为BTC和稳定币存款产生5%至10%的收益。为了增加支出,人们需要寻求更高的风险,这并不一定意味着人们鲜为人知的交易所或中介机构。 通过在芝加哥商品交易所(CME),Derbit或OKEx交易BTC期权,投资者可以轻松获得40%或更高的收益率。 保障策略还是有风险的 看涨期权的买方可以在设定的未来日期以固定价格获得比特币。为了获得这种特权,该买方向看涨期权卖方支付预付款。尽管买方通常可以使用此工具作为保险,但卖方大多获得固定收益交易。 每个合约都有一个预定的到期日和执行价格,因此可以预先计算潜在的损益。该涵盖的买入策略包括同时持有BTC并卖出等额的看涨期权。 将其命名为固定收益交易将是不公平的,因为每当期权到期时价格下跌幅度更大时,潜在的损失就会隐现。但是,可以在建立交易时调整这种风险。值得注意的是,限制暴露将导致较低的产量。

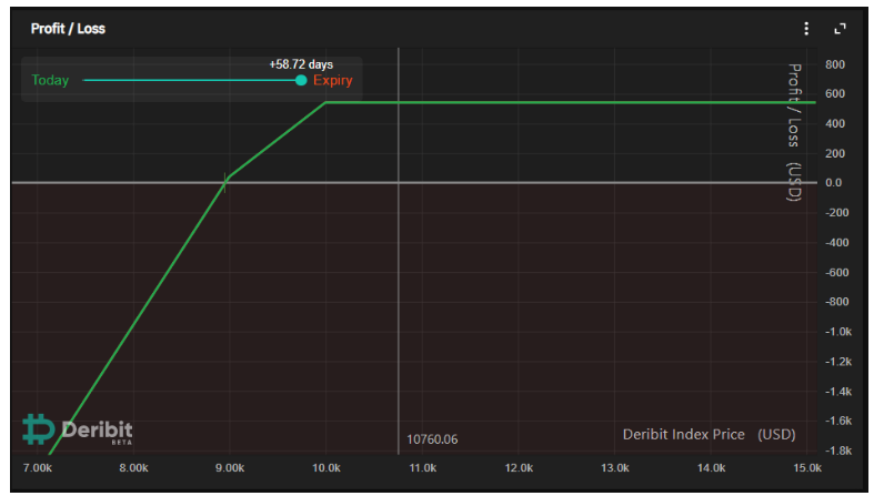

11月的950万美元看涨期权的预期收益。资料来源:Deribit 上面的图表代表了11月到期的有保障的看涨期权策略,两个月内产生了6%的回报,相当于41%的APY。如前所述,如果到期时BTC价格低于策略阈值水平,则备兑买入期权可能会造成损失。 尽管通过以9000美元的价格出售0.5个BTC和以1万美元的价格出售0.5个BTC所获得的6%收益率,该策略仍需要BTC在11月27日到期时维持在10000美元以上,以实现全部回报。低于$ 8,960的任何水平都将导致亏损,但比目前的$ 10,750比特币价格低16.6%。 通过出售这些看涨期权,投资者将获得0.1665 BTC(按当前价格1,957美元);因此,有担保的买权投资者应该通过期货常规现货市场获得剩余的0.8335 BTC(9,793美元)。但是,如果买方不愿承担这一风险,则可以降低损失阈值。 值得注意的是,大多数衍生品交易所允许从BTC 0.10开始的期权交易,唯一的例外是CME。

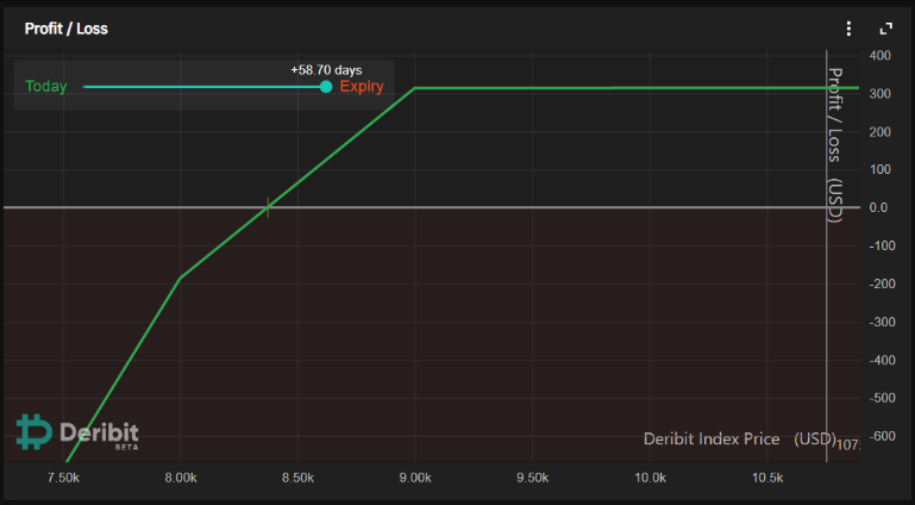

11月$ 8.5K的看涨期权的预期收益。资料来源:Deribit 通过卖出0.5个BTC $ 8K和0.5个BTC $ 9K的11月看涨期权,可以获得25%的APY回报。通过降低预期收益,在11月27日到期时,收益仅会低于$ 8,370,比目前的现货价格低22%。 注意313美元的净利润如何稳定在9K美元以上的结果上。为了达到这种平衡,人们需要通过期货或常规现货市场购买价值8,187美元的BTC。看涨期权溢价将提高剩余的BTC 0.303($ 3,257),但只有期权卖方会得到事先付款。 隐含波动率推动看涨期权回购 隐含波动率是期权市场的主要风险指标,并且随着交易者意识到价格突然波动的较高风险而增加。不管投资者是否乐观,该指标都会增加,因为波动率完全取决于绝对价格的变化。 在数周内每天4%的恒定损失导致极低的波动率,这与每天4%的固定每日增加相同。在极端不确定的时期,波动性将增加;因此,期权卖方将要求更高的溢价。

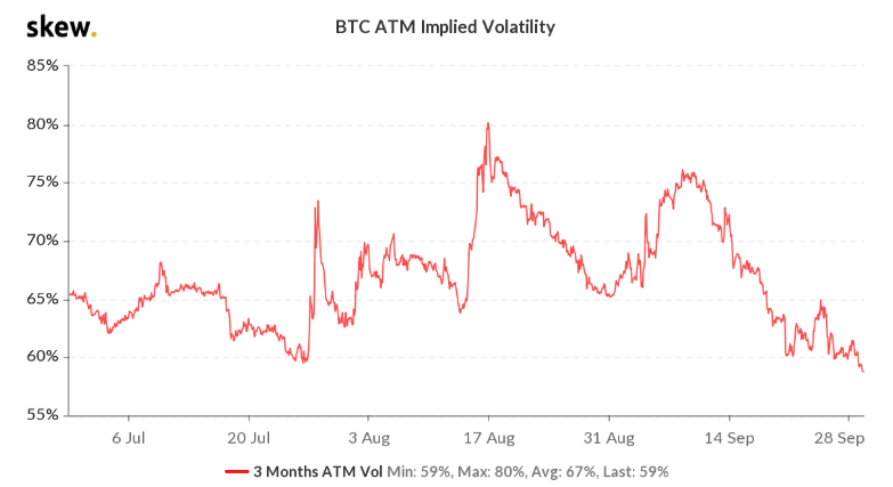

比特币3个月期权隐含波动性。资料来源:歪斜 如Skew数据所示,BTC 3个月期权隐含波动率目前为59%的年化基准。尽管相对较低,但该数字仍足以使用涵盖性赎回策略提供41%的APY。 投资者可以从较高的读数中受益,但使用备兑认购证遭受损失的风险也会增加。这反映出交易员担心价格意外波动;因此,隐含波动率的增加表明到期价格低于期权策略利润阈值的可能性更高。 所有投资都有一定程度的风险 所有被动的收益策略都有内在的风险。尽管有可能在备兑看涨期权中使用止损,但应注意,在激烈的BTC价格波动期间,期权市场可能会缺乏流动性。这意味着在这里永远不要独立于期权平仓期货或现货头寸很重要。 DeFi可能有其吸引力,即使有人愿意接受与包裹BTC相关的风险,也存在一些未知的信息,包括错误的智能合约,潜在的DeFi协议违规,高峰流量期间以太坊网络的阻塞以及增加的费用可能降低利润并扩大损失。在单个池和DeFi应用程序之外,还有Oracle价格采购操纵的空间,这可能会导致级联的清算。 买入期权的主要优点是,它使投资者能够设定自己的风险承受能力,并更清楚地了解其潜在利润。 通过选择集中式解决方案,投资者可以避免高昂的天然气费,避免被更富有或更精明的DeFi农民抢占先机的风险。 3、DeFi无常损失将是永久的

法国奥尔良大学的研究员Alexis Direr发表了一篇论文,总结了Uniswap和其他基于自动做市商的交易所的数学基础。 自动化做市商是一类去中心化交易所的术语,该交易所在uniswap的带动下于2020年大受欢迎。 简而言之,这些交换消除了传统的订单簿,而是依靠由数学公式控制的流动资金池。交易者总是能够与池中进行交易,即使是流动性最差的代币,但每笔定单都会影响他们交易资产的价格-这种现象称为滑点。 数学公式定义了价格如何响应特定订单的大小而变化。例如,公式可以说将10个以太(ETH)交换为Dai(DAI)会产生3500美元,但是交换100 ETH只会产生3400美元。这意味着1 ETH的价格在前一种情况下为350美元,而在后一种情况下仅为340美元。该公式通常称为“绑定曲线”,因为各种可能的组合描述了特定的价格曲线。对于Uniswap,曲线为双曲线,尽管其他AMM可能具有更复杂的形状以针对不同情况进行优化。 AMM依靠流动性提供者-个人和实体将其资本投入流动性池中,以促进交易并降低滑点。作为回报,有限合伙人获得用户支付的交易费。 虽然这听起来像是一笔甜蜜的交易,但流动性提供者需要应对“无常”的损失。当价格朝一个方向大幅波动时,有限合伙人最终所获得的资金可能少于最初投入的资金。与所讨论资产的等价50:50组合相比,该组合的表现明显差于较大的价格偏差。 研究人员解释说,这种现象是由于套利交易者的存在而发生的。外部市场价格不遵循约束曲线,因此必须采取持续行动以使Uniswap的价格与其他市场保持平衡。但是,当套利者将资金池重新平衡至正确的值时,他们会按照债券曲线定义的“次优汇率”进行交易。此举从流动性提供者那里获取了有利于套利者的价值。 这种损失通常被称为“无常”,因为如果价格恢复到其初始价值,与基准50:50投资组合相比,流动性提供者将完全平等。撇开价格永久地达到新均衡的情况,迪勒提出了一个问题: “两种策略产生相同结果的事实乍看起来令人不安。daccess-ods.un.org daccess-ods.un.org在合并策略中,合并产生两次套利成本。在持有策略中,投资者完全避免了套利成本,但最终获得相同的最终财富。这怎么可能?” 研究人员的答案是,通常进行基准测试的方式具有误导性。Uniswap在池向上或向下移动时不断地重新平衡池,以使流动性提供者拥有价格上涨的资产的单位更少,而以相对价格下跌的资产的单位更多。 有限合伙人在两种出行方式中都有效地实施了利润和成本平均技术。随着一种资产价格的上涨,他们锁定了一些利润,并在价格下跌时逐步购买了更多利润。 与这种平均技术的工作原理类似,即使价格回到初始数字,不断重新平衡的50:50的投资组合也会获得利润。相比之下,流动性池的价值只是保持原状。 因此,“无常损失”似乎是一个误导性术语。损失永远是永久性的,但在乐观的情况下,它只会削减等效战略本应获得的收益。 Bancor V2和Mooniswap已采用减轻此类损失的技术。前者使用甲骨文读取真实的市场价格并相应地平衡资金池,而后者则采用渐进的时间延迟以最大程度地减少套利交易者的利润。 —- 编译者/作者:美丽丝语 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

读币圈头条拿红包||以太坊2.0测试效果符合预期;DeFi轻松获得41%的年化收益

2020-10-01 美丽丝语 来源:区块链网络

LOADING...

相关阅读:

- 大丰收江湖路(三)——大战2020-10-01

- 老曹论币 10.1 ETH 早间止盈提示22020-10-01

- 由于链上和技术支持,以太坊价格准备在未来一两周内上涨2020-10-01

- Maker 新增三类抵押品:LRC、COMP 和 LINK2020-10-01

- 杨凯比特币看多情绪高涨但久攻不下已成强弩之末2020-10-01