市面上的加密货币种类繁多,而且龙蛇混杂。如何判断当中的投资价值取决于该加密货币的类型。而加密货币可以分为三大类货币型,应用型和资产型: 1. 货币型加密货币的价值和该加密币的认受性挂勾 2. 应用型加密货币的价值和应用本身的需求挂勾,例如以太币(Ether)的价值和以太坊网络(Ethereum Network)的需求挂勾。 3. 证券型(又称作资产型)加密货币的价值和背书资产的价值挂勾,和普通投资分别不大,一般受到各国证券相关的法例规管。 比特币和以太币分别属于货币型和应用型加密货币,两者的性质完全不同,虽然同为加密货币,但却有着不同的估值方法。

比特币和以太币的性质有很大区别 货币型加密货币 最多人熟式的是比特币是货币型加密货币,这类型的加密货币和黄金性质相近,同样属于没有实际用途的价值储存手段,多数被用于储备资产和作为一种另类投资以增加投资组合中的多样性,没有内在价值(intrinsic value)。其中的供需关系明确。 这类型的加密货币除了著名的比特币外,还有莱特币,和狗狗币(Dogecoin)。当中亦有一些附加了特殊属性的加密货币,例如强调匿名的达世币、门罗币和ZCash。

货币型加密货币多数被用于储备资产和作为一种另类投资以增加投资组合中的多样性,没有内在价值(intrinsic value) 由于没有内在价值(intrinsic value),业界对于货币型加密货币的估值方法也一直没有取得共识(股神巴菲特亦认为黄金并非生产性资产,而且也无法带来现金流,是「不会下蛋的鸡」,不如投资更有价值的股票。)。但总体来说,货币型加密货币的价值来自其安全性和认受性,因为这两点会决定一种货币型加密货币储存价值的能力。接下来我们会分别探讨如何冲量一种加密货币的安全性和认受性。 中心化与否是成败的关键 从上面的例子我们可以看出,监管机构的决定足以断定一种加密货币的生死。以往市场会以是否有应用场景来判断一种加密货币是属于证券型加密货币(security token),还是应用型加密货币(utility token)。因此,新推出的加密货币往往会强行设计一些应用场景,例如crypto.com。这次的事件我们可以发现,牵强的应用并不足以说服监管机构。当中最重要的,还是去中心化的程度。 以近几个月声势有所减弱的DeFi为例,DeFi显然是一种金融产品,但由于高度去中心化,因此暂时能成功规避监管风险。反观Ripple,即使有大量机构投资者和银行背书,其高度中心化的设计令监管变得非常容易。我们认为在市值排名前25的加密货币中,有几款特别容易遭到规管的加密货币(请见下表)。投资者在参与有关加密货币的交易前,应该先清楚了解当中的风险。

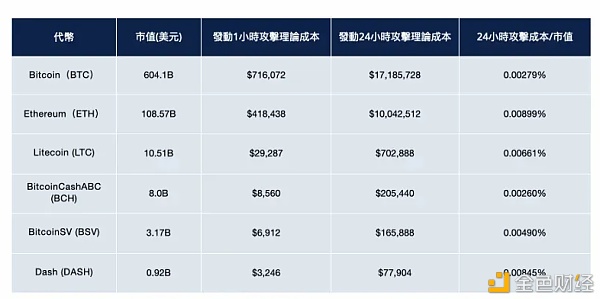

市值前25的加密货币中,上面六种加密货币有较高的监管风险 安全性 安全性可以分为储存安全性和记录安全性。储存安全性即是别人盗取你的比特币的难度;而记录的安全性则是整个比特币账本被修改的难度,套用现实世界的例子,储存安全性就是你的银行卡,黑客如果破解了你的银行卡的话便可以盗取你的资金;而记录安全性便是整个银行系统了,若果整个银行系统的纪录会被黑客随意窜改的话,银行便会崩溃,所有账户的资产都会变得毫无保障。 比特币和其他大部分的加密货币一样,通过非对称式加密技术来保障储存的安全性。在比特币中,每个使用者都拥有一对密钥:公钥(Public key)及私钥(Private key),公钥能被广泛的发布与流传,而私钥则必须被妥善的保存。比特币的「公钥」是透过称为「椭圆曲线加密」的算法对「私钥」进行加密后所产生的一组随机数。现时的技术并没没有办法藉由「公钥」推算出「私钥」,而只有拥有「私钥」才可以转移账户中的比特币。因此,我们可以说,比特币和其它较常见的货币型加密货币如莱特币和狗狗币(Dogecoin)在储存方面都非常安全,已知的技术难以攻破。 记录安全性则和区块链技术有关,不同的加密货币背后有不同的区块链技术,但其核心的逻辑都是一样。由于区块链是一本账簿,记账的人在记账前要通过验证,这种验证机制名为共识机制。 区块链通过 共识机制,我们可以让互不信任的人一起合作。共识机制五花百门,但不论是哪一种共识机制,背后的原理都是让记账的人向账本系统提供资源作为抵押,以担保自己不会破坏账本的纪录。 工作量证明是以运算资源作为抵押品, 权益证明 是以加密货币作为抵押品。因此,账本系统上抵押品的价值愈高,原则上记录便会愈安全。 下表列出了各种加密货币账本系统上抵押品的价值,即是理论上大概每小时花费$716,072美元便有机会窜改比特币的事务历史记录。

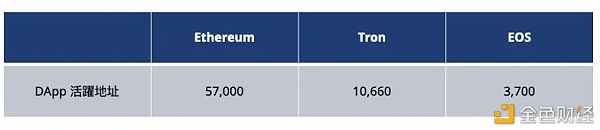

攻击成本相对庞大的市值来说根本不值一提 当中我们特别须要注意以太坊区块链(Ethereum Blockchain)上处理的实际价值是远远超过以太币的市值的,这是由于以太坊区块链上同时记录了大量其它代币的交易纪录,一旦以太坊区块链被窜改,其它代币的纪录同时会受到影响。 认受性 除了安全性之外,货币型加密货币的价值更大程度上取决于它的认受性。这一点不是太复杂,只需要简单说明即可。认受性来自交易额、合法的交易途径、大众的认知程度、法律地位等等,简而言之,目前除了以太币之外,其他加密货币的认受性都不能与比特币相提并论。而且,认受性有自我强化的特性,除非有特殊的技术突破或监管风险,否则比特币在未来亦会保持其优势。 应用型加密货币 我们在上面讨论过货币型加密货币之后,接下来便是应用型加密货币,当中的俵俵者就是以太币。和货币型不同,应用型加密货币是指需要通过该种加密货币来换取产品或服务。除了认受性之外,其价格更会受到相关应用需求的影响。因此,要分析这类型加密货币的价值,相对来说并没有这么困难,因为我们只需要分析相关的产品或服务的需求即可。在这里,我们不得不提的就是去中心化应用(DApp, decentralised application)。 我们之前已经详细介绍过什么事去中心化应用(详见《智能合约不智能》),在正常的情况下,科技创新应该以更快、更好、更便宜作为方向,藉此创造出更大的商业效益。然而去中心化的目的不在于更快更好更便宜,而是强调抗审查能力。从商业角度来看,笔者看不到去中心化的前景和商业模式。一般来说,商业机构并不能受惠于去中心化所带来的抗审查能力,需要抗审查的商业活动多半是违法行为,而违法行为并不能归类为正常商业活动。 事实上,现时的去中心化应用程序绝大多数都属于赌博或不受监管的金融活动(称为去中心化金融,DeFi)。在这里,我们需要强调一点,并不是所有在法律框架外的创新行为都没有发展空间,优步和Airbnb 也是违法行为,但亦不阻碍其发展,甚至有一些政府为了配合他们以修改法例。但是,那些去中心化应用到底是不是属于同样的情况,这点就需要各位读者自行判断。 要比较应用型加密货币,安全性故然非常重要,但我们我们亦需要同时考虑更多和应用相关的问题。当中最重要的两点,就是效率和生态系统。 效率 在一般情况下,我们会以每秒钟可处理交易量(transaction per second,简称TPS)来判断区块链的效率。例如以太坊Ethereum 现时的TPS约为15,即是每秒钟可以处理15笔交易,远远低于一般金融机构的标准(visa 的TPS为15000)。虽然以太坊创办人声称会于短期内升级至 10万TPS,但是市场意见仍然分歧。提升区块链的效率背后的原理涉及复杂的技术概念,简单来说,在去中心化程度和效率中取得适当的平衡,令区块链账本不会被少数人垄断,同时能处理最大的交易量。 下面列出了各种应用型加密货币的TPS,我们可以发现以太坊并不是当中最有效率的。那么,是什么原因支撑以太坊的千亿市值,令其他同类型加密货币不能望其项背。 生态系统 下面是三大应用型区块链上DApp 活跃地址数量,从中不难看出以太坊的优势巨大。

以太坊的DApp 活跃地址数量抛离第二位的TRON达数倍之多,而且差距持续扩大。 应用的生态系统,主要分为用户和开发者。我们可以把以太坊模拟为苹果手机上的应用商店,商店的价值除了覆盖率之外,最重要就是商店上面的应用程序。而现时以太坊上面的应用程序的数量,对比起其他应用型区块链可为一骑绝尘。不论在数量上,还是质量上都远胜于其他对手,而其应用用户数量也是最多的。当中最重要的原因,就是以太坊具有非常完整的开发生态,有很多不同的工具供开发者使用,吸引更多的开发者进行开发;随着越来越多人加入成为开发者,亦催生出更多的开发工具,令开发过程变得更简单,因此可以开发出更多应用,应用程序又会吸引用户,形成良性循环。因此以太坊可以持续扩大其竞争优势。 —- 编译者/作者:币圈Plus 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

币圈科普:比特币和以太币的区别

2021-01-12 币圈Plus 来源:区块链网络

- 上一篇:1/12ETH早间分析

- 下一篇:1/12比特币多空单成功到达点位大斩1100刀

LOADING...

相关阅读:

- 华夏币王:1月12日比特币行情分析后市牛熊难以区分2021-01-12

- 随着比特币价格跌至30229美元,总加密货币市值下降了超过2000亿美元,2021-01-12

- 1/12上午以太坊走势分析及操作策略参考2021-01-12

- 比特币3天跌入熊市丨正是入场好时机2021-01-12

- 丁君羡:比特币8000刀的暴跌你要的回踩来了吗?2021-01-12