采访 & 记录:汪吕杰(Winkrypto) 2021 年 2 月 4 日,Winkrypto 邀请到 Bancor 的首席增长官 Nate Hindman 来到 WinDeFi 社群举办了名为「AMM 2.0 DEX 百团大战,Bancor 如何突围?」的 AMA。对于 Bancor 对 AMM 模式的改变进行了详细且深入的讨论。

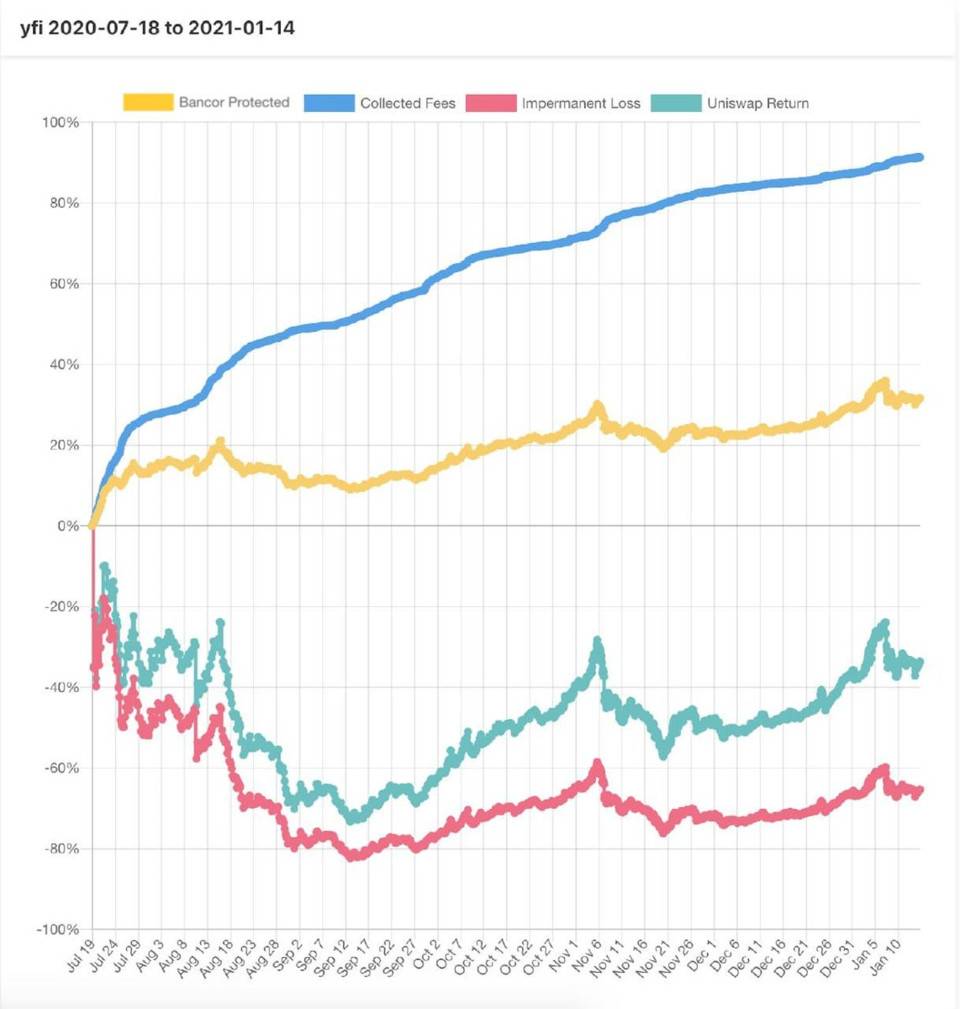

以下为 AMA 文字内容整理。 问题 1:Bancor 为什么会被设计出来? Bancor 试图解决什么样的问题? Nate Hindman:如今,Bancor v2.1 给那些希望通过向自动做市商(AMM)提供流动性来赚取代币收益的代币持有者提供了两项突破性的功能。这些功能具有单边敞口和无常损失保护的功能,用户可以在 bancor.network 上访问它们。 首先我们讨论 Uniswap、Sushiswap 和 Balancer 等第一代 AMM 的关键问题,它们都复制了 2017 年推出的 Bancor 的第一版的模型。 以一个 LINK 的持有人为例,如果要将 LINK 提供给 Uniswap 的 LINK / ETH 池,需要同时向池子提供 LINK 和 ETH 代币。如果 LINK 相对于 ETH 的价格上涨(这总是会发生),那么就会出现套利机会,从而重新平衡资金池。 这会给流动性提供者造成无常损失,因为 LINK / ETH 池正在出售价格不断上涨的 LINK,同时购买相对于 LINK 来说价格不断下跌的 ETH。这就是许多代币持有者不参与 AMM 池的原因:代币持有者为什么要在价格上涨的时候卖出喜欢的代币?此外,代币持有者为什么要将交费用的利润变成无常损失? Bancor v2.1 允许用户长期使用令牌并在提供流动性的同时保持 100%的敞口。以单一代币提供流动性,赚取交易费用利润,没有无常损失的风险。 问题 2:到目前为止,Bancor 是否沿着最初设计的道路上进行开发? Nate Hindman:AMM 这个领域的变化是惊人的。 考虑到变化的速度,我们倾向于以季度的形式来规划时间表和路线图。 毕竟,我们该还在 AMM 领域的非常早期阶段。 Bancor 成功的关键不是营销炒作或者各种以食物命名的 meme 营销,而是基于我们 2017 年在以太坊上创建了 AMM 的事实。因此,我们最了解它们,而且我们的设计通常比竞争对手领先许多。 例如,Bancor 在 2020 年初开始讨论这些概念之后,每个人都在谈论单边敞口和无常损失保护,从那时起,Bancor 是唯一能够实际提供具有这些功能的解决方案的 AMM。 问题 3:Bancor 最近是否有重要更新? Nate Hindman:是的,Bancor v2.1 已启用大约 3 个月。在那段时间里,锁定的总价值(TVL)增长了 2200%以上(现在约有 3.5 亿美元的流动性并在快速增长)。平台上的流动性提供者获得了很高的 APY,将他们喜欢的代币锁定在协议上,而且没有造成无常损失的风险。 APY 不仅来交易费用,还来自 BNT 流动性挖矿奖励-两周前才在 bancor.network 前端上线。一些用户仅从挖矿奖励中看到他们持有的股票有 6 位数的回报。 目前大多数挖矿项目里的 Lp 只是简单地抛售其所拥有的挖矿资产,与他们不同,我们发现大约 90%的 Lp 会将其获得的奖励重新放入平台来再次获得奖励,Lp 可以提高收益并获得更多的交易费用收益和 BNT 奖励,这些收益又能被重新获用来质押。在大多数 AMM 奖励系统中,重新获得挖矿奖励需要出售你的部分挖矿奖励,或将你的奖励与 ETH 之类的资产配对以提高收益。但是,由于 Bancor 是唯一具有单面流动性的协议,因此 LP 可以在不出售 BNT 或不使用其他代币的情况下提高其收益。 其他更新包括我们即将推出的从以太坊到 Polkadot 的跨链桥,我们在 Arbitrum testnet 上的以太坊 Layer-2 的实施等等! 问题 4:Bancor 为什么设计单边流动资金池? Nate Hindman:对于大多数流动性提供者来说,向流动性池提供两种代币很麻烦。他们想长期持有某些代币,不想出售其中的部分来获取另一种代币,也不想让其他代币面临损失的风险。 一些 AMM 尝试通过「zaps」来解决此问题——将你的单种代币分割成两半-你提供 50%的代币和 50%的 ETH。但这意味着你 50%的 ETH 会保持敞口。 Bancor v2.1 让你保持 100%的敞口。这消除了摩擦,并且我们看到以前从未考虑过 AMM 池的代币持有者开始加入我们的池并喜欢这种体验。只要坐下来-设置它,然后忘记它-并赚取费用和挖矿奖励。 问题 5:Bancor 如何保护无常损失? Nate Hindman:当用户将单边流动性存入资金池时,支持存款的过程如下。 (我们将再次以 LINK 为例)。 为了匹配单边 LINK 的用户存款,新的 BNT 由协议共同投资到 TKN 池中(例如,向 LINK 池中存入 $ 100,000 的 LINK 会触发 $ 100,000 的 BNT 释放)。由协议投资的 BNT 注入池中而不是外部市场中。BNT 保留在池中并赚取费用,直到 BNT 及其应计费用最终被销毁。在当 LINK 提供程序撤回其存款时,协议投资的 BNT 及其相关费用或被烧毁;或者当 BNT 持有人将其 BNT 放到池中以接管协议的 BNT 时。因此,使用协议投资的 BNT 收取的费用可弥补任何无常损失。当从协议投资的 BNT 所赚取的费用大于股权上的 IL 成本时,协议可以覆盖 IL 的成本而不会产生任何新的 BNT。多余的燃烧费用给通证带来通缩压力。 如果池中没有足够的代币来完全补偿 LP LINK 代币中的无常损失,则可以以等价的 BNT 支付部分补偿。 例如: 提供 1 LINK = 25 美元LINK 价格翻了一番(现在是 50 美元)你可以提取 1 个 LINK 值(45 美元的 LINK 和 5 美元的 BNT)+交易费用收益和流动性挖矿奖励值得注意的是,该协议为支持单边存款而发行的 BNT 不会作为通货膨胀进入公开市场。取而代之的是,此 BNT 直接发送到协议的存储池中,通常会在协议的赚取费用之内,直到被烧掉为止。 可以在 Bancor 的协议健康报告中找到对这些机制及其对 BNT 供应的影响的进一步分析。报告的结果表明,该协议涵盖了 IL 的费用,并产生了约 7 倍的费用,为 BNT 持有者和流动性提供者创造了高额利润。Twitter 上有相关 解释。 如果有人告诉你无常损失没什么大不了的,因为交易赚取的费用可以弥补,请给他们看这张图。 在 Uniswap 上的 $YFI/ETH 池中,LP 的收益。 计入掉期费用后,LP 会有-40% 的损失,而没有 IL 的情况下,LP 会有+30% 的收益。

问题 6:我们都知道无常损失对 LP 很重要。但是,为什么这对 Uniswap 不是问题? Nate Hindman:好问题。Uniswap 的 APY 数据对于流动性提供者极具误导性,因为他们完全忽略了无常损失的风险。 为此最近我做了一个曲线图:

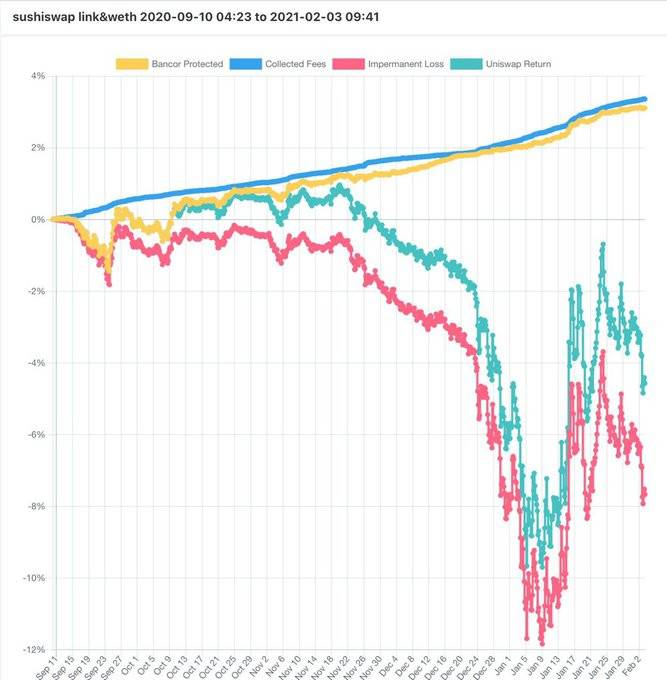

这里还有另一个曲线图:

我认为 Uniswap,Sushiswap 和其他公司很快将不得不承担 Lp 无常损失的成本。我想他们有充分的理由现在将其隐藏。 那么,如果 LP 经常亏损,为什么 Uniswap 还拥有数十亿美元的流动资金?在某些情况下,这对于 Lp 来说可能是有利可图的。有时候交易费用的收益高于无常损失,因此 Lp 获利。但是很多时候情况并非如此。很多时候,流动性提供者有一天醒悟过来,看到其中一种代币价格已经上涨了,但他们却损失了很多钱。 越来越多的 Lp 正在意识到这种高风险。越来越多的 Lp 认识到 Bancor,并将其流动性转移到我们的资金池中。人们只想将代币放入一个池中,就知道他们将始终保持自己的价值并赚钱。 Bancor 支持这种方式。 实际上,有时 Uniswap 中的 LP 可以获利这一事实恰恰是 Bancor 协议能够通过向 LP 提供这种 IL 保护服务来赚钱的原因。某些池正在为网络产生利润(因为费用大于 IL),而某些池正在产生亏损(当费用低于 IL 时)。通过在大量列入白名单的资产池(目前大约 60 个)中分散 IL 的风险,该协议可以有效地管理该风险,并使 LP 的体验无压力。 可以在 这里 查看 Uniswap,Sushiswap 和 Bancor 上 AMM 池中的无常损失 问题 7:你能否进一步说明 Bancor 的流动性挖矿?有什么需要特别注意的吗? Nate Hindman:好的。首先,如果你向 bancor.network 上的一个奖励池提供单边 BNT 的流动性,那么从流动性挖掘奖励中获得的 APY 预计会在 100-200%之间。 如果你提供 ERC20 端(即单边 LINK 或 WBTC),你仍将获得 BNT 流动性挖矿奖励,APY 接近 20-50%(取决于池)。 抵押 BNT 的激励将会更高,是因为提供 BNT 对网络更有帮助,它减轻了协议共同投资 BNT 以支持单边存款的压力。 关于我们的奖励计划,最与众不同的是您可以轻松地从双重质押的奖励中获得收益。如前所述,由于 Bancor 的池允许单边流动性,因此您可以重新质押你挖矿获得的 BNT,而无需提供额外的代币或出售 BNT。这样可以为您赚取更多的交易费用奖励和挖矿奖励,这些奖励依旧可以再次质押。 在大多数奖励程序中,挖矿所得的代币往往会被 LP 第一时间卖掉。而 Bancor 与他们相反,通过提供流动性来获得极高复合收益的能力是 Bancor 特有的。 问题 8:社区有人认为,用预言机改进 AMM 是毫无意义的,因为区块时间(10 秒)和交易所交易(毫秒)存在时间上的差别,肯定会存在潜在的套利机会,Bancor 是如何看待这个观点的? Nate Hindman:Bancor v2.1 不使用预言机。Bancor v2 的早期设计使用外部价格预言机来管理动态加权系统,该系统旨在保护 LP 免受无常损失。但是,我们很快发现,此方法容易受到预言机的抢先交易——实际上会增加 LP 的无常损失。 在发布我们的 AMM 之后,其他的例如 DODO 和 Cofix 之类的 AMM 也尝试了类似的基于预言机的设计,现在正在处理相同的问题。显然,这种方法是有缺陷的。 这就是为什么 Bancor v2.1 不使用预言机更改权重的原因。权重固定为 50/50,Bancor v2.1 中的无常损失保险不需要使用预言机。我们认为这是一个非常出色的设计,并且在实际保护用户免受 IL 侵害的同时,所获得的协议收益证明了它的有效性。 问题 9:如果我们同时在 Bancor 和 Uniswap 上交易代币,会有细微的差别吗? Bancor 如何再次吸引 Uniswap 的投资者? Nate Hindman:由于 LINK 池具有如此高的流动性,因此它能够为 LINK 交易中提供更便宜的价格,并且我们可以从此图中看出 Bancor 在 LINK 交易量中所占的份额越来越大:

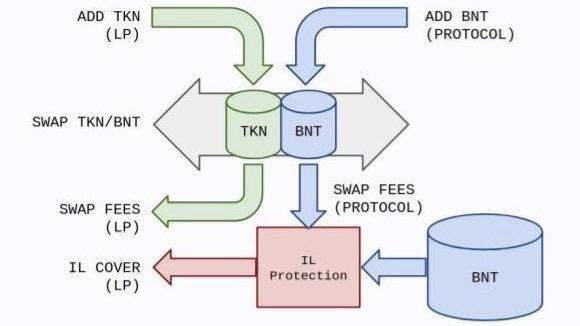

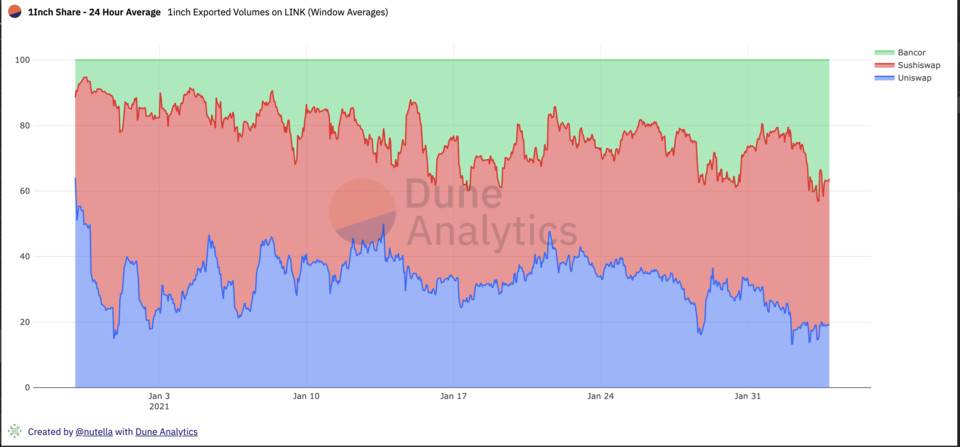

我们希望大多数代币都会发生这种情况。首先,LP 意识到了有利可图。然后 LP 增加流动性,创造了更好的价格,然后交易者来到 Bancor 寻求更好的价格。 Bancor.network 最初主要是为流动性提供商而构建的,最近我们投入了大量精力以改善在 Bancor.network 上的交易体验。我们现在正在建立世界一流的交易体验,以确保我们不仅从第三方聚合商,还从直接访问该网站的交易者获得流量,因为首页交易量不仅仅只是 LP 的交易量,还包括代币的交易量。 问题 10:我曾经尝试在 Bancor 上购买 BNT,但可能会超过 100 USDT 的 gas 费阻止我。 Bancor 会尝试解决这个常见问题吗? Nate Hindman:现在对于每个 DeFi 应用程序来说,以太坊费用都是一个挑战。 我们肯定会投入大量时间来优化智能合约,以降低 gas 费,并且也会扩展以太坊的 Layer 2 解决方案。 我们已经公布了 Bancor 在 Arbitrum 测试网的实时应用。非常期待 Arbitrum 主网上线,Bancor 将成为最早上线的应用程序之一! 问题 11:你能否在不久的将来与我们分享 Bancor 的计划,尤其是在中国的计划? Nate Hindman:好的,Bancor 的优先事项是: 为了协议的流动性可以更快地增长,将增加联合投资上限;释放 Bancor 涡流,这是一种刺激 BNT 需求的创新方法;继续进行流动性开采计划,并与第三方项目一起进行联合流动性开采和重新抵押;扩展到 L2;扩展跨链 ;为了增加超大量的交易量,2021 年一季度末,二季度初将会推出的顶级机密池设计通过渐进式无常损失保险模型改善在 Bancor 的用户引流和代币发行发布更新版的 bancor.network我们正在招聘可以翻译我们的资料和应用的人、更多国内活动和黑客马拉松的参与者、 问题 12:最后一个问题:你认为 BNT 被低估了吗? Nate Hindman:由你们来决定!!作为以太坊 AMM 的发明者,我们认为我们拥有世界上最好的 AMM 技术。 而且我们相信,我们在 AMM 领域拥有最好的代币经济和价值捕获功能。 BNT 持有人在扣除无偿损失后,约占协议收入的 25%。 相比之下,UNI (占协议收入的 0%,SUSHI 占收入的 0.05%)。 如果 UNI 和 SUSHI 增加了其代币持有者的价值捕获,我认为 LP 将会迅速离开他们的平台,因为在 IL 之上,他们的收入更少。 因此,我认为作为我们的主要竞争对手的这些项目正在处于困境。 其他参考链接: 免责声明:作为区块链信息平台,本站所发布文章仅代表作者个人观点,与链闻 ChainNews 立场无关。文章内的信息、意见等均仅供参考,并非作为或被视为实际投资建议。 —- 编译者/作者:链闻看天下 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DEX 百团大战,再次更改 AMM 设计的 Bancor 如何突围?

2021-02-07 链闻看天下 来源:链闻

LOADING...

相关阅读:

- 星火矿池呼吁以太坊社区加大对 ETH1 的研发投入2021-02-07

- 亿万富翁 Mark Cuban:价值存储一代正在「踢你的屁股」2021-02-07

- NFT 流动性难题或可解,CoinFund 创始人解读价格发现机制潜力2021-02-07

- 专访 ZKSwap 开发负责人 Alex:Layer 2 DEX 的机会与挑战2021-02-07

- 卡尔达诺(ADA)超越XRP,成为世界第四大硬币。2021-02-07