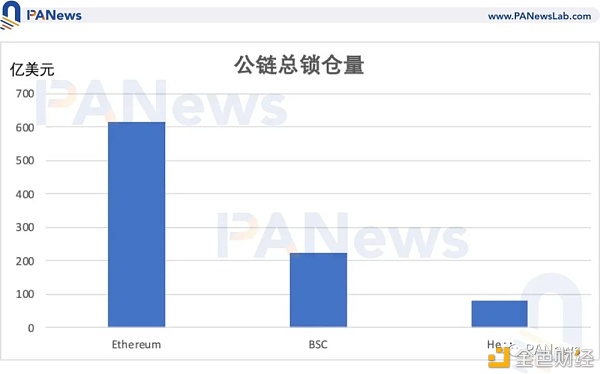

3月25日,Panceswap的锁仓量与交易量超越以太坊上最大的去中心化交易所Uniswap,以太坊上高昂的Gas费使生态中DeFi项目的价值外溢,而BSC、Heco等公链的DeFi发展状况已经不能再被忽视。本文将回顾3月份DeFi项目的进展,并横向对比各条公链目前的DeFi现状。 项目更新与上线 Ellipsis是3月24日在BSC上线的一个去中心化交易所,专注于稳定币等同类资产间的交易。Ellipsis分叉自Curve,得到了Curve的官方授权。作为回报,EPS代币的25%将分发给veCRV(将CRV锁定到Locker中以获得DAO投票权,并分享Curve的交易手续费)的持有者。Ellipsis在上线不到24小时内,积累了将近9亿美元的TVL。高APY对于Ellipsis的资金获取起到了很好的作用,目前协议中锁定的资金已经超过24亿美元,稳定币池3Pool LP代币的质押挖矿APY为95%,EPS/BNB的质押挖矿APY为1632%。 Popsicle Finance与跨链交易平台Multichain.xyz、Tether合作推出来首个官方跨链USDT资产fUSDT。Popsicle的平台币ICE以及fUSDT于3月底上线,ICE代币总供应量的6%分发给来Discord的早期参与者,以及Cream、Sushiswap、Ren Protocol、Badger Dao的部分参与者。 算法稳定币项目密集更新或上线,Reflexer调整来非治理代币的回溯奖励规则;Float进行了参与更广的Phase 2,目前已迎来Phase 3;OlympusDAO通过Inicial Discord Offering发放了初始代币并上线;Fei Protocol迎来创世启动,在创世阶段结束时,共有63.9万枚ETH参与,铸造了13亿枚FEI。 Alchemix于2月底在上线时alUSD的上限被限制为5000万,3月份逐渐扩大规模,目前alUSD的流通量已经超过2.4亿。Alchemix允许创建代表未来质押收益的合成代币(alUSD)。质押DAI后,允许用户从协议中合成50%比例的alUSD,质押的DAI会被放入Yearn中进行挖矿,挖矿获得的DAI可以直接取出,也可以用于偿还alUSD债务。与直接将DAI等资产放入Yean中获得的LP代币yDAI等不同,alUSD的资金效率更高。yDAI只是一个取回本金及收益的凭证,卖出后将不会再享有任何权益;而在卖出alUSD后,抵押资产仍在Alchemix中挖矿,可继续获得收益。Yearn的TVL首次突破20亿美元,也离不开Alchemix的贡献。 Uniswap公开了v3版本的详细资料,新增聚合流动性、多级费率控制、范围订单等功能,可提高LP的资金使用效率,为交易者提供更好的流动性。例如,通过将稳定币交易对的价格设定在1附近,降低交易费率,可能实现和Curve类似的大额稳定币交易体验。Uniswap创始人Hayden Adams也表示,可以在Uniswap v3中提供DAI/USDC价格在0.999-1.001之间的流动性,来代替MakerDAO的稳定锚定模块。 BSC总锁仓量超200亿美元,以太坊生态更均衡 截至4月6日,以太坊、BSC、Heco的总锁仓量分别为617亿美元、225亿美元、80亿美元,以太坊锁仓量仍然远超其它公链,在三大公链中锁仓量占比67%,说明以太坊仍然在DeFi的发展中占据主导地位。

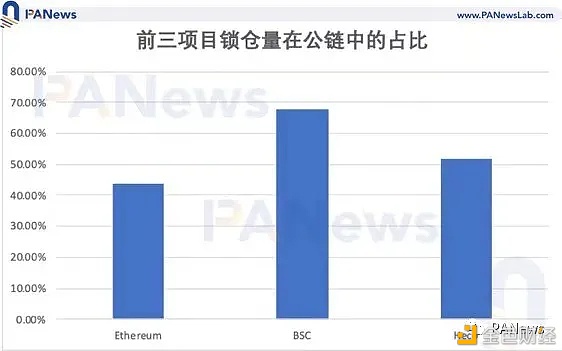

可以用头部项目在公链中的锁仓占比,来衡量该公链中的DeFi项目是否足够多样化。BSC中PancakeSwap、Venus、Ellipsis三个项目中总共锁定了153亿美元资金,占BSC总锁仓量的68%;其中,Pancakeswap锁仓量占BSC的34%。Heco中MDEX、BXH、CoinWind共锁定了41.6亿美元资金,占Heco锁仓量的52%;MDEX的锁仓量占Heco的27%;以太坊中Uniswap、Compound、Maker总共锁定了271亿美元资金,占以太坊总锁仓量的43.9%;锁仓量最多的Uniswap只占以太坊总锁仓量的15.7%。这说明BSC中的资金更多的集中在头部项目中,而以太坊上的资金相对比较分散。

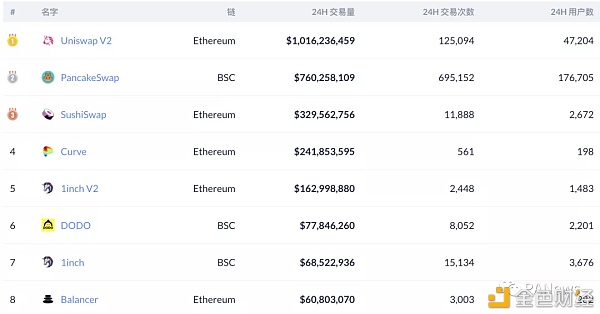

去中心化交易所:Uniswap遇到劲敌PancakeSwap 在Fei Protocol FEI-ETH交易对25.7亿美元流动性的加持下,Uniswap 96亿美元的流动性超过同一生态中SushiSwap 48亿美元,以及BSC PancakeSwap 72亿美元、Heco MDEX 21.4亿美元的流动性。 Uniswap过去24小时10亿美元的交易量也超过PancakeSwap与SushiSwap,MDEX因为有交易挖矿,数据没有参考价值。得益于较低的费用,PancakeSwap过去24小时用户数是Uniswap的3.74倍,24小时交易次数是Uniswap的5.56倍。 作为BSC上的龙头项目,PancakeSwap与Uniswap的差距并不大,用户数及交易笔数甚至高于Uniswap。

抵押借贷 对于资金需求量较大的抵押借贷而言,以太坊上的Compound 159亿美元的总存款、64亿美元的总借款,均位于第一。第二位为BSC上的Venus,总存款80亿美元,总借款37亿美元。而Heco上的借贷龙头LendHub,存款总量只有12亿美元,与前两者相差较大。

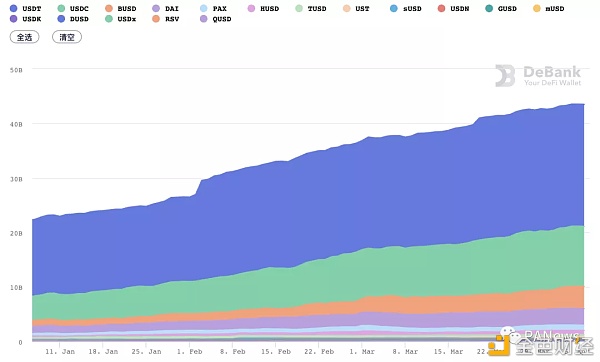

稳定币 USDT作为最大的稳定币,流通量已经达到430亿美元,在Omni、ETH、Tron、EOS、Liquid、Algorand、SLP、Solana上均有授权发行,其中在ETH和Tron上的授权发行量分别为224亿美元和198亿美元。 币安和火币均有自己的稳定币,但均由Paxos托管与发行,浏览器中的官网也均指向paxos.com。从Tether官网的透明度表中并没有看到USDT有在BSC和Heco上发行,但BSC和Heco中也有很多的USDT流通,这是由USDT经过交易所中心化跨链后生成的Wrapped USDT。 目前,以太坊网络中的稳定币流通量已经达到435亿美元,上个月增加了17%。

收益聚合 Yearn在近期总锁仓量首次突破20亿美元,InstaDapp锁仓量10亿美元;BSC上的AutoFarm 锁仓量达到14.7亿美元,PancakeBunny锁仓量14.2亿美元。以太坊与BSC上的收益聚合器管理的资金差距并不大,Heco在总体资金规模较小的情况下,CoinWind的锁仓量也有接近10亿美元。

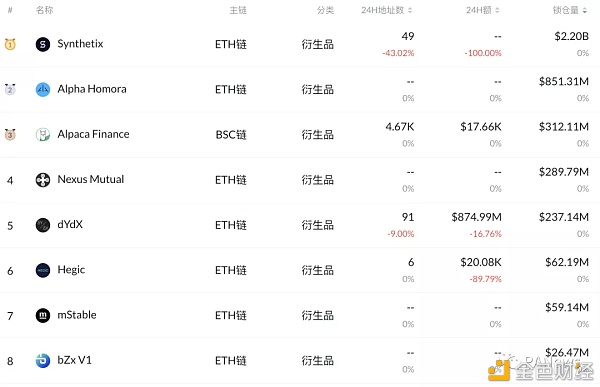

衍生品 以太坊生态中合成资产、杠杆交易、保险、期权等生态相对比较完善,而这些项目对于公链来说,并非最急需的,其它公链中,只有BSC上的Alpaca Finance中锁定有3亿美元的资金。到目前为止BSC与Heco在衍生品的发展上与以太坊差距较大。

总结 BSC中的头部项目与以太坊相差不大,如PancakeSwap锁仓量与交易量与Uniswap的差距并不大,甚至有时候超过Uniswap,且活跃用户与交易笔数比Uniswap多;借贷龙头Venus存款与借款数据相对可观;而Heco上这类需要大量资金的项目与以太坊和BSC仍有较大差距。 BSC和Heco中的资金也更集中于头部项目,对于一些不是最急需的项目,如衍生品类,BSC和Heco上还没有比较优质的项目。

—- 编译者/作者:PANews 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi3月回顾:BSC资金向头部集中,整体与以太坊仍有差距

2021-04-11 PANews 来源:区块链网络

LOADING...

相关阅读:

- [币萌研究院]投研报告-DeeperNetwork(DPR)2021-04-11

- 冯楚昊:BTC、ETH冲高后回落回踩支撑继续看反弹2021-04-11

- 小张谈币:4.11比特币以太坊震荡下行破位在即后市操作如下2021-04-11

- 阿龙论币:4-11午间以太坊行情分析与操作策略2021-04-11

- 龙赫说币:4.11ETH精准布局空单斩获65个点位愿我的指引是你前进的明灯2021-04-11