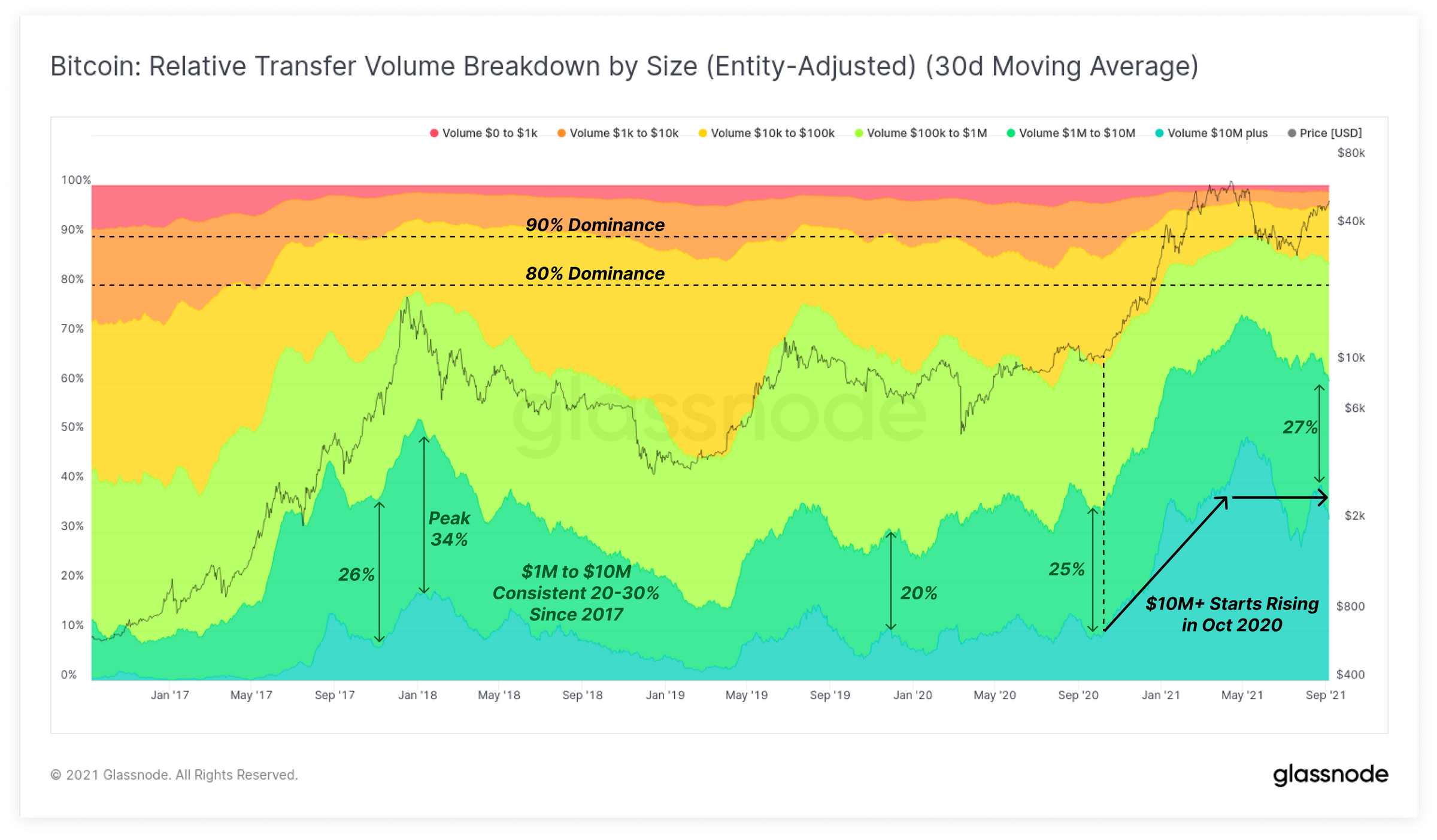

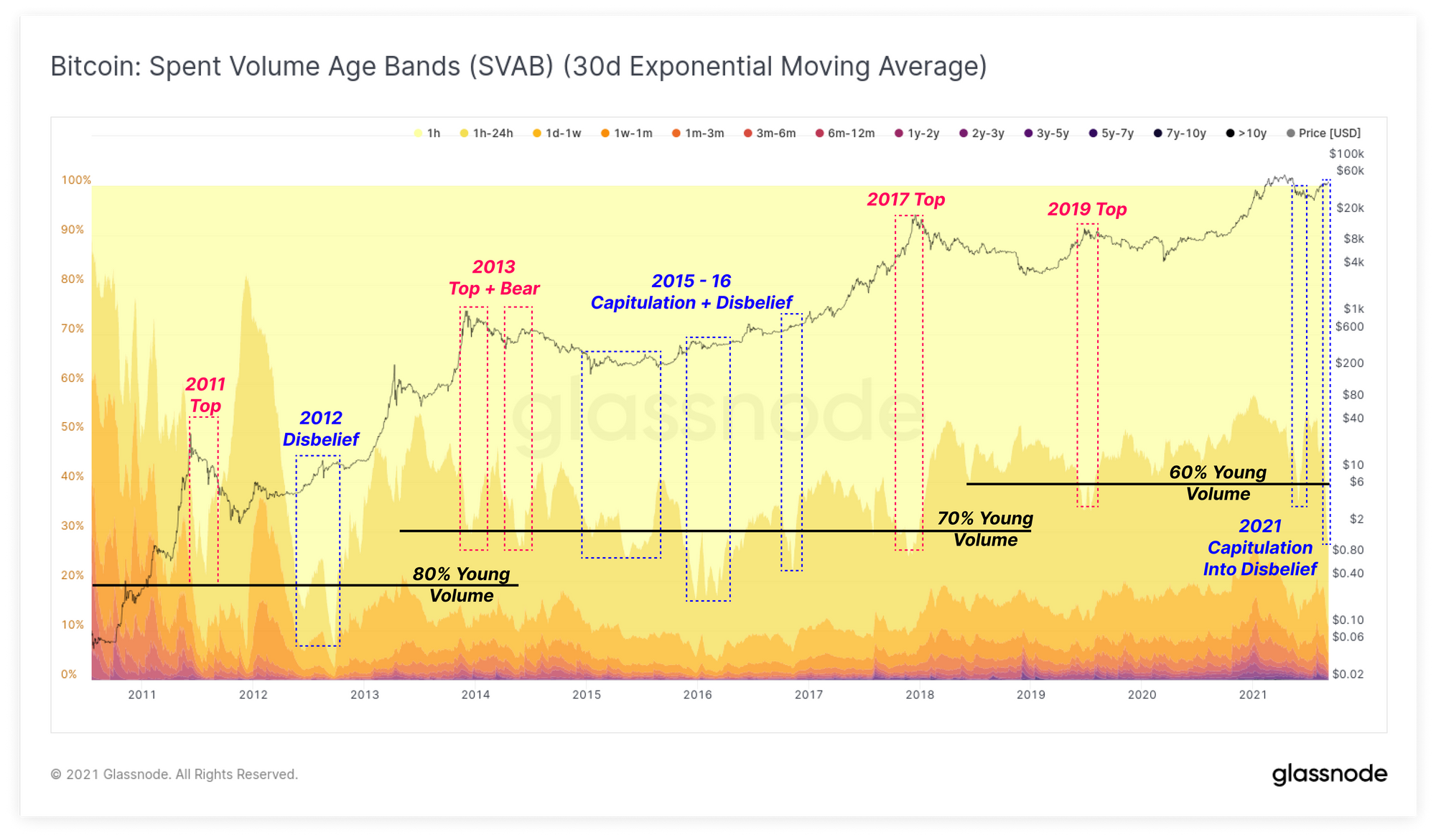

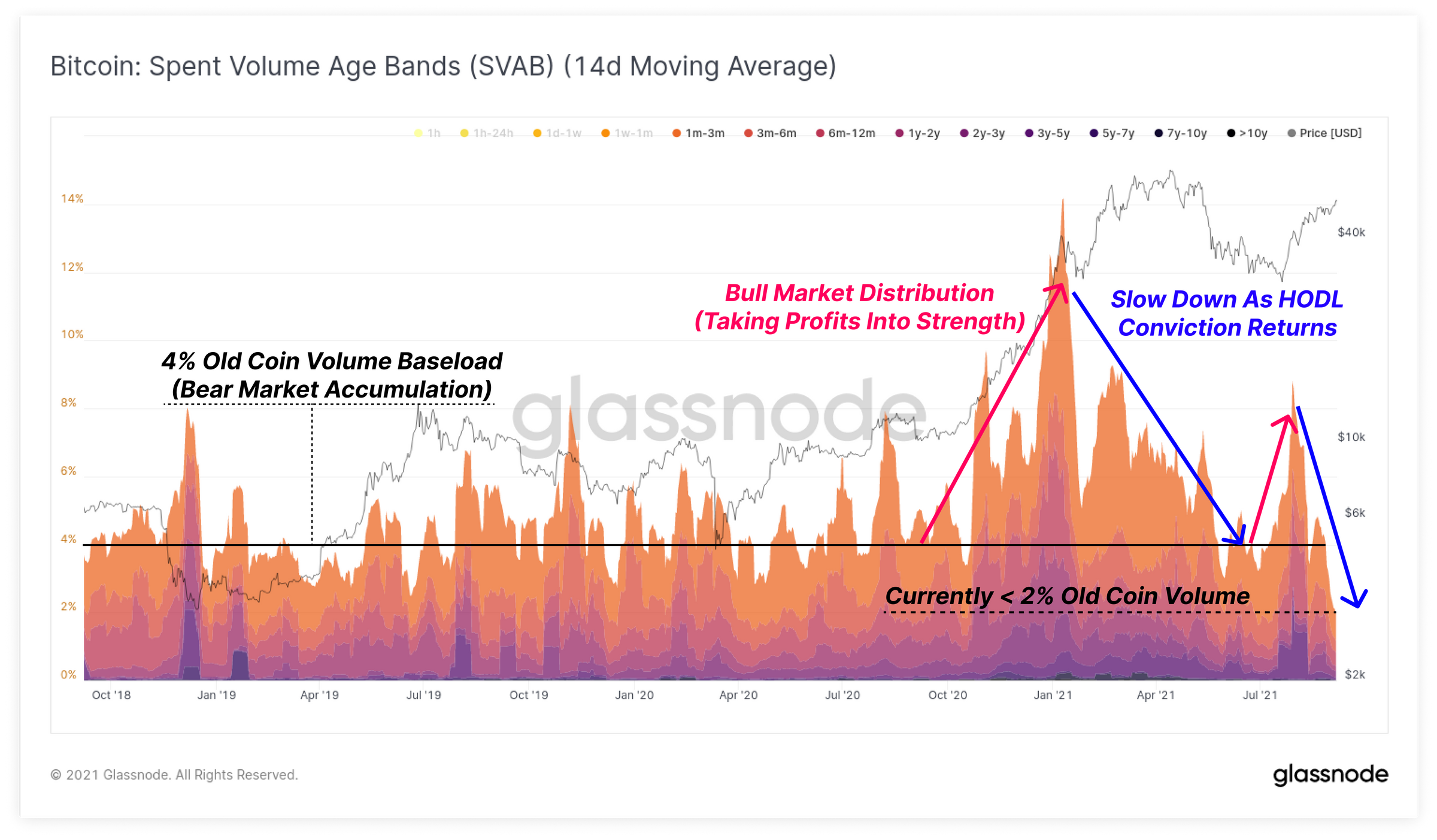

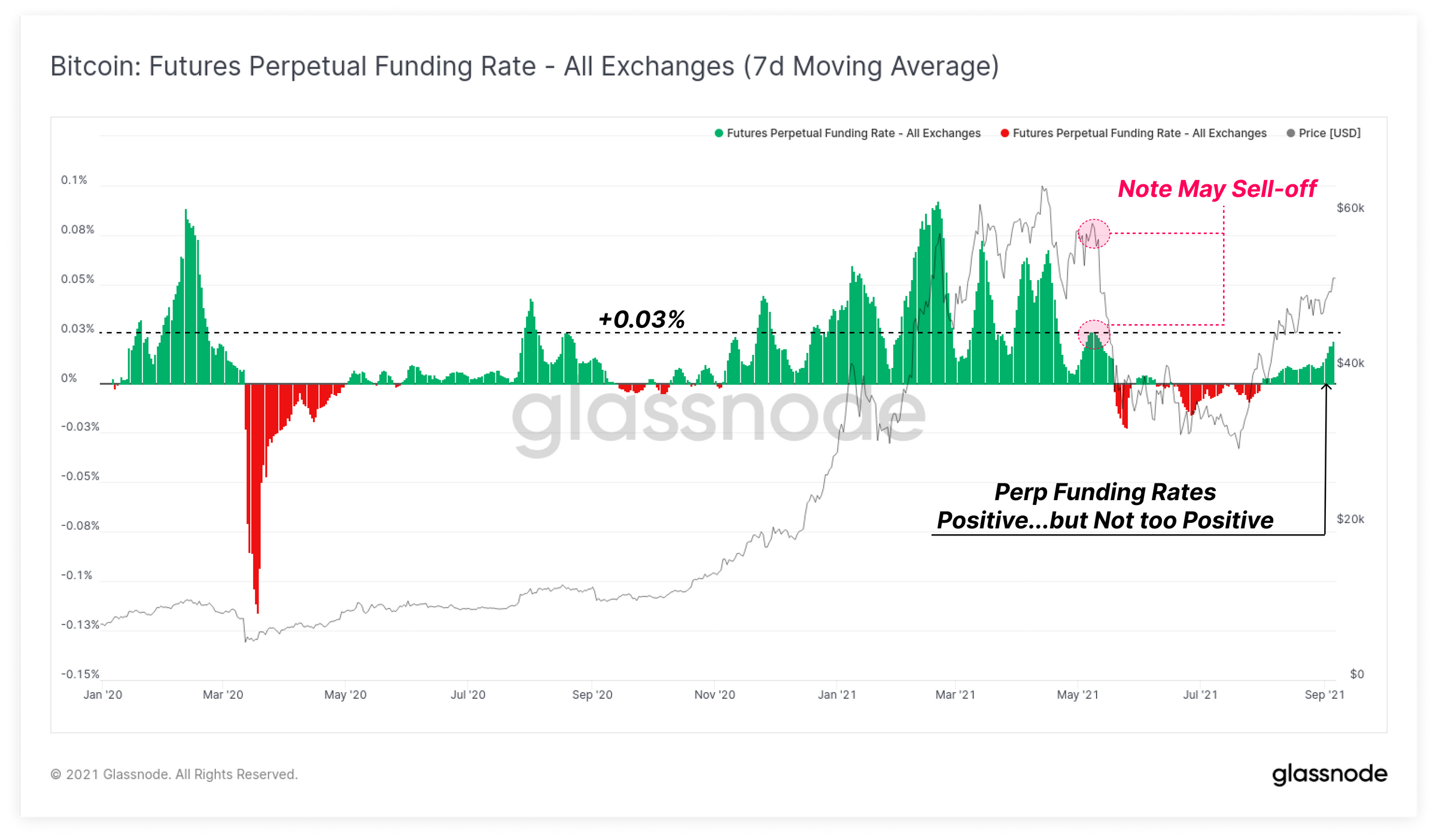

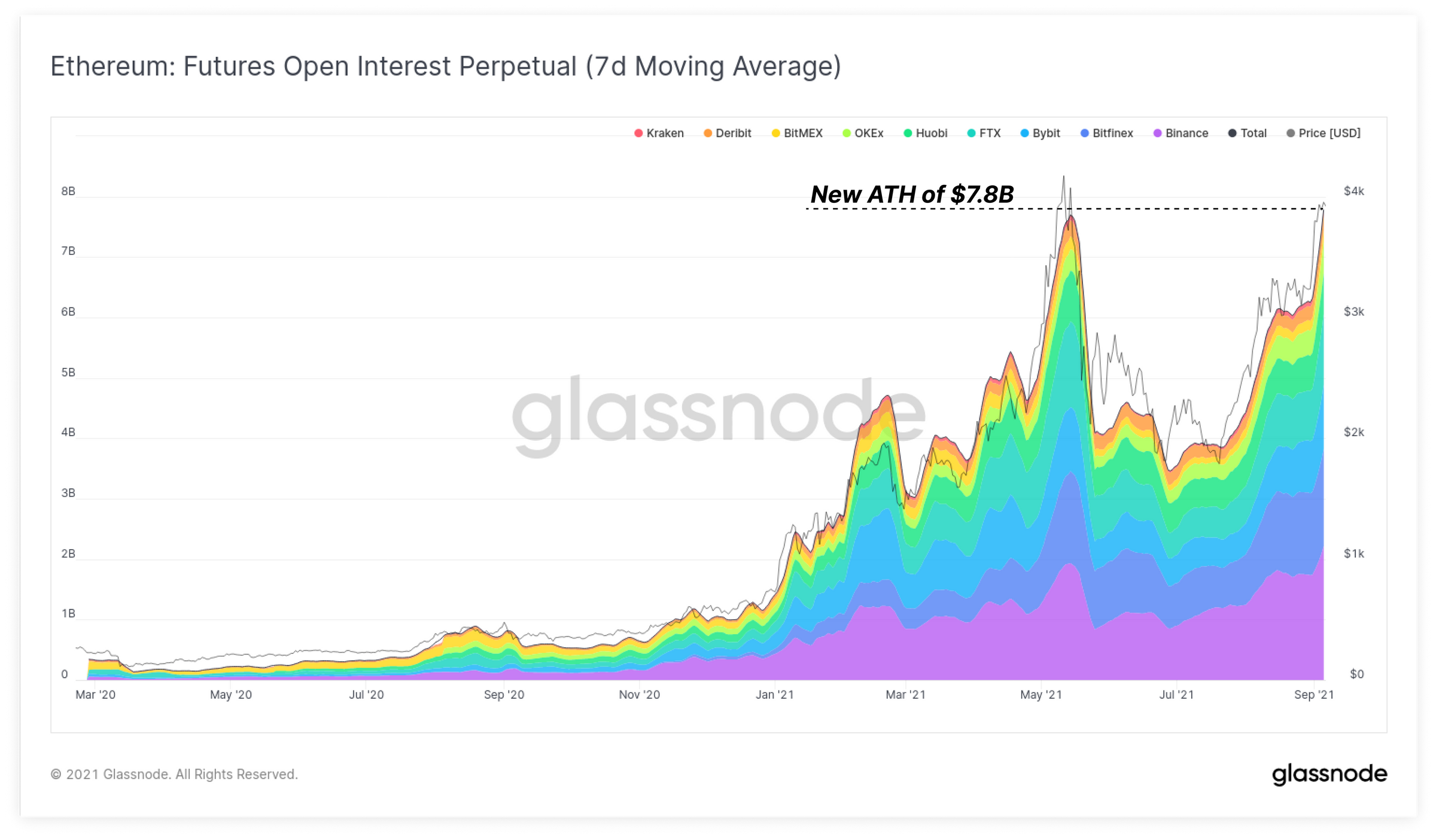

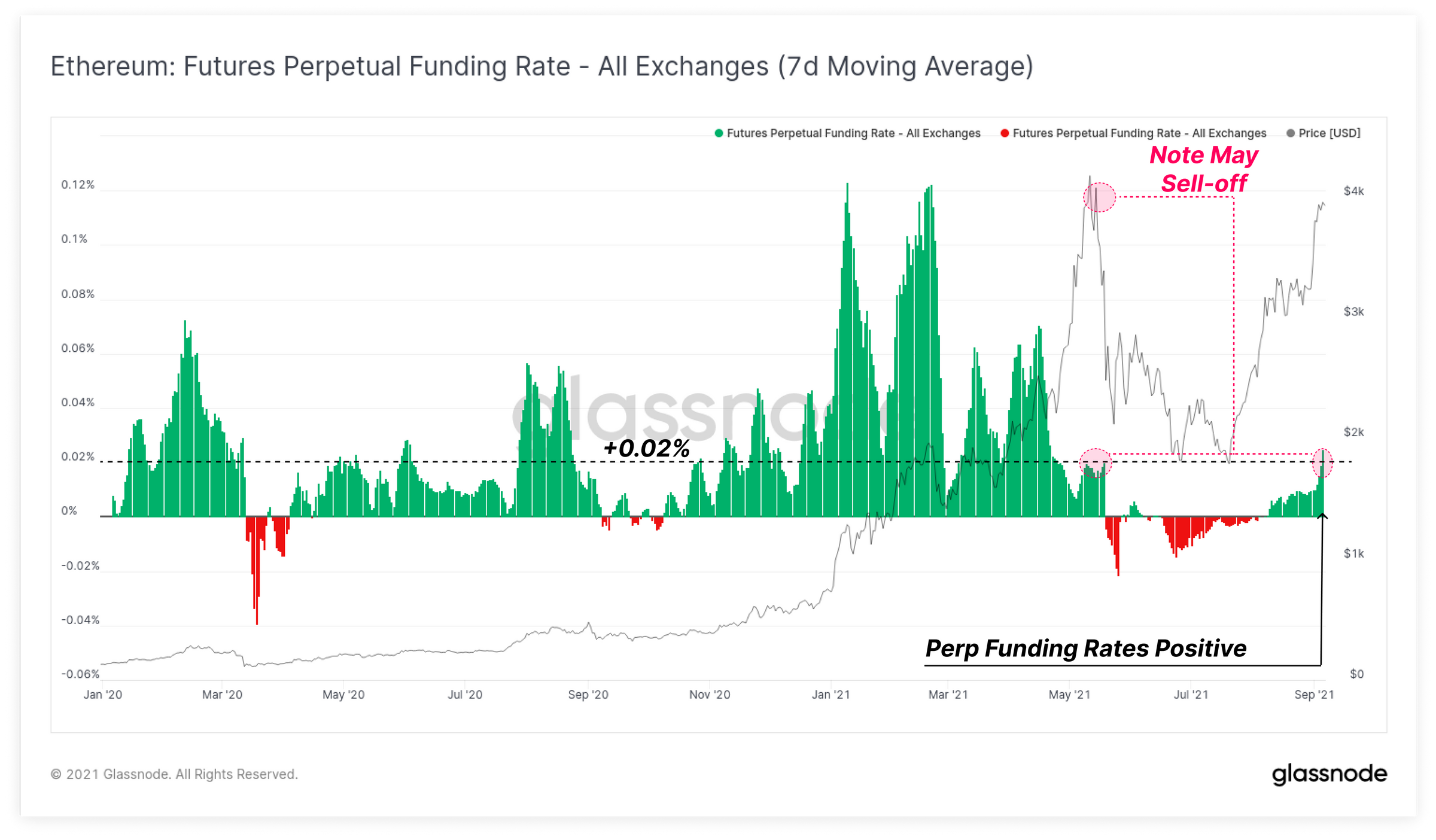

注:原文作者是Glassnode数据分析师CHECKMATE。 矿工的复苏比特币挖矿市场近期呈持续复苏状态,全网14天的算力中值已回升至128 EH/s,较7月份的低点回升了42%,目前较历史高点低约29%。 算力的增加,可能是由于以前过时的硬件再次被投入生产,以及中国的矿工成功迁移或重新安置了他们的硬件。  随着时间的推移,矿业市场的竞争不断加剧,这导致比特币协议难度不断上升。 虽然矿工收入以BTC计算,但其资本支出和运营成本主要以法定货币计价,这使得矿工的有效收入受到价格波动的影响。 由于很多挖矿硬件处于离线状态,并且ASIC芯片制造受到全球生产的限制,这使得在运营的矿工实现了超额盈利。 截止目前,比特币矿工的收入已回升至2019年7月份每EH 38万美元的水平。  随着BTC价格在过去几周徘徊在5万美元的区间,一些矿工已开始花费BTC余额来锁定利润。本周,矿工们大约卖出了2900 BTC,以5 万美元 BTC 的价格计算,大约相当于1.45 亿美元。 作为回应,矿工净头寸变化已恢复到中性水平,这表明过去30天内矿工积累和矿工支出之间存在净平衡。矿工净头寸变化指标通常在每月+5k和-5k BTC之间波动,这使得当前的动态行为符合合理预期,市场显然已经吸收了额外的卖方压力。  交易规模呈上升趋势 交易规模呈上升趋势2020 年至 2021 年市场周期的一个关键主题和特征是机构规模资本的增加,这种趋势在链上越来越明显。 2019-2020年BTC熊市的平均美元交易规模通常在 6000 美元-8000 美元之间,这一时期主要由散户和早期投资基金参与者在主导。 而在2020-2021年的BTC牛市,BTC的平均美元交易规模在5月份的抛售期间显着增加,峰值达到了5.86 万美元。从 7 月开始,这种情况已基本降温,目前的平均交易规模在 3 万美元到 3.6 万美元之间。 尽管BTC的平均交易规模在近期有所调整,但该指标仍较2019-2020年的水平显着增长了370%。  平均交易规模实时图表 对这一观察结果的进一步支持证据是,交易额超过10万美元的交易占比在不断上升。在下图中,我们可以看到较小规模的交易(<10 万美元)从 2017 年的 40% 占比逐渐被挤压到今天仅占链上交易量的 10%-20%。 相反,超过 10 万美元的机构资本和高净值资本(绿色)在过去 12 个月中显著增加。自2017年以来,100万至1000万美元(浅绿色)的交易一直占总交易量的20%-30%。 而1000 万美元以上的交易(深绿色)已大幅增长,从 2020 年 10 月的 10% 增长到今天超过 30% 的主导地位。这反映出大型资本配置和交易活动的显著增长。请注意,此数据是经实体调整的,它仅过滤出有经济意义的活动(例如,不包括自我支出和交易所钱包管理)。  Relative Volume By Size Live Chart “热“币交易占比飙升关于交易量的另一个观察与币龄的分类有关,我们最近发布了一个名为Spent Volume Age Bands (SVAB) 的新指标,它与Spent Output Age Bands (SOAB) 指标相对应,后者忽略了币交易量,只查看与每日交易数量成比例的币龄段。 解释这些指标的一般原则是: 当花费更多的旧币(> 6月)时,以前非流动的币重新进入流动循环的可能性就越高。这在投降事件中最为常见;当更多年轻的币(1天-6月)被花费时,聪明的投资者和长期持有者选择持有的可能性更高,并且他们会去积累这些币;“热”币是指币龄少于1周的币,这些在日常网络流量中占主导地位,并且更有可能被重新使用以应对波动。从宏观来看,我们可以看到“热”币交易在三种典型情况下会飙升并主导链上交易量: 在交易、投机和“热钱”运动达到最大值的时候;新买家被大规模震出市场的的投降事件,以及在高波动期间币易手多次的情况,聪明的钱此时倾向于介入和积累BTC;在牛市趋势开始时出现难以置信的反弹; 热币 (< 1周) 交易量的占比目前处于已花费币交易量的 94% 的相对高位。与此同时,中期币和旧币(> 1 个月)的交易量处于极低水平,占比不到2%,甚至低于2019-2020年熊市的水平。 这表明,即使在价格突破5万美元的情况下,目前花费的绝大多数BTC都是流动很强的币,而旧币则明显处于休眠状态,这表明市场参与者对HODL的信心极高,而缺乏流动性供应可能会推高BTC的现货市场价格。  为了进一步证实这一分析,我们可以看到超1年的恢复供应量已降至每天 5,000 BTC 以下。这表明,即使BTC价格经历了上涨,拥有1年以上币龄BTC的投资者,更愿意去持有而不是抛售。而此前这样的事件,与后期的熊市和早期的牛市相关。  Revived 1yr+ Supply Live Chart 衍生品头寸规模和利率不断攀升本周最后的数据观察与衍生品市场有关,我们看到比特币和以太坊的头寸利率已接近或达到历史峰值。 比特币永续合约市场的未平仓合约头寸目前已超过118亿美元,距今年4月份的150亿美元峰值已经不远。  目前的永续合约市场似乎是净多头市场,BTC的融资利率接近了0.03%,虽然这与今年第一季度和第二季度的水平相比仍有一段距离,但已经与5月份抛售潮之前的融资率相似,如果多头遭遇袭击,这可能会造成短期趋势的逆转。  对于以太坊而言,这种影响更为明显,其永续期货未平仓合约头寸已超过之前的峰值,本周达到了78亿美元。  ETH 期货的融资利率也同样在加速走高,目前达到了0.02%的水平,与 5 月抛售潮之前的水平一致。 虽然现货市场的供应动态继续显示出强劲的势头,但当衍生品市场出现高杠杆率时,谨慎是必要的。正融资利率和高未平仓利率的组合,可以作为评估链上多头清算的短期风险的重要指标。

—- 编译者/作者:隔夜的粥 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Glassnode:比特币“热“币交易占比飙升,未平仓合约已超过118亿美元

2021-09-07 隔夜的粥 来源:区块链网络

LOADING...

相关阅读:

- 市场逐渐陷入疯狂关注这几个数据面2021-09-07

- 比特币有望突破53000吗?早间是诱多吗?行情分析2021-09-07

- 白露为霜,道阻且长2021-09-07

- 9月6日比特币再冲高牛市来了冲冲冲2021-09-07

- 贝宝金融:带你读懂加密市场套利策略应用2021-09-07