投资这条路没有一帆风顺的,都是在不断的试错一路跌跌撞撞的走过来,有的人可能顿悟了,有的人也许就被市场淘汰了。 老猫说自己在上一个牛市,高点的时候错失良机,现在变得谨慎了很多,能够吃一堑长一智,不断的总结经验教训才能成长。 屯币党都是非常有信仰的,可是当下跌两三年从高点跌下来80%以后,所谓的信仰在自己眼里看来也是会非常后悔的。

所以现在老猫建议,无论大盘朝哪个方向走,无论行情已经走到了那个阶段,现金一定要保留一部分,不可以全仓梭哈。 很多长期囤币的大佬可能在后期大盘越上涨,会慢慢的出货,毕竟牛市已经维持一年多了,现在的逐步撤退,也许是为了将来能够拿到更多的筹码。 这个问题当然是仁者见仁智者见智,因为大部分人可能认为现在撤退为时过早。也有些人认为只要是赚钱了,什么时候退出都是对的,老猫他们的筹码成本应该是非常低,或许已经是零成本了。

可作为短期波动选手李法师又一次喊多了,他认为未来两周的行情不适合做空了,并且告诉大家要大胆一点进场上车。

这个胆子大不大还是要结合自己的经历的,这次回调期间被爆仓了2000多万的人当然会心有余悸,准备远离合约,开始研究起现货来了。 刚刚亏了这么多钱,恐怕是对于合约市场都留下了心理阴影了,这样也未必是坏事,其实有一定的资金量以后,求稳才是最正确的做法。

蛋总也说很多人渴望暴富,但是在币圈机会很多,羊毛党无风险套利是最佳的致富方法,虽然看起来慢一点但是很稳,在币圈有时候走的稳一些,能走的更远。

小侠和李法师的看法不一样,他认为现在估值已经过高了,所以在币圈疯狂套现,而是把资金搬去了股市,因为之前3.12的时候,他就是因为把资金挪去了股市,所以成功的躲过了大跌,不过当时的市场环境和现在还是不同的。

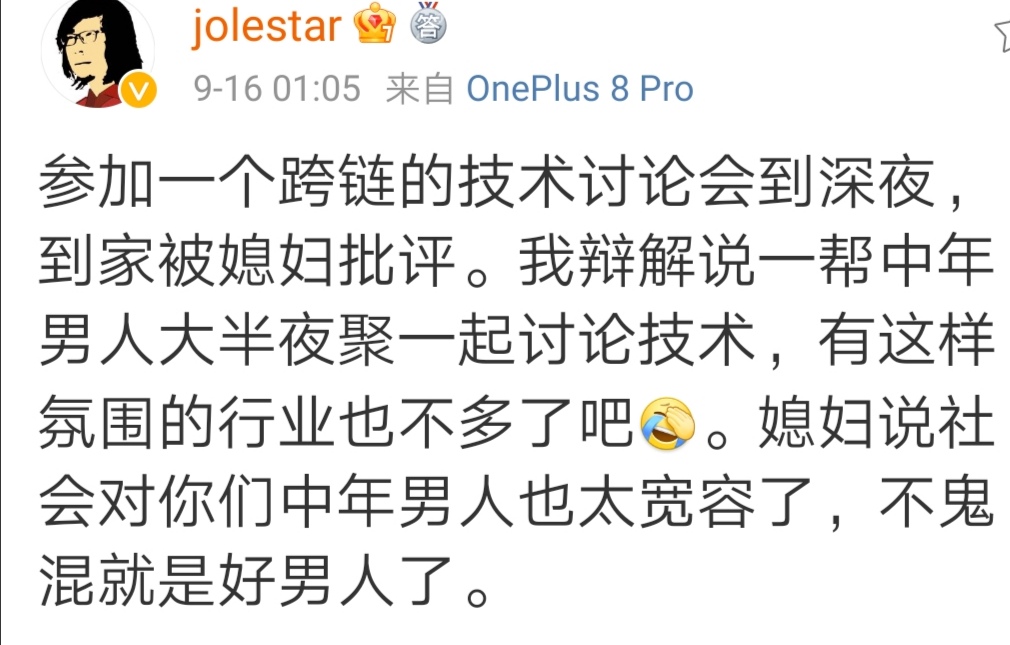

在币圈每天要学习的东西实在太多了,技术探讨也不能得到身边的人理解。这或许就是广大币圈人的一个缩影吧!

一只操盘猫擅长无风险套利,她说很多人看见别人挣钱,可能是想要求别人带着发财,其实币圈更新迭代太快,每个人都在不断的学习。 还是需要自己自身的认知不断提高,在得到别人提携的时候,能有什么样有用的信息回馈给对方,互相进步。

Opensea有老鼠仓,万卉小姐姐说太肆无忌惮了,完全没有反侦探能力,好像用的账号都没有做过任何的隐藏。

OpenSea 老鼠仓,产品负责人 Nate Chastain 发推回应了。倒是非常诚实的承认了他的所作所为,看到最后一句几个意思,没看懂,外国人都是这样的嘛。

股神园林的投资秘籍:他说投资成功是基因决定的,也就是说管理好自己!大多数是管理不好自己的,因为诱惑太多,一会清楚一会不清楚。平常心,风险来源于贪

02 海龟交易法则连载——柯蒂斯.费斯著 有些人确实以为自己的系统是很灵的,只不过他们要么没有意识到他们的基本方法有缺陷,要么不理解历史测试的局限性,或是用历史测试结果来预测未来的弊端所在,当然也一些人很善于避开历史测试的缺陷,但遗憾的是,这类人少之又少。 而且,对于一个缺乏经验的交易者来说,很难区分一个系统是不是用好的测试方法开发出来的,即使是经验丰富的交易者,也常常搞不懂他们的系统在实际交易中的表现,为什么远不如历史模拟结果,他们知道这个现象的存在,也会想办法弥补这个问题,但他们并不明白问题的根源。 实际上,历史测试结果和实际交易结果的差异主要是由四大因素造成的, 一、交易者效应,如果一种方法在近期赚了很多钱,那么,其他交易者很可能会注意到它,开始用类似的方法模拟它,这很容易导致这种方法的效果不再像一开始那样好, 二、随机效应,历史测试的结果扩大了系统的内在优势,也可能是纯随机性的现象。 三、最优化矛盾,选择特定参数的过程,比如选择25日移动均线,而不是30日移动均线可能降低事后测试的预测价值。 四、过度拟合或曲线拟合,系统可能太过复杂,以至于失去了预测价值,由于它与历史数据的吻合度太高,市场行为的一个轻微变化,就会造成效果的明显恶化。 交易者效应,物理学中有一个叫做观察者效应的概念,意思是衡量一种现象的行为,有时候也会影响这种现象,观察者的观察行为,反而打扰了他们的试验。 类似的事情也会发生在交易世界中,交易行为本身有可能改变交易赖以成功的潜在市场状态,我称之为交易者效应。 任何一件不断重复的事情都有可能被市场参与者注意到,同样,一种在近期表现的特别突出的策略,也很有可能被诸多交易者注意到,但是如果太多的交易者都开始尝试着利用同一种策略,这种策略将不再向从前那样有效。 让我们考虑一下突破策略,如果你知道一个市场相对较小,但会有很多大交易者在突破位买入,你如何从他们身上赚钱?有没有类似印钞机的必胜策略? 你会抢在其他交易者之前买入趁势把价格推高到一定的程度,引发这些大交易者的买单,然后你会把你的头寸卖给他们,稳赚一笔,事实上,你是在操纵价格,利用其他买家。 假如你是一个黄金交易者,假如你知道acme公司会在410.5美元的价位大举买入1000份八月份黄金合约,你会怎么做?如果你的买入量足够大,能把价格推高到这个限价点,你就可以在这个点清仓卖出,如果目前的价格离这个现限价点还差的远,你手头的资金可能还不足以把市场推高到这个程度,但如果现价已经接近这个点,比如说是408美元,那么几个买单就可以把价格推到足够高的程度,引发来自acme公司的更多买单。 由于你的策略是首先买入,然后快速卖出,你可能会改变突破点本身的意义,如何没有交易者效应,一次突破可能表明阻力位已经破除,市场向有利方向变动的可能性提高了。 但如果加入新买单影响,突破的意义会被改变,因为这些买单的目的只是将价格推高到突破点的程度。 举个例子,假设没有人愿意在408美元以上的价格买入,但有人愿意在409美元以上的价格卖出1000份合约,这些卖单就像一个天花板,能阻止价格突破409美元,如果没有你的买单市场不会上涨到410.50美元的高度,所以突破不会发生。 因此,如果你对一个以突破法为基础的系统进行模拟,这里将不会存在突破,自然也没有交易发生,现在设想一下,你在同样的情况下进入了市场,以409美元的均价把那1000份合约照单全收了,现在这个价位上已经没有卖者,所以你必须从要价411美元那里再买100份合约,把价格再推高一点儿,这笔交易会引发acme公司买单,这时候你可以在411美元的价位把那一千份合约卖给acme公司,尽管acme公司自我感觉良好,真正大获成功的却是你。 最后要做的只是处理掉那剩下的100份合约,由于在近期高价位上已经没有买家,你只能低价出售,回到407美元的价位卖出,不考虑佣金成本,你在这100份合约上赔了四万美元,但你在那1000份合约上赚了20万美元。这样总共就赚了16万美金,这对一次历时几秒钟的操作来说,已经是很不错的结果。 Acme公司的那些寄希望于突破法优势的交易者们,现在怎么样呢?他们手里有一个巨大的亏损头寸,而且进入这个头寸的原因,与他们的历史检验的原理完全不是一回事儿,这就是交易者效应的后果。 这方面还有一个例子,几年前曾有一个系统,因为多年来的优异表现而变得大受欢迎,有很多经纪人开始向他们的客户提供这个系统,我曾一度听说已经有数亿美元开始追随这个系统,但就在他的影响力达到巅峰之后没多久,他的追随者们遭遇了一次旷日持久的衰落,而这样长这样严重的衰落期,在它20年的历史测试中从未出现过,这个系统有一个容易被利用的软肋,按照它的法则,如果当日的收盘价超过了某个特定水平,那么就在次日早晨一开盘时,买入或卖出,由于其他交易者知道什么样的价位可以引发这些买单或卖单,那么很简单他们完全可以赶在当日收盘之前买入,然后在次日开盘之后马上卖出,卖出价通常比买入价高的多,因为所有在一夜之间生成的买单都是在这个时候入市的,这是由系统的法则决定的。 更糟糕的是,系统发明者们所选择的市场组合还包括一些流动性较差的市场,比如木材和丙烷,对于这样的市场来说相对较小的交易量,就会对市场造成不小的波动。况且有这么多的系统追随者涌入这些市场,我相信这个系统之所以突然之间陷入史无前例的衰落,原因之一就在于这种预期性的买入行为一度毁掉了它的优势,其他交易者没有那么笨,他们会利用他们注意到的任何重复性的模式,正因为这样,开发你自己的系统,要强于追随别人的系统,如果你能开发出自己的系统,你的优势就不太容易被其他交易者毁掉,因为他们不会知道你什么时候买入或卖出。 在我们为里奇效力的时候,我们常常会在差不多同一时间入市交易,其他交易者知道,如果他们开始接到我们的大订单,那么,这样的订单可能会持续上一段时间,因此,场内交易者和经纪人们时不时的会抢先行动,导致市场提前变动,由于我们使用限价订单,他们这样做是有风险的的,这也是我们使用限价订单的原因之一,因为在市场提前变动的情况下,我们的订单可能无法成交,所以我们会撤单,有时候当我想买入或卖出,但又知道市场很容易在交易者的预作用下提前变动时,我会故意发出相反方向的假订单,这样假如市场真的闻风而动,我会撤掉最初的订单,发出一个接近于市价,甚至是比市价还要有利的限价真订单。 举个例子,如果我想买100份合约,我可能先放出一个假单,假设这个假卖单要求在415美元的价位卖出100份合约,而市场现状是买入价410美元,卖出价412美元,那么我的假卖单出现可能会令市价变为买入价405美元,卖出价408美元,这时候我可以撤掉假卖单,发出限价410美元的真买单,这个买单很有可能在408美元或410美元成交,比我发出假订单之前的市场卖出价要低。 但这种方法不能用的太频繁,只要能让其他交易者猜不透我们在做什么就够了?在某些方面,这有点像扑克牌中的虚张声势技巧,也就是明明手中的牌很差,但却故意下大注去迷惑对手,你不能没完没了的虚张声势,不然你早晚会被识破。到头来输的一塌糊涂,但偶尔虚张声势一下是很有用的,因为这往往会让你的对手们摸不着头脑,反而在你拿着一手必胜好牌的时候,冒险根注白白给你送上更多的筹码,而且虚张声势本身也有可能出奇制胜也会增大你的赢面,就像是偶尔的虚张声势,让牌桌上的对手们晕头转向一样,海龟们也会想办法稍稍迷惑一下那些试图猜透理查德.丹尼斯的人,我们有的用小止损标准,有的用大止损标准,有的在突破发生时买入,有的在突破之后买入,还有的在突破之前买入,加在一起,我们放出了不少烟雾弹,可能对丹尼斯执行他的交易帮助不小,请注意,交易者效应在任何情况下都有可能发生,不一定是某些交易者故意抢先行动的结果,只要有太多的交易者不约而同的试图利用某种市场现象,这种现象的优势就会被毁掉,至少在一段时间内不再有效,因为,众多交易者的订单会削弱它的优势,这种问题在套利类交易中尤其普遍,因为这种交易的优势是相对较小的。 随机效应,大多数的交易者可能都想不到,纯随机性的因素对他们的结果可能有多大的影响?在这一点上,一般投资者的认识,甚至还不如一般的交易者,包括退休基金和对冲基金的那些决策者在内,就连经验非常丰富的投资者,通常也不知道这种效应能大到什么程度,事实上,单是随机性事件的影响,就有可能造成交易结果的天壤之别,假如把随机事件包含在内,一系列模拟检验的测试结果水平会最高的惊人,我在提到优势率这个概念的时候说过,我曾对一个随机性入市策略进行了模拟检验,这种策略仅根据电脑模拟的掷硬币结果来决定在开盘时做多还是做空?当时我设计了一个完整的系统,采用以掷硬币方式为决定的入市策略和定时退出策略,在入市之后的若干天后退出,天数从20天到120天不等,然后对我这个系统做了100次测试。 这100次测试中最好的一次获得了百分之16.9%年均回报,在10.5年的测试期内,把100万美元变成了550万,但最差的一次却年均亏损20%,这说明,纯随机性事件可以导致巨大的差异。 如果我们加入一点优势因素,结果会怎么样?如果我们加入唐奇安系统中的那种趋势过滤器,把这个系统变得类似于一个趋势跟踪系统,结果会怎么样?这样一改我们的入市决策还是随机性的,但前提是入市行动只能与大趋势的方向一致,这是个有趣的问题,因为无论你观察哪些趋势跟踪基金的表现,你都会发现他们良莠不齐差异极大。如果某个基金表现得高人一筹,他的管理者当然会说这是卓越的交易策略和执行能力的结果。实际上超常的表现也可能源于随机效应,而不是什么卓越的策略。如果你考虑一下这样的随机效应在系统有优势的情况下,还能有多大的影响,你就能更好地理解这一点。我们在这个完全随机性的系统中加入一个有正优势的过滤器。那么100次测试的平均表现会显著改善,根据我的测试平均回报率上升至32.46%,平均衰落幅度下降至43.74%,但即使加入了过滤器各次测试之间仍有相当大的差异,在100次随机测试中,最好的一次达到了53.3%的年均回报率和1.58的mar比率,最大的衰落只有33.6%,但最差的一次只有17.5%的回报率,最大衰落却有62.7%之大。 运气或者说随机性因素对交易者和基金的表现有举足轻重的影响,尽管那些交易精英们不愿意对他们的投资者们承认这一点,历史表现在投资者的眼中就是响当当的硬证据,实际上并没有那么可靠, 比如,如果你投资于某个基金,你一般希望这个基金的未来表现仍可以像过去一样好,问题是历史表现的好坏,也是有运气成分的,有的基金管理的确实很出色,但运气一般,有的基金管理的很一般,但运气很好,如果只盯着历史记录,你是分不清实力和运气的,随机效应太大,太普遍,所以你不可能得出确凿无疑的结论。 考虑一下上面所说的100次测试中的最佳结果,假如你的交易风格比较保守,比如说你的风险水平只有海龟们的25%,那么,其中的一次测试将得出十年内25.7%的年均回报率和仅仅17.7%的最大衰落,我们都知道,一个随机性入市的交易者,在未来的表现,不太可能达到这个水平,因为随机性策略是没有优势的来,遗憾的是,对于一个只相信历史记录的人来说,诸多交易者之中总有某些看起来技高一筹,但实际上极为平庸的幸运儿。 —- 编译者/作者:币圈de精灵 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

老猫曾经被市场教育的事儿。李法师坚定看多。小侠提现离场。OpenSea老鼠仓负

2021-09-16 币圈de精灵 来源:区块链网络

LOADING...

相关阅读:

- 小侠在币圈能近能退!李法师坦言做合约风险大!蛋总唱双簧:认为币圈2021-09-16

- arbitrum给defi带来了什么2021-09-16

- 需要一个集中式的区块链生态系统!2021-09-16

- 资源耗尽”导致索拉纳停电2021-09-16

- 监管能杀死比特币吗?Opensea惊暴老鼠仓!2021-09-16