「x * y = k」。 从某种意义上说,这可能是过去一、两年间加密货币市场上最重要的一个数学模型——基于该公式及其各种变体而开发出的自动做市型(AMM)去中心化交易所(DEX)在这场DeFi浪潮中发挥了厥功至伟的作用。 自加密货币的概念兴起以来,「交易」一直都是用户最日常的活动形式,但在这个崇尚「去中心化」的行业内,中心化交易所(CEX)却长期把持着加密货币世界的交易通道。在 AMM 概念落地之前,早期也曾有过 Counterparty、Airswap 等项目尝试对中心化巨头们发起挑战,但最终还是渐渐消声。 究其原因,早期 DEX 在开发之初的核心理念仍是复刻已高度成熟的 CEX 模式,比如在做市机制上仍选择订单薄 + 撮合的路子。但受出块时间、出块顺序、gas 费等因素影响,链上相较于链下(中心化服务器)更为复杂、更不灵活,所以这些「CEX 复刻版 DEX」的实际交易、做市体验往往距离真正的 CEX 会有很大差距。简单来说,这些早鸟 DEX 未能找到一个可适应链上环境的交易模式。 而 AMM,正是业内一直等待的那个“可适应链上环境的交易模式”。AMM 始于 V 神的一篇论文《Improving front running resistance of x*y =k market makers》,兴于当前的 DeFi 第一龙头Uniswap。基于「x * y = k」的经典数学模型,AMM 打破了以往订单簿 + 撮合 DEX 的固有思维限制,成功将 DEX 从对 CEX 的模式复刻和报价依赖中解放了出来。 如今,交易量排名前十的现货 DEX 均采用了 AMM 及其变种模型,诸如 Uniswap、Sushiswap、Curve等头部项目的日交易量已达数亿甚至十余亿美元的级别,较之 CEX 已不遑多让。毫不夸张的说,正是 AMM 的出现才帮助 DEX 打破了 CEX 对加密货币交易市场的话语权垄断,让无需许可、开放自由、简洁高效的链上交易成为了现实。 AMM 并非十全十美 虽然 AMM 已崭露头角,但万事万物有得必有失,AMM 也不是十全十美。细化下来,AMM 的主要“缺陷”可以归纳为以下四点: 首先是功能层面的限制,AMM DEX 的报价及交易均需根据兑换池的实时状态及变化来完成,因此在不添加辅助性服务的前提下,绝大多数的 DEX 只能支持闪兑交易,也就是传统订单簿 + 撮合交易所中的市价直接吃单,无法在理想价格位置挂单交易。对于用户来说,操作灵活性上多少会有一定的缺失。 其次,AMM DEX 的流动性完全取决于目标兑换池,当单笔交易的规模相较于兑换池规模过大时,往往会产生较大的滑点损失。解决该问题的一个方法是将单笔交易拆成多笔交易,等待套利机器人在多个交易所之间进行价格修复,但这么做显然会增加额外的操作成本。 再然后,作为最适应链上环境的交易机制,AMM DEX 从做市到交易的全套程序均在链上完成,因此所有交易的确认均需等待链上打包,在网络拥堵时期,可能需要等待相当久的时间;此外,链上交易也意味着不菲的 gas 成本,对于小额交易来说,很多时候交易获利甚至无法覆盖交易费用。虽然随着新生代公链和Layer2的集体爆发,当前在多个新生态的网络性能已有大幅提升,gas 费用也已降到了一个相当低的水平,但鉴于绝大部分的交易活动仍发生在以太坊之上,所以这个问题依然存在。

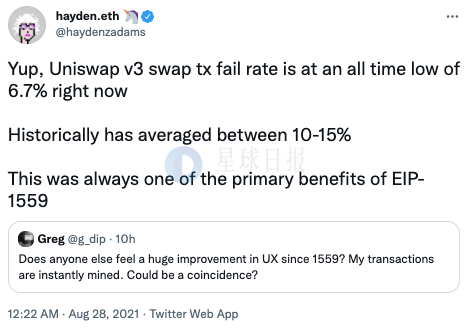

最后,由于链上交易在打包确认时会被排序,所以在实际操作时(尤其是大额交易时)往往会面临一定的被抢跑风险,被矿工从中抽走一定的利益。此外,许多用过 AMM DEX 的用户可能都曾遇到过交易失败问题,8 月末,Uniswap 创始人 Hayden Adams 曾发推称,Uniswap 的历史交易失败率约在 10% - 15% 之间。 对于交易用户来说,诸如此类的细节“缺陷”显然对 AMM DEX 的使用体验造成了不利影响;而对于专业做市商来说,AMM 的自动做市在本质是一种惰性做市机制,因此也不利于这些专业团队发挥自身技能优势,通过灵活的操作放大利润。 那么,有没有什么办法能够对此进行改进呢?长期以来,DEX 赛道内的玩家们一直都在从各个层面探索上述问题的解决方案,比如通过集成 Gelato 等辅助性服务来实现挂单功能,扩展至新生态以解决 gas 费用问题,改进 AMM 数学模型(比如DODO的 PMM)来提高流动性利用效率,但在 IDEX 看来,或许存在一种更为直接的解决方案。 IDEX 的解决方案:订单薄 + AMM 为了解决上述这些问题,IDEX 将目光投向了在 CEX 领域已高度成熟的订单薄及交易撮合系统之上,并在业内首次提出了「混合流动性(Hybrid Liquidity)」的概念。在 IDEX 看来,订单薄 + 撮合模式作为最经典、最成熟的交易所运作模式,显然有着其成功的道理,其优势或许恰好能够补齐 AMM 的劣势。 具体来说,IDEX 不仅会构建 AMM 型的链上兑换池,还会再构建一个基于链下撮合的订单薄系统。之后,IDEX 会通过其特有的映射系统将 AMM 兑换池内的价格曲线量化为一个个不同价格水平的订单,并与链下撮合订单同时放在订单薄上,交易引擎会自动匹配不同订单类别的最佳价格组合,为用户找到成本最优的交易路径。 如此一来,IDEX 将即可利用到 AMM 开放自由、简单易用的特性,也可享受到订单薄 + 撮合的操作丰富性和性能优势。 对于普通用户来说,基于 IDEX 进行交易操作,可以在理想的价格位置自由挂单,操作灵活度将大大提升;同时,单笔交易也无需付出太大的费用及时间成本,IDEX 的交易引擎将快速处理所有已匹配订单,交易失败或抢跑风险也将彻底解决;此外,得益于双重订单类型,用户在 IDEX 进行交易时的滑点将会大大降低,整体报价反馈会更加合理。 而对于做市商来说,IDEX 的这一创新所带来的改变则更加明显。习惯了 AMM DEX 的普通流动性提供者(LPs)大可继续在 IDEX 的 AMM 兑换池内继续组 LP 挖矿,而更加专业的做市团队则可通过 IDEX 所提供的 API 工具在其订单薄系统上执行更加灵活、高频的做市。相较于 Uniswap v3 这样的基于惰性系统的主动做市方式,IDEX 这种在底层上更加主动的做市机制有着更高的资金利用效率,可帮助专业团队放大其做市收益。 上述解决方案将在 IDEX 最新的 v3 版本中正式推出。目前,该版本的沙盒环境已部署至 Polygon 的测试网,这意味着 API 用户、程序化交易用户(做市商、算法交易员等等)现可对 IDEX v3 的混合流动性功能进行测试。

根据五月时发布的路线图规划,IDEX 计划于今年第三季度正式上线混合流动性,就目前的实际进展来看稍有延期,但既然测试产品已然发布,想必距离正式上线主网的日子应该也不远了吧。 AMM 和订单薄并不一定“非此既彼” 在深入了解 IDEX 的产品设计后,我们发现,IDEX 并没有固化自己的思维,陷入对 AMM 和订单薄这两大做市机制的抉择之中,而是从需求出发,理性剖析了二者各自的优势和不足,并运用了一种巧妙的方式将两种机制整合起来。 在 DeFi 实现大爆发之后,许多业内人士都认为 AMM 相对于订单薄是一次升级,但这一说法可能并不准确,虽然是 AMM 推动了 DEX 的成功崛起,但作为一种久经市场考验的做市机制,订单薄显然存在着自身的优势。AMM 并不能高于订单薄,只是在特定的环境下更适合市场发展需求而已。 毕竟,AMM 和订单薄从来都不是“非此即彼”的关系,只要设计得当,也能够做到“相辅相成”。 更多优质内容请点击「Odaily星球日报」官网进行阅读:https://www.odaily.com/ —- 编译者/作者:Odaily星球日报 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

一文读懂“混合流动性”交易所「IDEX」

2021-10-26 Odaily星球日报 来源:区块链网络

- 上一篇:使用 EverRise 统一和保护 DeFi 的未来

- 下一篇:减仓EOS之感

LOADING...

相关阅读:

- 使用 EverRise 统一和保护 DeFi 的未来2021-10-26

- 世链投研| 链游,能否成为下一代游戏形态中的“扛把子选手”?2021-10-26

- Coinbase和FTX的NFT市场相较去中心化平台有何优劣?2021-10-26

- Facebook为何死磕「元宇宙」?2021-10-26

- DeFi是监管机构以前从未见过的。他们应该如何应对?2021-10-26