用户使用 DEX 的行为特征是资产自持,钱包授权,无须托管,用之方来,用完即走,在极低的迁移成本下 DEX 基本不具备 Web2 互联网产品的用户网络效应,所以即使对 DEX 赛道的头部选手而言,也是一场是有始无终的「无限战争」。 Celsius 和 3AC 的流动性危机引发的连环清算再次把 CEFI 的中心化问题推到了风口浪尖,AEX、HOO 的爆雷也将被遗忘许久的 CEX 问题再次推上了桌面。 极端的市场行情是一面照妖镜,照出了 CEFI 的真正面目,也照回了去中心化的本真。当资产的交易和存储还在考验人性,而不是依靠技术本身的时候,对用户而言所有的 CEFI 都在同样的风险之下。 DEFI 取代 CEFI,至少在加密行业将是必然,或早或晚。 DEX 是 DEFI 的最底层的应用型基础设施,也是 DEFI 的起点,所有 DEFI 项目的链上交互基本都要 DEX 的支撑,DEX 交易场景下,用户资产存储在个人钱包,不会像 CEX 一样托管在中心化交易所,DEX 的使用特征是用之方来,用完即走,加之区块链产业的开源特征,DEX 很难形成互联网产品的用户网络效应,也很难形成护城河,就连 Uni 也只能被迫给 V3 申请了两年的版权保护,所以这个赛道的头部选手参与的更像一场无限战争。 一、趋势迁移 1. 流动性迁徙 2022 年 5 月初,Paradigm 发布的一篇最新研究报告表明,与头部中心化加密交易平台相比,在ETH/USD、ETH/BTC、以及其他 ETH 交易对方面,Uniswap 协议 V3 具有更深的流动性。 就 2021 年 6 月至 2022 年 3 月的数据取样,在ETH/USD 交易对上,Uniswap 流动性是Binance 和 Coinbase 两个中心化交易平台的 2倍;2022 年 2 月至 2022 年 3 月对 ETH/BTC交易对分析的取样,对于 ETH/BTC,Uniswap 流动性比 Binance 高出约 3 倍,比Coinbase 高出约 4.5 倍。

这是一个令人震惊的结果,却又在情理之中。 Uniswap 最初从长尾资产入手,通过独创的 AMM 对传统订单簿模式的 CEX 发起侧翼进攻,在 CEX 上无人问津的小币种在 Uniswap 找到了流动性,一时成为市场的焦点。 但我们认为这些都是表象,Uniswap 更大的魅力在于其运作模式对资产所有权的尊重,它非托管的交易模式必定会成为交易市场的主流,因为中心化交易所资产托管的模式终究背离了资产所有权和控制权属于个人的区块链精神,Mt.GOX 被盗,Fcoin 跑路始终是行业的一块块伤疤;加之今年战争的极端市场下,Coinbase 等交易所对特定国家账户的封禁;当前暴跌行情下,AEX 和 HOO 的提现问题,这一系列的事件都在加速着交易重心从 CEX 向 DEX 的转移。 迁移是悄无声息的,但易位却是显而易见的,悄无声息在过程,显而易见在结果,结果正如 Paradigm 的报告所述。 2. 用户迁徙 根据 DUNE 上的 DEFI 用户增长趋势可以看出,自 2018 年 DEX 诞生以来,这场迁移已然开始,至今加密行业的 DEFI 用户已有 481 万之多,而且方兴未艾。毕竟,CEX 的出现和发展只能算是 WEB3.0 时代过渡阶段的妥协性解决方案,只是这种现象级的共存还需要相当长的时间。

以太坊钱包地址增长是最有说服力的指标之一,2017 年的区块链产业讲的是协议层的叙事,虽千链丛生,但所谓的区块链技术除了炒币,再无应用。

彼时以太坊钱包的实际地址数刚过百万,而 DEFI 的生态正是在以太坊发生并且逐步成长的,根据 ETH 的地址数增长趋势图可以看出 2018 年之后整个区块链产业的链上运动浩浩荡荡,一往无前。 3. 成交量迁徙

从交易量来看,取 6 月份近 7 天成交额的总和做对比,DEX 的总成交额已经接近 CEX 总成交额的 20%,可见 DEX 已经逐渐成为不可忽视的一股力量,特别是大额订单的执行上,Curve 和 UniSwap 等DEX 体现出强劲的优势。 二、DEX 战争 当前市场流动性困境之下,DEFI 市场资金持续出逃,DEX 的 TVL 自然也难以幸免,流动性匮乏的的后果是 DEX 的用户体验也变得越来越差,不同 DEX 对存量用户的争夺日趋激烈。 什么样的 DEX 才是用户所需,哪些因素才是市场所要?

我们拆解 DEX 的参与主体,主要包含 Trader、DEX 平台和 Liquidity Provider 三个部分,AMM 的出现让 DEX 从理论变成了现实,特别是 AMM+LP 的组合让点对池的操作得以实现,特别是 UniSwap2.0 之后仿盘尽出,绝大部分 DEX 平台都是千篇一律,市场的链上流动性变得逐步分散。 就 DEX 的竞争而言,谁能获得更好的用户体验,谁才能握住用户和资金的流向,DEX 竞争的基本单位是什么? 首先,交易平台竞争力的根本是资产安全,在这点上 DEX 非托管的模式并无差异。 其次,站在用户视角,Trader 的需求永远都是以最好的价格买到自己想要的 token 或者卖出自己的 token,所以对 Trader 而言,报价优势和流动性优势这两个基本要素尤为重要。 报价优势指的是,对于某个特定资产而言,以在其特定时间的刚性出售需求而言,哪个平台能给出更好的价格,用户就会选谁。 流动性优势是指,在相对优势的价格之下,谁能承载更好的流动性,用户就会选谁。 我们以 50W 枚 USDT 交易需求在市场不同 DEX 报价,发现各个平台可兑换的 USDC 差异额非常大。

显而易见,其中 UniSwap V3 在这一交易对的报价方面表现最好,50W 枚 USDT 可兑换为499536 枚 USDC,在这个特定的时间段表现最好,UniV3 的集中流动性解决方案居功至伟。

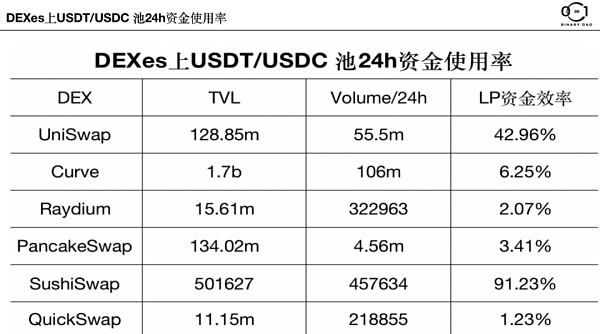

关于其他链上的几个交易平台对 50W 枚 USDT 的报价分别是:Curve 上可兑换 499486 枚USDC,Raydium 上可兑换为 499398 枚 USDC,Pancake 上可兑换为495852 枚 USDC,Sushi 上可兑换为 480067 枚 USDC,QuickSwap上可兑换为 457074 枚 USDC,可见各个平台的报价差异非常之大,因为 AMM 的交易执行有别于 CEX 的订单簿模型,所以报价优势和流动性优势直接影响了 Trader 的交易体验,最终会形成各个 DEX 自己的差异化优势。 再者,在用户视角,从市场需求的导向来看,对 Liquidity Provider 而言,谁能提供更高的资本效率,谁就能捕获更多的 LP,而 LP+LP 资本效率也正是其能满足 Trader 需求的根本支撑。 上述对 50W 枚 USDT 各平台给出了不同的报价,报价差异很大,那其同期在平台上的 USDT/USDC 的 LP 池的资金情况又是如何呢?

根据上图我们可以看出 UniSwap 上 USDT/USDC 的 TVL 有 128.85m,24 小时的成交量有 55.5m,这样算出 128.85m 的 24 小时资金使用率为 42.96%。 综合对比,除了 Sushi 由于 USDT/USDC 资金量不足出现了数据异常之外,其他几个平台的资金使用率都非常低,Curve 的 24 小时资金使用率是6.25%,Raydium 为 2.07%,Pancake 为 3.41%,QuickSwap为 1.23%,这样看来 Uniswap 在 LP 的资金效率方面独树一帜。 但是还有一个可怕的数据是 Curve 在 USDT 交易对 LP 的捕获能力上竟然达到了 1.7b,这是一个绝不容忽视的异常数据,主要是因为 Curve 在 Uni V3 尚未出现之前就以其算法和 0.04% 的手续费绝对优势垄断了稳定币和同源币对(如 ETH/stETH)的交易市场,当然 Curve 的稳定币池是以 USDT/USDC/DAI 三个币对存在的,同时 3 池在滑点优化方面体验较好。 也正因为 Curve 的资金效率不高,Uni V3 才得以从 Curve 口中分得一杯羹,即使如此,Curve 的稳定币和同源币交易对已经深度绑定了其他 DEFI 协议,俨然成为 DEFI2.0 的应用型底层,一半以上的知名 DEFI 项目都要去 Curve 部署流动性,所以即使资金使用率略有逊色,UniSwap 也很难撼动其超强的 LP 捕获能力。 接下来,我们就要再来对比一下各个 DEX 平台所有 LP 资金的 TVL 和资金使用效率。

如图,在 TVL 的捕获能力上,Curve、UniSwap 和 Pancake 这三个平台表现最佳,分别为 7.5b,3.77b 和 3.78b,其他几个平台的 TVL 流失已经惨不忍睹,如果我们统计 DEX 上 24 小时的所有交易对资金数据,发现 UniSwap 的 24 小时资金使用率依然最高,竟然高达 40% 以上,根据这种资金使用效率估计,UniSwap 对其平台 LP 提供的平均年化可以在 50% 左右,而其他平台则表现相对较弱,分别为 Curve 6.13%,Raydium 6.80%,PancakeSwap 3.57%,Sushi 4%,QuickSwap 8.60%。 值得关注的是 Pancake,它拥有 3.78b 的 TVL,资金使用率却是所有统计在内的 DEX 的倒数第一,前面我们在统计 50W 枚 USDT 兑换比率的时候它同样表现不佳,这是已经沦落的 Uni V2 系 DEX 们的普遍问题,却无从解决,这样看来,V3 的版权保护确实挤压了模仿者们的生存空间。 但是由于 UniSwap 和 Curve 这种表现更优秀的产品并未接入 BNB chain,那在生态仅次于以太坊的 BNB Chain 上哪个 DEX 更具备竞争优势呢?

我们以 10W 枚 USDT 在 BNB Chain 上兑换 BUSD 为例,发现 Pancake 的表现真的很差,兑换比率只有 99.626%,在统计范围里只能排到第四,DODO 和 Synapse 兑换率不相上下,值得注意的是 Izumi 的 TVL 只有1.59m,但其对 10W 枚 USDT 的报价竟然远好过 Pancake,如果 Izumi 能够捕获 10m 以上的 TVL,其报价表现很有可能好于 DODO。 三、解决方案对比 结合前面几个平台的表现,我们来研究比对他们所采用的数学模型方案: 1、UniSwap V3 的集中流动性 在 UniSwap V3 出来之前,90% 的 DEX 都是 V2 的仿盘,典型代表如Sushi,pancake 和 quickswap,以 0.3% 的手续费,把资金平铺在 X*Y=K 的曲线上,V3 做了三点改良: 将流动性分割在频繁交易的价格区间,提升 LP 的资本效率; 针对不同的交易币对设置不同的手续费,留住制造了更多的交易场景,留住了不同需求的交易用户; LP token 的 NFT 化,阻断了竞争对手对其 LP 的吸血;

这些改进满足了 Trader 对于报价和流动性的需求,同时也满足了Liquidity Provider 对于资本效率的要求,所以 Uni V3 推出之后很快收复了 V2 时代被仿盘瓜分的市场,现今 Uni 的日均交易占比达到整个生态 DEX 的 70% 以上。 2、Curve 的联合曲线 Curve 曾是全网 TVL 最大的 DEFI 协议,TVL 一度高达23b 之大,Curve 采用的联合曲线结合了恒定产品(XYK)和恒定的价格不变量,通过算法让流动性集中在多个需求的汇集点上,所以其在特定价格区间内的流动性非常充足,甚至超过 Uni V3 的数倍,其交易滑点也基本为 0。

Curve 用曲线的联合将其币对在某个流动性的位置强制锚定,打造一个特定的集中流动性范围区间,形成特定价格倾斜的曲线,这就可以把滑点降到最低。 这种设计有着天然合适的需求场景,比如稳定币之间的兑换,如 USDT/USDC/DAI 等之间的兑换;另外就是同源币对之间的兑换,比如 ETH/stETH。所以市场九成以上的同源币对和 USDT 交易对的流动性都部署在 Curve。 对于非稳定币对或非同源币对,Curve 的解决方案是引入了依赖指数移动平均的内部预言机,效果差强人意。 它有点像 Uni V3 的子集,但又略不相同。Curve 是在其子集区间里靠算法执行流动性调剂,而 Uni V3 的流动性范围只能靠手动调整,所以 Uni V3 对做 LP 的要求更高。 3、Izumi 的离散流动性 Izumi 是个创业的新秀项目,目前还在早期阶段,iZiSwap 平台 TVL 仅仅28m,但是在 USDT/BUSD 的交易对上,它竟然以1.59m 的资金池做到了比 Pancake 上 243m 的资金池更好的报价,这种对 LP 资金的利用效率十分惊人,非常值得关注。 iZiSwap 独创了Discretized-Liquidity-AMM 模型,通过以分散的方式实现限价订单,使资本效率最大化。

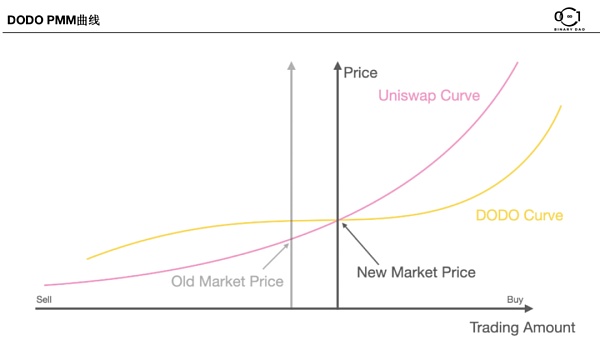

如图所示,Discretized-Liquidity-AMM(DLAMM)对现有的 Uniswap V3 进行了改进,将集中的价格范围切割成小块,精确地将其定位,制造出了集中流动性的分离状态,使每个价格区间都需要流动性,这样不仅满足了限价订单的链上操作,还极大提升了 LP 资金的使用效率。 所以这是 iziswap 能够逆势绝杀 pancake 的关键,这种模型在流动性枯竭的当下将更加具备生存能力。 4、DODO 的 PMM 算法 DODO 算是老牌的 DEX 了,其 PMM 算法也是原创,全称是 Proactive Market Maker,这个算法通过预言机引入了一个标的价格,这个标的价格也可以通过链上的供需机制来进行价格发现,可以将流动性聚集在标的价格附近,从而有效降低交易用户的滑点,同时也提高了 LP 的资金效率。

这个模型中资金池的斜率 k 可以自定义设置,以此来调节滑点的大小,所以相较于 V2 系的 DEX 们,DODO 的配置更加灵活,资金效率也会更好;相对于 V3,这种策略就略逊一筹,但是其无偿损失明显更小,所以对 LP 的要求不高,适合傻瓜式 LP 操作者。 四、潜在问题与规避 DEX 在市场份额的争夺无法停止,也从未停止,在极度提升资本效率的同时,在优化交易滑点的同时,也暴露着更多的风险敞口。 比如 Curve 的联合曲线,在稳定币对和同源币对的兑换中,一旦价格离开了斜线切点的位置,只要很少的资金就会形成价格脱锚,而这种币对一旦脱锚则容易引发市场恐慌,从而恶性循环,UST 的脱锚和 stETH 的脱锚依然历历在目。

再比如 Uni V3,将大量的资金迁移到频繁交易区间,一旦出现快速下跌或快速上涨的极端行情,就很容易出现插针的情况,6 月 13 日 ETH 下跌触发了 MakerDAO 上 6.5 亿美金的清算,就导致了 Uni V3 的独立插针。 链上交易,我们该如何选择 DEX,该如何避坑? 如果你不是一个从业者或者研究者,我建议你选择 1inch 这样的交易路由,它可以用算法去分解和分配各个平台的交易执行,一般都可以为你的交易需求提供一个不错的价格,是傻瓜式操作的巅峰之作。但如果从行研的视角看,1inch 是建立在各个 DEX 之上的,也就是如果 DEX 本身没有突破性的进展,你使用 1inch 也得不到好的交易结果。 DEX 赛道是一条有始无终的探索之路,对项目方是,对用户也是,这条路上每个项目方都值得尊敬,每个用户都值得鼓励,因为我们一起践行了去中心化落地的第一步。 技术层的前进在交叉复现的改良中螺旋向上,DEX 赛道乾坤未定,难有终局。对用户而言,可坐而上观,可去留随意,在 DEX 这个赛道的产品选择上永远不要产生路径依赖,因为加密世界美轮美奂的叙事多是带刺的鱼钩,当下的最佳可能成为下阶段的垫底,路径依赖犹如温水中的青蛙,被煮熟端上屠夫的餐桌时你定会发现,旁边还有一盘韭菜。 注:市场实时变动,本文采样数据为 2022 年 6 月中旬,如果实时校对可能会有出入,本文观点仅作研究交流,不做商业使用,如有观点表述不当,敬请斧正。 来源:Binary Research Researcher:Larry Shi @Basics Capital Contributor:Ashley Lin 查看更多 —- 编译者/作者:SevenUp DAO 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

去中心化交易所(DEX)的无限战争

2022-07-04 SevenUp DAO 来源:区块链网络

LOADING...

相关阅读:

- 人类交易史:证券交易所、加密货币交易所和去中心化交易所的发展与2022-07-04

- BNB链:一个不断发展的巨头2022-07-04

- Bancor:暂停无常损失保护因Celsius撤出流动性并持有大量BNT做空仓位2022-06-24

- 数据:Solana链上NFT交易总额突破25亿美元2022-06-21

- NFT流动性解决商、多链协议XCarnival完成以太坊主网Token上链2022-06-17