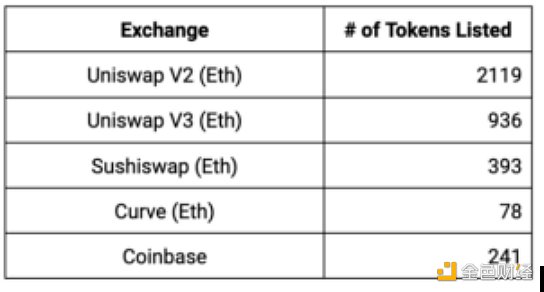

作者:Jack Gorman& Derek Walkush,Variant;翻译:区块链网络xiaozou 上周在巴黎举行的EthCC大会上,Uniswap宣布推出UniswapX,这是一个跨AMM交易的新协议。我们的观点是,UniswapX将是对Uniswap协议的助力。为什么这样说?这要基于我们在Variant对Uniswap协议的深入研究。 需要了解的一个关键事实是,约25%的交易量产生了大部分费用(在过去180天内)。请记住这个数据。 UniswapX是由UniswapLabs构建的一个新的聚合器协议。简言之,协议引入了一个名为“fillers”(实质上是搜寻者)的新参与方,使用链上和链下的流动性源来fillswapper的订单。 这貌似是对底层AMM协议的威胁,因为像ETH和BTC这样的“fathead”资产通常在链下CEX(中心化交易所)上拥有更高的交易量和更有效的价格发现。如果fillers流向链下流动性,协议中的fathead量可能会下降。 不过,尽管fathead流动性可能会流向其他地方,但我们认为这不会对UniswapAMM构成严重威胁。Uniswap仍然能比其他协议更好地定价大多数长尾代币(DeFi代币、meme币等),Uniswap是许多此类代币的主要市场。 那么UniswapX是否对Uniswap协议构成了生存威胁?可能不会。这是因为AMM从未打算与中央限价订单簿(CLOB)竞争,当存在大量的流动性供应者和需求者时,后者终归是一种更有效的市场结构。 AMM尤其适合于长尾代币的价格发现和流动性,长尾代币是更小众的代币,它们没有充足的流动性在CLOB上进行高效交易。AMM可以创造被动流动性,让小众买家/卖家仍然能够进行交易。 Uniswap控制着绝大多数长尾流动性。根据CoinGecko的数据,Uniswap拥有主要以太坊交易应用程序中最多的代币上市量。

这在很大程度上源于加密货币巨大的长尾,并且在每个主要周期中大约会扩大2倍。

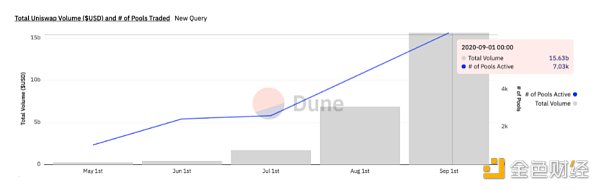

2020年的“DeFi Summer”给我们带来了一个有趣的案例研究,当时大多CEX由于数量、流动性不足或其他原因而无法上架长尾代币。当年7月到9月,Uniswap的月交易量大约增长了10倍。

由于其来自数十亿TVL的深度流动性,Uniswap对这些代币的定价优于其他链上流动性源。下图按代币对的类型显示了聚合器交易流流向了Uniswap的哪一部分。

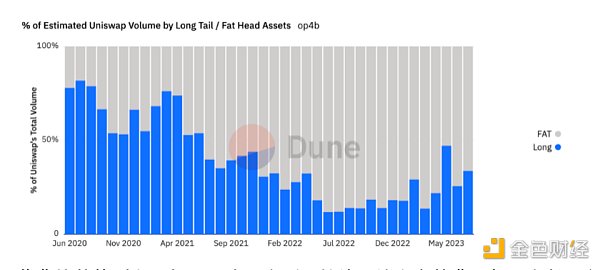

请注意ETH/“OTHER”代币对(DeFi代币、meme币等)与其他交易所相比,有74%的交易量指向Uniswap。这表明Uniswap在长尾定价方面比其他DEX(去中心化交易所)更具竞争力。 下图显示了自2020年6月以来Uniswap的月交易量,按长尾和fathead分别来看。任一主要L1、L2和稳定币对是fathead。随着时间的推移,很明显有越来越多的Uniswap交易量来自fathead交易对。

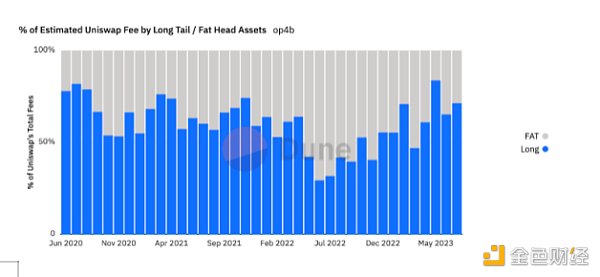

收费的趋势则大不相同。除了个别月份外,绝大多数费用都是由长尾交易对产生的。这是因为Uniswap V3引入了较低的级别,从而压缩了费用,以获得更具竞争力的fathead流动性。

对此有一种解释是,长尾流动性比fat head流动性更有价值,因为事实证明,长尾流动性对费用的敏感度要低得多,长尾流动性更稀缺,而且可及性和便利性往往比价格效率更重要。 UniswapX确保了更优的fathead定价,即使是在AMM无法触及的地方。只要Uniswap协议仍然是长尾的最佳流动性场所,我们预计前端接口将继续将这些交易导向该协议。 最成功的协议之上都有一个健康的可持续应用生态系统。随着加密技术的成熟,协议需要确保它们为与它们集成的终端用户应用程序成倍带来独特价值。 Uniswap一直在为长尾交易对这么做,我们的观点是,将会有大量的长尾交易对,产生大量的收入。UniswapX将通过更有效的定价吸引更多用户帮助发现长尾。 查看更多 —- 编译者/作者:金色财经 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Variant合伙人:为何说UniswapX是Uniswap的助力

2023-07-26 金色财经 来源:区块链网络

LOADING...

相关阅读:

- 多链流动性协议Symbiosis Finance已支持Mantle Network2023-07-26

- Binance将于今日销毁部分闲置Binance-Peg代币2023-07-26

- 速览币安新上线的FDUSD:贴着香港标签的美元稳定币2023-07-26

- Worldcoin:那些争议和批评2023-07-26

- 探索Layer2:深入研究zkEVM及zkSync2023-07-26