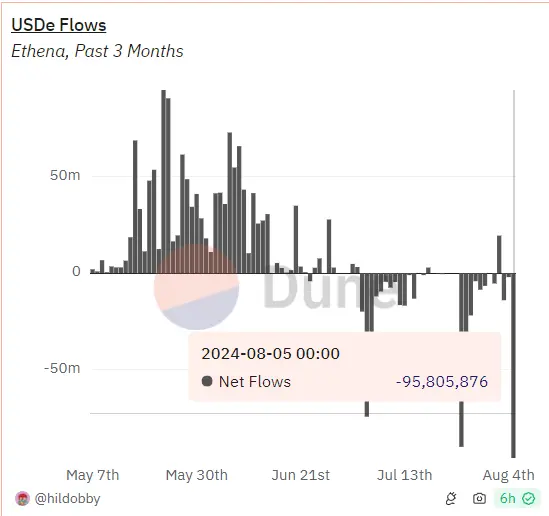

作者: Pzai , Foresight News 昨日,随着全球市场经历巨大震荡,加密市场也没能独善其身。而在链上,仅以太坊生态上就创下单日清算超 3.5 亿美元的记录。市场的「一波」正在激发 DeFi 的「万波」,而 DeFi 项目是如何应对的?海啸退去之时又是谁在裸泳?故笔者撰写本文对 DeFi 在市场波动下的表现进行总结。 稳定币 在 Ethena 方面,昨日其稳定币 USDe 创下单日流出 9580 万美元的记录,总供应量也从巅峰时期的 36 亿枚回落至 31 亿枚左右。由于 Ethena 的机制导致多头头寸必须保持在较高水平,随着市场的下跌,抵押物的潜在清算导致用户需要控制风险,继而赎回相关代币。

另外 Blast 上稳定币 USDB 在昨日短时脱锚至最低 0.937 美元。由于 Blast 的稳定币生态相对封闭,且 Blast 链启动初期项目方对 USDB 的激励较大,导致市场波动时资金流出的影响较大。现在 USDB 已经基本回锚。

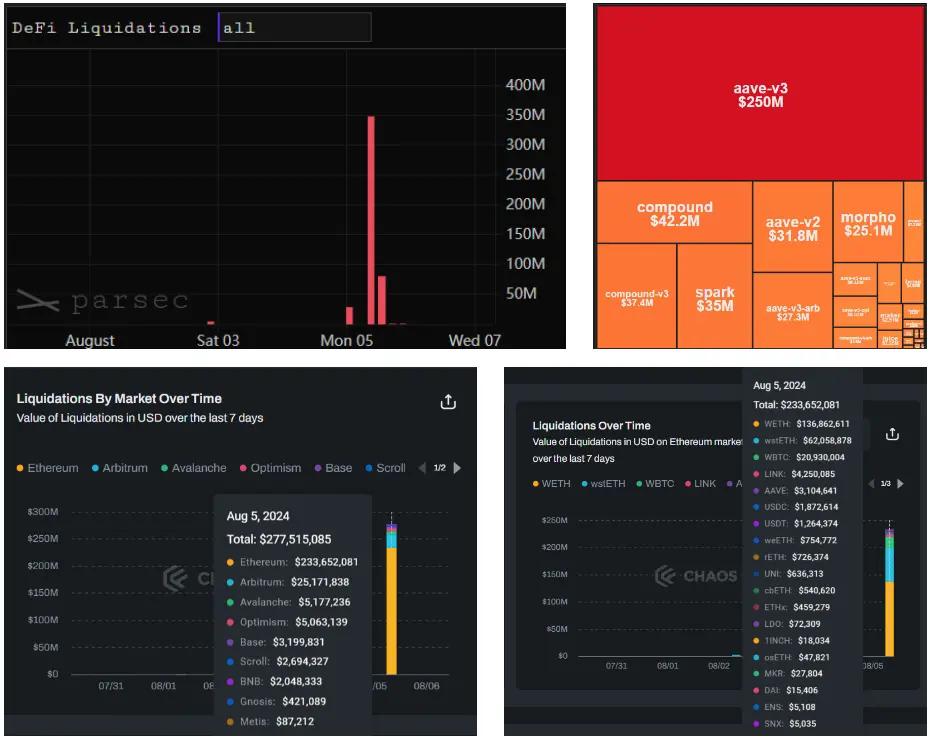

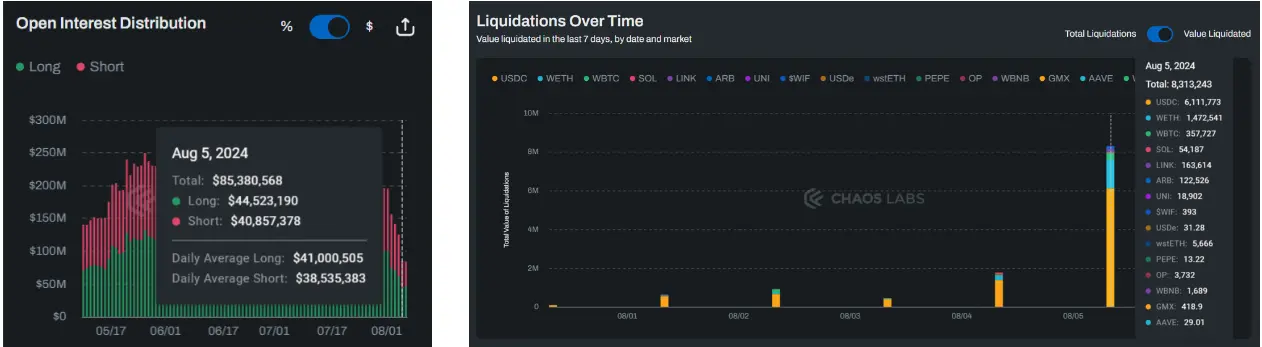

借贷协议 就清算情况而言,8 月 5 日的清算情况最为严重,整体规模超过 3.5 亿美元。按协议分配来看, Aave V3 的清算额最大,达到 2.5 亿美元。其次是 Compound 清算,总清算额达 7960 万美元。在 Aave V3 的清算中,主要集中于以太坊的大类资产清算,前三名分别为 WETH 、 wstETH 和 WBTC 。

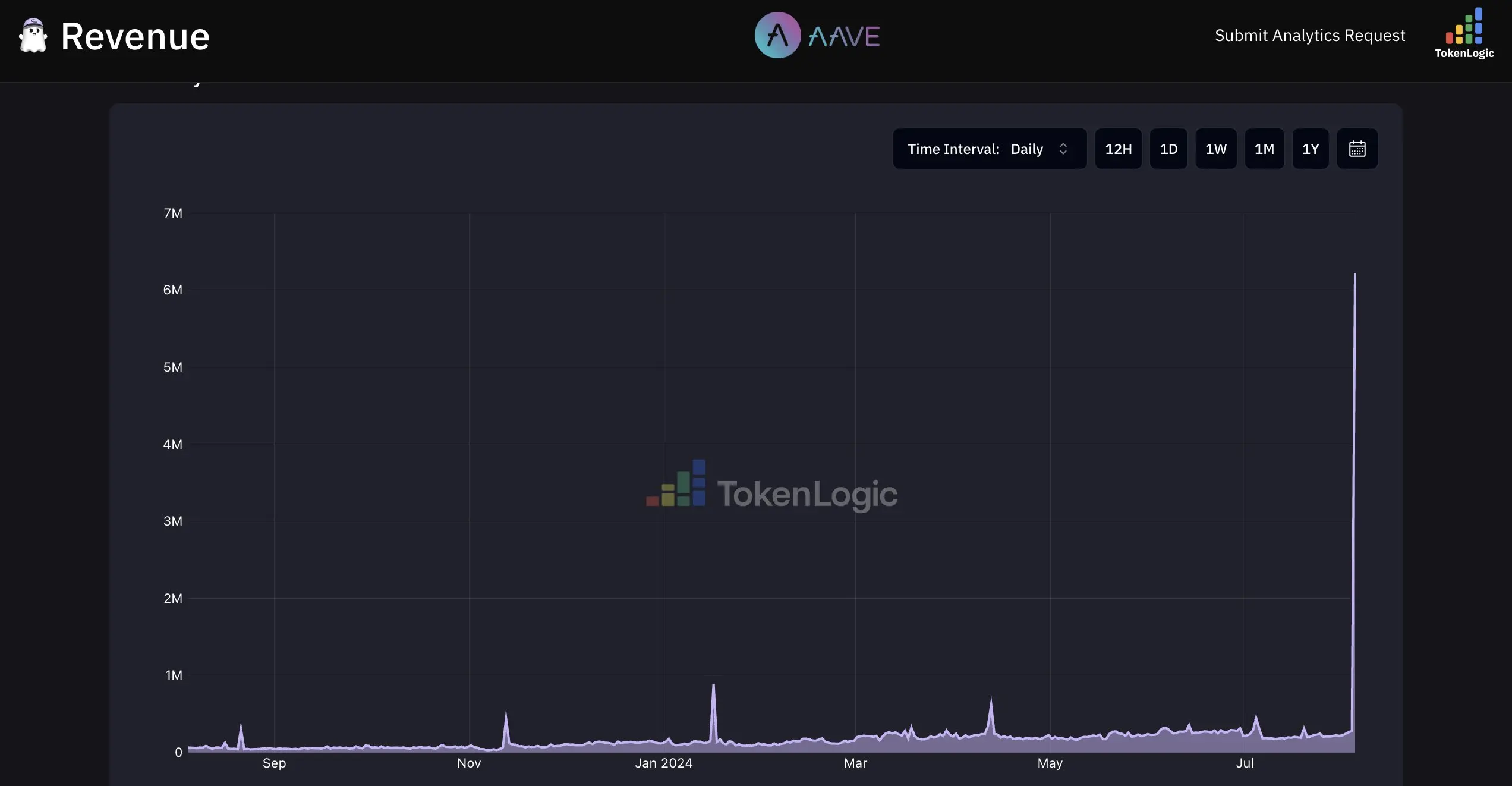

在市场波动中, Aave 也获得了超过 600 万美元的收入。

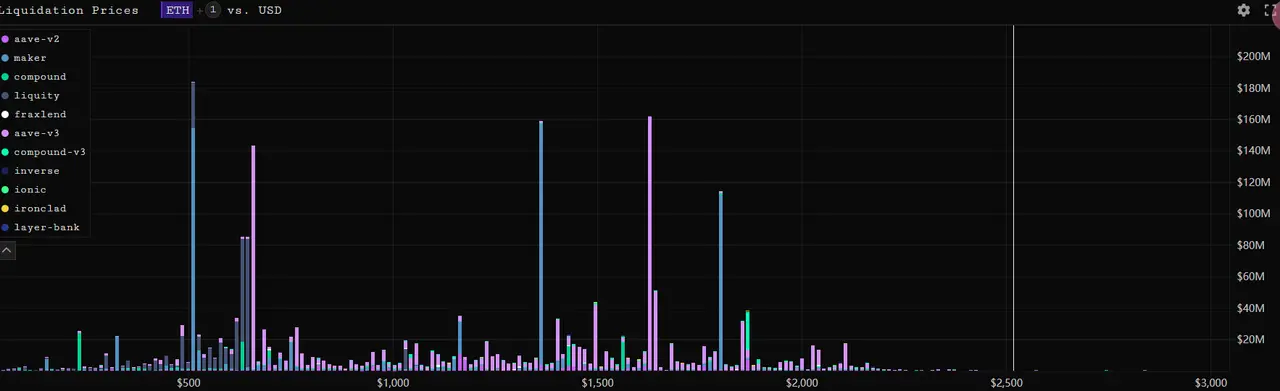

清算完成后,链上整体的清算线已经低于 2000 美元。在清算中,由于机制特性,在市场波动较大时容易出现坏账,如 Aave V3 近七天内共产生了 35 万美元的坏账。相比之下, Curve Llamalend 因为其软清算机制避免了大部分硬清算,其中软清算在 8 月 5 日承担了 5024 万美元的清算份额。

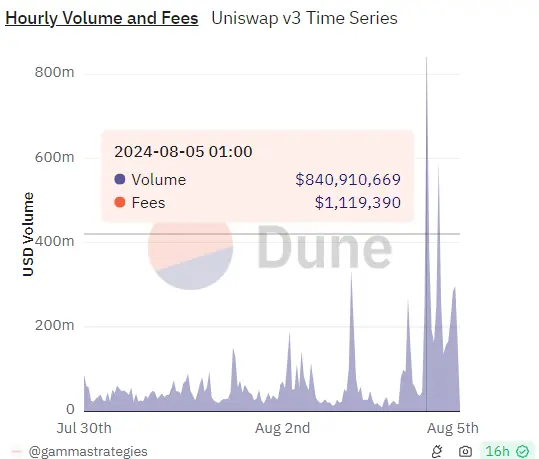

整体而言,借贷协议对本次市场波动的应对还算差强人意。 去中心化交易所( DEX ) 在 Uniswap V3 中,8 月 5 日达到最高峰值 8.4 亿美元,并为 LP 产生了 111.9 万美元的费用。

GMX 方面,8 月 5 日当天,持有头寸较前日下降了 30% 左右,并清算了 830 万美元的资产,主要以 USDC 为主。

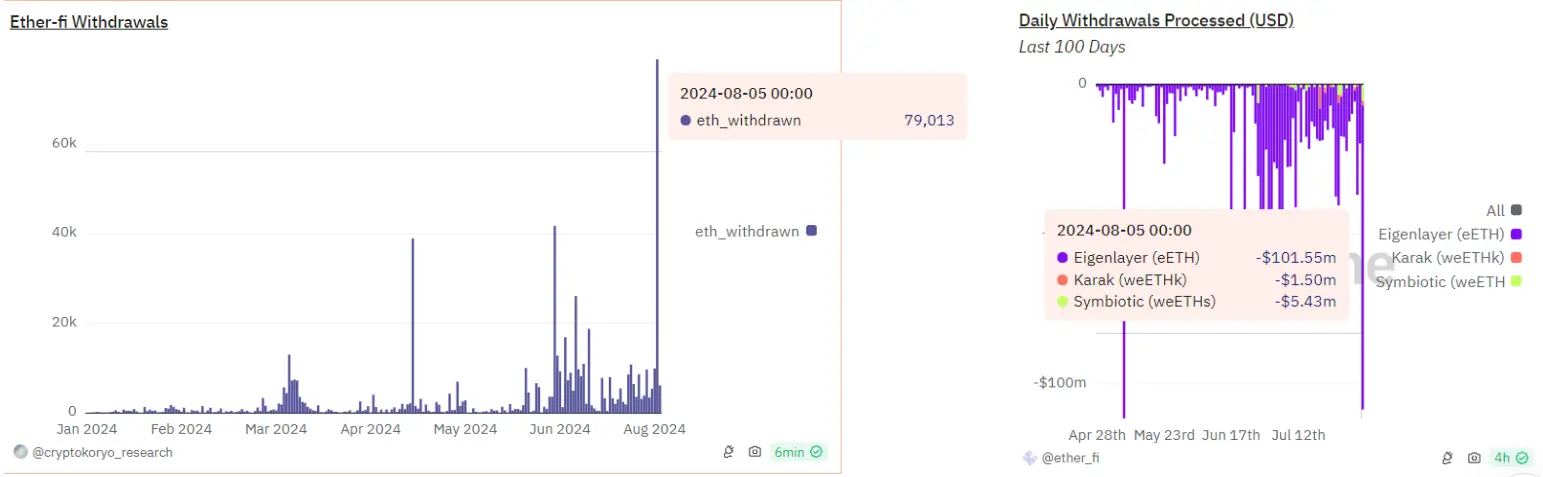

再质押 再质押资产作为现今以太坊的核心资产之一,市场波动下的流出也比较显著。例如 Renzo 的质押通证 ezETH 最低脱锚至 0.876 WETH 点位。

协议流出上,以 ether . fi 为例,8 月 5 日全天就提现了 79013 枚 ETH ,总价值超过 1 亿美元,其中大部分是 Eigenlayer 的 e ETH 提现。凭借着超过 7.7 万枚 ETH 的流动性和 73% 以上的 DeFi 利用率,协议不存在整体上的挤兑风险。

整体而言, Lido stETH 提现队列没有大幅增长的态势,且链上主要的 LST 一直保持稳定。所以整体上再质押生态没有系统性风险。 —- 编译者/作者:玩币族 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

市场波动下的 DeFi 众生相:一波万波

2024-08-06 玩币族 来源:区块链网络

LOADING...

相关阅读:

- 模块化叙事的衍生:DeFi借贷的模块化演变2024-08-06

- 一文详解《在香港实施稳定币发行人监管制度的立法建议》2024-08-05

- 流动性集大成者,估值 8 亿美金的 Elixir 如何成为 DeFi 救星?2024-08-01

- 稳定币和RWA在Solana生态系统中是如何发展的?2024-07-31

- 融资精选|Pantera Capital领投GameFi开发商NPC Labs;Founders Fund领投基础设施2024-07-29