DeFi 是少数能产生真实收益的赛道,也是整体市场流动性的基石。Aave、dydx, MakerDAO 以及Uniswap 整体锁仓量巨大,同时也是该赛道的绝对龙头。 1. Aave 目前Aave在整个defi板块有领涨的态势,aave目前是市场上最头部的借贷平台,自从2020年defi summer爆发以来,有波峰有低谷,经受住了长期的市场考验,在$50 - $110美元长达2年的箱体震荡区域,最近一个月有即将走出箱体震荡并拉升的趋势。

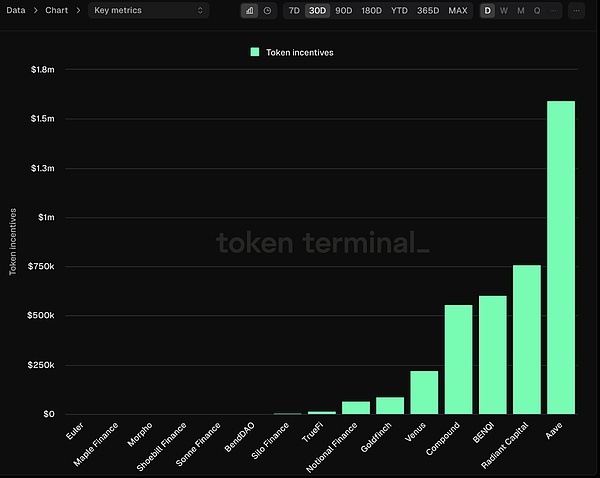

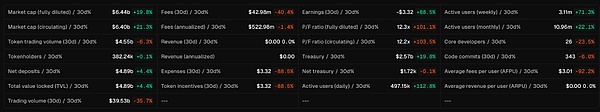

Aave之所以在最近的表现异常亮眼,主要的原因是代币质押可以赚取协议收入,引入的Sky Aave Force提案,将defi赋能传统金融,在过去的30天内,Aave分法的代币奖励高达1.59m。 协议收取的费用分配后剩余部分即为协议收入,Aave 协议费用及分配方式: 1)借款方支付的利息,90% 分配给贷款方; 2)闪电贷手续费,费用通常为借入金额的 0.09%,其中 30% 归协议金库,另外 70% 分配给存款人; 3)GHO 铸币费和利息收入。目前 GHO Mint 总量 1 亿枚,借款利率 1.5% ,利息收入将全部归金库所有。(https://gho.xyz/) 4)在 V3 中,还会收取即时流动性费用,清算费用以及通过桥接协议支付的门户费用,后两者尚未激活。 Aave 的平台代币 AAVE 可用于治理和赚取被动收入,Aave 为 AAVE 代币持有者提供了两种质押方式, AAVE 质押者会承担整个协议至多 30% 的安全风险,作为回报,质押者可获得 AAVE 代币奖励以及协议收入分红。

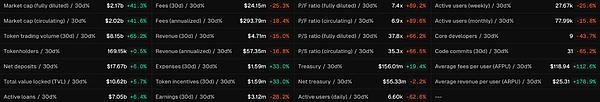

目前Aave每年收到的fee为3个亿美元左右,协议的收入为5000多万美元。

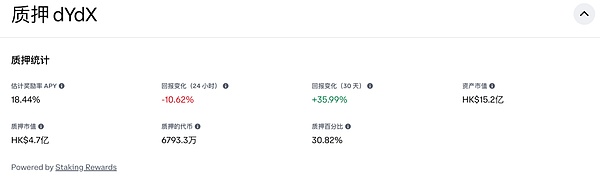

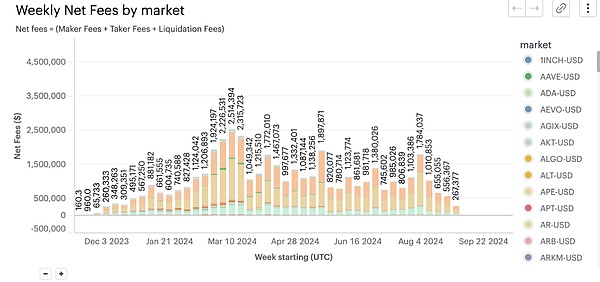

2. Dydx dYdX 质押本月呈上升趋势。dydx目前v4版本可以通过质押dydx代币来获得分润,年化收益率在10%-30%不等。

dYdX 的当前估计奖励率为 18.44%。这意味着,如果 dYdX 的质押者持有一项资产长达 365 天,则其平均可以赚取大约 18.44%。24 小时前,dYdX 的奖励率为 20.63%。30 天前,dYdX 的奖励率为 13.56%。今天,质押率或当前质押的合格代币的百分比为 30.82%。 在 dYdX 的估值分析中,存在着较明显的估值溢价情况,主要原因在于质押导致的有限流动性供应。DYDX 作为 dYdX 链的 L1 代币,既用于手续费支付,又用于验证者质押以保证链上安全。目前,整个权益证明 (PoS) 网络的平均质押率为 52.4%,参考 Polygon、Solana 等现有公链长期质押率在 40%~70%之间,dYdX 链的质押率极可能超过 40%。

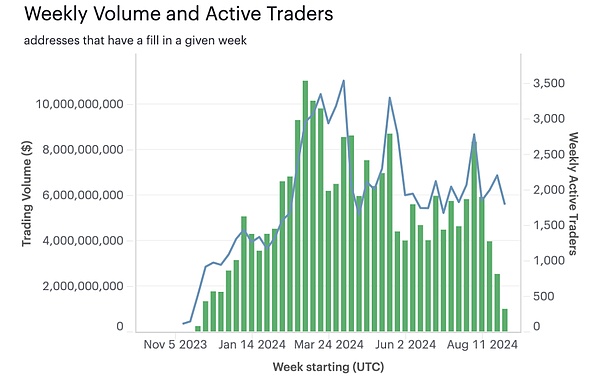

在dYdX 的早期版本中,所有的协议收入都归团队所有;在V4,收入将转给$DYDX 质押者,dydx的经济模型对于代币机高赋能, 随着质押比例的减少和/或协议收入的增加,质押者的盈利能力只会增加。这将大幅减少 DYDX 的流通量,代币需求不变的情况下,币价将显著上升。 3.Uniswap 2月23日,Uniswap基金会治理负责人Erin Koen在Uniswap治理论坛提出一项建议,主张通过费用机制来奖励已委托并质押UNI代币的持有者。这一提案将UNI代币的实用性问题纳入了治理讨论,引发了持有者的广泛关注,并带动了UNI和其他DeFi代币的上涨。然而,该提案目前仍处于讨论阶段,受SEC监管压力的影响,分润提案一度被推迟。 根据Tokenterminal的数据,过去180天内,Uniswap共生成了3.06亿美元的流动性提供者(LP)费用。如果允许UNI持有者收取1/10到1/4的比例,那么预计收入将在6100万美元到1.53亿美元之间。 在熊市期间,Uniswap LP的年手续费收入达到了8.67亿美元。如果协议决定收取1/5的比例费用,年协议收入将达到1.73亿美元。目前,UNI的现价为每枚11.6美元,全流通市值为120亿美元,流通市值为70亿美元。如果按流通市值的50%进行质押计算,年投资回报率为1.73/35=4.94%。如果未来随着牛市到来和Web3的普及,交易量翻倍或更多,年回报率有望超过10%。

Uni自从20年defi爆发以来,也经历了一个周期的洗礼,经历了量增-量缩-再到量增的阶段,后续收益阀门开启后将会迎来更大的爆发。 AI板块股票大波动后,还有希望?

股票板块的动向对crypto ai影响巨大,最近英伟达股票大幅度波动。 在9月的首个美股交易日,英伟达(NVDA.US)的股价遭遇了重挫,收盘时下跌了9.5%,市值蒸发幅度创下了美国个股之最。自上周三盘后发布财报以来,英伟达的股价已经累计下跌了14%。市场对此有不同的解读,一些分析师认为这是英伟达在“消化成长的烦恼”,并认为其未来前景依然光明。然而,也有观点认为,英伟达的财报引发了市场对其 AI 硬件巨额投资可持续性的关注。在股价暴跌之后,英伟达又面临了新的挑战:美国政府加大了对其的反垄断监管调查力度。 美东时间9月3日(周二)美股盘后,美国司法部向英伟达及其他公司发出了传票,以寻找这家人工智能处理器主要供应商可能违反反垄断法的证据,这标志着对英伟达的调查进一步升级。 目前从美联储的态度,经济数据的虚假,对于英伟达股票巨幅波动的监管看出美国对于股市的力保,其实也就是大科技的力保,ai的力保。ai现在刚开始玩infra,应用层还没开始,应该是得稳住英伟达这个基石。crypto ai目前也跌到位了,ai这个概念至少要玩到股市的最高点才会见顶。 所以我们预计,近期是crypto ai不错的吸筹时机。目前只是infra层面,还有许多AI项目处于早期并没有吃到红利,ai的本轮叙事还未结束。 查看更多 —- 编译者/作者:FutureMoney 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

AAVE走出阴霾Defi赛道机会在哪?AI大跌后还有希望?

2024-09-11 FutureMoney 来源:区块链网络

LOADING...

相关阅读:

- 解读DeepLinkProtocol:利用分布式算力打造下一代云游戏平台2024-09-11

- Meme“淘金”热潮下Meme发射平台的安全风险有哪些?2024-09-11

- 一文汇总OKXWeb3钱包6大福利型工具2024-09-10

- 剖析当前市场下跌的底层逻辑:英伟达增长放缓引发的科技板块去杠杆2024-09-09

- 特朗普领先哈里斯1%FractalBitcoin公布FB代币经济学2024-09-09