深入解读Pendle:LSDFi赛道的“收益飞轮”

时间:2023-07-18 来源:区块链网络 作者:Biteye

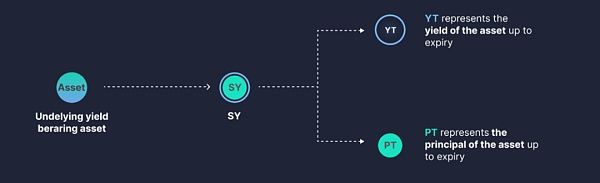

Pendle 是建立在多链上的收益代币化协议,通过将生息代币本息分离的方式,让用户可以折价购买相应的底层资产。 同时对于收益率交易者,可以通过交易收益代币(YT)来表达自己对生息资产收益率的看多看空观点。详细机制将在下文中展开。 Penlde 的发展历史如下: Pendle 于 2021 年 6 月在主网以太坊上线; 2021 年 11 月,在 Avalanche 上线,同年完成了 2 轮融资,总融资金额为 370w 美元的机构轮融资与 4337 个 ETH 众筹轮融资; 2022 年 11 月,正式上线 V2 版本,重新构建了其 AMM 的模型,来提高交易效率; 2023 年 3 月,Pendle 上线 Arbitrum; 2023 年 7 月,币安宣布上线 Pendle,随后 Pendle 宣布上线 BSC 主网,在多链的进程里又向前迈了一大步; 流动性挖矿赚取奖励 在了解如何通过流动性挖矿赚取奖励之前,我们先来简单了解一下Pendle 的机制: 首先,Pendle 将生息类代币,如 cDAI,stETH 等,封装成SY(标准化收益代币),例如 stETH 经过封装后→ 变成 SY-stETH。 然后,SY 再被拆分为本金和收益两个组成部分,分别是PT(本金代币)和YT(收益代币)。这个过程被称为收益代币化,即将收益拆分为独立的代币。 PT 是本金代币,持有 PT 代表你享有本金的所有权,可以在到期后兑换领回,假如用户拥有一张 1 年后到期的一枚 PT-stETH, 意味着该用户在一年后可以兑换价值 1ETH 的 stETH。 YT 是收益代币,持有 YT 代表拥有底层资产产生的所有当前收益,可以随时领取。假如用户拥有 1 个 YT-stETH,而 stETH 的收益率为 5%,那么在一年结束后该 YT 代币将累积 0.05 个 stETH。

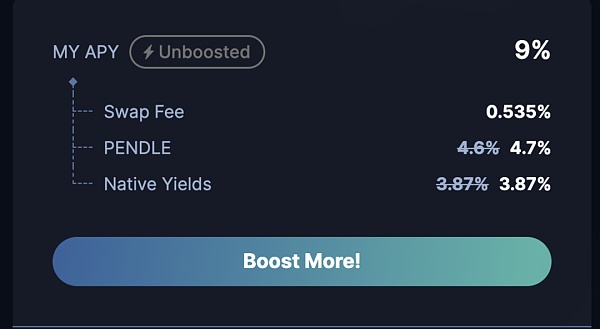

因此从上述过程中,我们可以得出 YT+PT=SY。 通过该方式,Pendle 设计了只需提供单边流动性的 AMM 池子,流动性池的默认设置为 PT/SY,同时利用 YT+PT=SY 的关系,可以利用 PT/SY 池进行 YT 的闪电交换。 (例:当用户购买收益代币 (YT) 时,买方可以通过发送 SY 代币,AMM 合约将从流动性池中提取 SY 来铸造成 PT 和 YT,将 YT 发送给买方,把 PT 出售换成 SY 来还到流动性池中。) 即 Pendle 通过 PT/SY 单个池子即可达成交易本金代币 PT 和收益代币 YT 的效果。 (需要注意的是,由于任何的本金代币与收益代币都是具有到期日的代币,所以在 AMM 的模型里,两者的价格除了受市场交易者的交易影响推动外,还会受时间的影响。 对于本金代币 PT 来说,其交易价值会随着时间的增加而增加,来保证在到期时能够 1:1 兑换底层资产; 而对于生息代币 YT 来说,由于其代表的是从当前到到期日所能产生的利息,所以随着时间的推移,从当下到到期日的逐渐变短,产生的利息逐渐下降,所以 YT 价值将随着时间的推移自动下降,在到期日时变成 0。 对于 LP 来说,其 LP 的头寸价值=PT+SY=2SY-YT,因此如果持有 LP 到期时,流动性提供者将不会承担无偿损失。) 流动性提供: 1)在简单模式中:用户在选定需要提供的流动性池后,可以选择任意单一主流资产来进行流动性的提供,如 ETH,wBTC,USDT,USDC 等等。 Pendle 将自动把用户提供的资产在 KyberSwap 中兑换成生息资产,然后封装成标准化代币 SY 加入流动性池中。 2)在 Pro 模式中:用户可以通过 Zap in/ Zap out 的操作来进行流动性的提供/ 撤回,同时可以选择是否开启零价格影响 Zap 模式。 简单来说,在模式的 Zap in 模式下,添加流动性时,一部分底层资产会被用于从 PT/SY 池购买 PT,剩余的则被包装为 SY。然而,购买 PT 可能会导致价格影响。而开启零价格影响 Zap 模式时,底层资产将完全被包装为 SY,其中一部分用于铸造 PT 和 YT。然后将 PT 和剩余的 SY 用于提供流动性,YT 将返还回到用户的钱包。这消除了购买 PT 的步骤,从而避免了任何潜在的价格影响。 上面我们说过,在 Pendle 中提供流动性时,只要持有至到期,将不会产生无常损失,那么作为 LP 的我们,可以获取的收益来源有哪些呢?下面是 Pendle 中 LP 主要的收益来源: 1、流动性池产生的交易费用; 2、$PENDLE 代币奖励; 3、底层资产的收益; 4、代币项目方的激励;(不一定有) (同时对于 vePendle 的持有者还可以拥有 Boosted 的收益)

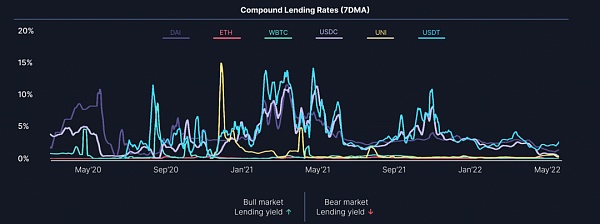

如何进行收益率交易 在理解收益率交易时,我们需要理解,任何资产的底层收益率都是具有波动的。 比如在 Compound 中存款,我们存入 USDC,但是获得的存款利率将会是根据市场贷款需求而变动的利率。 我们质押 ETH,获得的质押收益率也是随着矿工的数量和区块的活动及收入情况而变动的。 下图是 Compound 中在 2020-2022 年的存款资产利率曲线,可以看出,在牛市的时候,大多资产的利率上升,在熊市时,大多资产的利率下降,波动幅度从 0%-15% 不等。

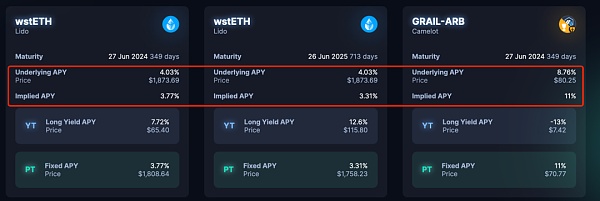

因此针对利率的波动,当用户看好或者不看好未来的利率表现的时候,都可以在 Pendle 中进行相应的操作来表达自己的观点获益。下面将一一介绍: 1)当用户看好未来收益率时,此时可以持有/买入 YT。 因为 YT 代表的是从当下到到期日的收益,所以若用户看好后续的底层资产收益率走势,可以通过做多 YT 来做多看多收益率的观点。 2)当用户不看好未来的收益率时,此时可以持有 PT/卖出 YT。 若用户不看好后续的走势,则在用户认知中,当下的利率是高于未来的利率,因此锁定住当下的利率反而是最好的方式,因此持有购买 PT 来锁定当下利率会是较好的操作。 同时,Pendle 还推出了 underlying APY 的数值参考,即持有资产的收益率数值作为参考方便用户进行收益率交易。(用底层资产收益率与隐含收益率进行比较,后者是市场交易出来的收益率,也即固定收益率/买入折扣。) 1)当持有底层资产的收益率>隐含收益率时,此时可以考虑买入 YT,做多资产的隐含收益率,或者卖出 PT 来获得底层资产,同时做 LP。 2)当持有底层资产的收益率<隐含收益率时,此时可以考虑做上述操作的相反方向。

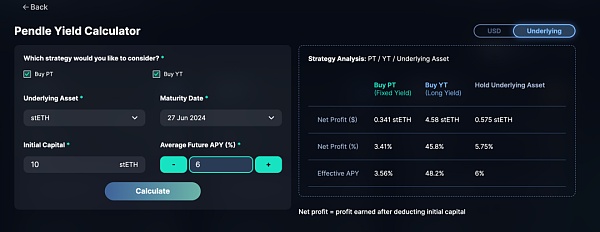

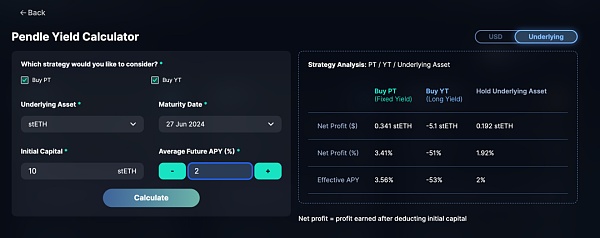

为了更好的看出不同操作的收益情况,Pendle 推出了收益计算器,图一是看多未来收益率,认为 stETH 未来收益率可以达到 6% 时,相应的各操作能带来的利润。 可以看出,此时买入 YT,若未来收益率达到 6% 时,则可以获得近 50% 的上涨收益。 但是需要注意的是,如果未来的收益率仅达到了 2%,可以从图二中看出,亏损也达到了 53%,因此对于 YT 的交易来说,是一个收益较高风险也高的操作。

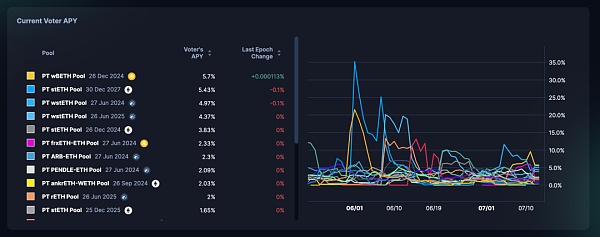

vePendle 与其背后的生态现状 在 V2 版本中,Pendle 团队在 V2 版本中正式将 Ve 模型引入了 Pendle 代币,赋予了 Pendle 代币价值捕获能力。 目前用户可以通过锁仓 Pendle 来获取 vePendle,锁仓期从 1 周到 2 年不等,锁仓期越长,相同数量下的 Pendle 下获得的 vePendle 越多,目前总锁仓的 Pendle 达到了38,038,735 枚,平均的锁仓期限为 429 天。 持有 vePendle 可以获得的权益如下: 1)可以 Boost 提供流动性时候的奖励,最高可 Boost 原基础 APY 的 2.5 倍。 2)vePendle 持有者将可以获得「Base APY」+」Voter APY」=Max APY 的持有和投票收益。 Base APY 来源:Pendle 从 YT 产生的所有收益中收取 3%的费用。目前,该费用的 100%分配给 vePENDLE 持有者;已到期 (Matured) 但尚未被持有人兑现领回 (Redeem) 的 PT 的部分收益,也将按比例分配给 vePENDLE 持有者。上述奖励构成了 vePENDLE 的「Base APY」。 Voter APY 来源:veP 持有者可以通过投票将 Pendle 代币模型中的流动性奖励分配引导至不同的池子中,以此来激励投票池中的流动性。 vePendle 投票者将有权获得被投票池子 80%的交易费,这构成了「Voter』s APY」。 下图是目前 vePendle 持有者投票可以获得的 APY 历史情况与当前 APY 情况。

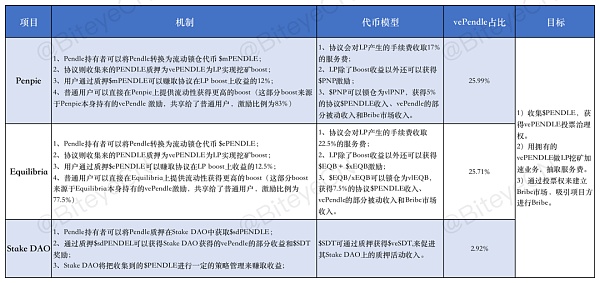

可以看出在采用 vePENDLE 模型之后,其价值捕获的能力将对流动性提供者以及看好 Pendle 的长期投资者产生了更大的吸引力与需求。 目前 Pendle 协议采取的是 veToken 和 Gauge 投票模式进行流动性挖矿激励,所以围绕着 vePENDLE 的投票权治理,有多个项目方通过类似 Convex 的思路来争取 vePENDLE 的投票权来引导 Pendle 的流动性激励,如下所示:

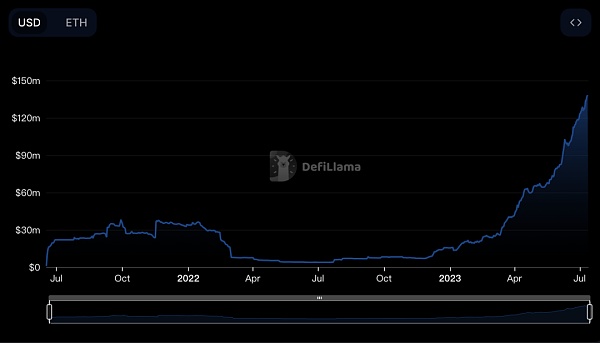

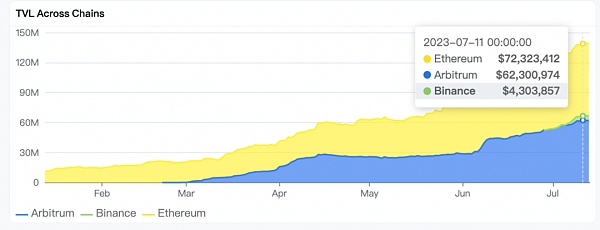

以上项目通过对 vePEDNLE 的收集,通过无需质押即可获得 Boost 收益的机制来吸引大量的普通用户进行流动性的提供。 目前这些围绕 Pendle 的协议的构建是有助于 Pendle 协议的长期发展的,从增加影响力和吸引资金两方面来看的话。 (需要注意的是$mPENDLE 与$ePENDLE 与$PENDLE 的兑换下目前的流动性较差,都有较大的折价。) Pendle 数据分析 截止至 7 月 18 日,目前 Pendle 的总 TVL 为 143.76M,从 Defillama 的数据中我们可以看出,Pendle 自 2023 年以来 TVL 一直保持着大幅增长,从年初的 15M 左右到现在增长了近 10 倍,其中 TVL 有近 70% 来自于 LSD 板块的贡献。

(数据来源:https://defillama.com/protocol/pendle)

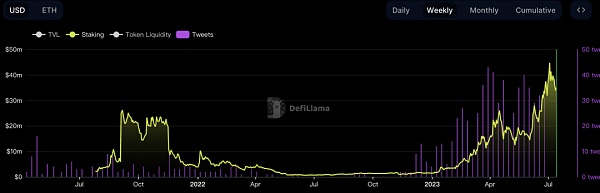

(数据来源:https://app.sentio.xyz/share/lv18u9fyu1b558xf?from="-6M"&to="now") 为了更好得看出 Pendle 当下在加密市场的采用率如何,我们选取了质押率跟社交媒体推特发文数量来进行观察。 从下图我们可以看出,自年初到现在以来,Pendle 的社交媒体影响力不断增加,推特发文数量从连续几个月为 0 到每周都有近 20-40 条的推文讨论。 推特是加密采用中最有影响力的平台之一,持续增长的推特影响力可以为 Pendle 的大规模采用打下良好的基础。 而从用户的质押情况来看,Pendle 上的质押金额也是在不断增长。

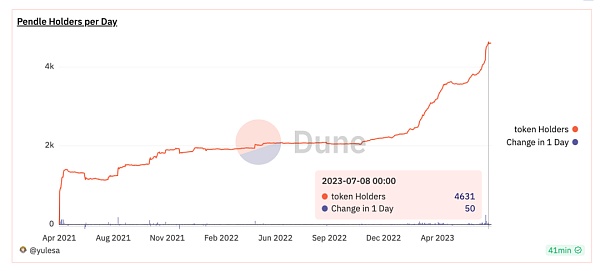

从 Pendle 的 Holder 人数也可以侧面的看出 Pendle 目前用户对于 Pendle 未来的信心,增长情况如下所示:

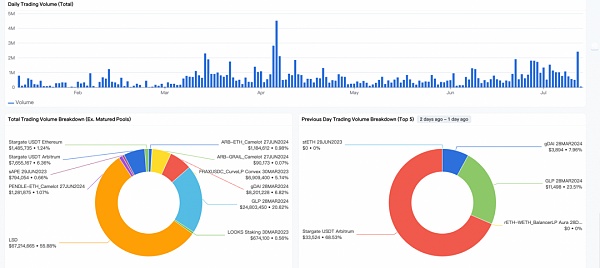

(来源:https://dune.com/yulesa/Pendle) 从 Pendle 目前的协议交易量看来,其主要的协议成交集中在 LSD 板块中,占据了 55.58%,可见 Pendle 的协议发展与 LSD 赛道的紧密相关。 未来随着 LSD 赛道的进一步发展,Pendle 若能继续保持该增长趋势,其 TVL 及各项数据与 LSD 赛道同步增长的可能性较大。 同时该协议上成交量第二大资产是 GLP,GLP 是在 GMX 内的生息代币,GMX 目前是 ARB 上的最大永续交易所,GMX 目前的发展状态也较为良好。 可以看出,Pendle 的主要交易量大的标的都是发展稳健,收益率具有一定保障的标的,可见这类资产对于用户的吸引力较大。

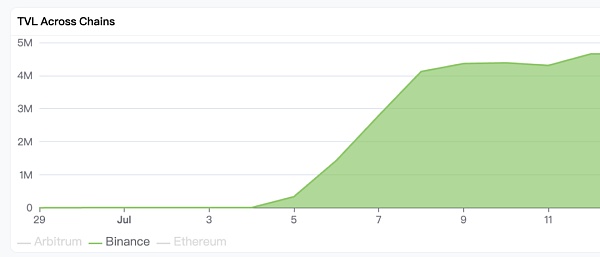

(来源:https://app.sentio.xyz/share/lv18u9fyu1b558xf?from="-6M"&to="now") Pendle 的多链发展 从 Pendle 的发展历史中,先是部署了以太坊主网,其次又陆续在 Avalanche 和 Arbiturm 上线,近期更是上线了 BSC。 可以看出,Pendle 一直保持着节奏较好的发展计划,并且一直在往多链扩张的方向上发展。可以说是 LSDFI 赛道中目前支持的链数量做多的协议了。 从下图的 TVL 分布情况可以看出,由于上线 BSC 链的时间并不长,所以其 TVL 主要集中在 ETH 与 Arbitrum 上。 (Avalanche 由于在 2023 年 TVL 及其采用率下降幅度较大,所以目前 Pendle 的发展重心从这条链撤离了。) 而 BSC 上线仅一周有余,其 TVL 目前为$4.6M,可以说是一个不错的冷启动表现了,目前 BSC 上的池子较少,仅有 2 个,生息标的皆为 ETH。未来随着其池子的增加,该链上的 TVL 有望进一步增加。

(来源:https://app.sentio.xyz/share/lv18u9fyu1b558xf?from="-2w"&to="now") 总结 Pendle 是一个较为老牌的 Defi 协议,近期发展速度较快,一方面是跟上了 LSD 赛道的发展,及时地推出了相关的产品; 一方面是跟上了目前区块链中多链生态发展的现状,积极地在多链部署其产品。 同时,该协议今年在代币模型上进行了较大的变动,在 v2 版本中推出了 vePendle 模型大大增强了其代币的价值捕获能力,吸引了更多用户与投资者的参与和围绕着该协议的生态的构建。 未来 Pendle 若能在 LSDFi 中继续保持领先地位,跟随着 LSD 赛道的发展而发展,未来大概率还将具有较大的增长潜力。 查看更多 |

玩币族移动版

玩币族移动版