金融化毁掉了NFT吗?

时间:2023-07-22 来源:区块链网络 作者:白话区块链

作者:OVERPRICED JPEGS翻译:火火/白话区块链

许多人将 NFT 的金融化视为市场成熟的标志。一些人认为,这将为更大的参与者和更多的主流参与者打开大门。但事实真的如此吗? 早在 2021 年,事情就很简单了。 人们实际上去购买 NFT 是购买他们喜欢的,如果根据价格和稀有特征作为考量。 买完之后加入 Discord 小组以与其他持有者联系:社区成立;友谊开始了。而且,在许多情况下,这些NFT数字价格上升了。 然后金融化开始进入这个成熟的市场,动态开始发生变化。 许多人将 NFT 的金融化视为市场成熟的标志。一些人认为,这将为更大的参与者和更多的主流参与者打开大门。 但事实果真如此吗?至少对于 NFT 市场的一个主要部门——PFP 部门——似乎金融化已经毁了我们曾经知道的很多 NFT。

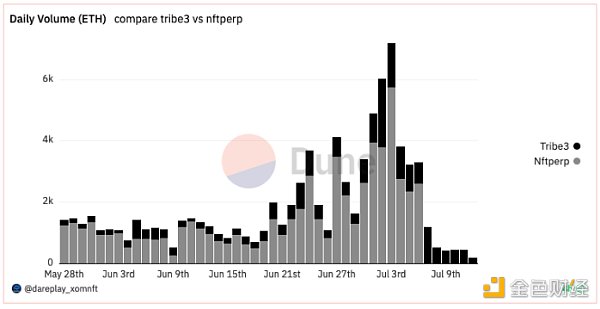

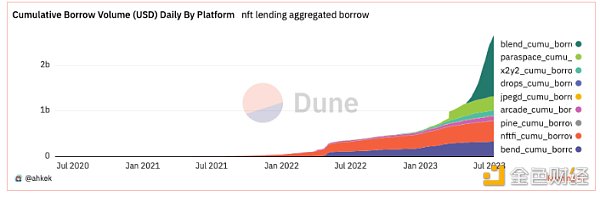

NFT金融化的兴起导致PFP市场的下跌 让我们通过研究跨市场和交易创新、代币激励、借贷和 NFT 永续权益/期货的 NFT 金融化及其对市场的影响来探讨该论文。 一、高级交易功能 最大影响:负面 上一个周期早期(早在 2020 年底 - 2021 年初)的 NFT 市场是狂野的西部。 当时 OpenSea 是王者。这是一个字面上的JPEG“公海”,几乎没有结构或组织,可以说是 2021 年牛市周期的最大赢家,每月数十亿的交易获得了数百万美元的交易费用。 这个成功带来了竞争,首先是LooksRare,然后是X2Y2,Gem和Sudoswap,最后是Blur。

OpenSea 主导了 NFT 交易,直到 Blur 进入,以一直向上的模式占据份额 此次竞赛催生了 NFT 市场中实施的新功能,从而增强了交易体验。内容太多,无法一一列出,但一些有影响力的内容包括: 1.分析图表和更好的数据访问 2.海量 NFT 购买(即扫荡)并上市 3. 通过投标接受进行大规模 NFT 销售 4. 实时竞价和竞价深度分析 这些功能在当时很受欢迎,现在仍然很受欢迎。但它们是第一个开始改变 NFT 交易者和收藏家看待 JPEG 的方式的功能。 曾经独特的数字收藏品,具有与持有者联系并重视持有的特征和功能,开始转变为屏幕上的数字。 它们的不可替代性正在消失,逐渐变得可替代 扫荡可以说是 NFT 走上这条道路的第一个功能。 一次性批量购买 NFT 改变了购物体验,而能够批量出售也改变了销售体验。 尽管扫荡者经常在 NFT Discord中受到欢呼,但很快精明的持有者就意识到了问题——大多数扫荡者更有可能变成卖家,等等。他们并不关心自己拥有哪些 NFT——它们都只是用来买卖的代币。 因此,虽然这些功能使交易体验变得更好,但收集和持有标的资产的体验开始恶化。这些交易功能进步的净影响是负面的,即使当时还没有完全实现。 但与下一级市场竞争的影响相比,高级交易功能的影响将相形见绌:代币激励。 二、代币激励 最大影响:负面 大多数PFP项目已经在2022年底夭折。那些留下来的人似乎是那些会成功的人。 新班级由无聊猿游艇俱乐部(BAYC)领导,其次是Azuki,Doodles,Moonbirds和Clone X,每个似乎都有自己独特而强大的社区。 BAYC特别接近凡勃伦货物的地位。然而,在 2023 年 2 月,一切都变了。 Blur宣布了它的空投和第2季。早期用户在空投中获得了$BLUR代币的奖励,为市场提供了2.75亿美元的刺激。 $BLUR空投起初被广泛庆祝,然后市场情绪开始转变 随着刺激措施重新涌入 PFP 市场,价格连续几周上涨。另外约 3 亿美元空投的承诺吸引了新的(看似 DeFi 本地的)交易者进入该领域。 Blur 通过宣布第二季的激励措施来保持运转。参与者可以通过在 NFT 上上市和竞价来赚取积分。很自然,精明的用户想出了如何利用这个系统赚钱的方法。 用户购买 NFT 并没有得到奖励,一旦出价被接受,他们也不会获得积分,所以游戏就变成了:在不被接受的情况下保持尽可能高的出价。 这表明这些用户并不真正想要 NFT,他们只是想为 $BLUR 代币积累竞价积分。 在著名交易员/创始人/OSF 和 Mando 进行了现在传奇的 Bored Ape 交易后,这个问题在 BAYC 市场上变得更加明显,在一笔交易中仅几秒钟就以 5,545 ETH(当时为 900 万美元)的价格出售了 71 BAYC。 Blur持有者刚刚吸收了71个他们不想要的BAYC NFT,连锁反应就开始了。一群用户开始用它们来交换积分。 观望的潜在买家看到了两件事发生: 1)相同的 NFT 被来回交易了数十次 2)价格开始下降 用户们已经计算过,只要他们积累了足够的模糊点作为抵消,他们在每笔交易中都可以承受可接受的损失。 由于没有足够的外部需求,这导致资产价格从 2023 年 2 月开始一直到今天逐渐稳定下降。 值得争论的是为什幺新买家还没有进入这些生态系统。许多人指出团队和创始人缺乏执行力和远见。这当然有一些优点。 但另一个驱动因素——可能也是更重要的驱动因素——是这些 NFT(尤其是 PFP)正在失去神秘感。买一只已经被来来回回交易了几十次的地板无聊猿就更不值得买了。 著名的 NFT 交易员 Cirrus 打了个比方,就像走进一家劳力士商店,看到几个奢侈品收藏家整个早上都在互相扔着劳力士手表。你想买那些劳力士吗?我不会。 因此,潜在买家保持观望,不想购买那些需要“大量种植”的资产。 随着这个过程的展开,吸引许多人进入 PFP 市场的早期功能(特征识别、购买值得拍照的 NFT、进入社区)被侵蚀,变得不再有吸引力。 自 Blur 推出代币激励措施以来,PFP 价格一直在下跌,图表:NFT 统计 PFP成为要交易的代币,以积累$BLUR代币。它们的不可替代性进一步退化,这就是为什么我给代币激励措施对市场的“负面影响”进行净评级的原因。 三、非同质化代币借贷 最大影响:正面 在市场战争继续酝酿的同时,一个新的金融部门开始起飞:NFT 贷款。 NFT 借贷市场在今年 4 月累计交易量超过 10 亿美元,最近在 Blur 推出其 Blend 平台后,最近在 6 月突破了 20 亿美元的门槛。 该产品相当简单。 NFT 持有者将其资产作为具有所需贷款条件的抵押品,贷方将针对这些 NFT 提出要约。如果 NFT 持有者喜欢这些条款,他们就会接受交易,收到 WETH,并将 NFT 托管。如果贷款按时还清,持有人就可以拿回 NFT;否则,贷方将收到 NFT。 然后挑战者进入了场景,包括其他点对点借贷协议(如 Arcade.xyz)和点对池协议(如 BendDAO 和 JPEG'd)。贷款期限更长,年利率更低。 很快,NFT 持有者就有了多种选择,只要资产价值保持在一定的清算阈值以上,BendDAO 等新参与者就会推出没有还款日期的贷款。 然后在 2023 年 5 月,Blur 推出了 Blend 计划,在其协议中添加了贷款和一种期权市场形式(立即购买,稍后付款),并对贷款提供代币激励。 贷款价值 (LTV) 比率上升,年利率直接降至 0。更多的杠杆进入系统,这一点在最近的 Azuki Vegas 派对、Elementals 铸币灾难和随后的 PFP 清算级联之前变得越来越明显。 Blur 混合钱包的 NFT 资产净值,显示了元素铸币后的大幅下降 虽然有些人可能认为 NFT 借贷是一个潜在的负面影响,因为杠杆通常会以灾难告终(特别是对于缺乏经验、过度暴露的交易者),但这对我来说更像是一个很积极的因素。 能够以 NFT 为抵押贷款以获得流动性,可以更轻松地持有该 NFT 更长时间。像 NFTfi、Arcade 甚至 Zharta 这样的协议允许对特定的 NFT 进行特定的报价,从而获得特征、稀有性等。在贷款过程中确实有价值。 不可替代性实际上是有回报的。这感觉像是一场胜利,所以我对 NFT 贷款的评价是很积极的。 不幸的是,下一个类别并不那幺有利。 四、NFT 永续、期权和期货 最大影响:负面 可以说,至少在 NFT 熊市中,最热门的新金融化趋势是通过 NFTperp 和 Tribe(点对点协议)和 Wasabi(点对点)等 perp 协议做多或做空 NFT 的能力。 永续和期货允许交易者对资产的未来价格进行押注,通常使用杠杆。例如,NFTperp 允许用户在交易中获得高达 10 倍的杠杆(这意味着 1 ETH 投注相当于 10 ETH 的大小)。永续和期货之间的区别在于,永续可以无限期地保持开放,而期货已经设定了结束日期。 NFTperp 主导了 NFT 期货市场,但可能离太阳太近了 为了快速了解这些协议的工作原理,perp 协议使用虚拟自动做市商 (vAMM) 来允许交易者对 NFT 进行多头(价格将上涨)和空头(价格将下跌)押注。正如著名的加密货币思想领袖 0xFoobar 所描述的 vAMM,它们的运行方式类似于 uniswap v2 池,但没有任何实际的流动性。他们模拟流动性,并通过算法并根据多头/空头交易量相应地上下移动价格。 该产品允许: 1) 持有者通过开立空头头寸来对冲其 NFT 价值下跌; 2) 那些没有足够资金购买 NFT(即 35 ETH BAYC)的人可以通过任意金额的多头头寸押注其上涨; 3) 那些相信 NFT 会下跌的人可以通过做空来押注该走势。 所有 3 个用例都很有意义,并且在活跃交易者的全面交易策略中占有一席之地。但这些类型的交易和这种基础模型都有局限性,可以在极端市场事件中进行测试——NFTperp 刚刚艰难地发现了这一点。 NFTperp 最近出人意料地关闭了其平台,震惊了市场,理由是其累积的坏账促进了 5.18 亿美元的期货交易量。他们分享了所发生事件的一些细节,但看起来很可能是 Azuki Elementals 造币厂之后 NFT 市场的大屠杀以及随后的清算导致 NFTperp 的空头交易量激增,并造成了系统尚未准备好吸收的冲击。 这一举措只剩下 Wasabi 和 Tribe 作为做空市场的剩余协议。 在Azuki派对和Mint前后的几周内,Perps 交易量飙升,在此过程中冲击了 NFTperp 总的来说,这是最新且最不成熟的 NFT 金融市场,一些人(即 0xFoobar)认为 NFT 本质上注定会失败(这个论点值得一提)。 但有一件事是明确的——在迄今为止讨论的所有财务方面,永续权益和期货可能对保持不可替代性最不利。 从字面上看,最重要的是底价(更准确地说,是 vAMM 预言机价格)。整个社区和馆藏都被简化为屏幕上的数字。中级和稀有并不重要。所有投注均与底价变动相关。 因此,我对 NFT Perps、期权和期货给予负面评级。 五、结论 这里提出的观点主要集中在 NFT PFP 领域,因为 Art Blocks 和更广泛的数字艺术市场,以及其他 NFT 领域,如游戏和元宇宙,在很大程度上不受代币激励和 Perps 的影响(尽管如果按照 Blur 早期流传的路线图将 Art Blocks 添加到 Blur 中,它们很可能会受到影响)。 有趣的是,Art Block 指数在过去一年中略有上升,而 PFP 指数则下降了 50% 以上。 也许最有力的证据是 CryptoPunks 市场,该市场在加入 Blur 激励竞价之前的 200 天里保持了 10% 的稳定波动,引发了 120 天的极端波动,波动幅度为 15% 至 -40%。 但即使是这张图表也存在争议。 最终测试是将 Chromie Squiggles 添加到 Blur 中并进行激励性竞价,看看它们在 6-12 个月内的表现如何。也许我们会在不久的将来看到这种情况的发生(尽管它看起来不像以前那样可能)。 综上所述,评估 NFT 金融化对 PFP 行业的影响: ?高级交易 - 负面 ? 代币激励 - 负面 ? NFT借贷 - 积极 ? 期货、永续债和期权 - 负面 随着不可替代代币市场的成熟,我们开始看到各种功能和机制如何影响这个新市场。许多功能和机制产生了巨大的不可预见的影响(例如,Blur 空投 3 亿美元并支付交易者出价,导致市场下跌 50%)。但这些金融创新中的大多数都导致了 NFT 不可替代性的侵蚀。 不可替代性的消除对收藏家持有这些资产的愿望产生了负面影响,这也反映在市场上。 可悲的是,感觉对这个市场造成的损害可能是不可逆转的,可能的结果是现有的 PFP 收藏永远不会看到新的 ATH 或估值接近之前的高点。 也许我们早期的 NFT 市场并不需要如此程度的金融化。也许新的创新将重振不可替代性。 查看更多 |

玩币族移动版

玩币族移动版

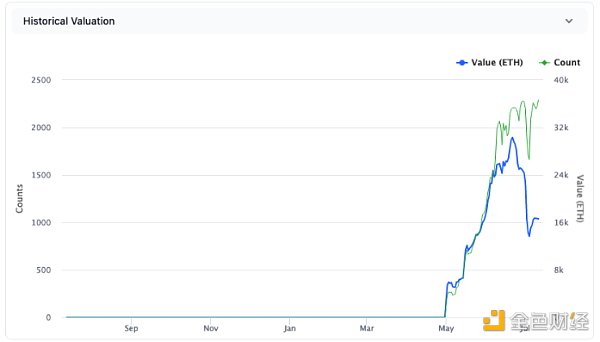

NFT 借贷花了 2 年时间才达到 10 亿美元,然后用了 3 个月才达到 20 亿美元。NFTfi 首次出现,于 2021 年春季推出,到 2021 年底交易量达到约 4 亿美元。

NFT 借贷花了 2 年时间才达到 10 亿美元,然后用了 3 个月才达到 20 亿美元。NFTfi 首次出现,于 2021 年春季推出,到 2021 年底交易量达到约 4 亿美元。