盘点DeFi稳定币令人兴奋的变化

时间:2023-08-09 来源:区块链网络 作者:金色财经

作者:Ignas,DeFi研究员;翻译:区块链网络xiaozou 去中心化稳定币的黄金时代来临了吗?不要被稳定币总市值从1800多亿美元下跌至1250亿美元(DeFi稳定币仅占9%)所误导。我们来看看迎接未来牛市DeFi稳定币有哪些让人兴奋的变化吧!

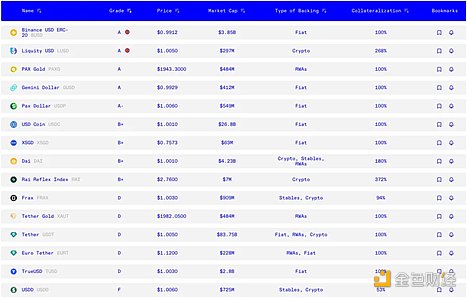

安全第一!非营利机构Bluechip发布了主要稳定币的经济安全评级。评级最高的是哪些?BUSD、PAXG、GUSD和最安全的DeFi稳定币LUSD。比USDC还要安全。在3月份的USDC脱钩事件中,LUSD充当了安全港。

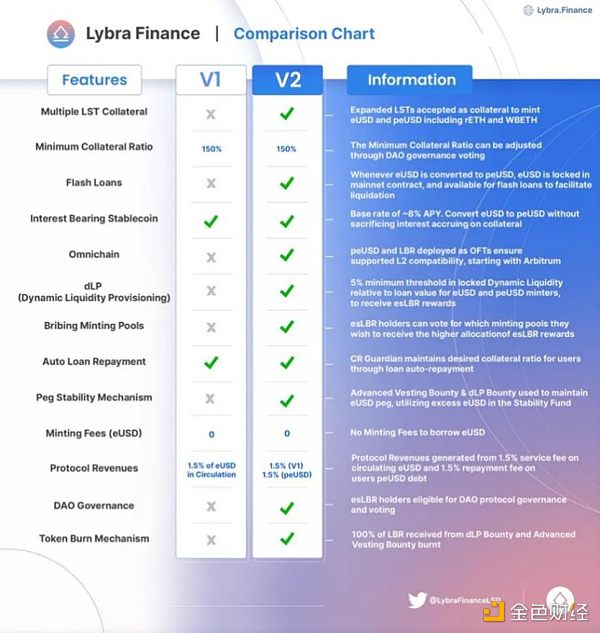

像DAI和RAI这样的DeFi稳定币获得了B+,而USDD和Tron USDD获得了F。这些评级很重要,因为评级内容将侧重实验性的DeFi稳定币。无论你是DeFi矿工还是风险厌恶者,都有适合所有人的稳定币。 Lybra 让我们看看Lybra eUSD,它是LUSD的竞争对手。作为Liquity的一个分叉,它与Liquity不同,它接受stETH作为抵押品。这使得eUSD持有者获得约7.2%的APY。然而,eUSD的收益分配是通过rebase机制进行的,这导致了DeFi内部的采用问题。 为了解决该问题及其他问题,Lybra v2推出了一个新的稳定币——peUSD。升级内容还包括全链功能,可以使用各种抵押品进行铸造,并且更容易与DeFi协议集成。v2目前在Arbitrum测试网上运行。

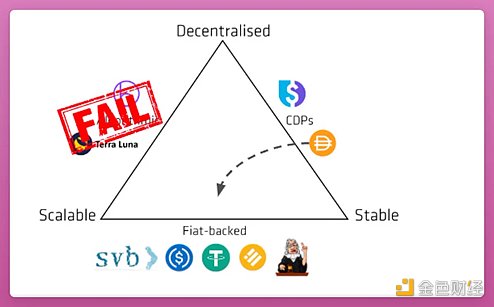

零利率的简单流动性、一次性借款费用,以及抗审查等特性很酷。但为了跟上竞争的脚步,Liquid推出了v2版本,旨在解决去中心化、稳定性和可扩展性的“稳定币三难困境”。

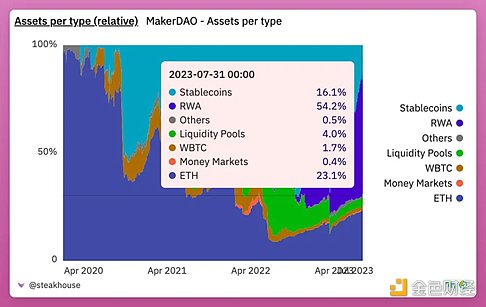

Liquity v2引入了本金保护杠杆和二级市场,以确保ETH价格下跌时的稳定性,这得益于储备支持的delta中性模型。它很复杂,但提供了杠杆、收益和交易机会。计划于2024年发布。 Synthetix SNX创始人为何看好去中心化稳定币?我猜这是由于Synthetix v3!尽管sUSD的市值降至9400万美元,但v3的推出可能会改变这一趋势。它预示着一个令人兴奋的Synthetix生态系统的改变。 sUSD的主要改进为: · 多抵押品质押:v3支持不同的抵押品以支持合成资产。不再只支持SNX。预计sUSD流动性将增加。 · Synthetix贷款:铸造sUSD没有债务池风险,也没有发行费用。 MakerDAO 另外,Maker正在蓬勃发展: · MKR在一个月内上涨了26%。 · DAI很快将通过DSR获得8%的收益。 · Spark Protocol——一个专注于DAI的Aave分叉——达到5700万美元TVL。 · Maker将对USDC的依赖从65%降至17%。 · 它现在是第三大收入来源,超过了Lido。

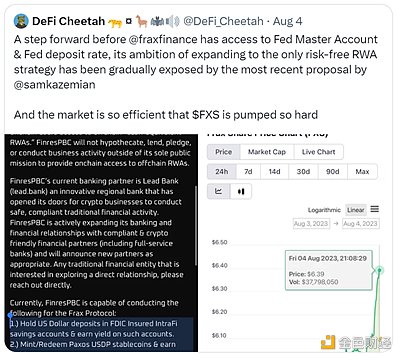

FRAX 再来看FRAX:它在蓝筹股的评级为D(不安全)。相关问题是FXS的部分抵押和对中心化资产的严重依赖,但随v3的发布,情况可能很快会发生变化。 虽然细节尚未全部公布,但Frax目前正在投票与FinresPBC合作,共同持有管理低风险的现金等价物资产。它将使链上访问链下传统资产成为可能,并为Frax协议带来收益,同时减少对USDC的依赖。

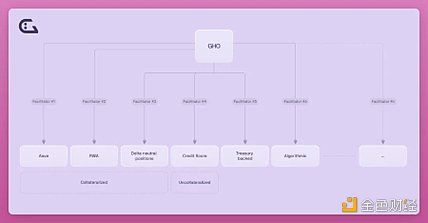

Aave 与此同时,Aave最近推出了稳定币GHO,市值为1100万美元,这是一个稳定的开始。GHO的潜力超越了Aave:是使用现实世界资产、国库券或部分算法(如FRAX模型)进行GHO铸造的促进者。

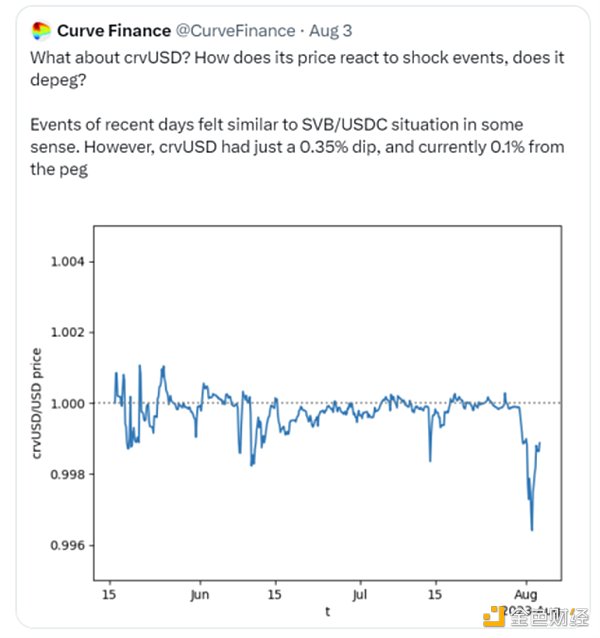

对于GHO需要了解的关键内容如下: · 属于超额抵押,仅由批准的Facilitator铸造/销毁。 · 应计利息由Aave治理设定(目前为1.5%)。 · 不能供应给Aave以太坊市场。 · stkAave持有者提供借贷折扣模式。 Curve 事实证明,Curve发布的crvUSC对平台至关重要。在黑客攻击之后,crvUSD在为Fraxlend CRV/FRAX借贷池以及TriCypto池的CRV提供流动性方面发挥了关键作用,与此同时还保持了挂钩。这是一个非常及时的发布。

基于软清算机制的借贷清算AMM算法使crvUSD脱颖而出。通过抵押品与crvUSD之间的逐步转换——价格下降时卖出抵押品,价格上升时回购抵押品——解决了清算问题,带来了更多的交易量。 UST的崩溃和USDC的脱钩给我们上了很好的一课,让我们知道我们需要改进什么。今天行得通的事明天可能就行不通了,而现在看来不可能的事在不久的将来可能会成为常态。在这些经验教训中,DeFi稳定币正在奋发进取。 查看更多 |

玩币族移动版

玩币族移动版