头等仓研报:链游公会YieldGuildGames

时间:2023-09-19 来源:区块链网络 作者:头等仓区块链研究

YieldGuild Games(YGG)是一个搭建在ETH和Polygon上的去中心化游戏公会,其开创了奖学金模式带动了区块链游戏公会赛道的兴起,目前其投资的游戏生态版图覆盖范围广,类型丰富,有利于在未来Gamefi赛道爆发时有较好的发展,且其社区规模为同赛道中的佼佼者,基本面较为良好 项目概要 YGG所处的赛道为链游公会赛道。 由于Gamefi赛道在2021年的崛起,Axie Infinity的爆火引发了区块链玩家的打金狂潮,但对于大多数低收入国家的游戏玩家来说,一只600美金的宠物,动辄需要三只才可以开启战斗的配置成本是许多玩家无法负担的,在这种环境下,链游公会的出现,极大程度上的降低了玩家进入P2E游戏中的门槛,其中以Yield Guild Games首创的奖学金体系带领了链游公会的兴起,2021年与2022年该赛道的融资金额均出现了大幅增长。 YieldGuild Games(YGG)是一个搭建在ETH和Polygon上的去中心化游戏公会,其开创了奖学金模式带动了区块链游戏公会赛道的兴起,但由于当下链游赛道的冷清,奖学金模式的局限性逐渐展露,YGG在发展的路线上开始往投资优质游戏而非单纯的P2E游戏发展。 截止至2022年第三季度,YGG共合作了55个Gamefi项目,其投资的游戏生态版图覆盖范围广,类型丰富,有利于在未来Gamefi赛道爆发时有较好的发展。 除了投资游戏资产以外,YGG致力于发展其生态的社区规模,通过建立SubDAO的形式,在每个国家找到适合的传播和营销渠道,来扩大其影响力,从而建立起在不同国家的专属社区。这一步战略规划使得YGG目前整体的社区规模相对同赛道的其他公会有较大优势。 需要注意的是,通过统计,YGG投资的游戏资产在2022年一整年下有了较大的缩水,其投资风格逐渐转向谨慎,在链游当下打金型游戏较少的情况下,投资收入将会是财库收入的重要来源之一,未来需要持续观察其财库的变化情况来判断该项目能否度过未来的熊市阶段,同时,若链游赛道未来发展不佳,则会大大限制该项目的发展上限。 1.基本概况 1.1项目简介 Yield Guild Games(YGG)是一个去中心化的自治组织(DAO),其职能是投资基于虚拟世界和区块链游戏的资产或代币,优化其社区拥有的资产价值并实现最大效用。 1.2基本信息

2.项目详解 2.1团队 YGG团队据其官方报告披露共有48人,从其团队成员背景来看,大多数团队成员拥有区块链工作背景和传统游戏背景,且大多数成员都是深度Axie Infinity生态参与者。 Gabby Dizon,YGG的CEO及联合创始人之一。2004年以来深耕移动游戏,2018年以来进军区块链行业。2014年,Gabby创立了位于马尼拉的游戏工作室Altitude Games,该工作室在2019年发布了区块链游戏Battle Racers。Gabby Dizon是Axie Infinity和Yearn Finance社区的活跃成员,也是区块链游戏联盟的董事会成员。 Beryl Li,YGG的CFO及联合创始人之一。Beryl Li毕业于剑桥大学,自2014年以来深耕区块链行业,任职2016届剑桥大学加密货币协会主席,曾任职于贝莱德资产管理公司,同时是CapchainX(被SMKG OTC US收购)联合创始人以及金融机构执证顾问。 Owl of Moistness,YGG的CTO及联合创始人之一。2018年以来进入区块链行业。Owl of Moistness为Axie Infinity和其Discord上的许多机器人建立了育种算法,编写了智能合约以整合Discord小费系统、通缩代币的包装合约,以及符合yVaults标准的挖矿策略合约。 Alexei Udall aka Sarutobi,YGG的合作伙伴负责人。2017年进入区块链行业。在SaaS销售和合作方面有5年以上的经验。 Nolan Manalo aka Nate,YGG的游戏业务负责人。自2016年进入区块链行业,是Axie Infinity社区的活跃成员以及YGG各平台电竞队的总教练。 顾问团队: Anil Lulla,Delphi的联合创始人和COO。Anil在加密数字资产研究和技术咨询方面拥有较好的声誉。Delphi监督了YGG的代币设计,Anil也将在完全去中心化前提供指导和有效的资金管理。 Eric Arsenault,Metacartel Ventures 合伙人。自2018年以来,Eric一直是DAO领域的领导者。他是 Metacartel Ventures的合伙人和投资者,以及Rarible DAO生态系统的负责人。在此之前他在DAOstack工作,为许多业内领先的DAO项目提供咨询。Eric将就DAO结构和向去中心化过渡的过程向YGG提供咨询。 2.2资金 YGG截至目前共进行了四轮融资,总金额为$22.425M,详情如下: 表2-1 YGG融资情况

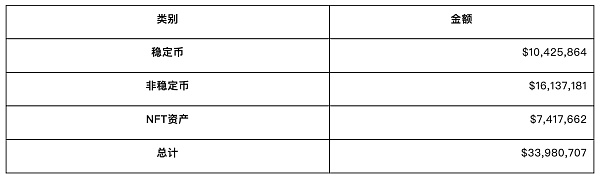

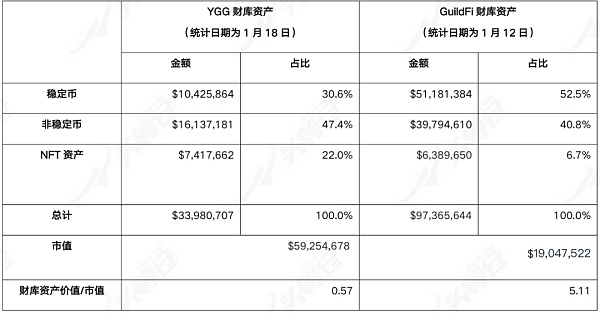

从YGG提供的链上财库资产地址的统计情况来看,YGG其财库资金情况如下所示,从YGG目前的团队规模来看,其总体资金有望支持该DAO度过本轮熊市。 表2-2 YGG财库资产

2.3代码 YGG代码库并未开源。 2.4产品 Yield Guild Games(YGG)是一个搭建在ETH和Polygon上的去中心化游戏公会,其开创了奖学金模式带动了区块链游戏公会赛道的兴起,但由于当下链游赛道的冷清,奖学金模式的局限性逐渐展露,YGG在发展的路线上开始往投资优质游戏而非单纯的P2E游戏转变,同时通过各类扩张社区规模的战略来增强其社区影响力,因此我们接下来主要将从YGG的投资版图以及其社区结构来介绍该项目。 2.4.1YGG奖学金模式 如下图所示,YGG开创的奖学金制度由三方运作形成:

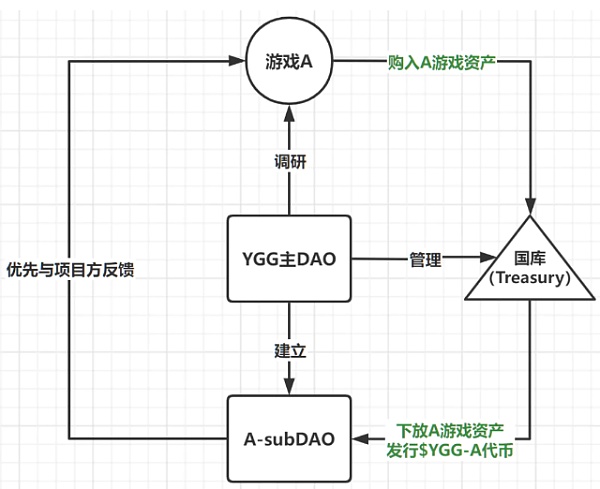

图2-1奖学金制度业务流程 奖学金机制本质上是帮助Gamefi更多带来以打金为主的玩家群体,这部分群体在早期可以帮助游戏吸引热度,扩张游戏社区,但是一旦进入中后期,在目前链游赛道普遍代币模型的设计并不成熟,死亡螺旋困局比比皆是的情况下,庞大的打金用户对游戏本身的损害极其严重,会加速Gamefi经济模型的崩塌。 也就意味着奖学金体制的运作在单个Gamefi中是难以长久的,公会需要不断的去寻找有利可图的Gamefi才能获得利润,而在熊市期间,有利可图的Gamefi数量十分稀少,这将导致公会可能会长时间没有收入。 2.4.2YGG DAO的运作机制 YGG DAO的财库资产(代币、NFT、虚拟地块)由 YGG 财政部管理,目前由Yield Guild的三位联合创始人监管。只有当三位联合创始人中的两位签署交易时或者DAO的社区发起对资产进行处理的提案时,该部分资产才可以被动用。 YGG的另一大机制是根据不同地域和不同游戏开创了不同的SubDAO,即次级公会,SubDAO是用于专注特定游戏或者特定地区的DAO,每个SubDAO可以有自己的治理规则,SubDAO将允许公会通过本地化运营,当一个SubDAO被创建时,如以游戏为主的SubDAO,YGG首先将会对该游戏进行调研,其次买入该游戏内的NFT资产放入其国库钱包里,最后将会任命SubDAO的管理人员,将NFT资产转入到SubDAO可控制的智能合约钱包中; 与此同时,YGG还会发行SubDAO的代币,如YGG针对League of Kingdoms创建的SubDAO,代币名为YGGLOK,在SubDAO的代币发行后,YGG将会保留一部分其SubDAO的代币以便后期参与其治理;SubDAO 代币持有者可以对特定于该 subDAO 的治理问题进行投票,从而让他们对其运作方式拥有发言权。 从职能上来看,YGG作为主DAO,将会更多的倾向于与更多的游戏方进行合作,进行投资以及管理其国库资产;而对于特定游戏的孵化和引流的大多数工作将会交给SubDAO来进行;同时针对区域化的SubDAO,如YGGJapan,YGGSEA,分别针对日本和东南亚的游戏进行投资和社区搭建,SubDAO将会招募本地人才进行管理,定期在当地组织活动,致力于发展公会本土化,扩大YGG在各地区的影响力。

图2-2 SubDAO创立流程图

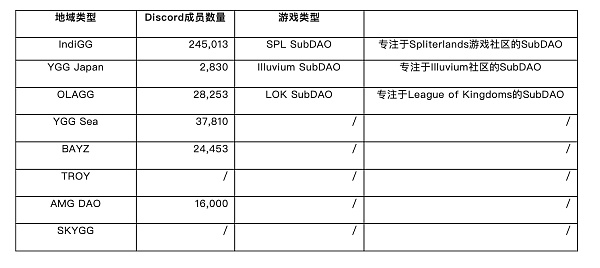

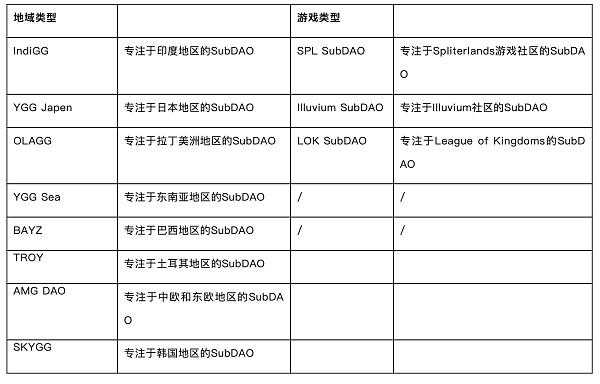

目前YGG下的SubDAO数量共有12个,如下所示: 表2-3 YGG版图下的SubDAO 从上表中可以看出,目前YGG所有的SubDAO成员数量加起来已超过35w人,下面是主要的SubDAO介绍: YGG SEA:YGG SEA是YGG的首个区域性的SubDAO,旨在为菲律宾以外的东南亚国家提供社区服务,2021年末,YGG SWA共获得了$15M的融资,自2021年11月成立以来的一年多,共组织了超过1,000场的在线活动,参加了500多场的演讲活动(包括AMA,访谈,播客等),在印度尼西亚,越南,泰国和马来西亚举办了4场大型现场活动,并在印度尼西亚和新加坡进行了20+次的路演。 YGG Japan:YGG Japan是YGG专注在日本区域的SubDAO,该DAO在2022年7月获得AnimocaBrands领投的$2.8M,目前该DAO主要专注为日本的各IP驱动的区块链游戏提供开发和营销支持。 BAYZ:BAYZ是YGG专注在巴西区域的SubDAO,该DAO在2022年7月被YGG DAO领投了$4M,该DAO通过上线了专门的加密货币相关的教育和内容平台网站、在Twitch、TikTok等渠道来创作与传播P2E的概念扩大其社区影响力,目前该DAO中拥有超过40名的内容创作者,在巴西的Web3游戏Twitch上的观看时长份额超过70%。 IndiGG:IndiGG是YGG专注在印度区域的SubDAO,该DAO通过使用离线和在线节点来构建社区,这些节点被描述为他们行会内的微影响者或子社区。离线节点包括IndiGG网络内的各种学院和大学校园,而在线节点是5,000到15,000名Discord用户的迷你社区。 OlaGG:OlaGG是YGG专注于西班牙裔地区的国家的SubDAO,如墨西哥、哥伦比亚、阿根廷等地区,该SubDAO的创始人是一家管理超过200亿资产的家族办公室合伙人;该DAO在2022年6月获得了$8M的融资。 AMG DAO:AMG DAO是YGG专注于中欧和东欧地区的SubDAO,目前该DAO的成员分布在欧洲的11个国家,是中欧地区最大的游戏公会。此外,Troy、SKYGG分别是专注土耳其与韩国的SubDAO。

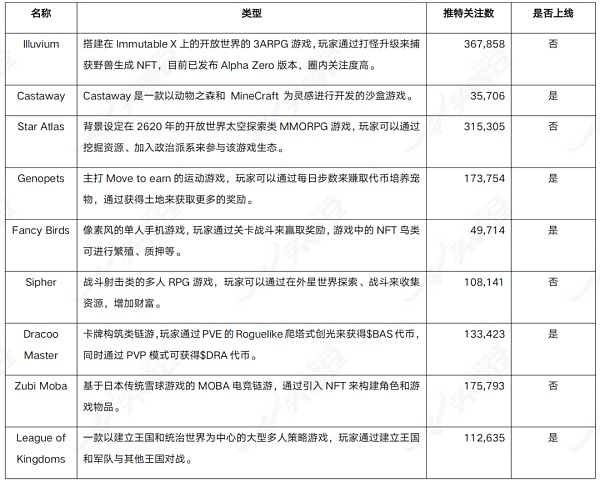

图2-4 YGG的SubDAO版图 2.4.3YGG的投资版图 截止至2022年第三季度,从其YGGQ3的社区报告来看,YGG共合作了55个Gamefi项目,下面是其主要投资项目列表: 表2-4 YGG合作项目列表

2.4.4YGG社区运营 YGG通过启动GAP计划(公会发展计划)来扩大社区和增强社区凝聚力,促进社区成员与合作游戏的协作,参与者需要完成YGG在官方发布的成就任务,如参与合作游戏的达到相应时长;招募相应人数的玩家加入YGG,主持高质量的流媒体内容等来领取YGG代币奖励和相应的NFT。该计划是YGG目前发展的重点方向之一。 GAP计划第一季(Guild Advancement Program):第一季的大多数成就任务由YGGDAO中的游戏运营经理和社区营销经理创建;第一季共有45个成就任务,参与者超过500名,共分发出了102,160个YGG代币与1,030相应成就证明的NFT,从2022年4月开始运行,到7月结束,共3个月的时间。 GAP计划第二季(Guild Advancement Program):第一季的大多数成就任务除了YGGDAO中的游戏运营经理和社区营销经理创建以外,YGG的合作大使也参与了各自游戏相应的成就任务创建;第二季共有116个成就任务,涉及了13个合作游戏,第二季的成就任务的范围更为广泛,不仅有与游戏合作相关的任务,还有相应的增加内容创作、社区工具搭建等、教学视频录制等技能型的任务。第二季的参与钱包数量有603个,共分发出了225,226个YGG代币与2,063个相应成就证明的NFT;第二季的GAP计划从2022年9月开始,12月结束,共3个月的时间。

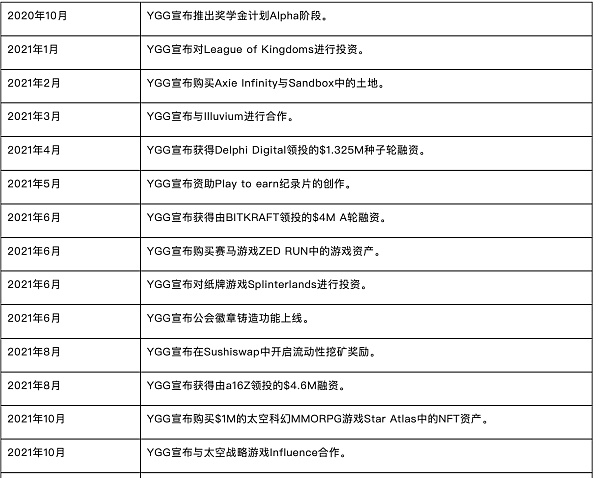

图2-5 YGG成就任务计划界面 社区成员除了可以通过GAP计划来获得YGG代币奖励以外,YGG同时也推出了和合作游戏的RewardVault来激励持有公会徽章的玩家质押$YGG获取合作游戏的相关代币奖励,目前第二期的RewardVault正在开放中。 第一期RewardVault:持续时间90天,2022年7月28日开放质押,奖励于8月1日开始释放,该Reward Vaults 包含了Aavegotchi和Crypto Unicorns两个项目,质押者可获得两个项目的相关代币奖励($GHST与$RBW),活动结束后总计质押了超350万枚YGG代币。 第二期RewardVault:持续时间90天,2022年11月13日开放质押,奖励发放持续到2023年2月12日,持有YGG公会徽章的用户可以在Polygon RewardVaults上质押YGG代币并获得League of Kingdoms与Thetan Arena代币奖励($THG与$LOKA)。 总结: YGG作为链游公会的开创者,该项目在2021年的主要重点在推广AxieInfinity与其开创的奖学金制度上,但随着链游赛道在2022年的萧条,YGG开始逐渐投资优质游戏,走向基金模式,同时致力于孵化游戏、扩张其生态的社区规模,为未来给其合作游戏引流布局。 可以看出,通过建立SubDAO的形式,在每个国家找到适合的传播和营销渠道,来扩大YGG和区块链游戏的知名度与影响力,从而建立起在不同国家的专属社区。这一步战略规划是有利于YGG在未来Gamefi爆发的时候快速扩张其社区规模的。 3.发展 3.1历史 表3-1YGG大事件

3.2现状 3.2.1运营数据 表3-2 YGG社区数据以及投资资产变化情况

从上表中可以看出,YGG的徽章持有人数呈现缓慢增加的趋势,侧面说明其社区规模人数也在缓慢上升,但是其奖学金人数经历了两个季度的下滑,主要原因是因为P2E模式在2022年下半年并未走出爆款游戏的原因,以至于该奖学金模式下并没有奖励可以吸引新玩家的加入,而从YGG的投资情况来看,其投资资产的总价值从2021年第四季度的过亿到2022年的第三季度的3千万,总体资产价值下滑了66.3%,可以看出熊市对其整体的资产来说造成了较大的回撤,但是从其收益率来看,其下滑的部分主要是利润的回撤,其投资组合总体还是正盈利的状态。

图3-1 YGG奖学金计划学者人数

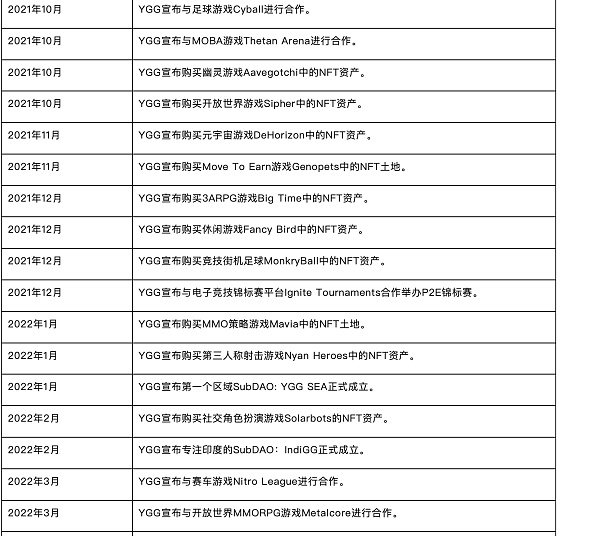

图3-2 YGG投资情况 从上述的图片中可以看出,YGG的奖学金人数自2022年开始有所下降,但是由于SubDAO的扩张,使得其总体的奖学金学者人数在之后的几个月维持了一定的稳定,但是自2022年年中开始也呈现出了下降的趋势;而从YGG的投资次数和金额来看,整个2022年YGG的投资的游戏无论是从数量还是金额都呈现下降趋势,可见YGG在熊市期间对游戏的投资风格逐渐转向谨慎。 3.2.2社交媒体规模 表3-3 YGG社交媒体数据

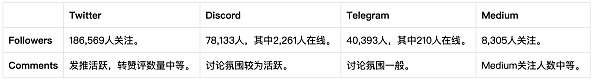

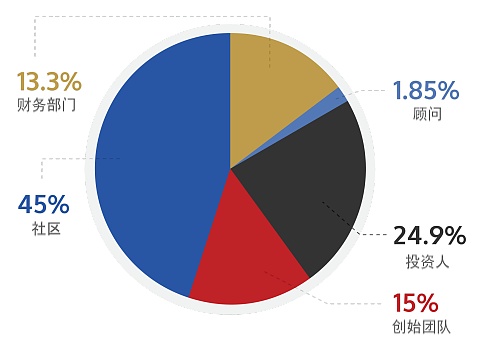

3.3未来 目前YGG并未公布其路线图。 总结: YGG的社区规模在熊市期间也在缓慢的增加,但其投资的游戏资产在2022年一整年下有了较大的缩水,其投资风格逐渐转向谨慎,在链游当下打金型游戏较少的情况下,投资收入将会是财库收入的重要来源之一,未来需要持续观察其财库的变化情况来判断该项目能否度过未来的熊市阶段。 4.经济模型 Yield Guild Games的原生代币为YGG,总量为1,000,000,000个。 4.1代币分配 YGG代币分配情况如下表所示: 表4-1 YGG分配情况

图4-1 YGG代币分配详情图

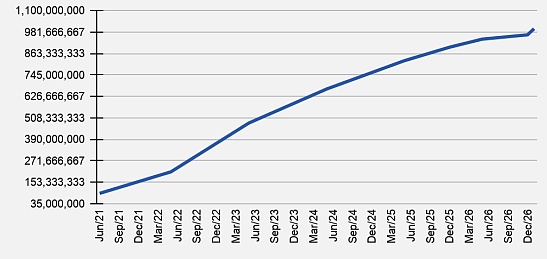

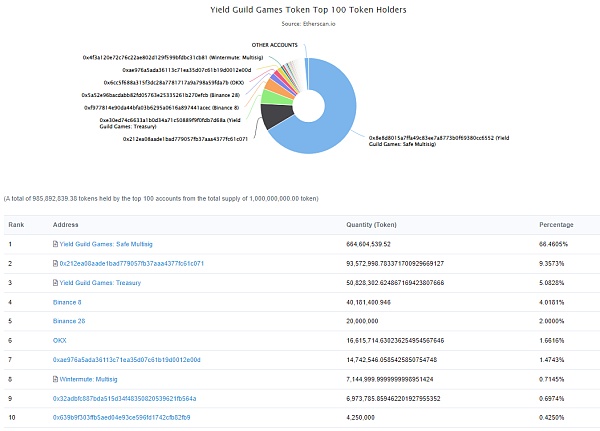

图4-2 YGG代币解锁表 4.2持币地址分析 根据以太坊浏览器的数据显示,截止至2022年1月16日YGG在以太坊上的持币地址数有18,726个。前10名地址的YGG占比数量为91.86%,前100名持币地址占比为98.59%,前10名的地址大多为合约与交易所地址,若去除合约与交易所地址中的代币,前10名链上地址大户的持币占比4.52%左右,持仓数量集中度较低。

图4-3 YGG持币地址分布情况

图4-4 YGG持币地址变化情况 从Nasan币地址数据来看,YGG的持币地址数在2022年以前增速较快,在2022年下半年后维持着缓慢增长的趋势。 4.3代币用途 目前YGG代币作用主要有以下几点: 1、质押代币可以获得相关的子DAO代币的奖励,或者与其合作的游戏项目的代币奖励; 2、持有YGG代币的DAO成员可以通过其网站发起提案投票,包括不限于以下主题:1)技术;2)产品和项目;3)代币分配;4)治理结构。 5.竞争 5.1行业分析 YGG所处赛道为链游公会赛道。 5.1.1行业概述 在传统游戏领域里,游戏公会的形成是为了让玩家可以聚集、合作,攻克副本或者对大Boss进行合力击杀,如在《魔兽世界》中,顶级公会往往会去争取各副本的首次通关或者怪物的首杀;除了这种合作性较强的公会以外,传统游戏的公会还会专注于玩家之间的社交或是游戏内容的分享等,成为游戏社区所在地。 在Web3中,由于Gamefi赛道在2021年的崛起,Axie Infinity的爆火引发了区块链玩家的打金狂潮,可对于大多数低收入国家的游戏玩家来说,一只600美金的宠物,动辄需要三只才可以开启战斗的配置成本是许多玩家无法负担的,在这种环境下,链游公会的出现,极大程度上的降低了玩家进入P2E游戏中的门槛,其中以Yield Guild Games首创的奖学金体系带领了链游公会的兴起。 奖学金制度是目前链游公会的重要机制之一,如下图所示,奖学金制度由三方运作形成: 对于缺乏进入游戏所需要的NFT资产的玩家来说,他们可以向公会申请打工,借出NFT资产,花费时间来赚取游戏内的代币奖励;对于公会来说,他们需要购置一定的数量的NFT资产用于借给通过申请的玩家;对于社区经理来说,该角色需要拉人、筛选、培训合格的打金玩家;其中玩家赚取的代币需要与公会和社区经理进行分成,目前YGG的分成比例为7:2:1,即玩家可以获取收益的70%的代币,社区经理可以获取收益20%的代币,公会可以获取收益10%的代币。

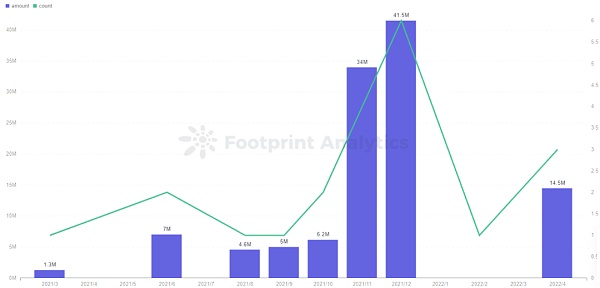

图5-1奖学金制度业务流程 由于Axie Infinity在2021年上半年为打金玩家创造了大量的利润,因此链游公会在该制度下的盈利模式被验证是可行的,随着YGG的社区愈发壮大,该赛道开始逐渐出现更多的公会来开拓链游玩家的潜力,从下图可以看出,2021年链游公会的融资量呈大幅上升趋势,仅2021年12月单月融资金额就超过了$40M,呈现指数级别的增长,但在2022年链游公会的融资情况较为一般。

图5-2 2021-2022年链游公会融资情况 5.1.2链游公会特点 除了上述说到的链游可以降低玩家的进入门槛以外,游戏公会在引导游戏获得新用户方面也发挥着重要作用,如在奖学金体制中,社区经理将会培训玩家如何创建钱包,如何使用钱包,如何在DEX中进行交易等基本的加密货币知识,通过该方式,可以让传统游戏玩家快速上手,扩大区块链游戏的用户群体。 随着链游公会近一年的发展,开始逐步呈现以下特点: 1、奖学金机制的局限性:奖学金机制本质上是帮助Gamefi更多带来以打金为主的玩家群体,这部分群体在早期可以帮助游戏吸引热度,扩张游戏社区,但是一旦进入中后期,在目前链游赛道普遍代币模型的设计并不成熟,死亡螺旋困局比比皆是的情况下,庞大的打金用户对游戏本身的损害极其严重,会加速Gamefi经济模型的崩塌。 也就意味着奖学金体制的运作在单个Gamefi中是难以长久的,公会需要不断的去寻找有利可图的Gamefi才能获得利润,而在熊市期间,有利可图的Gamefi数量并不多,这将导致公会的收入可能会出现周期性; 除此之外,目前链游公会普通的奖学金机制只适用于P2E模式的游戏,而P2E模式的游戏无一例外目前都走向了萧条阶段,长期来看,P2E模式的链游是会持续存在还是走向消亡是难以确定的。 而随着Gamefi赛道发展的逐渐成熟化,越来越多的Gamefi开始拥有了自己的租赁系统,如Starshark、Pegaxy;租赁系统的出现也会对奖学金体制的受众玩家造成造成挤压,一旦更多的玩家选择使用租赁系统而不是使用像YGG这样的分成奖学金系统,则该类公会的收入将会大幅下降。 2、公会的区域性质严重:目前主流的公会都主要分布在东南亚地区,如该赛道最大的公会YGG,其主要的社区玩家分布在菲律宾,而致力于发展Gaas(Guild-As-a-Service)的GuildFi主要社区位于泰国,而越南最大的链游公会是Ancient8。 3、未来发展呈现基金化、功能化:在奖学金模式获得成功后,公会们开始寻找下一个”Axie Infinity”,因此现在的公会普遍会参与链游项目的早期NFT预售,致力于在早期通过合作的方式来获得一定数量的NFT,为后期游戏上线时做准备; 除了NFT之外,公会甚至还会担任许多链游项目的早期投资者,将自己的角色从NFT租赁中介与玩家社区转变成链游赛道的投资基金; 除了基金化的方向以外,也有公会在尝试探索其他的发展方向,如为合作的项目提供数据服务、社区服务、引流服务、为公会的奖学金体系、收入体系提供系统化管理服务,即朝着功能端的方向发展。 4、高度依赖于链游赛道的发展:链游公会的收入无论是依靠奖学金机制的抽成还是依靠投资Gamefi的回报率,两者都是建立在链游赛道的发展上的,链游赛道目前还在早期,未来存在着较大的增长空间,作为游戏公会来说,能否跟着该赛道一起成长,保证其投资组合价值能持续盈利,是至关重要的。 5.2赛道项目 如下图所示,目前链游公会赛道中市值前1000的项目有Merit Circle、YieldGuild Games、GuildFi,由于MeritCircle机制与YGG较为类似但没有YGG完善,因此接下来将主要针对YieldGuild Games与GuildFi进行对比。

图5-3链游公会市值排名 5.3竞品要素对比 5.3.1竞品项目机制 Yield GuildGames:YGG是由3位分别在移动游戏行业、链游行业中深耕的创始人创办,是目前加密领域中最大的链游公会。YGG拥有一套完整的奖学金制度与SubDAO制度;玩家若要加入YGG,则需要先在其官网上铸造YGG GuildBadge,即公会徽章,这个徽章是玩家进入YGG网站门户的工具,玩家之后注册奖学金,查看其成就、参与SubDAO代币销售都需要拥有该徽章才可进行。

图5-4 YGG官网页面 除了5.1.1中所介绍的奖学金制度以外,YGG的另一大机制是根据不同地域和不同游戏开创了不同的SubDAO,即次级公会,当一个SubDAO被创建时,如以游戏为主的SubDAO,YGG首先将会对该游戏进行调研,其次买入该游戏内的NFT资产放入其国库钱包里,最后将会任命SubDAO的管理人员,将NFT资产转入到SubDAO可控制的智能合约钱包中; 与此同时,YGG还会发行SubDAO的代币,如YGG针对League of Kingdoms创建的SubDAO,代币名为YGGLOK,在SubDAO的代币发行后,YGG将会保留一部分其SubDAO的代币以便后期参与其治理; 从职能上来看,YGG作为主DAO,将会更多的倾向于与更多的游戏方进行合作,进行投资以及管理其国库资产;而对于特定游戏的孵化和引流的大多数工作将会交给SubDAO来进行;同时针对区域化的SubDAO,如YGGJapan,YGGSEA,分别针对日本和东南亚的游戏进行投资和社区搭建,SubDAO将会招募本地人才进行管理,定期在当地组织活动,致力于发展公会本土化,扩大YGG在各地区的影响力。

图5-5 SubDAO创立流程图 此外,SubDAO将拥有自主的资产管理权和奖学金分佣机制,即可以自行制定管理的游戏的奖学金分成比例;SubDAO的代币本质上是代表着其国库资产的基础价值,若SubDAO管理的游戏创造了大量的收入,YGG主DAO因为持有其SubDAO的代币也会因此获益,即SubDAO中产生的价值最后将可以累积到YGG的治理代币中。 目前YGG旗下共有11个SubDAO,如下表所示: 表5-1 YGG版图下的SubDAO

5.3.2业务数据对比 表5-2合作的游戏项目数 名称 数量 详情 YieldGuild Games 55 其合作项目版图涵盖了大多数知名链游。 GuildFi 21 合作项目知名链游相较YGG较少。 表5-3社区数据

从上表可以看出,YGG合作的项目无论是数量还是质量都高GuildFi一筹,一方面是因为YGG的发展方向更倾向于往投资端和社区端方向发展,而GuildFi更倾向于往功能端方向发展;从社区数据与社区规模来看,YGG的学者数量远高于GuildFi,从其社区规模来看,YGG由于地域性SubDAO发展的较好,其整体生态版图下的社区规模远大于GuildFi;从社区活跃度来看,两者的社区活跃度都处于较高水平。 表5-4财库资产对比

从上表可以看出,YGG的财库资产中绝大部分为非稳定币资产,其中以YGG代币为主,该部分资产占据了非稳定币资产的80%以上,因此其整体的财库资产受YGG代币价格影响较大,而GuildFi中有近半的资产为稳定币资产,这样的资产配置情况下,在面临加密市场熊市时,YGG的财库资产价值相比GuildFi而言可能会面临着大幅缩水。 总结: 链游公会赛道目前规模还并不大,社区规模甚至比不上热门链游的用户规模,整个赛道的规模还有较大的增长空间,经过了近一年的发展,链游公会开始呈现基金化、功能化和本土化的趋势; 其中该赛道的龙头项目YGG致力于投资与合作早期的优质链游,根据不同的地域和游戏项目创建不同的SubDAO组织来扩大其生态版图;而GuildFi除了基本的与链游项目合作打造社区为其引流的方向以外,还致力于往功能端的方向发展,通过开发奖学金管理系统、合作游戏数据面板、公会发现等工具来成为公会服务平台,与YGG形成了两条不一样的发展路径; 从业务数据来看,YGG目前无论是社区规模还是合作游戏质量数量都略胜GuildFi一筹,从社区规模来看,YGG具有更大的优势,且YGG布局的优质链游或许会在未来进一步利好其发展;而从两者的财务情况来看,GuildFi的财库情况较YGG更良好一些,目前该赛道的竞争格局并不激烈,未来可能存在多个公会通过不一样的优势一起分割市场份额的可能性。 6.风险 1)赛道风险:该赛道高度依赖于链游赛道的发展,链游公会的收入无论是依靠奖学金机制的抽成还是依靠投资Gamefi的回报率,两者都是建立在链游赛道的发展上的,若链游赛道发展不佳,则会大大限制该赛道的上限空间。 2)财务风险:YGG财库资产在第二季度有了较大的缩水,在链游当下打金型游戏较少的情况下,投资收入将会是财库收入的重要来源之一,未来需要持续观察其财库的变化情况来判断该项目能否度过未来的熊市阶段。 查看更多 |

玩币族移动版

玩币族移动版