Meme 与治理代币之争:其实一切都是 Meme 币

时间:2024-06-17 来源:区块链网络 作者:techflow深潮

总而言之,一切都是Meme。 撰文:Yash Agarwal 编译:深潮TechFlow 与 VC 支持的治理代币和 TradFi 相比,Meme如何以及为何提供更公平的发行的漫谈和见解 — 给加密创始人们的教训。 A16z的首席技术官最近辩称,Meme币“对建设者没有吸引力”,“如果考虑到外部影响,可能甚至是净负面的”。 “一系列掩盖赌场的虚假承诺” “改变了公众、监管机构和企业家对加密货币的看法” “在技术上不具有吸引力” 等等。 与此同时,Chris Dixon发表了一篇更为清醒的文章,强调了美国证券法律制度的系统性荒谬 —— 强调了最佳项目如何陷入监管的困境,而Meme币却能够脱颖而出,因为它们没有“假装Meme币投资者依赖任何人的管理努力”。这间接承认了加密货币其余部分的伪装(假装行为) —— 各种团队对协议的管理努力,而我们称它们为治理代币。 我们的目标既不是为Meme币(或治理代币)辩护也不是削弱其重要性,我们的目的仅仅是倡导更公平的代币发行。

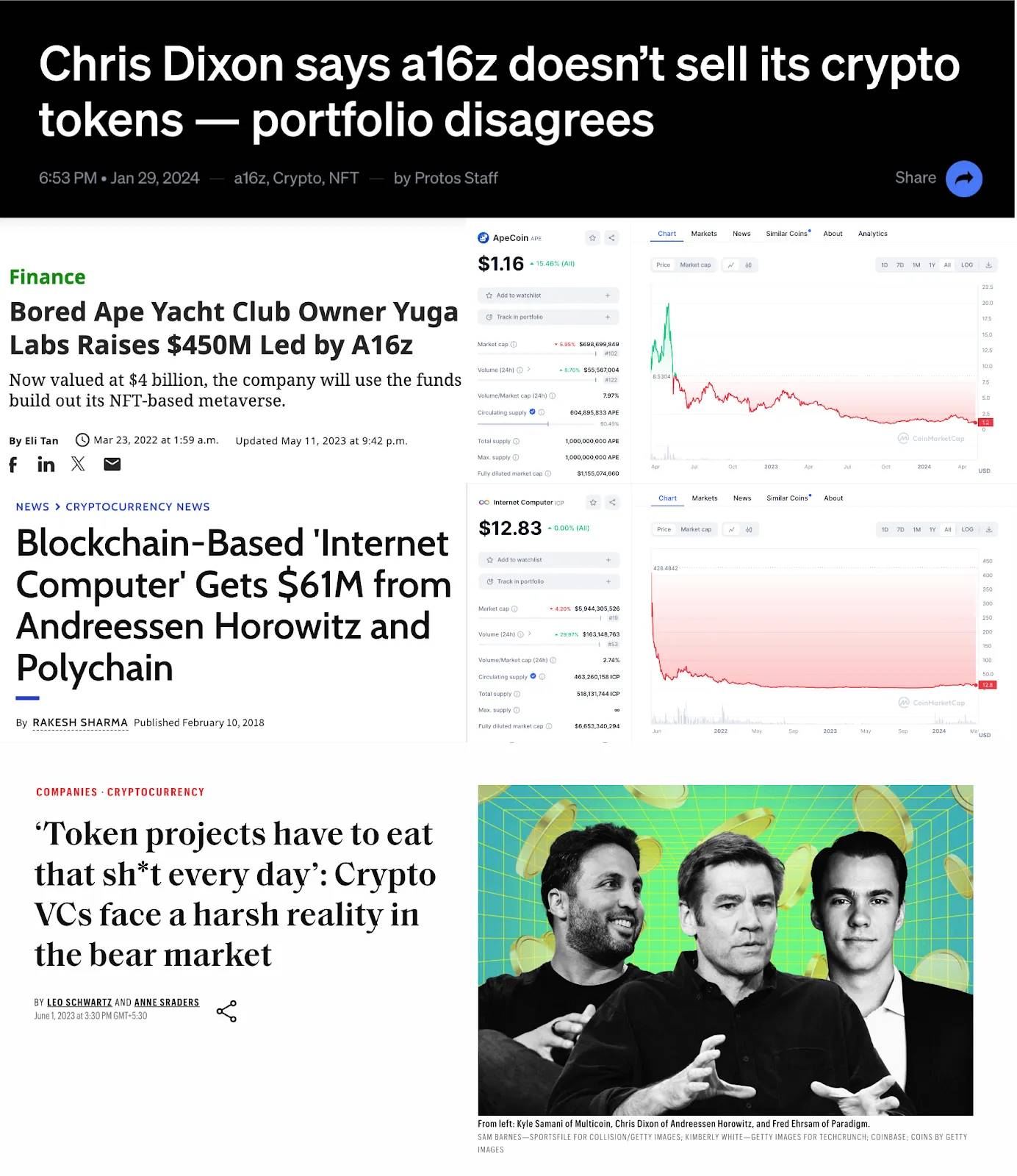

治理代币是带有额外步骤的Meme 我认为,所有的治理代币本质上都是Meme,其价值取决于协议的Meme起源。换句话说,治理代币就是穿上西装的Meme。为什么这么说? 通常,治理代币不提供任何收入分配(由于证券法),它们作为社区导向的决策框架也表现得不太好(持有往往集中,参与热情不高,或者 DAOs 一般都功能失调),这使得它们的作用就像 Meme 一样,只是多了一些额外的步骤。无论是ARB(Arbitrum的治理代币)还是WLD(Worldcoin的代币),它们本质上都是附着在这些项目上的Meme币。 这并不是说治理代币没有用处。归根结底,它们的存在是一个不断的提醒,说明为什么需要更新法律。话虽如此,治理代币在许多情况下可能会造成和Meme一样多的伤害: 对于建设者:许多知名的风投支持的治理代币在产品发布之前就开始发行,造成了严重的幻灭感。这直接破坏了那些努力多年以求获得采用的创始人的信誉。例如,Zeus Network在甚至发布产品之前就以10亿美元的FDV启动,而许多创始人即使在取得重大进展后也难以达到这样的估值。 对于社区:大多数治理代币是风投支持的,以高估值启动并逐渐转移到散户投资者手中。

研究ICP、XCH、Apecoin、DFINITY等,即使是2017年的ICO也比当前由风投支持的低流通量代币更好,因为它们在发布时大部分供应量都已解锁。

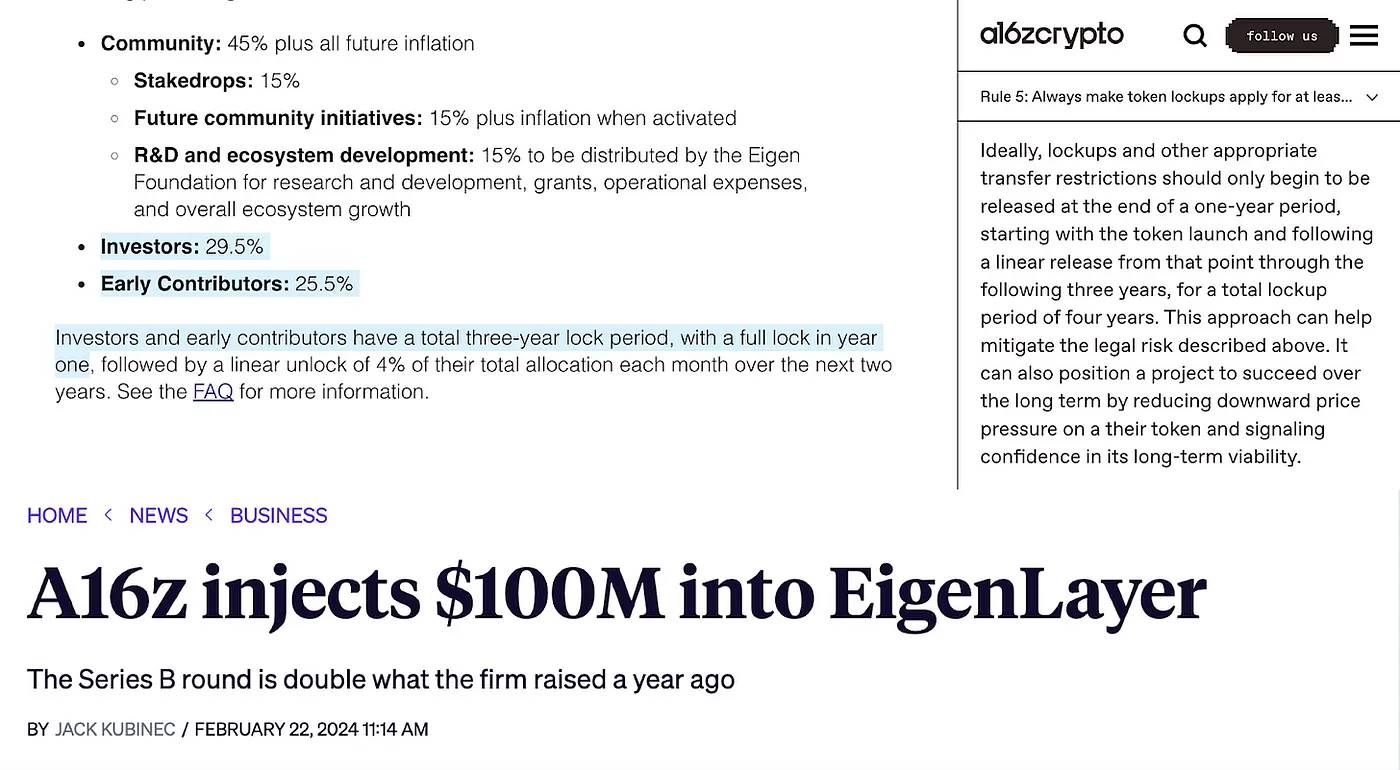

以a16z的案例为例,但研究任何拥有超过3亿美元基金的大型风投 让我们来看看EigenLayer的情况: EigenLayer,可以说是这个周期中最大的以太坊协议,是一个经典的例子。内部人士(风投和团队)持有相当大的部分,达55%,而最初的社区空投仅为5%。这是一个典型的低流通量,高FDV的游戏,由拥有29.5%股份的风投支持。上一个周期,我们责怪FTX/Alameda,但这个周期我们也好不到哪儿去。 由EIGEN管理的EIGENDAO现在就像任何Web2治理委员会一样,因为内部人士控制了大部分供应(最初社区供应仅为5%)。不要忘了,EigenLayer的整个概念是重新抵押(杠杆化的收益farming),使得金融工程与Meme一样像庞氏骗局。

如果一群内部人士占了供应量的一半以上(在这种情况下为55%),我们将严重阻碍了加密货币的再分配效果,使少数内部人士通过低流通量、高FDV的发行变得极其富有。如果内部人士真的相信,考虑到代币发行的天文数字估值,他们最好减少分配。 请真正的阴谋集团站出来 鉴于资本形成过程的荒谬性——我们最终会看到风投指责Meme,而Meme制作者则指责风投导致了该领域的监管混乱和声誉危机。 但为什么风投对代币如此有害? 风投公司抬高 FDV 有其结构性原因。比如说一个大型风投基金投资400万美元换取20%的股份,估值2000万美元;从逻辑上讲, 他们必须在 TGE(代币发行活动)上将 FDV 提升到至少 4 亿美元,才能为 LP 带来利润。协议被推动以尽可能可能最高的FDV上市,以提升种子期/前种子期投资者的收益。 在这个过程中,他们不断鼓励项目在更高的估值下筹集资金。基金规模越大,就越可能给项目一个荒谬的高私人估值,建立一个强大的叙述,并最终以更高的公共估值上市,迫使在代币发行时对散户进行抛售。 高FDV的启动只会导致螺旋式下降和零关注度。参考Starkware的案例。 低FDV的启动允许散户从重新定价中获利,并帮助形成社区和思维份额。参考Celestia的案例。

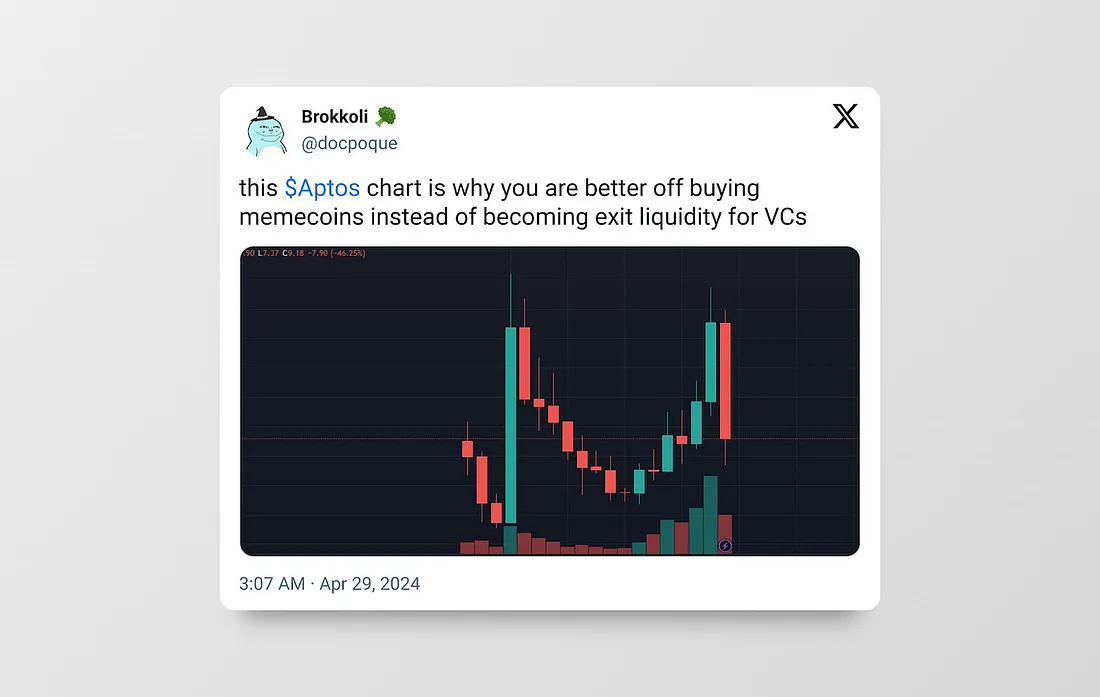

散户比以往任何时候都更加敏感于解锁。仅在5月,就有价值12.5亿美元的Pyth将被解锁,加上来自Avalanche、Aptos、Arbitrum等的数亿美元。

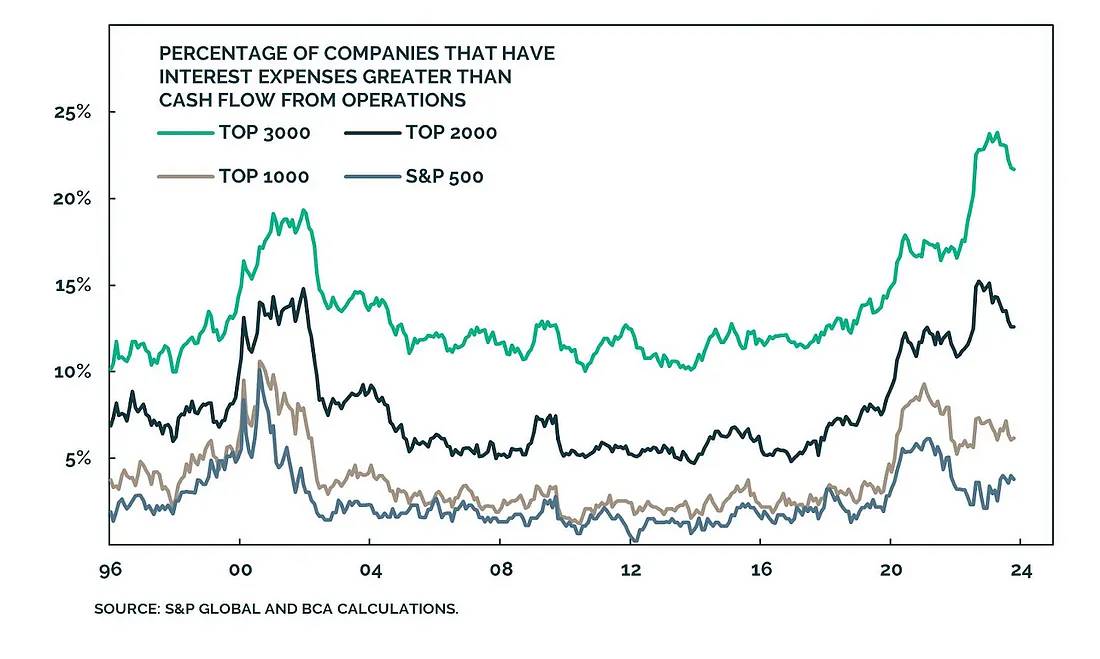

一些解锁数据 Meme是金融体系崩溃的产物 可以说,比特币是最大也是最古老的Meme币,诞生于2008年的金融危机之后。负/零实际利率(利率 - 通货膨胀)迫使每个储户在新光鲜的资产类别上进行投机(例如,Meme币)。零利率环境创造的市场环境中充满了靠廉价资本维持的亡命之徒。即使是像标普500指数这样的顶级指数,也有约5%的僵尸公司,而随着利率的上升,它们的状况即将变得更糟,使它们与Meme没有什么两样。更糟糕的是,它们是由基金经理推销,散户每个月都在不断买入。

投机永不消亡是有原因的,这个周期来说它们是Meme。

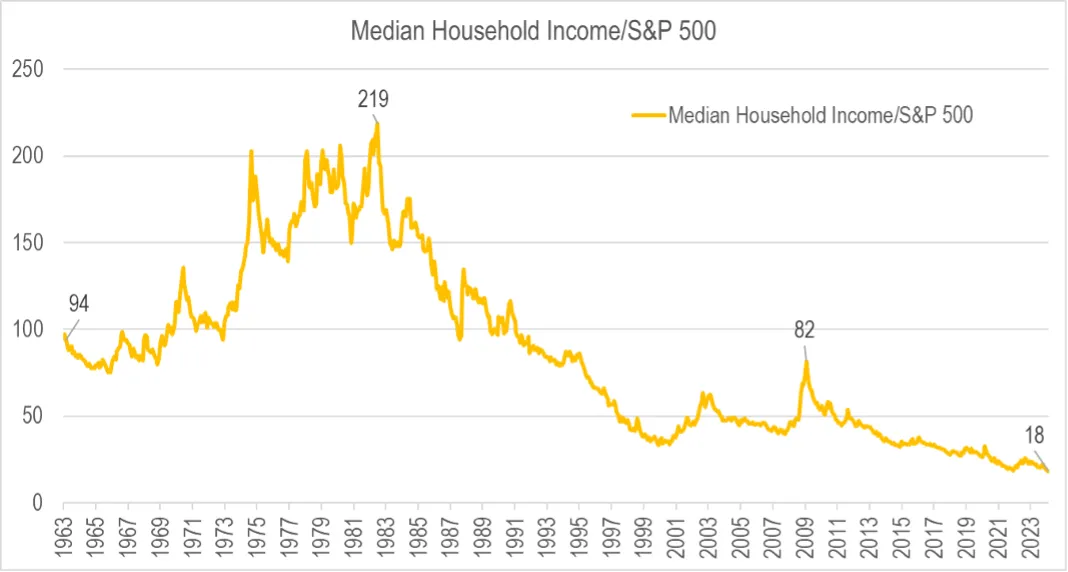

FRED via Kana和Katana 在此基础上,'金融虚无主义'一词最近引起了很多关注。它概括了这样一个观点:生活成本正在扼杀大多数美国人,越来越多的人无法获得向上流动的机会,美国梦基本上已成为过去式,而房价与收入的中位数比值达到了完全无法维持的水平。金融虚无主义的根本驱动因素与民粹主义相同,后者是一种吸引普通人的政治方法,他们对建立的精英团体感到厌倦——'这个系统对我不起作用,所以我想尝试一些非常不同的东西’(例如,购买BODEN而不是投票给Biden)。 Meme正在测试基础设施 Meme不仅是一个很好的加密货币入门工具,也是测试基础设施的绝佳方式。与A16z的立场相反,我们认为Meme对任何生态系统都有净正面影响。没有Meme币,像Solana这样的链就不会面临网络拥堵,所有网络/经济漏洞也不会浮出水面。Solana上的Meme币产生了净正面影响: 所有DEX不仅处理了有史以来最高的交易量,而且还超过了它们的以太坊对手。 货币市场整合Meme以增加TVL。 消费者应用程序整合Meme以获得关注或用于营销目的。 得益于优先费和 MEV,验证者可以赚取巨额费用。 由于流动性和活动的增加,DeFi中的网络效应更效应。 Solana 钱包 Phantom 的月活跃设备数达到 700 万,这是有原因的,因为它由 memecoins 提供支持,可以让普通人上机,这可能是目前加密货币中使用最多的应用程序之一。 对于真正的RWA来说,在链上交易需要具备足够流动性的基础设施(看看顶级Meme,它们除了L1代币/稳定币外,流动性最深),经过压力测试的DEX,以及更广泛的DeFi。Meme不会分散人们的注意力;它们只是存在于共享分类账上的另一种资产类别。

Meme作为筹资机制 Meme现已被证明是一种有效的资本协调手段。研究Pump.fun,它已促成接近数百万Meme的发行,并为Meme创造了数十亿的价值。为什么?因为这是人类历史上第一次,任何人都可以在不到2美元和不到2分钟的时间内创建一个金融资产! Meme可以作为一种极好的筹资机制和上市策略。传统上,项目通过分配15-20%给风投来筹集大量资金,开发产品,然后在通过Meme和营销建立社区的同时发行代币。然而,这通常导致社区最终被风投抛弃。 在Meme时代,人们可以通过推出自己的Meme(没有路线图,只是为了好玩)并早期形成部落式社区来筹集资金。然后,他们可以继续构建应用程序/基础设施,不断为Meme增加实用性,而不需要做出虚假承诺或提供路线图。这种方法利用了Meme社区的部落主义(例如持有者偏见),确保来自社区成员的高参与度,这些成员成为您的BD/营销人员。它还确保了更公平的代币分配,对抗风投采用的低流通量高FDV的抽水和倾销策略。 这已经在发生了 BONKBot,一个Telegram bot(日交易量高达2.5亿美元),源自BONK Meme,利用10%的交易费用购买并销毁BONK。它已通过费用累计销毁了约700万美元的BONK,从而使其经济与持有者保持一致。 Degen,Farcaster生态系统中的一个Meme,使投稿人可以用DEGEN奖励/小费他人发布的优质内容。此外,他们还为degen构建了一个L3链。同样,上一周期中最受欢迎的Meme之一,Shibatoken现在正在构建一个L2。 这种趋势最终将导致Meme和治理代币的融合。重要的是要注意,并不是所有的Meme都是平等的;骗局很常见,但它们比风投悄无声息地进行的骗局更容易被揭露。

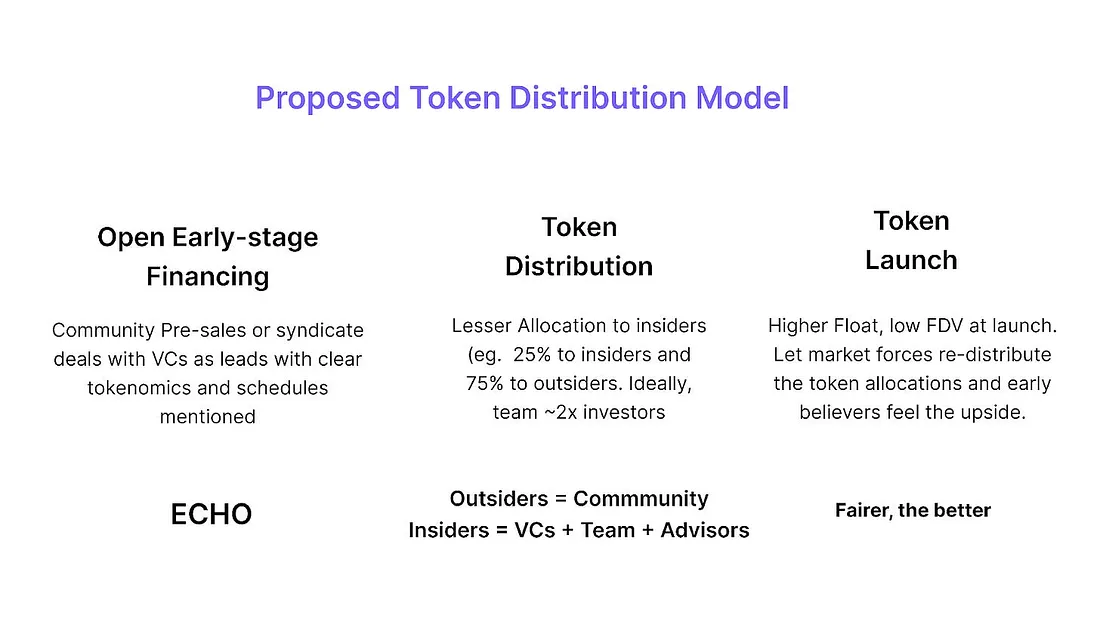

展望未来 每个人都想在下一个大事件上抢先一步,Meme是散户投资者能比大多数机构更早进入的少数领域之一。由于对风投私人交易的访问受到限制,Meme为沙湖资本提供了更好的潜在市场契合度。虽然Meme确实使加密货币看起来像赌场,但它确实让社区重新掌握了权力。 那么,解决方案是什么? 像a16z这样的风投应该联合他们的交易,让任何人都能参与其中。像Echo这样的平台非常适合。 对风投来说,将您的交易放在Echo上,让社区参与到联合交易中,并见证早期社区为项目集会的类似 Meme的魔力。

需要澄清的是,我们并不反对VC/私人资金,我们倡导更公平的分配,创造一个每个人都有机会获得财务主权的公平竞争环境。风投应该因其早期的风险承担而得到奖励。加密货币不仅关乎开放和无许可技术,还关乎早期融资的开放,而目前早期融资与传统初创企业一样不透明。

总而言之: 一切都是Meme。 研究 Meme作为筹款和社区建设机制。 项目应该倾向于更加公平的启动。 是时候让早期融资更加开放了。 |

玩币族移动版

玩币族移动版