数据解读加密世界的重新定位:全球流动性困境下的转型之痛

时间:2024-07-10 来源:区块链网络 作者:OKLink

作者:Hedy Bi, OKG Research

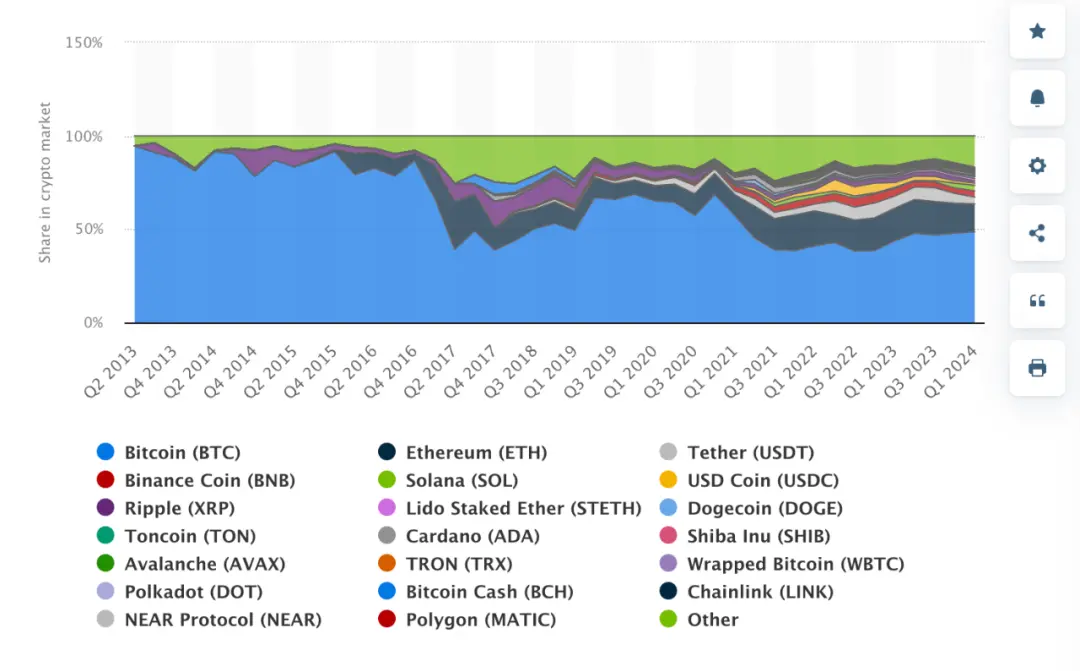

比特币,不再是数字黄金? 理解加密市场,我们从占比一半的比特币开始。

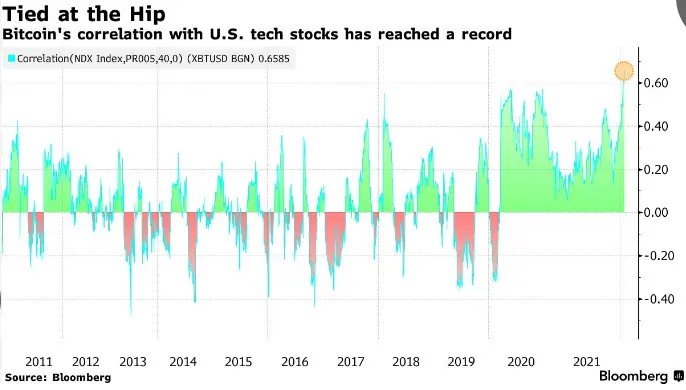

回望今年,我们可以观察到几个关键事件。例如,今年4月伊朗与以色列的紧张关系导致伊朗的报复行动,尽管亚太市场对此反应并不体现在金融市场上,但是比特币却出现了明显的下跌。此外,美国的经济数据也不仅牵动着美国的金融市场,更是拨动了比特币的神经。例如上半年的几次美国失业人数上升且超过预期值,市场就会认为这促使了央行采取更加宽松的货币政策,反而可以推动美股的反弹,同时也推动了比特币随之上涨。

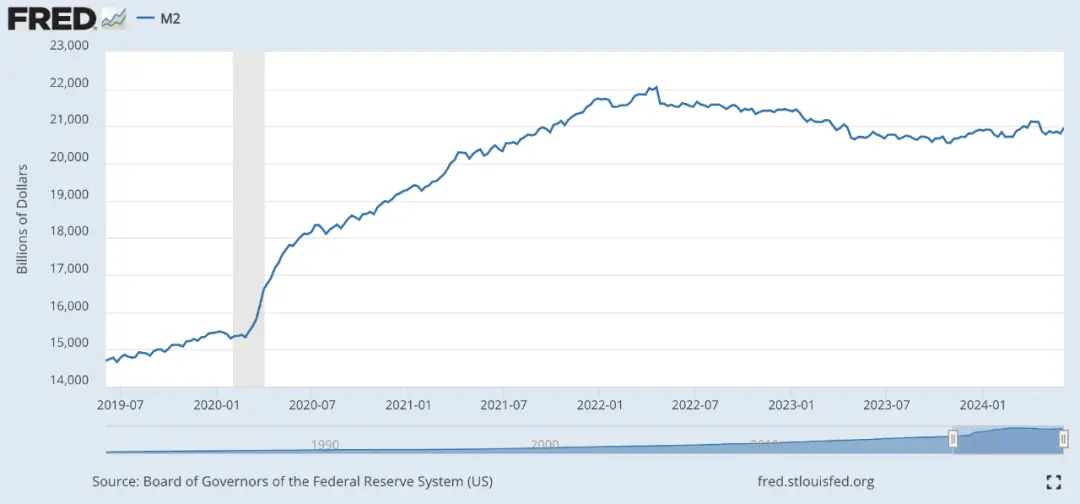

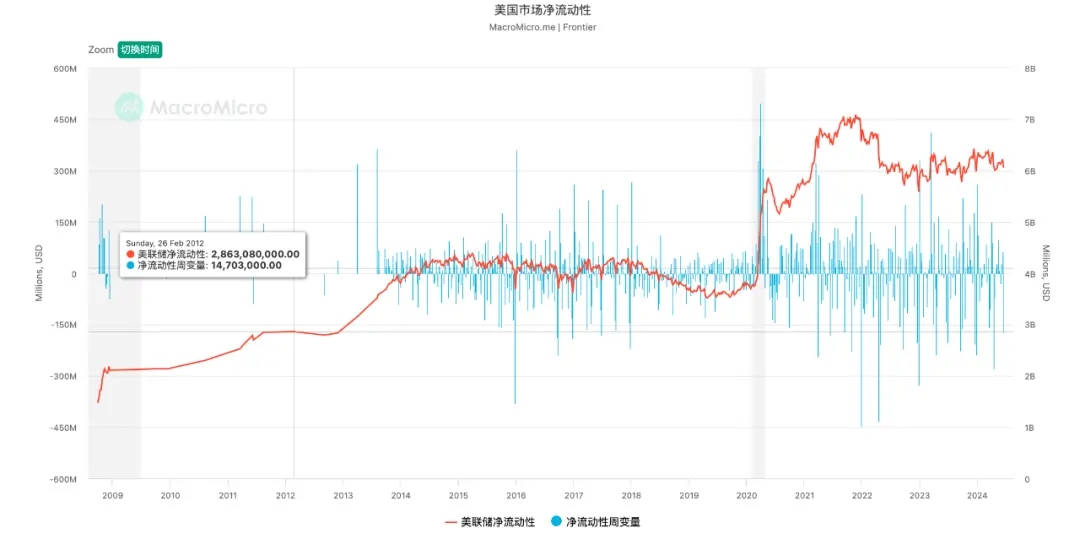

过去,我们把比特币视为“数字黄金”,认为它与美元运行呈逆周期。然而,现在看来,比特币更像是纳斯达克的“放大器”。这些新进入的机构投资者对标传统股票债券来说,比特币对他们而言是缺少基本面分析的(财务指标和现金流分析),其价值主要由市场供需和投资信任决定,因此商品属性加上情绪指标反而成为了机构投资者所依赖的量化走势。加之,在加密市场对杠杆的广泛应用,比特币波动性更大,这是我们需要适应的新市场特性。 对比7次加息的2022年,加密市场需求明显降低 以美国市场为例,M2(广义货币供应量)自2022年上半年开始,M2在缓慢下降。据Macromicro.me统计,2022年自3月至12月的7次美联储加息让美国市场净流动性指数数显示了快速的下跌,此后并未增加。美国2022年的加息政策对市场流动性产生了显著影响,市场流动性并未维持一个之前的增长。随之,加密市场需求也明显降低。

我们选取稳定币去深入看加密市场的需求。因为稳定币发行机制决定了其发行就可以代表是市场对加密市场的需求。在稳定币的整体市值上,自2024年至今(约半年)上涨了约300亿美元。和2021年下半年、2022年上半年相比,增长速度明显减少。更何况2021年到2022年上半年正好是全球金融市场流动性紧缩的时刻。这也就是说,加密市场也从之前的对冲风险市场,已经变成了这汪洋大海的一叶扁舟了。

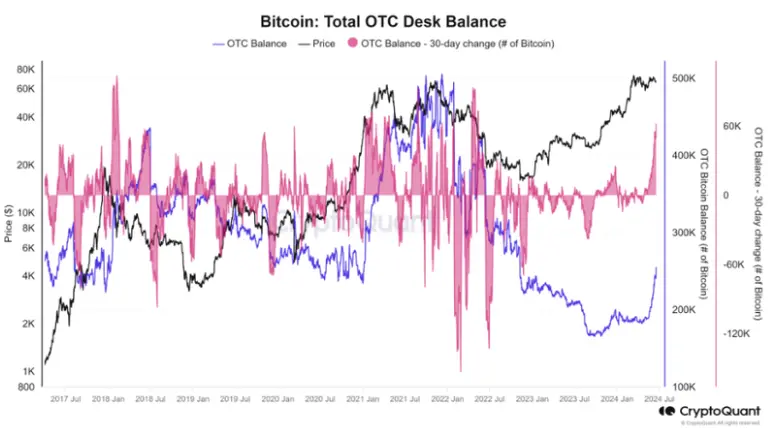

由此,我们可以粗略得出结论就是整个加密市场的大致风格从对冲金融风险的近乎封闭的市场变成了对经济敏感性更强的市场,而比特币也从“数字黄金” 变为了纳斯达克等美股市场的“放大器”。经济指标会影响市场上的流动性,也会直接影响到加密市场。 此OTC非彼OTC,为市场注入流动性 在现有既定的宏观政策下,我们如何解决加密市场的流动性呢?通用的办法有以下两个:一是促进机构投资者参与;二是改善市场基础设施。这里我们重点分析第一个办法。 在促进机构投资者参与中,场外交易(OTC)就是一个不可或缺或者目前还被加密市场所忽略的通道。具体来看,我们用全球比特币单个币种为例,据CryptoQuant统计,场外交易台每日余额在10万至50万BTC之间波动(以BTC价格大约为65000美元来计算,大约65亿至325亿美元)。相比之下,比特币ETF平均每日流入约为1.22亿美元(Farside Invest数据,截止至7月5日,UTC+8),这相当于场外交易的数十到数百倍之多。

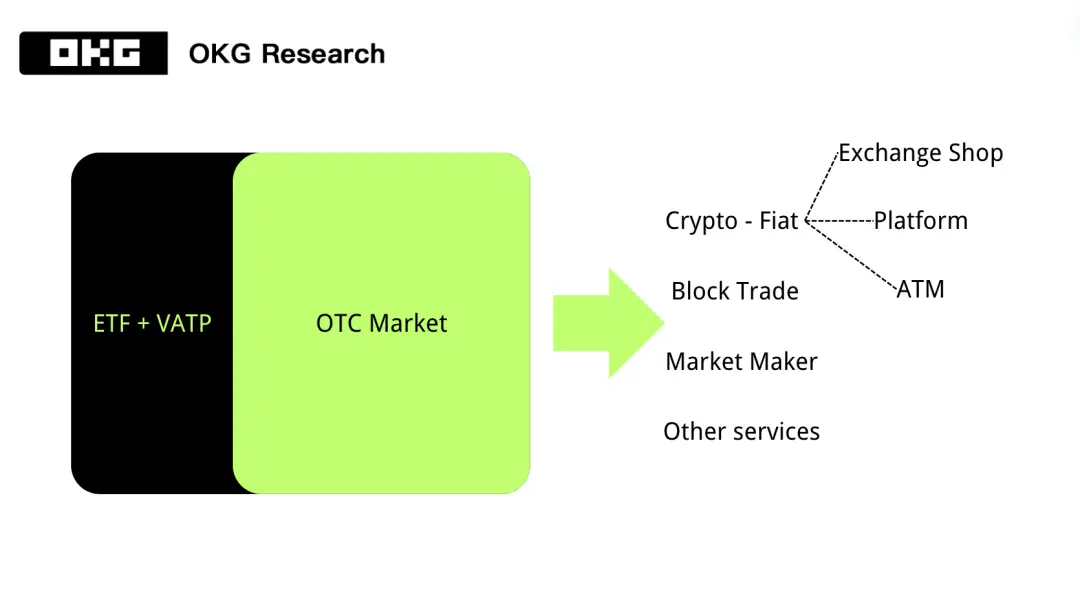

而对加密市场大家已经熟知的OTC略有不同,我们所熟悉的OTC更多的是指法币与加密货币的桥梁,这是由于在ETF等合规渠道出现之前,OTC通道是大众能接触到的主要通道。然而,从金融市场的角度,OTC的另外两个金融市场功能 - 大额交易的主要渠道和流动性提供和市场稳定是有待发展的。

在机构投资者这方面,RWA是另外一个常被提及的方法。但笔者认为RWA改善流动性需要真正承使用加密资产作为记账单位,并且RWA应该在公有链上进行发行,而不是局限于联盟链或私有链。目前,RWA主要还停留在企业级联盟链或者金融机构间联盟链,例如今年4月份与Blackrock合作的Hedera,对货币市场基金(MMF)进行代币化,使用的就是不完全去中心化的区块链解决方案。 随着Web3市场的不断演变,我们可以看到其内在的变革。加密市场从曾经的避险小众市场,逐渐转变为对经济动态高度敏感的市场。比特币也从“数字黄金”蜕变为纳斯达克等美股市场的“放大器”。针对于近期加密市场的流动性问题,我们需要多管齐下去解决。不仅要顺应宏观经济周期的波动,更要重视和发展以往被忽略的业务领域,从而注入新的活力,提升市场的稳定性和成熟度。 |

玩币族移动版

玩币族移动版

Pic: Dominance of Bitcoin and other crypto in the overall market from 2nd quarter of 2013 to 1st quarter of 2024

Pic: Dominance of Bitcoin and other crypto in the overall market from 2nd quarter of 2013 to 1st quarter of 2024

Source: Fred

Source: Fred

Pic: Stablecoin Total Market Cap

Pic: Stablecoin Total Market Cap Source: CryptoQuant

Source: CryptoQuant Source: OKG Research

Source: OKG Research